约1倍PB和13倍市盈率的食品饮料细分龙头 澜沧古茶在当下时点极具长期投资价值

白酒无疑是过去十年成长性最强、表现最好的板块之一,也是价投们谈论最多、配置最多的板块,龙头茅台更是成为A股的一面旗帜。

茶作为中国四大瑰宝之一,同样具备超强的文化属性、社交属性,甚至金融属性,如同酒文化一样,茶文化也成为现代人们生活必不可少的一部分。

近期,普洱茶龙头澜沧古茶即将登陆港交所。作为行业步入成长整合期的消费品种,有必要好好审视其投资价值。$澜沧古茶(06911)$

一、业绩稳健发展、确定性强,毛利率领先大部分同类公司

白酒企业之所以备受价投喜爱,主要原因是在低杠杆运作的同时,还能够获得大量的自由现金流,并兼顾发展稳健、确定性强的特性。茶企亦然。

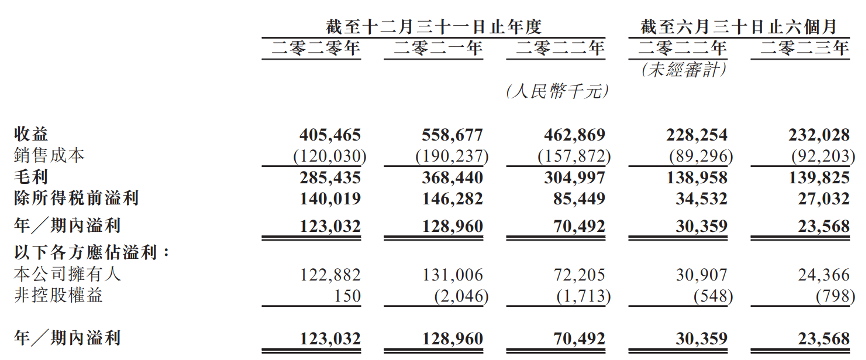

澜沧古茶招股书显示,2020年至2022年,澜沧古茶营收分别为4.05亿元、5.59亿元和4.63亿元。今年上半年,公司营收已经开始恢复增长,从2022年上半年的2.28亿元增至2.32亿元,在如今消费疲软的大环境下,公司能持续正增长足见其发展韧性。

毛利方面,2020年至2022年,澜沧古茶分别为2.85亿元、3.68亿元和3.05亿元,毛利率分别为70.4%、65.9%、65.9%。今年上半年,其毛利为1.40亿元,毛利率为60.3%,毛利率水平高于目前公开披露的同业其他企业。

值得注意的是,根据Choice数据显示,港股食品饮料板块47家上市公司中,毛利率超过60%的公司仅9家,超过65%的公司仅5家。A股食品饮料125家上市公司中,毛利率超过60%仅20家,只占六分之一左右,且大部分为白酒企业。

净利方面,2020年至2022年,澜沧古茶净利润分别为1.23亿元、1.28亿元和7049万元。由于扩充营运规模使开支增加,于2022年第四季添置租赁物业作仓库及业务处所,再加上物业、厂房及设备的折旧,使2022年净利润同比有所减少。

2023年全年业绩尚未更新,但考虑到成功上市、景迈山成功申遗、消费回暖预期、经销商规模增长、临近春节前礼品销售旺季等众多利好因素,预计2023年全年及长期业绩,有望持续提升。

二、普洱茶品牌化跑赢行业,龙头澜沧古茶更具成长优势

茶是世界三大饮品之一,全球产茶国和地区达60多个,饮茶人口超过 20 亿,发展空间巨大。

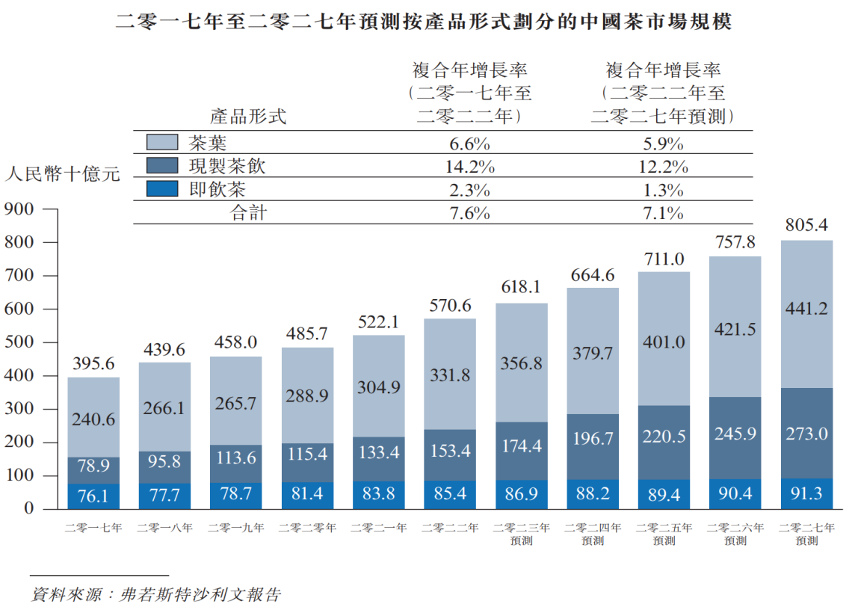

根据弗若斯特沙利文预计,2027年中国茶市场规模将达到人民币8054亿元,2022-2027年的复合年增长率为7.1%;其中中国茶叶市场预计2027年市场规模为4412亿元。

相对于中国茶产业极其分散的局面,中国普洱茶市场份额相对较为集中。2022年中国前五大普洱茶公司共占有22.4%的市场份额,竞争格局更好,品牌效应更为突出,普洱茶售价及毛利率均位于各品类前列。

可以说,普洱茶细分领域更有望跑出中国茶产业的巨头,而澜沧古茶借力资本市场有望实现率先卡位,更具成长优势,并有望借助品牌及资本的先发优势进一步整合茶行业。

三、品牌战略丰富,多元化和年轻化并举

如今消费巨头都在卷年轻一代的消费者。从茅台和瑞幸等品牌合作、推出茅台冰淇淋等足见其战略意图。

为了抓住更多Z世代茶友,澜沧古茶也在努力让自己变得年轻和多元。

产品线方面,澜沧古茶于2014年推出茶妈妈,覆盖红茶、白茶及调味茶等发展势头强劲的产品种类,以及杯装茶、袋泡茶等多种创新形式,2023年上半年收益约0.7亿元,较同期增长32.47%。公司也于2022年7月推出以新中产消费者为目标的新产品线岩冷,致力将该品牌打造成品质上乘、包装时尚又方便饮用的产品线。这有助于扩大澜沧古茶的消费人群及消费场景。

其次是加快新兴渠道的建设。小罐茶的成功案例无疑给传统茶企提供了借势的范本。自2023年7月起,澜沧古茶品牌体系联同前央视知名主持人等大众名人及垂直行业知名主播等KOL合作了多场电商直播,成功触及更多终端消费者并扩大品牌曝光。根据直播统计数据显示,近半年品牌体系累计直播GMV超5000万元。

当然,澜沧古茶营收最大的贡献者仍然是主打经典普洱茶的1966系列。主打大众产品线的茶妈妈和新派的岩冷系列则有望成为新的利润增长点。

四、股东架构稳定,基石投资者积极认购

澜沧古茶的股权架构稳定,创始人并未稀释太多股权,本次香港上市也未申请全流通。此次IPO引入5名基石投资者,合共认购约1.16亿港元的发售股份。

其中国有资本股权投资平台澜沧绿色资源认购500万美元(均不含经纪佣金等费用,下同)、嘉实认购300万美元、Wang Chen及Zhang Liang通过中国海景认购300万美元、王春宇先生认购2000万港元、张筱及王炳效通过兴日认购1000万港元,投资者阵容覆盖地方国资股权投资平台、知名公募基金、消费行业专业投资者及行业供应商,有望对公司发展产生协同效应。

另外,此次IPO承销商阵容强大。中信建投国际、招商证券国际为其联席保荐人、联席全球协调人,招银国际、农银国际为其联席全球协调人,其他承销商包括海通国际、中泰国际、利弗莫尔证券、艾德金融、工银国际、华盛证券、富途证券、申万宏源香港。

结语:IPO定价较低,当前时点具备长期投资价值

澜沧古茶作为大消费行业原叶茶的稀缺品种,站在当前消费弱复苏的顺周期起点,具备长期投资价值。

1、从定价角度看,此次计划全球发售2100万股H股,其中90%为国际发售、10%为香港发售,另有15%超额配股权。每股发售价介乎10.40~14.16港元,每手200股,最多募资约2.97亿港元(假设未有行使超额配股权)。

以IPO招股区间中位数12.28港元计算,澜沧古茶成功上市后的总市值约为10.32亿港元(假设未有行使超额配股权,下同),并按招股书港元及人民币汇率计算,公司发行静态市盈率仅为13.32倍,市净率仅为1.15倍。根据Choice数据,港股饮料板块的平均市盈率为28.21倍,A股食品饮料板块的平均市盈率为28.85倍。从估值上来看,公司的这个招股价格极具性价比。

此外,对比天福当前近22倍的市盈率,澜沧古茶的13倍,已极具性价比。

2、从港股机构投资者最重视分红角度看,澜沧古茶2020年-2022年分别向股东派息人民币1680万元、1680万元、2394万元,分红有持续扩大的趋势。判断随着业绩的好转,分红有望持续提升。

3、从市场表现看,最近几年,港股市场经过连续的回调,性价比已经非常高了,成为全球市场的价值洼地,并且近期市场隐隐有了回暖的迹象。

根据媒体公开数据,临近年底,香港IPO市场明显回暖,从上市日表现来看,截至12月13日收盘,四季度上市的17只新股中上市日仅2只破发,其中11月上市的7只新股均录得涨幅,无一破发。

另外,港股最近上线了FINI系统,打新融资成本及新股认购风险大幅降低,预计相比之前,参与打新的投资者会变多。

4、从更大维度看,茶行业目前类似10几年前的白酒行业,商业化运作相对缓慢,缺少对行业有绝对影响力的品牌,大多知名茶企仍尚未脱离区域性品牌限制,规模化成为发展“瓶颈”。

如今,走出区域制约、头部化趋势不断加快的白酒行业,早已完成第一方阵品牌效益兑现。普洱茶具有越陈越香的属性,除了消费属性,也有时间及收藏属性,与酱酒极其类似。

从近几年资本的蠢蠢欲动来看,目前正是茶产业并购整合、龙头品牌呼之欲出的初期,非常值得提前布局。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

未来的 茶茅吗?

茶叶要崛起了