①、Naspers的净资产折扣率约为45.82%。(市值为298亿美元,而净资产则为550亿美元)

②、Prosus的净资产折扣率约为38.57%。(市值为760亿美元,而净资产约为1252亿美元)

③、Prosus持有的腾讯股票市值约为927亿美元,高于Prosus的市值760亿美元,折扣率24.16%。

注:Prosus和Naspers详细的净资产以及折扣情况看可参考《股权穿透,追根溯源!|腾讯和南非大股东(二)》

大幅低于净资产的这种情况已经持续了很长的一段时间。Naspers相对于其净资产的交易折扣通俗地称为“Naspers折扣”。事实上,这已经成为股票的一个根深蒂固的特征,以至于公司管理层的大部分时间都花在了试图缓解折扣上。

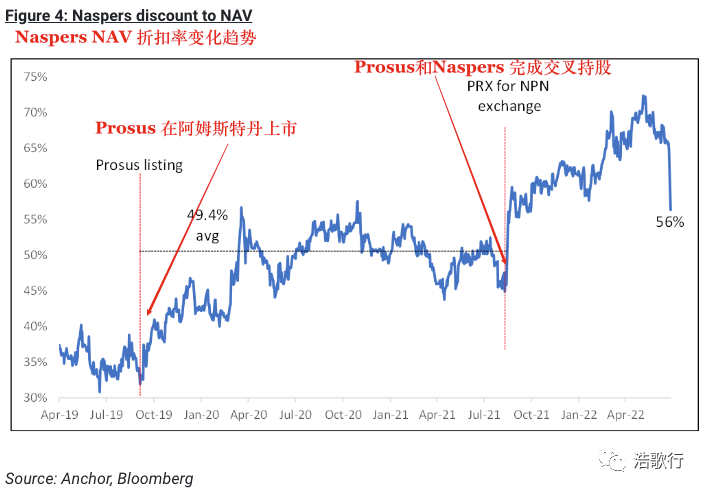

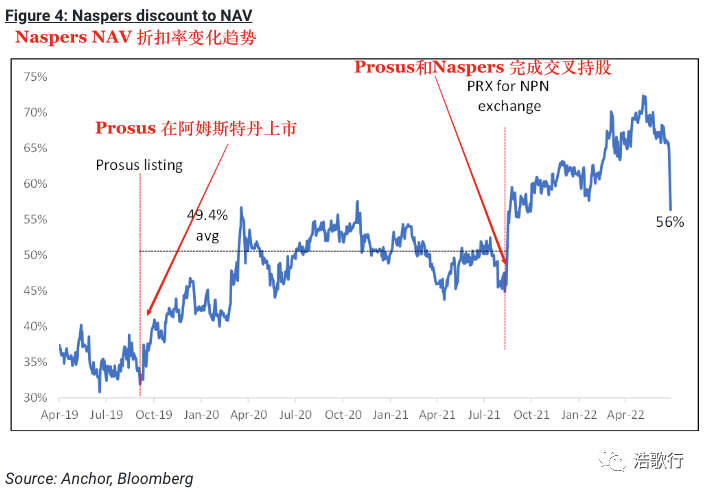

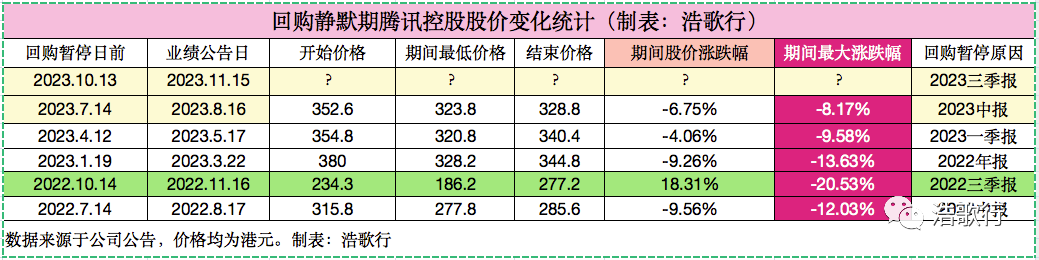

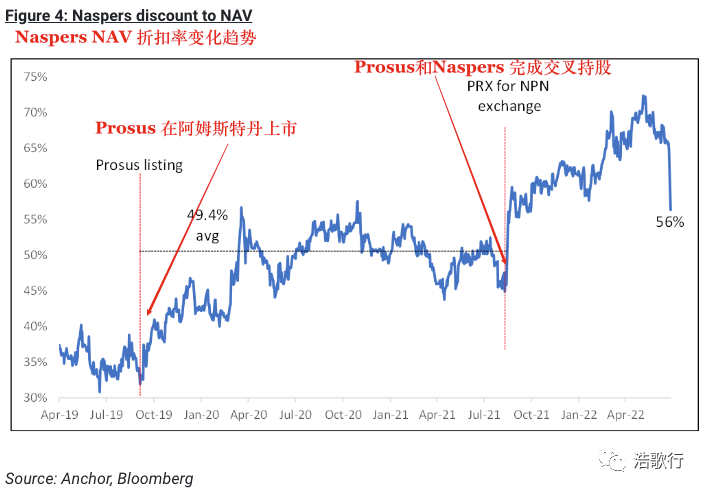

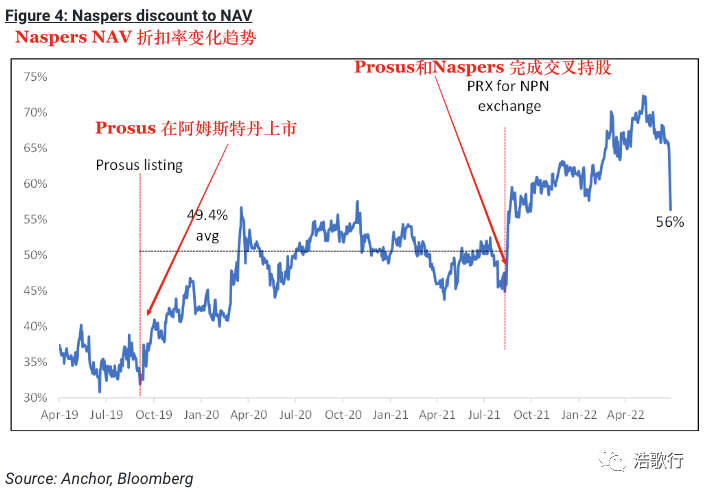

如下图所示,为Naspers 相对于净资产的历史折扣率变化趋势,时间跨度为2019年4月到2022年4月。

Naspers采取的最大胆的行动之一是在阿姆斯特丹上市一家持有包括腾讯在内的互联网资产的独立实体(Prosus),试图缩小折扣(我们稍后会讨论)。然而,到目前为止,这一行动基本上是无效的,Prosus的交易价值也低于其投资的净资产。

在我们全面了解Naspers管理层为试图缓解折扣而采取的企业行动之前,我们首先需要了解为什么会存在折扣。

如上图所示,Naspers的总资产价值超过每股29美元。那么,为什么市场只愿意为Naspers的股票支付15.9美元呢?

实际上,当一家公司以低于其资产净值的价格进行交易时(我们常说的破净,市值比净资产还小),这意味着如果投资者在该公司的每一项净资产中持有单独的股份,他们的总价值将高于持有这些资产的公司股份价值。

有几个因素值得注意。首先,Naspers和Prosus目前的交易价格都低于其NAV,这主要是由Prosus直接持有腾讯股份和Naspers通过Prosus间接持有腾讯股份推动的。然而,令市场困惑的是Naspers和Prosus相对于其NAV的交易折扣的持续性和程度(持续之久,程度之大)。

【Prosus每股净资产47.37美元,每股交易价格29.1美元;Naspers每股净资产294美元,每股交易价格159美元。】

折扣的原因是什么?

计算Naspers和Prosus相对于其NAV的折扣需要准确估计这两家公司的NAV是多少。尽管他们的一些基础投资,如多选集团(MCG)和腾讯都已上市,而且从股价中可以相对容易地确定这些投资在任何一天的价值,但公司的许多投资并没有上市或积极的交易,对其进行估值变得更为主观。然而,市场普遍认为,以下因素导致了当前折扣的产生。

企业集团折扣:Naspers是一家企业集团(由在不同行业运营的多家不同公司组成的公司),由对多个不同实体的投资组成(如上图1所示)。一般来说,企业集团的交易价格低于其各部分的总和,这是由控股公司成本和可能高估管理层为股东增值的能力所驱动的。

市场不愿意为腾讯支付全部价值,因为Naspers管理层正在破坏集团其他部门的股东价值,即所谓的“剩余”。我们不同意这种说法——这种常见误解的可能来源是,剩余资产在过去几年中一直在报告会计损失。

不同的股票类别:Naspers在发行中有不同的股票类型,即A类股和N类股,A类股份(管理层持有)比N类股份(外部投资者,即资产管理公司及其客户以及直接投资者持有)拥有更多的投票权。双重股权结构在南非并不罕见,但它们通常不会为管理层提供如此高的投票权,Naspers就是这样。这意味着,普通股东可能很难让Naspers管理层对他们的行为负责,因为他们的股票投票权较小。

剩余资产(非腾讯资产):腾讯只是Naspers的投资之一,该公司在这家中国互联网巨头的控股之外的投资组合非常广泛。然而,这些投资产生可持续现金流的时间比预期的要长,这让人们对管理层在腾讯之外增加价值的能力产生了怀疑。

可变利益实体(VIE):Naspers对腾讯的投资最初是通过可变利益实体设立的,该可变利益实体赋予Naspers从腾讯累积股息的权利,但不是全部股东权利。原因很复杂,与中国的大型科技公司被视为战略资产有关,这意味着它们不能完全由外国人所有。这是一种不同寻常的股权结构,对Naspers来说并不理想。

税务考虑:虽然Naspers的许多投资可能具有吸引力(包括腾讯),但要从这些投资中产生现金,基本上需要出售。这可能会引发资本利得税(CGT)事件。根据Perpetua Investment Management的说法,这一CGT税率至少为15%。

JSE上Naspers的块头:折扣如此之大的主要原因之一与JSE上的Naspers市值占比有关。自1994年在JSE上市以来,该公司已大幅增长,这主要归功于其对腾讯的投资。

事实上,Naspers在JSE上的规模已经成为一个问题,即使当地资产管理公司想持有更多的Naspers,由于监管和风险限制,他们也无法做到这一点。(Naspers在JSE基准指数中的权重曾一度高达20%,比贵州茅台在沪深300里的分量还要再重5个宁德时代。资产管理公司持有某一支股票的权重一般会有限制。)

考虑到所有这些,评估管理层在历史上采取了哪些行动来降低折扣是很有趣的。以及为什么他们没有成功。

在过去的几年里,Naspers管理层采取了五项核心行动,试图缩小折扣,最近的一项是开放式回购计划,我们逐一来看看。

①、购买送餐资产

2017年至2018年为了加强其投资组合,并在腾讯控股之外创造价值,Naspers在2017年和2018年购买了多个送餐平台的股份,包括iFood和delivery Hero。

②、解锁付费电视资产

2019年2月,Naspers将其通过多选集团(MCG)持有的南非和非洲其他地区的付费电视资产分拆。此外,MCG在JSE中单独列出。管理层希望直接释放MCG提供的价值,而不是通过Naspers。相对于腾讯的投资,Naspers的其他投资没有通过该集团进行适当的估值。

③、Prosus上市

2019年9月,Naspers的互联网资产(包括腾讯)被出售给了一家名为Prosus的新实体。Prosus同时在阿姆斯特丹泛欧交易所和阿姆斯特丹证券交易所上市。Naspers是Prosus的大股东。Naspers不拥有的Prosus股权余额在公开市场上进行交易。该交易的理由有两方面,一方面是为了为股东释放价值,另一方面是为海外投资者提供流动性。

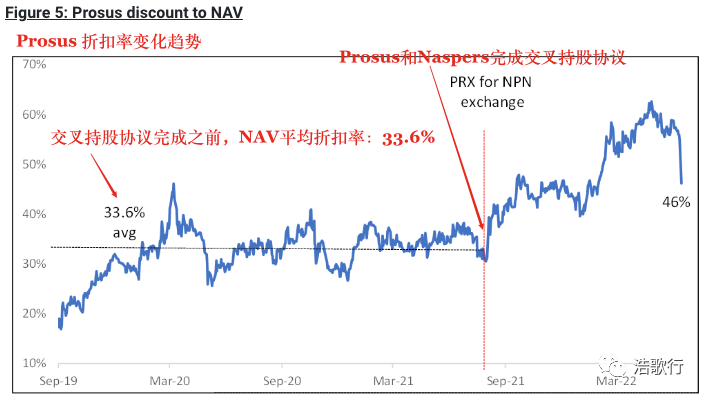

④、交叉持股协议

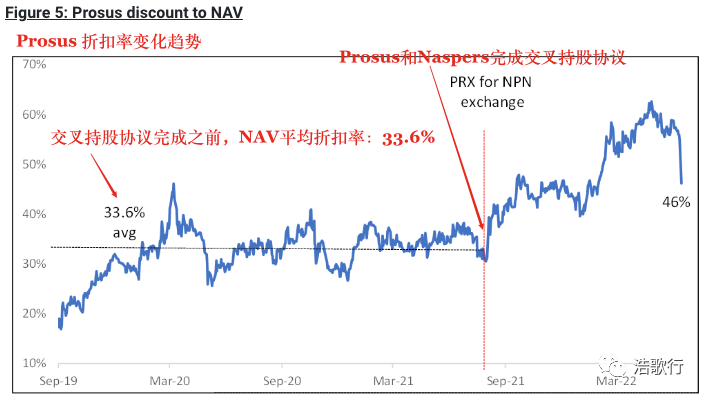

2021年8月,Prosus和Naspers实施完成交叉持股协议。该交易相当复杂,涉及许多资本运作。然而,重要的是,这笔交易的目标是缩小Naspers折扣和Prosus折扣。此外,交叉持股协议将使Naspers的股东可以选择将其股票换成Prosus的股票。

根据协议,Prosus收购Naspers 45%的普通股本,以换取新发行的Prosus普通股。这使Prosus应占Naspers的整体经济利益增加到49.5%。

由于这笔交易,Prosus的自由流通股翻了一番以上,该集团相信这将增加Prosus价值。(自由流通股或自由流通百分比是一种财务指标,代表上市公司可自由交易的股份百分比)

从历史上看,只有约27%的Prosus股票可在市场上自由交易,交易完成后,这一比例增至约56%。

该交易的另一个重要收获是,作为股票互换的一部分,约7000亿兰特的价值将从Naspers转移到Prosus。虽然这可能被视为财富的外部化,但我们并不认为这是这笔交易的预期结果,重点更多地放在将Prosus打造成集团首选的上市投资工具,并为腾讯之外的增长留出空间。

⑤、开放式回购计划

令人意外是,交叉持股交易完成后,折扣问题并未有效得到缓解。反而更加突出,如上图所示(折扣率变化趋势图):无论是Naspers 还是 Prosus对应的NAV 折扣率后来都明显提升。

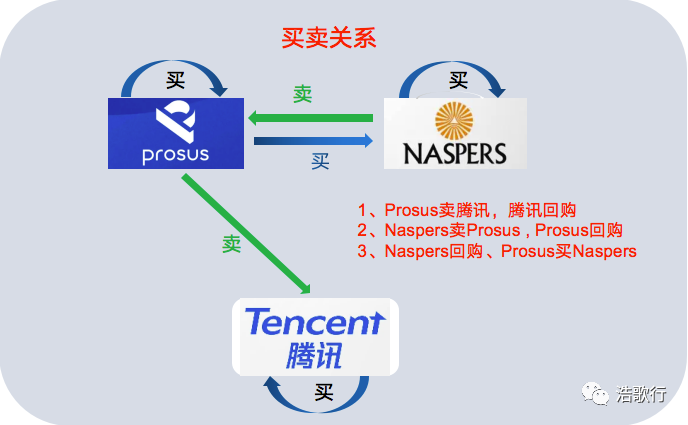

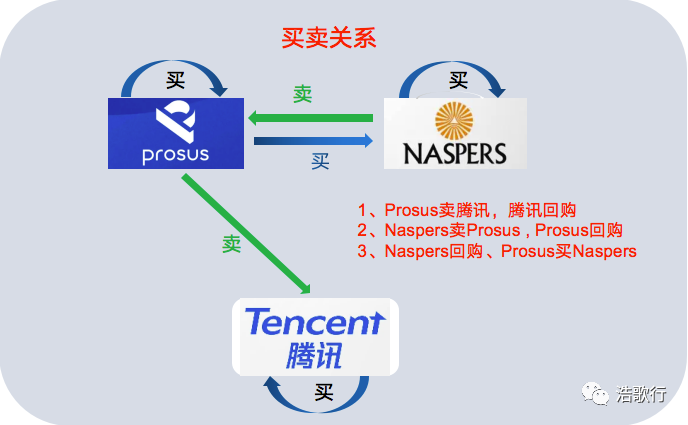

终于,2023年6月24日,Prosus发布公告,祭出大杀招:开放式回购计划,每个交易日雷打不动限量抛售腾讯股票以此来支撑回购计划的开展。到此,出现了一个类似连环套的买卖项目。

开放式回购计划,简单说是要为股东创造最大的价值,具体而言期望能实现如下几个小目标:

①、大幅提高Prosus和Naspers的每股净资产价值,缩小折扣率。

②、调整投资组合结构,平衡腾讯资产与非腾讯资产的比例。简而言之,减少腾讯资产,增加非腾讯投资资产。

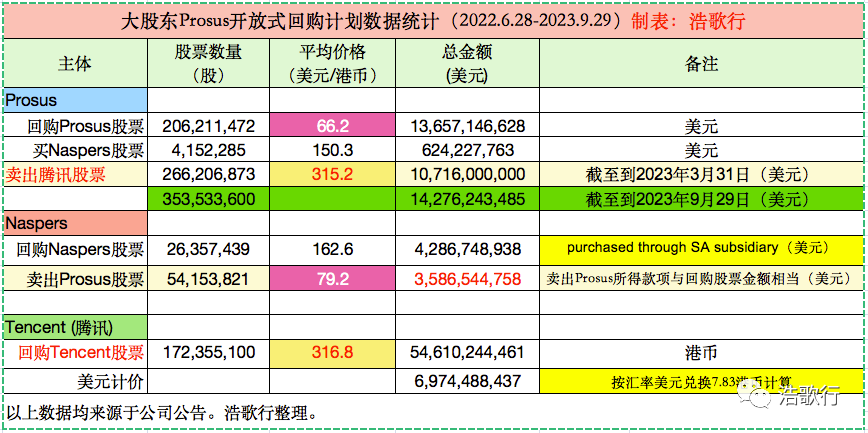

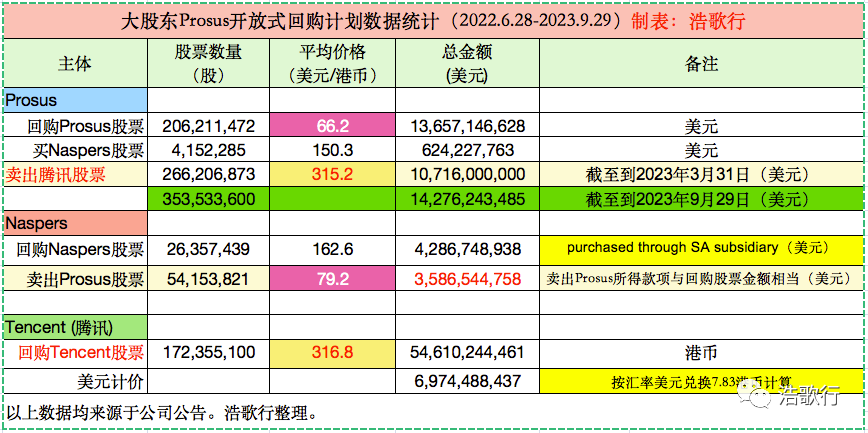

然而,不管Prosus和 Napser怎么折腾,前提条件是卖腾讯才能筹集足够的资金用于股票回购。回购计划开始至今(2022.06.28-),Prosus,Naspers,Tencent回购数据统计如下:

开放式回购计划实施一周年,Naspers 和 Prosus的股票价格涨幅均高于腾讯股票的涨幅。即,折扣率的确有所缩小。

例如上图所示,实施计划的一年内,腾讯股价涨幅为2.52%,Prosus的涨幅为4.34%,Naspers的涨幅为31.3%。

如果将对比观察的时间跨度拉长,如下图,不难看出在宣布开放式回购计划之前的很长一段时间,Prosus和Naspers的股价涨幅均大幅落后于腾讯的股价涨幅。

【腾讯在过去5年的涨幅为7.98%,Prosus为-8.82%,Naspers则为0.43%。】

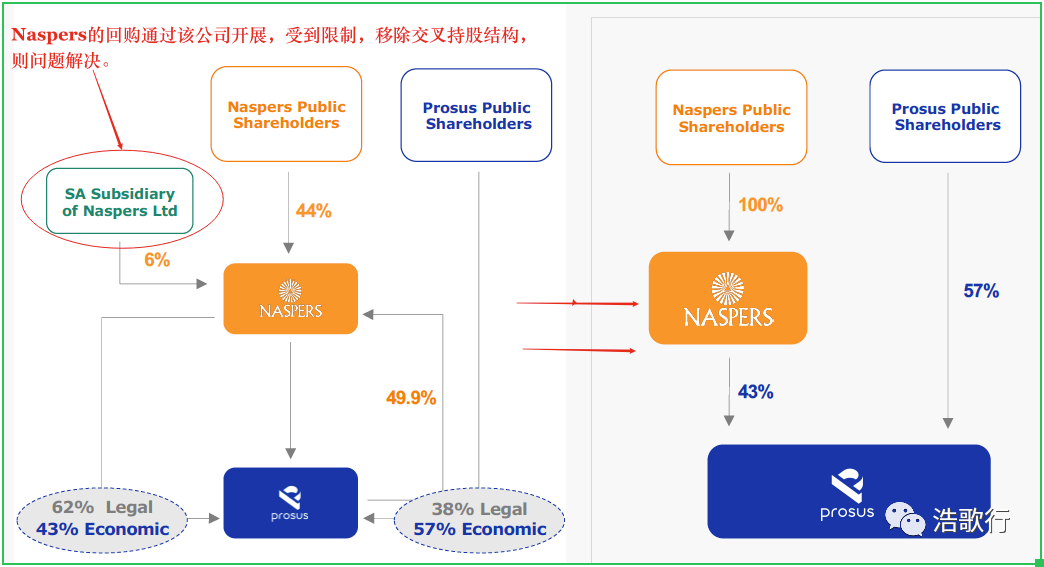

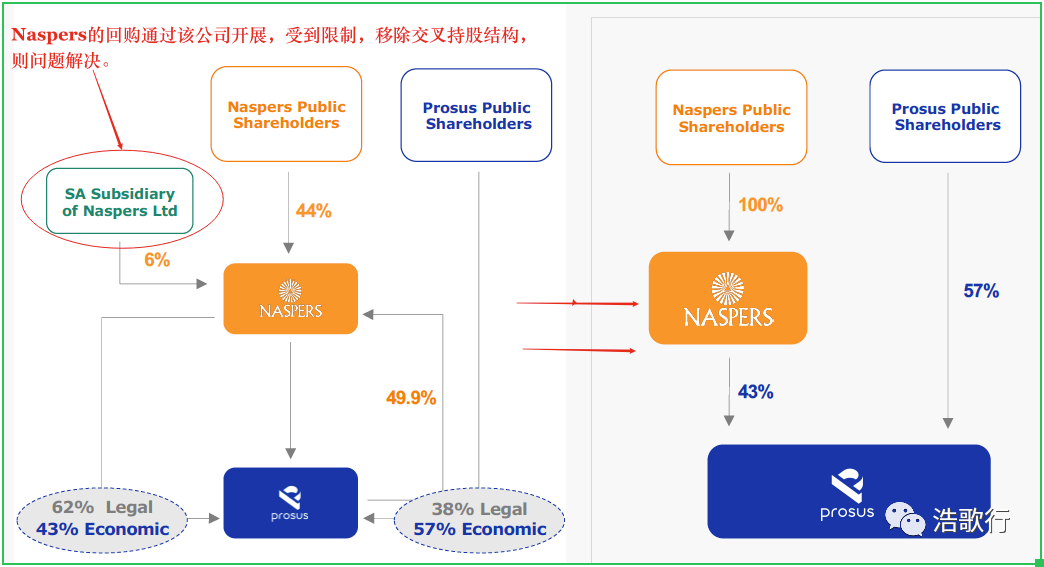

⑥、拆除交叉持股

如上图所示,拆除交叉持股后的股权结构将非常简单明了。

而在此之前的结构复杂遭到投资人的抱怨不说,且无益于解决折扣问题,但更重要的事阻碍naspsers的回购计划。

目前持股结构变更已完成,Prosus和Naspers的回购计划将继续进行。

未来展望

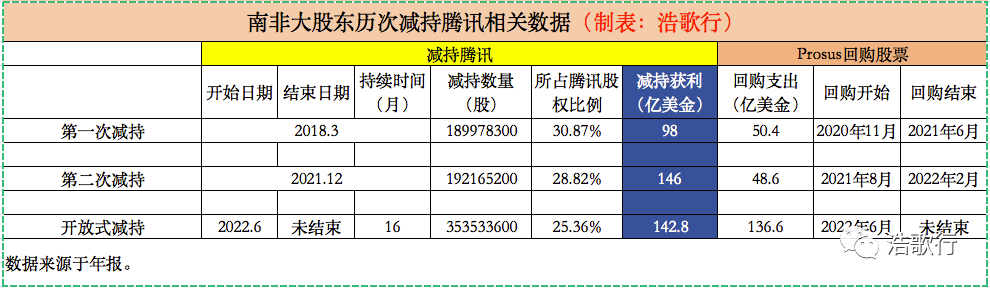

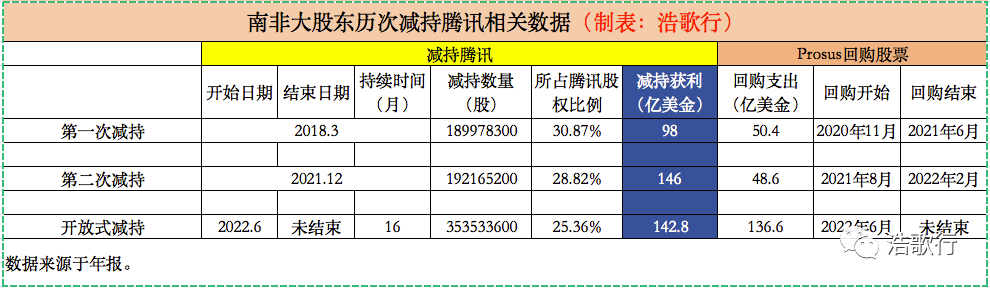

以下为南非大股东投资腾讯20多年以来的减持操作,其中正在进行的开放式减持已持续16个月,未来会如何演绎?我们试着来回答。

首先,大股东何时会停止抛售腾讯或结束回购计划?

目前,Prosus每出售腾讯1%的股份,将筹集约40亿美元。Prosus在腾讯的董事会代表权与所持有的特定股份无关,因此这并不是Prosus最终在腾讯保持何种所有权水平的决定因素。

这取决于折扣率何时缩小到合理水平以及投资组合中腾讯资产比例与剩余资产的比例是否已调整到较为平衡的状态。

实际中,以上2个问题可都没有一个标准答案,或许管理层心里会有一杆秤,但作为投资者只能通过一些常识来分析预测:

所以回购需要钱,投资也需要钱,停止抛售腾讯一定是不再需要回购,且资产组合的结构相对平衡,即不再需要将腾讯资产的比例缩小而转移增大非腾讯资产的比例。

简而言之,卖腾讯的钱来买自己的股票和投资其他公司更划算,前者因为自己的股票打折太多了,后者只因其他机会的潜在价值可能比腾讯未来的增长空间更大。

1、折扣率的缩小是结束回购计划的前提

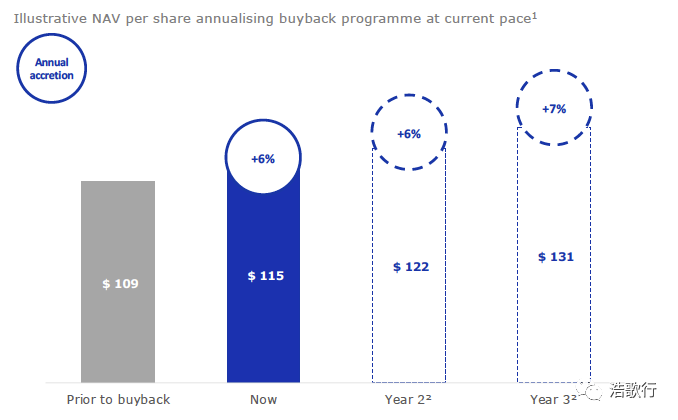

假设Prosus其自身股价最终会同步于回购推动的每股净资产的上涨。

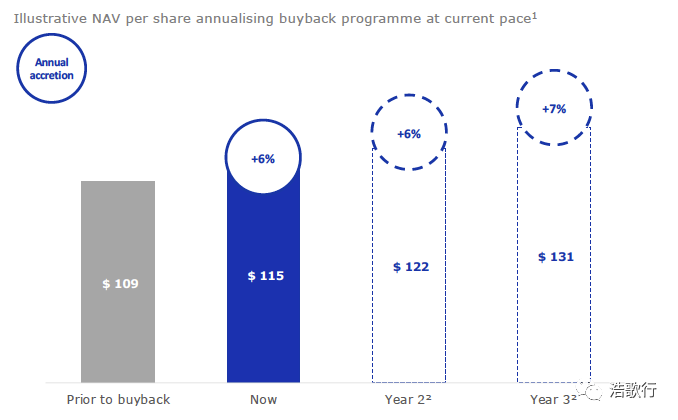

按照Prosus官方的估计,开放式回购如果持续3年,则其净资产的每股价值则每年分别提升6%,6%,7%。

假设股价与净资产的每股价值同步提升,则折扣率将大幅缩小,同时若腾讯股价不变的情况下,随着腾讯资产的缩水,Prosus净资产的价值相对于腾讯股价的折扣将会消失。卖腾讯买自己的股票将不是一笔划算的买卖。

所以我们认为,3年的持续回购,大概率会达成折扣率缩小到合理位置。

2、非腾讯资产的价值增长是停止抛售腾讯的前提

Prosus在腾讯之外的技术投资组合建设方面越来越积极。近年来,这些投资的部分资金来自两次减持腾讯,每次减持腾讯约2%的股份。该投资组合的业绩被统称为其电子商务部门,在几个选定的重点领域进行了基础投资——在线分类信息(最成熟的)、食品配送、支付和金融科技、网上购物,以及最近的教育科技。

随着时间的推移,Prosus电子商务部门的影响力越来越大。在最近的业绩中,Prosus管理层重申了其目标,即到2025财年将电子商务部门的资产净值提高到1000亿美元,这意味着它的价值需要在未来3年翻一番。从某种意义上讲,这相当于腾讯目前价值的约43%。

按理想情况,3年持续抛售腾讯后,其持有的腾讯股权比例将下降到18%左右。其股份价值按当前价格约为500多亿。已经低于非腾讯资产的价值。

按此节奏,3年之后,投资组合的资产结构也能实现相对平衡的状态。

综上,不难得出结论,大股东的回购计划实施应该不会超过3年,同时也会大概率停止抛售腾讯。

其次,大股东抛售腾讯对其股价的影响?

短期:影响有限,逐渐减小

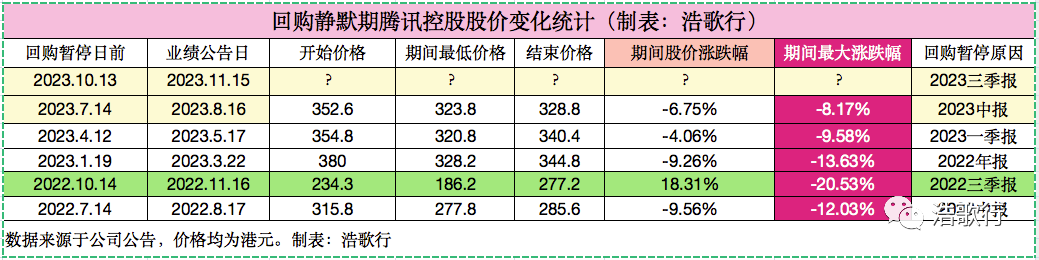

如下图,短期再静默期,即腾讯暂停回购期间,股价会短期承压,但这种影响在逐渐消退。更多受市场情绪的左右,随着大股东抛售和腾讯回购的常态化,影响会逐渐消退。

长期:无惧抛售,或有惊喜

这里隐藏的彩蛋是腾讯的长期回购可能会减少其总股本,从而提高每股收益,有利于股票价格的上涨。

从历史数据来看,站在回购实施一周年的时点,腾讯回购股票约1.3亿股,耗资约400多亿港币。抛开每年新配发的股票约5-6千万股,实际每年因为回购注销而减少的股票数量约为7-8千万股,占总股本0.8%左右。

如果能持续下去,则先当于每年的分红股息率提高0.8%及以上。

当然,腾讯回购的持续性和回购数量与市场情绪和其股价的位置有关。实际上,正如巴菲特所言 : 只有在价格有吸引力时,才应该回购股票。

所以很多人希望腾讯在低位呆的越久其回购股票越多,未来股价上涨的弹性会越大。

全文完。文中观点仅代表个人,不够长任何投资建议!股市有风险,投资需谨慎!