凛冬将至,熬过加息周期的价值股还能扛过衰退吗?

这一年来,在高通胀和美国央行加息的背景下,除了部分商品和美元强势外,资本市场一片寒意。许多人在憧憬着一场经济衰退来遏制杀疯了的美联储,希望以此达到抑制通胀、逼迫央行将鹰派政策转向的目的。在此期间,市场的交易逻辑在衰退和紧缩两个逻辑下来回切换,价值和成长也互相在拉扯。

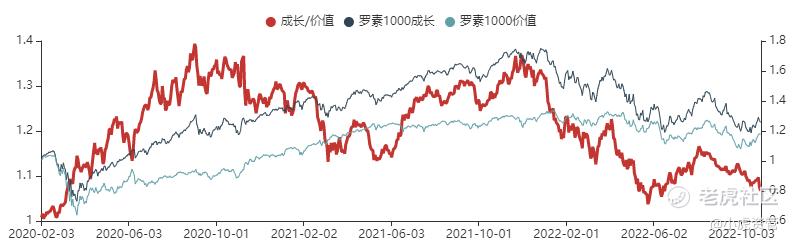

上图是罗素1000价值/成长的净值图。总体来看价值股表现更好,但两者也是出现轮动的效应:交易衰退逻辑时成长股表现更好一些,交易紧缩时价值股更好一些。从结果来看,市场似乎把衰退和价值股弱势绑定上了。

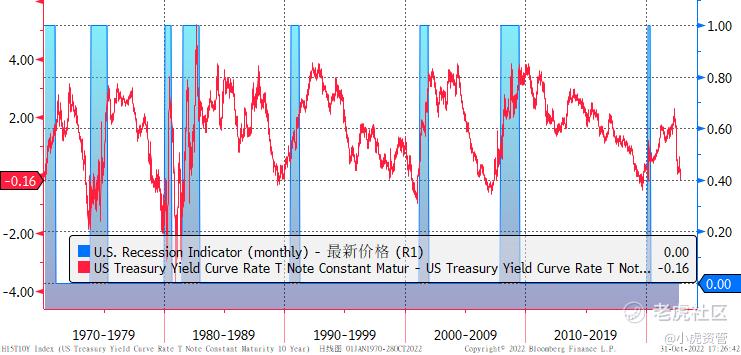

接下来,随着加息逐步接近顶点,紧缩逻辑可能正逐步减弱,衰退却在步步逼近。从1970年至今的历史经验来看,美国10年国债与3个月国债一旦倒挂,经济在1-3年内必然陷入衰退。目前10年美债利率已经比3月期低0.16%,衰退已是大概率事件。按照前述的逻辑,价值股是不是得抛弃呢?

从历史来看,衰退逻辑下价值股真的弱于成长股?

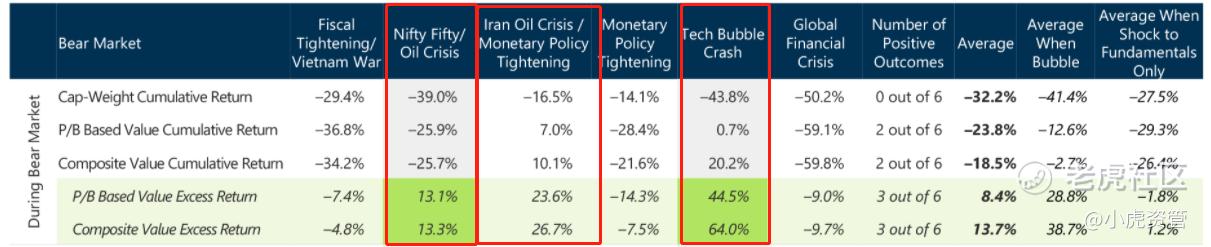

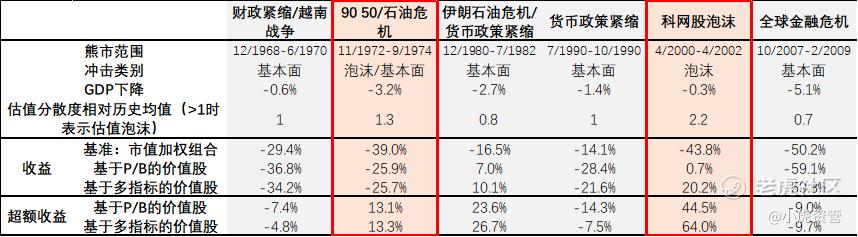

根据Research Affiliates的统计,历史上6次危机里(不含新冠),价值股相对市值加权组合3次有正的超额。价值股VS成长股的表现与衰退并不是必然的,那有什么因素和情形会导致衰退与价值股捆绑在一起呢?

危机根源与价值股的行业暴露

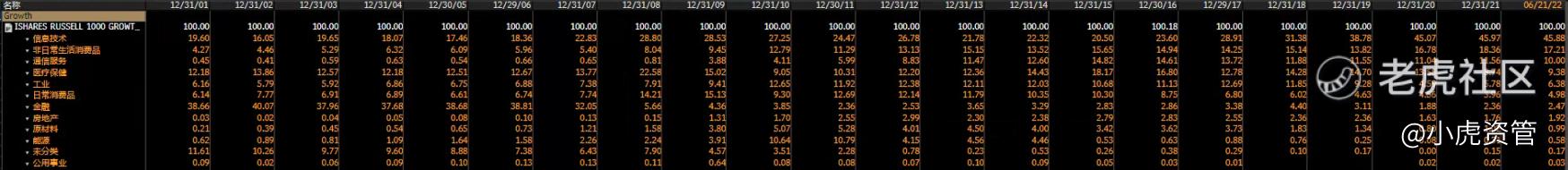

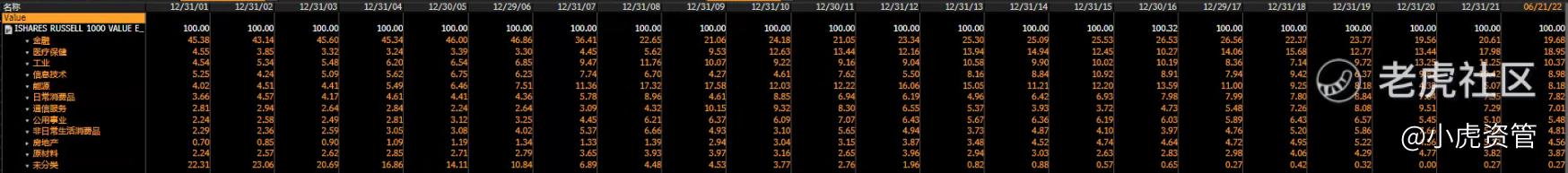

价值-成长风格其实都有很强的行业偏向性,这就导致价值/成长的相对强弱与危机冲击的行业有着密切关系。以$罗素1000价值指数ETF-iShares(IWD)$ 及$罗素1000成长指数ETF-iShares(IWF)$ 为例,在2000年至今的年份里,价值更偏向金融/传统行业,成长更偏向科技/新兴经济。

而在最近几次的危机里,它们表现如下:

- 2000年科网股代表的成长股冲击特别大,价值股强

- 2007-2008年次贷危机,金融股首当其冲,价值股弱

- 2020年上半年,疫情冲击线下传统行业,线上宅家经济及其它相关新兴行业甚至能获益,价值股弱成长股强

接着我们以次贷危机为例,基于PB构建全盘以及金融行业的价值/成长组合。从结果来看,全盘的价值股和成长股收益相差很大,但金融板块内价值-成长的差异却很小。一定程度说明次贷期间,价值的弱势很大一部分来自金融板块及其关联性的冲击,而金融板块内的价值股相对成长股并没有呈现明显弱势。

危机冲击的类别:基本面冲击/泡沫破裂冲击

Lakonishok、Shleifer 和 Vishny(1994 年)、Barberis 和 Shleifer(2003 年)以及 Barberis、Shleifer 和 Wurgler(2005 年)等人提出,价值股和成长股之间的业绩差距主要由市场情绪驱动。成长股相对价值股往往更受投资者青睐。泡沫破灭时,成长股的均值回归过程会非常猛烈。

在上面两次红框标出的泡沫冲击中,价值股表现都大幅跑赢市场/成长股。这个逻辑好理解,市场定义的成长股,一般都是估值很高的股票,泡沫破裂时,这一类股票首当其冲。

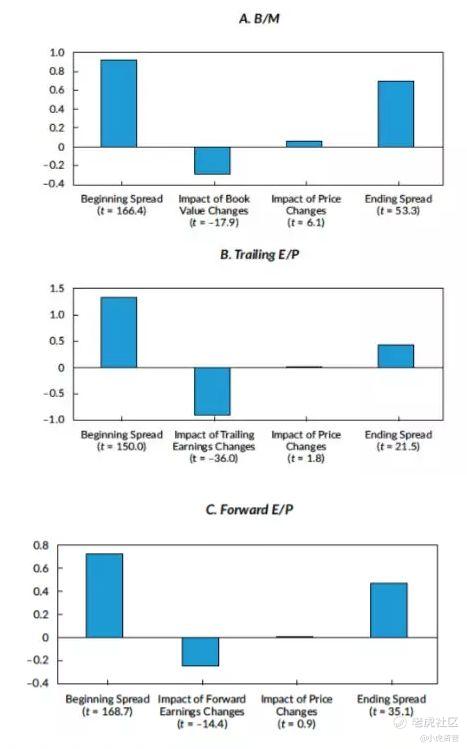

而在价值股弱势的时候,通常都发生在基本面冲击引发的经济危机中。这是为什么呢?我比较认可的一个解释在《Facts about formulaic value investing》这篇文章中。

里面提到,公式化价值股,其估值指标的均值回归,更多的来自于基本面数据的恶化,而不是股价的上升。这意味着,价值股有更大可能是面临财务恶化的公司。这些公司在经济衰退时会承受更大的冲击,甚至面临破产风险。从这个角度看,这类股票与其被叫“价值股”,我觉得更准确的名字应该是低估值股。真正的价值股应该是被低估的股票,而低估值股可能只是市场给不起估值的垃圾股。

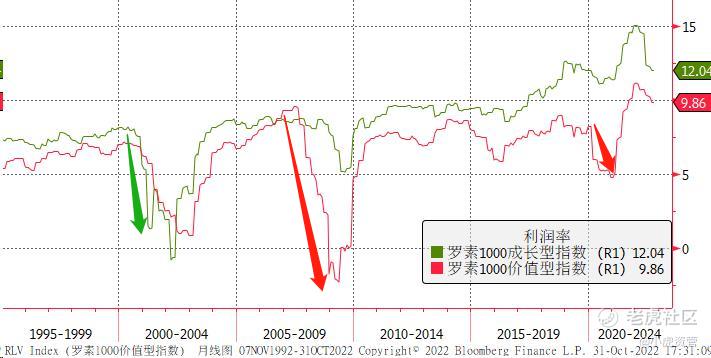

上图是罗素1000价值股及成长股指数的利润率。可以看到红色箭头的两次冲击(次贷和新冠),价值股利润恶化远远大于成长股。而在绿色箭头(科网股泡沫后/911前),以科网股为主要冲击的前提下,虽然成长股首当其冲,但价值股的利润率也一起大幅下跌。低估值的价值股利润比成长股更加脆弱,因此更难以承受危机带来的冲击。

利率与股票久期

衰退预期下,市场利率/折现率下行预期加大。从久期的角度看,成长股比价值股久期更长,更能从衰退时的利率下行中受益。

相关系数矩阵显示,价值/成长指数与利率有很高的相关性。不过需要注意的是,这里的高相关性无法拆解出有多少影响直接来自于久期,多少影响来自于前面提到过的经济基本面。

从前面的分析来看,价值股表现的确与衰退存在相关性,但这个也关系并不是必然的。我们首先需要厘清衰退的类别,是基本面冲击还是泡沫破裂,其次是冲击的是什么行业,最后识别出价值股中的低估值“垃圾股”和真价值股。

那么这一次呢?

第一阶段:疫情首先作为基本面冲击,传导到股市上将会使得价值股遭受更大的影响。其次,疫情影响的航空、等线下相关的行业更多集中在价值股中,成长风格包含了大量互联网等线上相关的行业甚至受益于疫情,这也导致后期成长股跑赢价值股。

第二阶段(当下):无限QE将疫情的基本面冲击转换成了估值泡沫。但到了今年,紧缩的货币政策在持续挤压估值,所以我们看到,成长股从去年年底高位回撤了27.8%,价值股同期下跌10.6%。这波大跌更多来自于“估值杀”,成长股自然遭受更大冲击。不过目前来看,做多成长/做空价值的净值曲线已跌回疫情前附近的水平。

第三阶段(接下来):加息挤压了估值泡沫后,将有很大概率转换为经济衰退。具体到上市企业,将会从杀估值变成杀盈利,基于估值评判的成长股和价值股很可能会发生风格切换。

从行业来看,需要回避易受经济周期下行冲击、有供给过剩风险的板块,这里最典型的当属半导体板块$iShares费城交易所半导体ETF(SOXX)$ 。芯片股已经从原来的香饽饽变得炙手可热,疫情初期供需失衡的局面,让半导体巨头错判或忽视了周期规律,大幅扩产。导致现在陷入一个需求急降、库存积压的局面。对于这一类股票,低估值很可能是通过盈利杀来达到均值回归。当然我们长期还是看好半导体板块的,但是目前仍处于很左侧的周期下行阶段,业绩冲击会给股价造成巨大压力,投资者需要自己把控风险。

写在最后

不必一股脑地觉得衰退下成长股就一定优于价值股,而将价值股一棍子打死,我们更需要挖掘其中的内涵。通过前面对历史危机的分析,我总结成三点作为避雷指南:

- 估值泡沫高企的时候,谨防泡沫过大的股票。

- 基本面冲击的时候,我们更应该关注受影响的行业,避免买到衰退相关的股票。

- 低估值并不等价于高价值,危机之下避免垃圾“价值股”。真正的价值股应该是护城河深、业绩稳定且被低估的股票。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

强