两种不同估值方法来看阿里巴巴拆分的价值

不拆分的情况

大公司由于业务繁杂,往往在估值时考虑公司整体的指标,常见的如利润(市盈率、EV/EBITDA)、收入(市销率、EV/Sales)、现金流(P/FCF、DCF永续现金流折现)。好处是直观、简便,可以横向对比;劣势就是难以将每项业务估值潜力发挥最大。

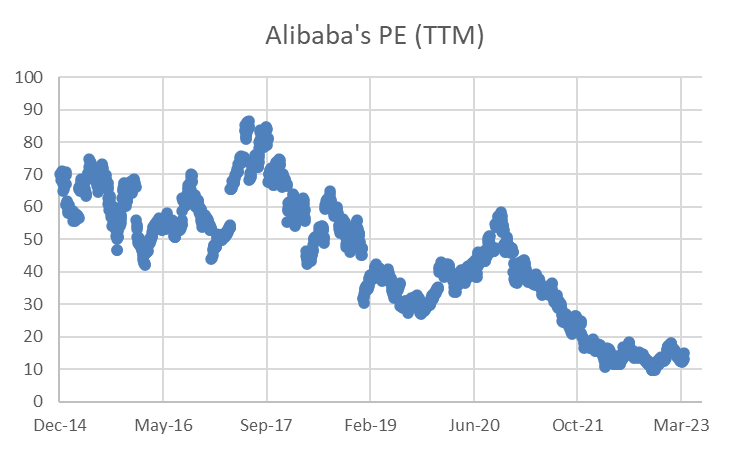

对阿里巴巴来说,最新的动态市盈率为15倍。但上市以来的平均动态市盈率是44.2倍,即便2021年7月以来,平均也有17.2倍,可以说目前的估值是低于历史平均水平的,即“低估”(Undervalued)。

如果以2024年预期每股利润60.5元(市场一致预期)来算,即2024年估值应为每股154美元,以18%的折现率到2023年即为130.6美元/股。

拆分的情况

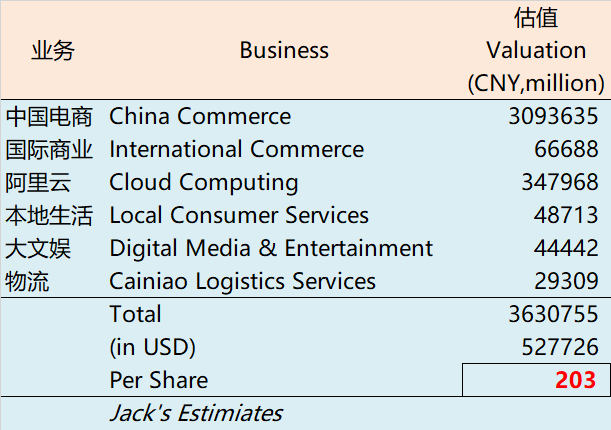

拆分之后,各个业务部门都是独立的部分,因此需要单独拿来估值,采用的估值方法就是“分部加总”(Sum of the Part),也经常有分析师拿来使用。最大的好处就是不会浪费隐藏的价值。

阿里巴巴宣布构建的“1+6+N”的组织结构,在集团之下,设立阿里云智能、淘宝天猫商业、本地生活、国际数字商业、菜鸟、大文娱等六大业务集团和多家业务公司。意味着这6大业务都要单独估值。

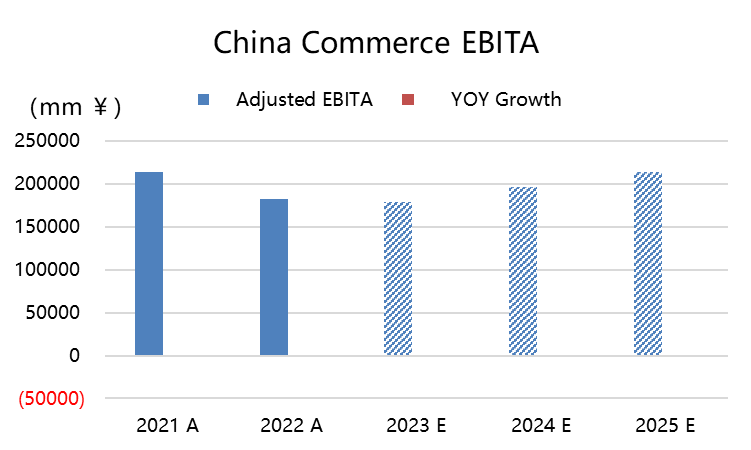

1、淘宝天猫是核心,也是国内的电商业务。因为行业较为成熟,利润率稳定在30%出头(单独业务模块的利润大于全公司的利润,只因其他业务亏损),因此仍然适合拿利润倍数或者现金流折现来估值。

2023年预期调整后的利润(EBITA)为1794亿元(保守值),我们按保守的算,给与该部分以2021年以来公司平均市盈率17.24倍的话,该部分的估值应为30936万亿元。

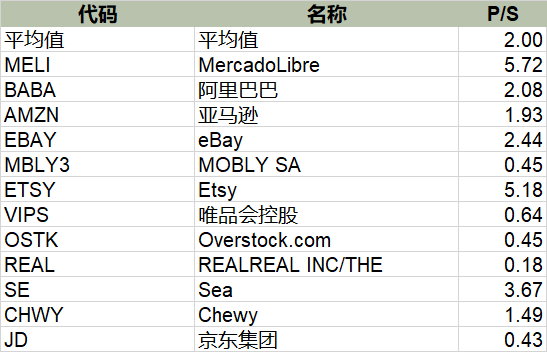

2、国际数字商业(海外)也是电商即相关衍生业务,但由于持续亏损,目前还不能以利润或者现金流的方式估值。不过参考其他海外的电商平台,包括SEA(刚刚盈利)和MELI,不少仍是亏损,因此用收入倍数更为合适。由于公司也是自营和三方结合,平均一下三方平台和自营平台的平均数,给予1倍PS。

以2023年收入预期666亿元来算,这部分的估值就是666亿元。

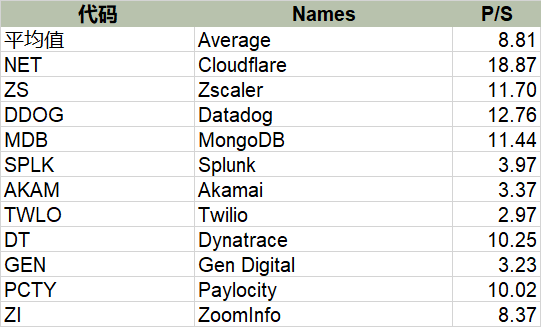

3、阿里云业务,本身是个高成长的业务,不过在2021年以后也陷入了增长停滞,并且不断通过降本增效来提高利润率,有望在今年实现盈亏平衡。

市场曾经给云服务公司以相当高的估值倍数,甚至达到过三位数的市销率。不过目前行业平均水平的市销率为8.8倍。考虑到阿里云业务难以拓展国外,我们再保守的打个对折,4.4倍的市销率。

2023年市场预期云业务的收入达到790亿元,即该部分的业务估值为3480亿元。

4、本地生活业务是一块成长性较高,但亏损较大的业务。其实阿里的本地生活包括的业务种类也相应较多,因此对其估值也相对笼统,适合以收入倍数来估值。国内同类的公司上市大多市销率1倍左右。

以2023年业绩预期487亿元收入来算,1倍的市销率便是487亿元估值。

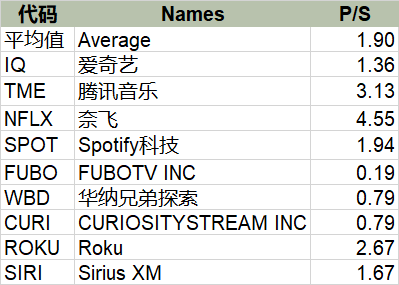

5、大文娱业务,也是流血较大的业务,目前优酷的长媒体市场也是弱于腾讯视频和爱奇艺,甚至还有被短视频挤兑的风险。业务目前还未盈利,并且盈利预期未知。其实是较为风险的一块。目前行业平均的市销率1.9倍,但是主要是奈飞等龙头公司带来的。除去巨头之外的平均市销率为1.4倍,与爱奇艺的水平接近。

以2023年预期的315亿元来算,以1.4倍市销率,估值就是444亿元(貌似这块业务不太吉利)。

6、菜鸟作为物流业务,理应与物流公司的利润率保持在相同水平。目前国内物流公司的利润率参差不齐,除了业务规模不同(影响边际利润率)外,对收入确认的规则不同,比如中通的利润率近20%,而顺丰在4%左右,京东物流最新盈利不到1%,预期到2025年盈利之后也在不到1%的水平。

市场预期菜鸟物流将在2024年实现盈利,也有可能更早。预期2025年的利润率达到接近2%的水平,即14亿元的水平。用较为保守的方式,给行业平均的25倍市盈率,即360亿元的市值,以11%的折现率至2023年,即293亿元。

综上

汇总起来,阿里的估值应该为5277亿美元,即每股203美元。这与之前单独计算的130.6美元,差距是真不少。

你们认为拆分有没有价值?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 主神级交易员鄧文·2023-04-01精彩阿里想到5277亿刀市值,在目前世界格局不确定下,难讲,目前欧美向我们开放了中东石油、后花园南美,欧美的大战略家还是魄力很足的,给的也多,杨都奥斯卡女主角了,我们是中立偏鹅,只要鹅占点优势,我们得到的更多,也意味着中丐的趋势是向最高点收减的;如果鹅占劣势,我们得到的会更少,中丐总体就在目前位置震着吧,主要我们以利益为主,那么中丐就不会成下行趋势,其实上面都不是最主要的,主要的是主动权在我们这边,难讲啊,迷雾太多了,1举报

- 再涨一点点·2023-03-30精彩不得不说,自从有了驿站这个东西,快递再也不由阿里说了算了3举报

- QRZ_9691·2023-04-03精彩拆分的话,是持有一股阿里会自动变成很多各种各样的股票?点赞举报

- 千里独行侠·2023-03-31精彩计算方法都是在美国没有金融危机的前提下做出来的,一旦美国金融危机来临,很难达到这种预期2举报

- 又踩雷了·2023-03-30看这个样子是要把大业务全部拆分了?风险很大啊3举报

- 做空做空者·2023-03-30阿里感觉黔驴技穷了,淘宝越来越不行了3举报

- 你还会爱吗·2023-03-30阿里巴巴股票可能还会翻倍呢4举报

- big龙·2023-03-30阿里最近的状况让我有点感觉走下坡路了2举报

- 不焦虑的小亨·2023-03-30感谢分析,一直不理解这个拆分有什么作用2举报

- 焦糖布丁11·2023-03-30拆分重组会带来更重大的影响1举报

- 股神吧吧·2023-04-04这篇文章不错,转发给大家看看点赞举报

- 浏虎虞人·2023-04-01学到了很多?点赞举报

- 给个机会古·2023-03-31就是要割韭菜点赞举报

- 友情邢玉兰·2023-03-31加油加油加油点赞举报

- 慕子·2023-04-03慢读点赞举报

- 八颗牙齿2·2023-04-01变化太快点赞举报

- 梓坚·2023-04-01👍👍1举报

- 荆棘谷大龙虾·2023-04-01不错不错点赞举报

- 无聊1973·2023-03-31好点赞举报

- 得点·2023-03-31阅点赞举报