牛市的内在条件已成熟

这是「小镇做T家」的第 114 篇原创内容。

1月份的货币供应量数据一出,牛市已隐约可见。

为什么这么说?因为1月份的货币供应量显示【年度流动性大底】已悄然而至,再加上1月份已经出现的【年度情绪大底】,这两个最重要的市场风向标均已迎来七年一度的底部。

那么剩下的,就是【年度行情】的兑现了。

何为年度流动性大底?

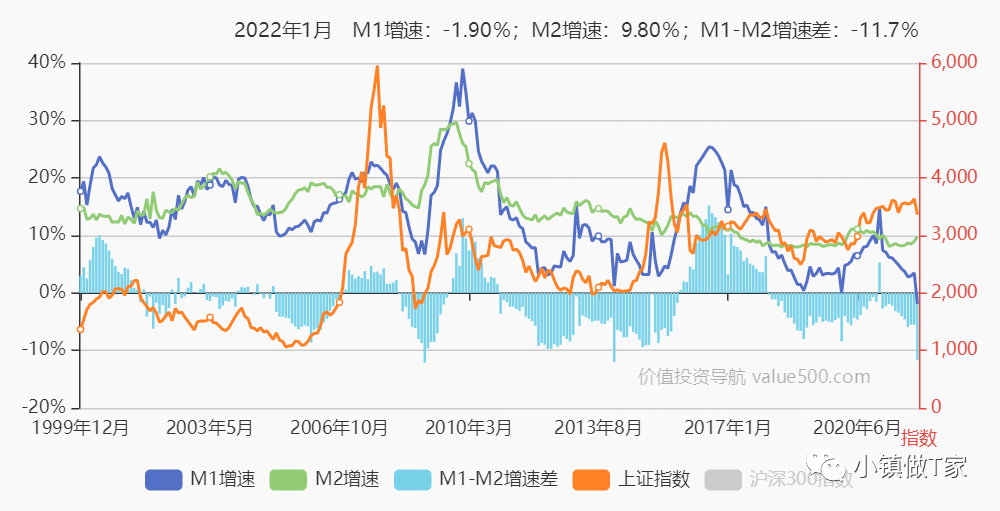

长期流动性的核心指标,就是【M1-M2增速差】。

先简单介绍一下基本概念:M1、M2都是货币供应量(即流动性)指标,再加上一个M0,构成了货币供应量三兄弟,它们三个是包含与被包含的关系。M3因为不常用所以我们略过不讲。

M0、M1、M2是根据流动性(变现能力)来划分的。

M0最小,它特指流通中的现金,所以流动性最大。

M1=M0 + 可开支票进行支付的单位活期存款。单位活期存款也是能够随时变现的,所以流动性虽不及M0,但要大于M2。

M2=M1 + 居民储蓄存款 + 单位定期存款 + 单位其他存款 + 证券公司客户保证金。(M2不都是随时可以提取出来的,代表的是未来潜在的购买力)

概念介绍完毕,进入正题:

如果M1增速大于M2增速,说明流动性较强的部分比如活期存款增速更快,意味着企业的活期存款增速大于定期存款增速,企业和居民交易活跃,微观主体盈利能力较强,经济景气度上升,投资意愿强,比如企业和个人愿意将流动资金用于买股票。

相反,如果M1增速小于M2增速,说明表明企业和居民选择将资金以定期的形式存在银行,微观个体盈利能力下降,未来可选择的投资机会有限,钱不愿意进入实体循环中,都堆积在金融体系内,活期存款大量转变为较高利息的定期存款。也就是不愿意投资了,选择躺平吃银行利息。

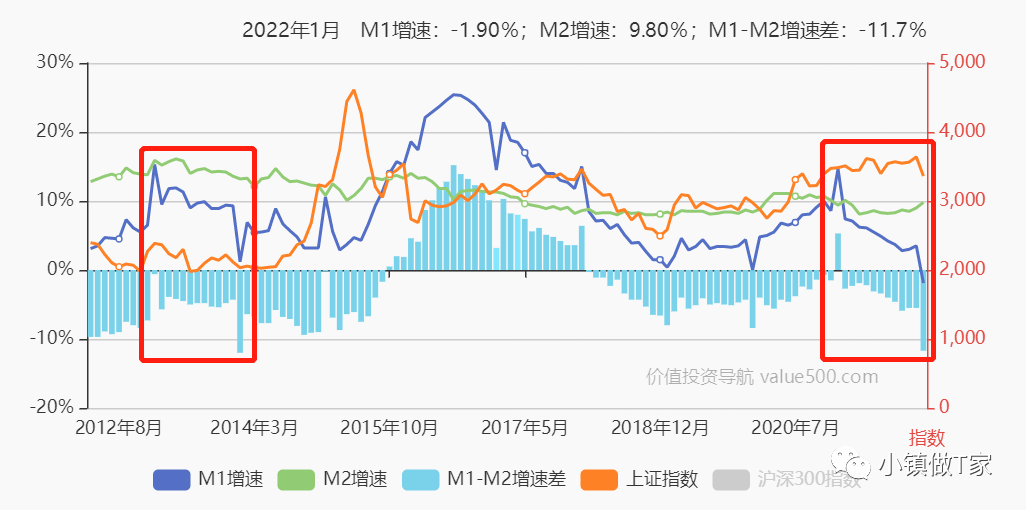

所以我们可以发现:【M1-M2增速差】和股市走势密切相关。在【M1-M2增速差】上涨期间,股市往往是上行趋势;在【M1-M2增速差】下跌期间,股市往往是下行趋势。

尤其是当【M1-M2增速差】负值触底,由降转升的时候,股市基本都是在上升期。而且一旦【M1-M2增速差】低于-10,增速差同比上个月明显低出一大截的时候,意味着愿意投入到股市上的资金已经竭尽,股市很难再往下跌了。而后面的上涨只是个时间早晚的问题。

近20年来,【M1-M2增速差】低于-10的情况,一共出现过3次,除了今年1月份的-11.7之外,前两次分别是2009年1月份的-12.1,以及2014年1月份的-12。

第一次【M1-M2增速差】值触底后,A股开始了长达6个月的上涨行情,上证涨幅高达71.46%;

第二次【M1-M2增速差】值触底后,A股先是横盘了5个月,然后便开启了2015年的牛市,从2014年7月到2015年5月,10个月的时间内上证涨幅高达125%。

今年1月份的【M1-M2增速差】值,非常有可能是个大底,2月份大概率会迎来【M1-M2增速差】拐点。

而且,股市的最低点往往会提前于【M1-M2增速差】最低点出现。提前时间为几个月不等。如果要强行解释的话,可以理解为市场已经提前预判到流动性枯竭的时间点,将利空提前兑现了。就像美股总是在加息前跌得最狠,加息落地后反而迎来行情期。

按照上面这个逻辑,我们看看今年1月份的流动性数据:

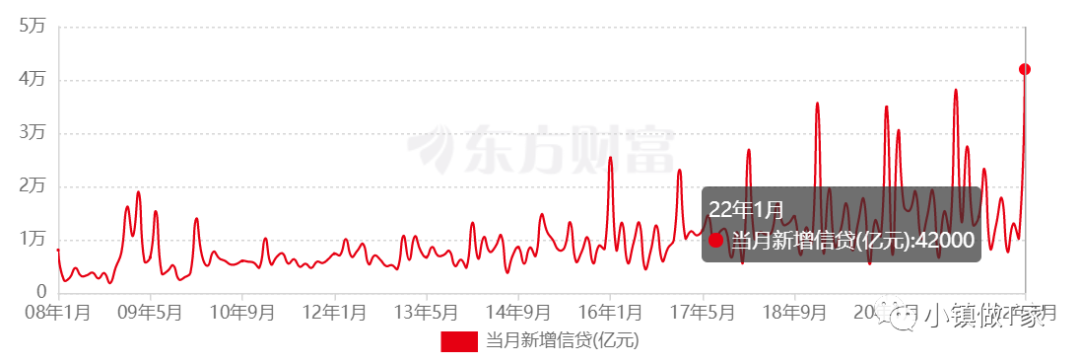

1月份M0同比增长18.5%,这个数据其实相对正常。因为在过去大部分年份,1月份M0增速同比都是高增长。考虑到今年1月份贸易顺差增长不大,外汇占款导致的基础货币增加有限这两个因素被剔除的情况下,那么剩下的主要是因为:①春节期间居民提取大量现金;②央行提高存款准备金率;③1月份信贷规模创历史纪录。

不过,M0并不是我们观察长期流动性的标的,真正可以用来观察的数据是M1和M2。

1月份M1同比增长-1.9%,这是自2008年以来,第一次M1同比负增长。M0骤增的同时M1却出现历史性的负增长(最多能查到2008年以来的数据),说明企业活期存款量下降得厉害。数据显示,去年同期企业活期存款量是53.6万亿元,今年是50.77万亿元,净减少2.83万亿元。

M1骤降的同时,M2的同比增速和环比增速都在上涨,说明【M2-M1】的部分在以更快的速度增长,即【个人定期存款+企业定期存款+证券账户中的可用余额】在加速增长。

流动性强的货币部分大幅缩水,转化成流动性更弱的货币部分,乍看上去是股市的利空。但考虑到这个拐点已经到来,意味着利空转变为利好。意味着充裕的低流动性的货币,在未来可以源源不断地投入到股市中去。意味着股市的行情无论是从空间上还是时间上,都有更大的突破。

何为年度情绪大底?

经常关注小镇情绪指数的朋友都知道,小镇的情绪指数模型的理论核心,就是短期大盘走势主要受【流动性】和【情绪】的影响。只要掌握这两个指标在短期内的变化,就可以在一定程度上预测未来大盘的短期走势。相关文章详见《7.9 情绪指数的生效逻辑》。

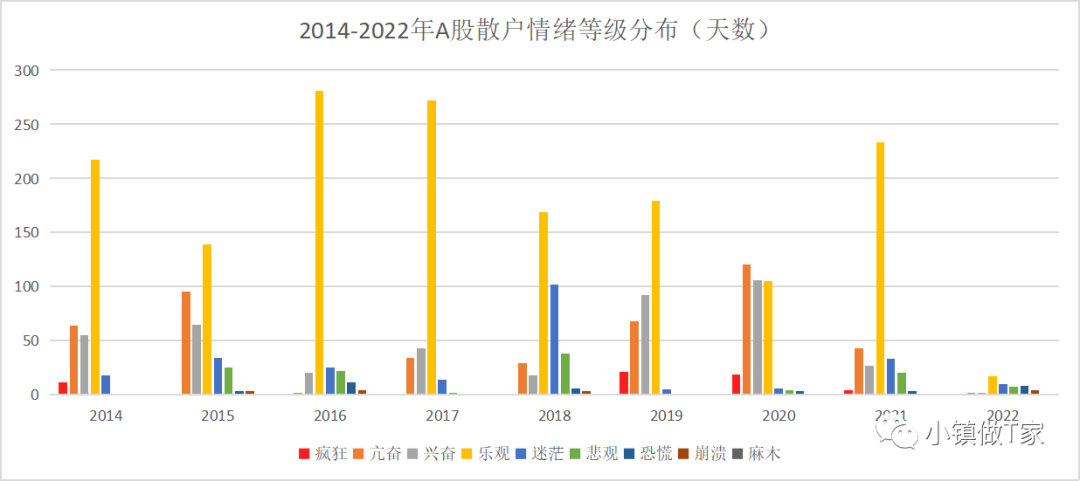

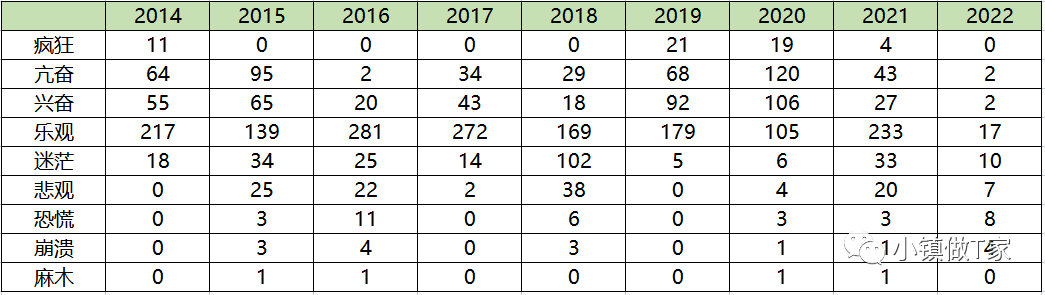

为了更好地捕捉情绪的微妙变化,小镇将情绪分为九个等级,如图所示:

那么在过去的一些年份,散户情绪都是呈怎样的分布状态呢?我们看下图:

在牛市年份,疯狂、亢奋和兴奋状态的天数,要远多于熊市和平衡市年份。比如2015年的亢奋天数就明显比其他年份多得多。

另外,2020年的亢奋天数和疯狂天数更是双双超越了2015年,虽然指数没怎么涨,但是2020年散户盈利状况有了非常明显的改善,所以我称这一年为隐性牛市。

在熊市年份,比如2018年,情绪分布就是明显的熊市分布特征,比如疯狂状态消失,亢奋和兴奋状态天数大幅减少,同时迷茫状态、悲观状态的天数明显高于其他年份。这是典型的市场交易不活跃、没有方向状态下的散户情绪。

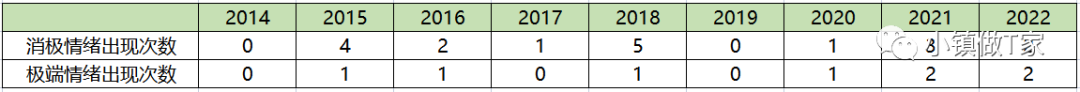

另外,每当市场触底的时候,都会伴随着消极情绪的出现。悲观、恐慌、崩溃、麻木,都是消极情绪的表现(此外我将崩溃、麻木统称为极端情绪)。消极情绪既可能出现在牛市前夕,也无可避免地出现在牛市之后的暴跌时期。但是,从年度数据来看,每一年消极情绪的分布,是非常有规律的。

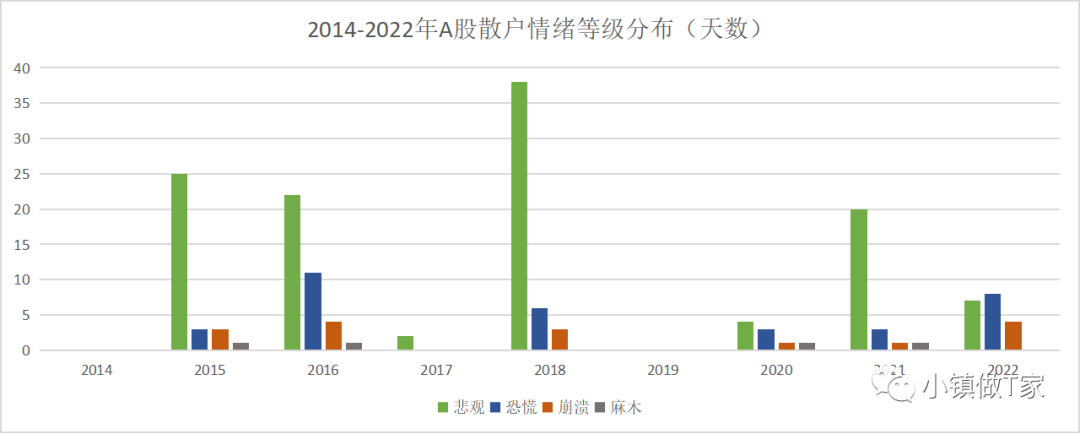

下面这张图表是上图中的部分数据,也就是当PIMI-C3低于0的,即情绪为负值时的汇总。我们可以发现,2014年、2017年、2019年是几乎没有消极情绪的。

在消极情绪分布的年份,消极情绪也是呈抱团分布。这种情绪往往出现在股市回调阶段,不过最多也就是每个季度或者半年出现1次。而极端情绪(崩溃状态+麻木状态)几乎每年最多出现1次,只有2021年和今年出现过两次。

2021年出现过的两次极端情绪,只有第一次算作真正意义上的情绪低谷,因为第二次的极端情绪只是瞬间出现,只有连续三天情绪值为负。所以2021年严格来说只出现过1.5次极端情绪。

而今年就不一样了,在1月份,也就是春节前曾出现过一次长时间的极端情绪,情绪指数连续8天低于-1,而且其中两天无限接近-2。今年的情绪低谷期无论是从持续时间还是程度上,都要差于2018年熊市时的最差状况。只有2016年1月份能勉强与之相比。即便2015年牛市后的暴跌,都未曾达到过今年1月份的水平。

2月份,A股情绪在经过春节期间的短暂喘息后,再次迎来了持续8天的消极情绪期,而且中间出现了短暂的极端情绪状态。

至此,2022年刚过了不到两个月,极端情绪出现的天数,已经超越了过去的绝大多数年份。因此,我们有理由认为:2022年的股市风险已经释放掉大部分。所以后面A股应该只会有小幅回调,没有大幅度回调。对于大多数股民来说,几乎不存在账户短时间大幅缩水的状况出现。

至此,小镇已经解释了今年为什么是【年度流动性大底】和【年度情绪大底】。从数据层面来说,A股已具备开启新一轮牛市的客观内在条件。至于牛市能否顺利开启,以及何时开启,则完全看国家意志,也就是主观内在条件。甚至可以说新一轮牛市已经在自然发酵的过程中,但我们要看国家是否会出手干预比如中断这个进程。

历史在以惊人的相似重演

2022年的很多宏观数据,和上一轮牛市开启前出奇的一致。

1【M1-M2增速差】

下面这张图,可以看到从2020年12月至今M1增速的走势,以及【M1-M2增速差】的整体走势,和2012年12月至2014年1月的走势,虽然不能说一模一样,但至少有80%的相似度。

2014年1月份的M0、M1、M2增速,和今年是非常像的:首先M0同比环比均大增,M1同比环比均暴跌,而M2同比环比均正常。现在的货币供应特征,更像2014年初时的状态,我们都知道2015年牛市是从2014年7月份开始走慢牛的,而且2014年1月的股市也是下跌为主。那么后续股市走势,是否会复现2014年上半年的走势呢?

------

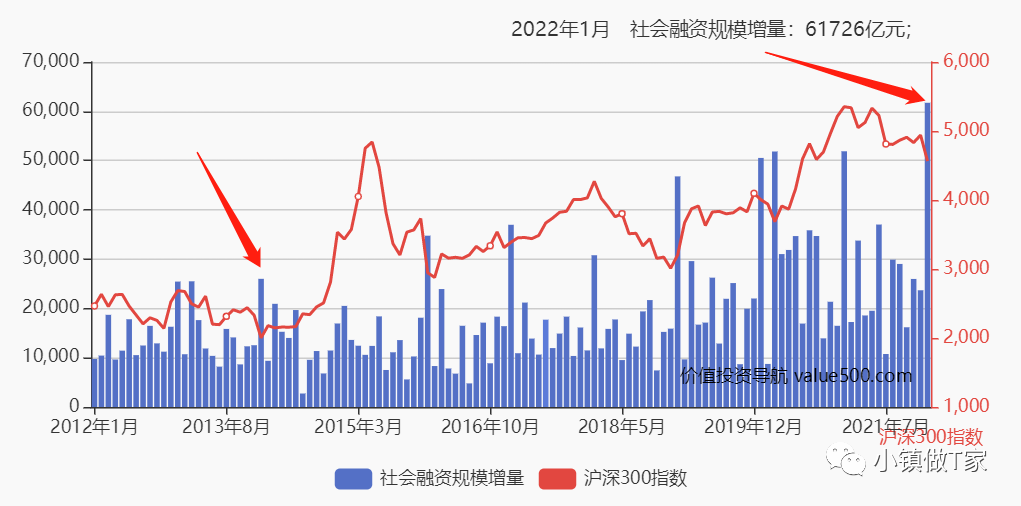

2 社会融资规模增量数据

社会融资规模达到一段时间内的最高值的时候,往往是股市的最低点。当社融规模开始回落的时候,股市往往是上涨周期。2014年1月的社融规模也是突然快速拉升的同时伴随着股市见底,今年这波同样也是如此。

-------

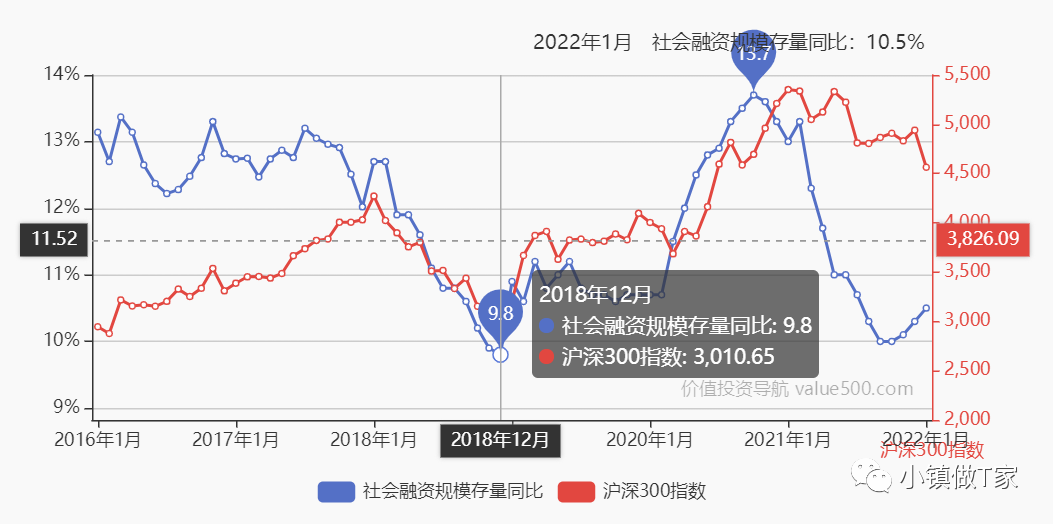

3 社会融资规模存量同比

社会融资规模存量同比数据处于低位下行期的时候,股市往往在下跌周期中。2018年该数据全年都在下跌趋势中,对应的是一个毫无争议的全年熊市。2019年该数据开始反弹的时候,股市也开始走出熊市的阴霾。而最近的社融规模存量同比最低点在2021年9月和10月,目前也在恢复期,可以说基本解决了熊市的隐患。

-------

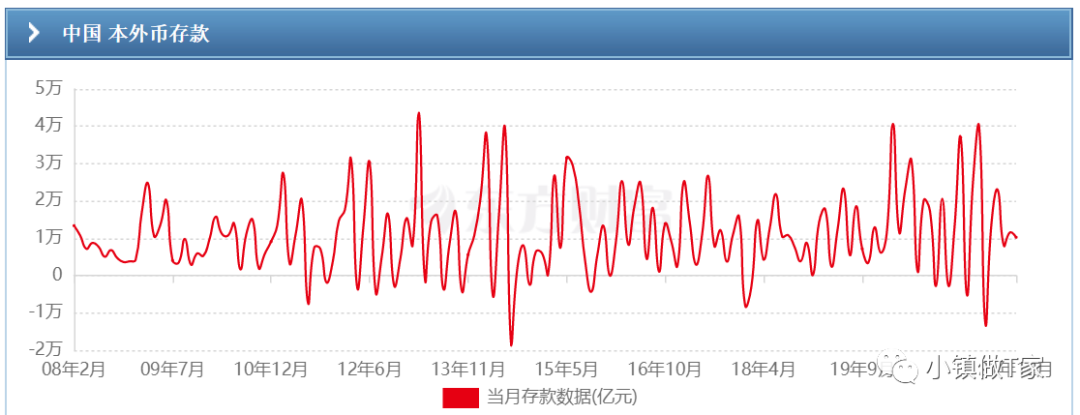

4本外币存款余额

本币就是人民币,外币就是外国货币,也就是不属于人民币的其他国家的货币。而本外币存款就是本币和外币在我国金融机构中的存款的统称。

这个数据有什么意义呢?不太严格地说,GDP、本外币存款余额分别大致对应经济增量和经济存量。【本外币存款余额/GDP】这个指标越高,代表着经济质量越高。

有数据显示,截止到去年12月份,我国本外币存款总额为238.6万亿元,为全球第一。2021年我国GDP为110万亿,同比增长8.1%。2021年末【本外币存款余额/GDP】为216.9%。

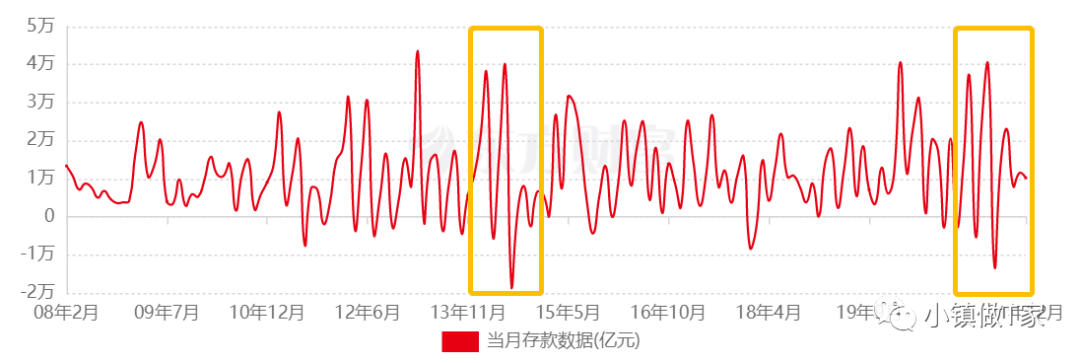

上图数据显示,2021年7月份和2014年7月份,我国的单月本外币存款量都触达了历史最低水平。2021年7月份的本外币存款数据是-1.28万亿,同比增速-1230% ,环比增速-132.2%。2014年7月的数值是-1.88万亿,同比增速-419.5%,环比增速-147.6%。而且这两次本外币存款余额最低点的前后几个月的变动趋势,也是惊人相似。

为什么本外币存款量的月度走势,是像心电图这样上下剧烈跳动的呢?比如2014年6月是3.95万亿,2021年6月是3.98万亿,怎么到了这两年的7月份,数据都会剧烈下降呢?

一般来说,股市跌多涨少的时候,大量资金会再次回到银行寻求更为稳定的理财方式,这时期的本外币存款量都会增加。相反,当股市涨多跌少的时候,本外币存款量都会减少。我们看最近几个月本外币存款数据走势,是不是和2014年牛市启动前非常相似?

研究历史数据但不盲从

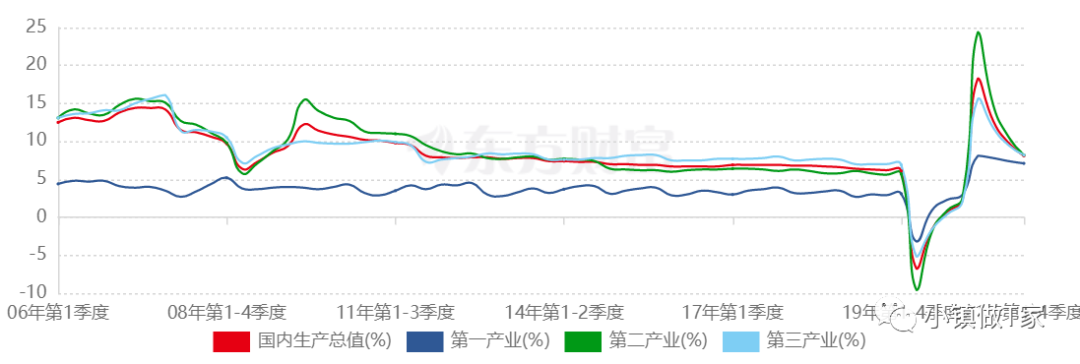

虽然从去年至今的很多数据都显示,我们在重演2014年,但毕竟历史不是完全重复的。而且在过去的两年中,我们经历了自改开后最大幅度的GDP变动,尤其是第二产业,经历了-10%~+25%的剧烈区间震荡:

现在虽然只是在回归正常值,但后续是否会继续出现上下波动,仍然有着极大的不确定性。至少我没有找到可以借鉴的其他国家历史数据。另外股市又和实体经济有怎样的相关性,仍然是充满迷雾。虽然种种数据表明牛市的条件已经再次具备,但何时到来,仍然不可预测。

小镇这里大胆假设一下(不负任何责任):疫情时代的A股,会不会双头牛市呢?比如继2020年的隐性牛市后,再来个2022~2023年的有明显指数增长的显性牛市。至于具体的启动时间,按照历史数据去推演,可能是今年年中?

最后的最后

以上我们论证的内容,都是基于国内数据做出的相对客观结论。至于外部环境,比如全球疫情恢复进度、美联储加息背景下的美元回流进展、俄乌冲突等,不确定性更大,小镇就不评论了。

小镇的整体态度,就是坚定做多中国股市。哪怕近几个月内还有震荡,仍然坚定不移地做多。尤其是疫情发生后,各种数据和消息都显示,全球都在加速做多中国。

无论是各种主权财富基金的陆续涌入,还是购买更多的中国国债,还是人民币结算比例迅速扩大,都证明了未来人民币的强势以及以人民币计价的资产的抢手。在可预见的未来,政美经中还会继续下去,而且越来越明显。

下篇文章可能研究一些具体的投资机会,敬请期待。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看