迪士尼Q1:如何同时保住订阅用户利润率?

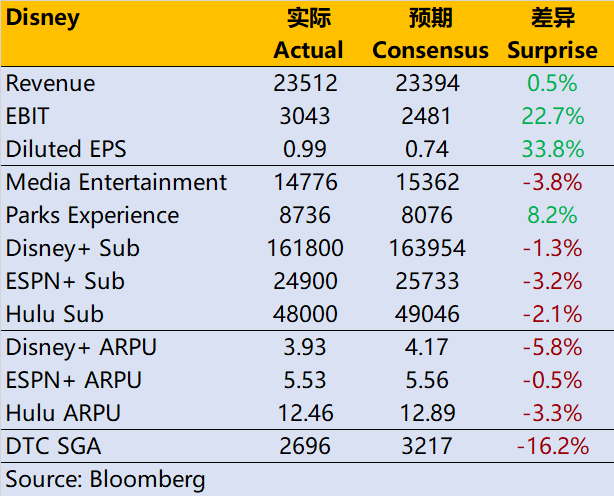

2月8日盘后,$迪士尼(DIS)$ 发布截至2022年12月31日的2023财年第一季度的业绩。这也是Bob Iger回归CEO职位之后的第一份财报。由于进行了成本优化,当季的营收和利润双双超出市场预期,但Disney+订阅用户首次出现下滑。

迪士尼股价在盘后一度大涨近10%,也是市场最直接的反馈。由于市场风险偏好的变化,此前对流媒体业绩高速增长的热捧已经过去,转而更看重公司运营效率,以及管理层的重组计划,显然,市场是买账的。

业绩简析

营收利润方面,

- 营收235.1亿美元,同比增长8%,高于市场预期的233.9亿美元;

- 调整后每股收益为0.99美元,同比下降6.6%,但高于市场预估的0.74美元;

- 媒体、娱乐及分发部门营收147.8亿美元,同比增长1.31%,低于市场预期的154亿美元,经营亏损1000万美元;

- 公园、体验部分营收87亿美元,同比增长21%,高于市场预期的81亿美元,同时运营利润达到30.5亿美元;

订阅用户方面,

- Disney+订阅用户数1.618亿,同比增长25%,但是比上个季度下降240万,低于市场预期的1.64亿

- ESPN+订阅用户2490万,低于市场预期2573万,同比增长17%,比上个季度增长60万;

- Hulu订阅用户4800万,低于市场预期的4900万;同比增长6%,比上个季度增长80万。

单个用户的营收也全面不及预期。Disney+为3.93美元,低于市场预期的4.17美元;ESPN+为5.53美元,低于市场预期的5.56美元,Hulu为12.46美元,低于市场预期的12.89美元。

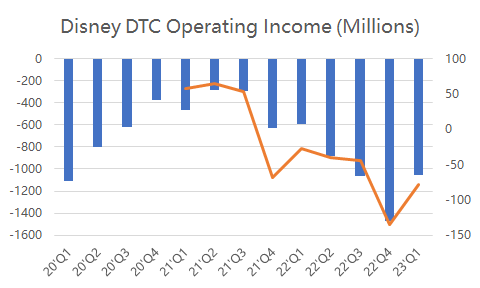

其实,大量的亏损主要还是出现在流媒体业务部门,单季10.6亿美元的亏损,同比增加了一倍,但是也好于公司管理层的预期。毕竟,前任CEO Bob Chapek就因无法控制流媒体业务的亏损导致被罢免。

目前,Bob Iger对公司的结构进行一些重大改革,也让包括Trian在内的积极投资者的抱怨减少了很多。其中包括

- 不拆分ESPN,但将ESPN是业务从娱乐媒体板块中单独拿出来,ESPN Networks、ESPN+ 和 ESPN International,仍然由Jimmy Pitaro领导;

- 控制非内容成本,总计将达到25亿美元,其中包括裁员7000人;

- 控制内容成本,总计将达到30亿美元,不包括体育内容。

总而言之,此次重组旨在提高利润率。

当然,Disney+史上首次订阅用户降低,也有可能让市场对流媒体市场的期望度降低。此前的大量用户,也是通过烧钱换回来。如果降低了内容预算,是否会继续损害用户市场?同时,迪士尼管理层正在考虑将更多迪士尼的电影和电视剧授权给竞争对手,此前多年来,迪士尼的绝大多数电影和电视剧一直只在其自己的平台上播放。

由于迪士尼丰富的内容储备可能是众多流媒体平台中最优秀的,迪士尼如何在不伤害内容的情况下缩减成本将成为投资者另一个考量点。

市场暂时是乐观的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 低买高卖谁不会·2023-02-09如此老牌的企业,还如此有活力,是真的不容易点赞举报

- 弹力绳22·2023-02-09如此的大环境还能保持营收235.1亿美元,同比增长8%,真不容易点赞举报

- 杜向峰·2023-02-09你分析股票的手法我很是喜欢点赞举报

- 以肉克刚·2023-02-09有没有什么具体的操作意见?点赞举报

- 搞钱树·2023-02-09除了裁员有点给人感觉不好,其余的没毛病点赞举报

- 去二三四五·2023-02-09市场暂时是乐观的,可以买?点赞举报