美股【英伟达NVDA财报预测】特斯拉和英伟达带飞大盘!

上周五美股投资网公众号 TradesMax 大胆公开,无私分享了我们的操作,抄底特斯拉和英伟达,文章回顾

美股真的好有规律!我今天抄底了 $英伟达(NVDA)$ 和 $特斯拉(TSLA)$ 还有….

今天 特斯拉暴涨 7%

原因是机构Baird重申电动汽车「买入」评级,称特斯拉仍是今年最佳电动汽车股。有用户近期曝出特斯拉(TSLA)旗下车型Cybertruck被运输,将在9月交付的消息。 $Rivian Automotive, Inc.(RIVN)$

根据美股大数据 特斯拉和 $Meta Platforms(META)$ 的看涨期权今日激增

而英伟达也暴涨8%

原因 汇丰银行的分析师将NVIDIA目标价上调了30%,达每股780美,机构Rosenblatt的目标价每股800美元

7月底270美元看空特斯拉,214抄底特斯拉,精准把握华尔街的节奏,算是我们今年的封神之作!

接下来我们将深度预测分析英伟达周三财报

5000字长文

看完记得点赞分享,下次可能改为付费阅读

英伟达把成本3320 美元的GPU芯片卖到3万,目前一张H100芯片在Ebay上的价格甚至炒到了4.5万美元,利润率1000%!英伟达从这一浪潮中获得超级红利,有可能打破所有纪录。 $美国超微公司(AMD)$

那问题来了,上个季度卖出多少GPU,英伟达的产能会受到哪些因素影响?财报是否能超预期?

今天我将在财报前深入分析

1. 此次财报超预期是否是板上钉钉的事情?

2. 哪家公司将影响英伟达芯片产能?

3. 目前英伟达的估值水平如何?

4. 华尔街分析师的预期是什么样?

5. 英伟达潜在风险是什么?

ChatGPT近期发展趋势

要分析GPU芯片,必定先要从ChatGPT最近一个季度的发展趋势开始说起。

根据网站流量监测商Similarweb统计数据显示,今年前5个月,ChatGPT全球访问量环比增幅分别为62.5%、55.8%、12.6%、2.8%,增长幅度明显下降;6月份的访问量更是环比下滑9.7%,是其推出以来首次。如何看待数月前风口浪尖的ChatGPT如今热度渐退的现象?

首先,我们要明确的是,这是一个增长率的下降,也就是没有“更多”的人去访问ChatGPT了。无论哪个领域,都有着这样一种现象:一个新事物的出现,瞬时引爆关注,热度攀至顶峰后,逐步下滑。有点像老子所说的“盛极而衰”。

但使用ChatGPT技术的公司在全球范围内,却出现爆炸性的增长,截至2023上半年,中国国内10亿级参数规模以上大模型已发布了79个,数量排名全球第二,仅次于美国。美国大型科技公司的年度报告,甚至都在讨论与GPU访问相关的问题。微软发布了年度报告,并向投资者强调,GPU是其云业务快速增长的「关键原材料」。如果无法获得所需的基础设施,可能会出现数据中心中断的风险因素。

用大模型的公司多了,买GPU的需求自然增加, 英伟达现在的订单量已经排到了2024年。

在8月20日,为了增强英国的人工智能能力,英国首相苏纳克已承诺投入 1 亿英镑的公共资金,从英伟达、AMD 和英特尔订购关键部件。

沙特已通过公共研究机构阿卜杜拉国王科技大学购买了至少3000块英伟达的H100显卡,阿联酋也将获得数千块英伟达显卡,该显卡售价40000美元/块。

根据我们统计,目前全球公司需要约43.2张H100芯片,单价3.5万美元,总计新增营收 150亿美元。如果产能能跟上需求,财报在每个季度超预期一定没问题。

那432000张GPU会怎么估算出来的呢?

ChatGPT 5可能需要50000个H100,明星初创公司Inflection需要22000个,META可能需要25000个,而大型云服务商可能需要30000个(比如谷歌云、亚马逊AWS、微软,特斯拉和Oracle)。初创Lambda和CoreWeave以及其他私有云可能总共需要10万股。还没有算华尔街大投行高盛和摩根大通以及专门做量化交易的对冲基金,Jane Street和Two Sigma等,每家都在进行部署AI系统,从数百张A/H100开始,扩展到数千张A/H100。

英伟达面临“幸福的烦恼”

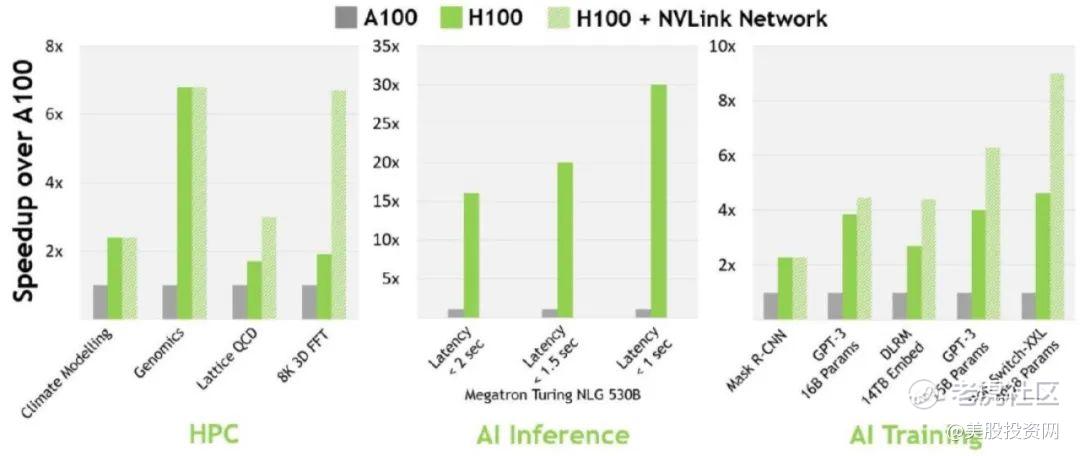

但英伟达却面临“幸福的烦恼” 供不应求的困境。目前,英伟达作用于AI市场的芯片主要分为H100和A100两种,H100是旗舰款产品,从技术细节来说,H100比A100的效率高达3倍,但成本只有(1.5-2倍)。

不论是H100还是A100,英伟达将这两者全部代工都交给了台积电,目前来自英伟达的订单继续涌入,TSM的产能已经达到极限,因为台积电一直使用CoWoS封装,作为代工厂的台积电正在努力提高这种芯片封装方法的产能。而且在台积电的产能分配中,英伟达并不在前五中。这就使得H100的生产受到了限制。有媒体称,每一张H100的交付周期已经延长至6到9个月。

黄仁勋想出最好的解决办法就是推出性能更高的芯片,以质取胜。

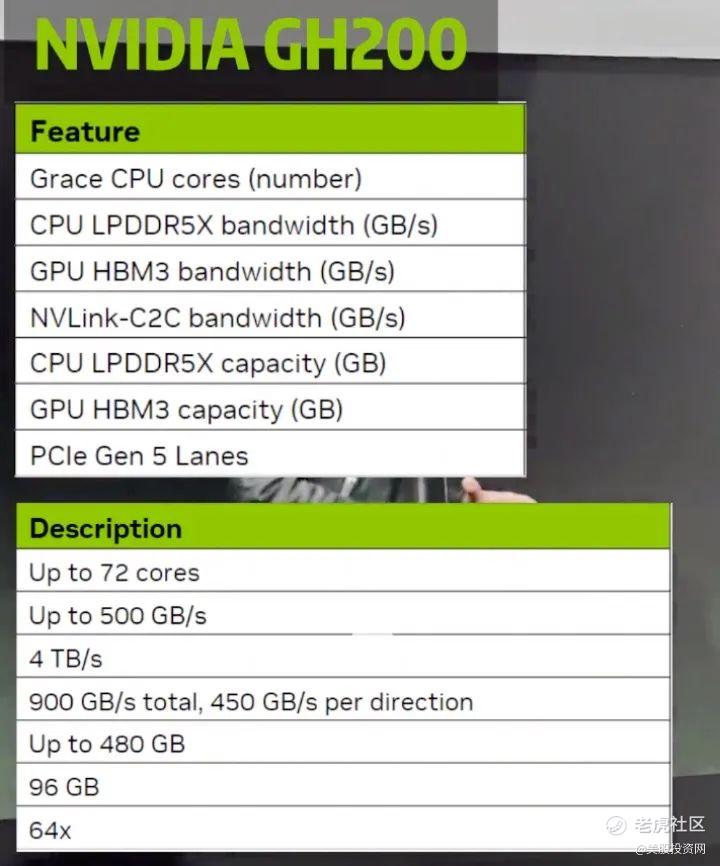

近期,英伟达发布了4款全新的AI芯片,以满足生成式AI们日益增长的算力需求。并提供更生猛的硬件和更智能的应用和平台GH200。

GH200有多狂?它可以链接2500个GPU,速度比当前的模块快3.5倍,而且用电量可以减少20倍,企业就减少买芯片预算同时获得更高的算力。

毫无疑问,GH200超级芯片发布有望进一步提升英伟达在AI芯片领域的霸主地位。

英伟达本次财报可以轻松超预期吗?

在这里,我们美股投资网直接给出我们的看法,投资者更关心财报后的股价走势,我们预测,股价在财报公布后是上涨的,超预期和不及预期都不是最重要,因为上述已经说到产能的限制,这都是过去的事情,华尔街更看重的是业绩指引,指引大概率是好的,毕竟芯片订单积压量是前所未有的的多。

那么盘后股价冲高后,是否会出现利好出尽,获利回调的情况,是有可能的,因为再涨上去,估值就太高了,接下来我们会分析估值。所以,股价走高后,建议设置止损,或追踪止损,以免嘴巴的肥肉跑了。

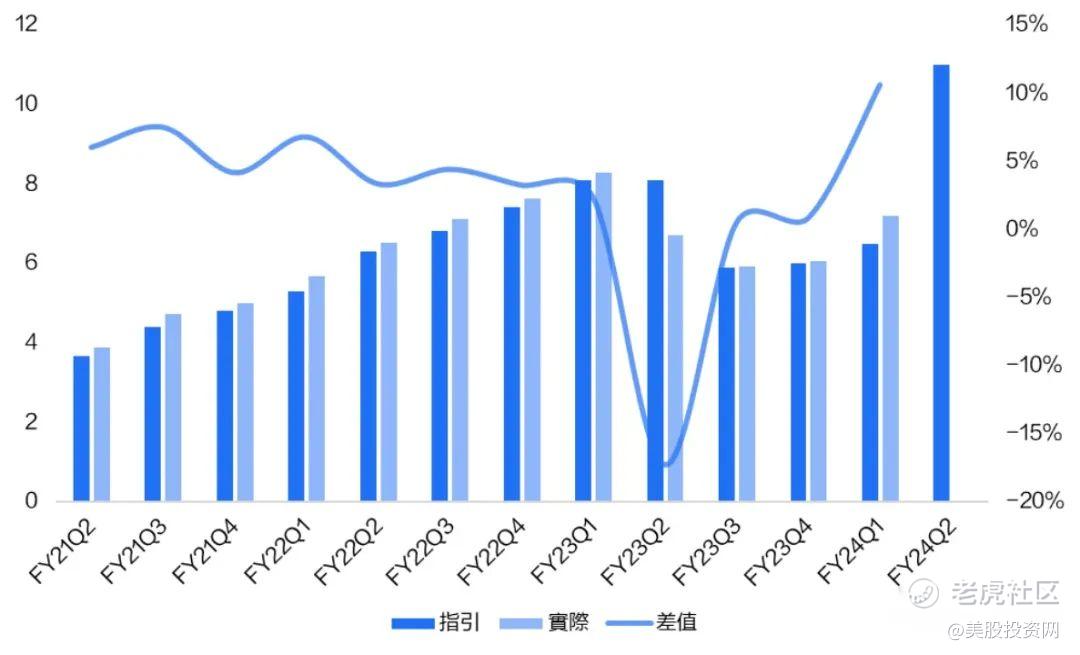

我们先来回顾英伟达在5月24日发布的第一财季的财报中,曾预计Q2营收110.6 亿美元,意味可以实现惊人的65%同比增长,这不算是一个小的数字,黄仁勋(CEO) 和他的CFO这样聪明而有经验的人,不太可能把指导目标提高这么多,把自己搞死,除非他们知道自己可以轻松地实现,他们太清楚市场需要什么催化剂也知道游戏怎么玩。

这是分析师目前对未来几年NVDA的估计…

2024财年收入预计为440亿美元

2025财年收入预计为580亿美元

2026财年收入预计为730亿美元

2027财年收入预计为900亿美元

2028财年收入预计为1150亿美元

从2023财年到2028财年,收入复合年增长率为33%,由于净收入利润率正在扩大,盈利复合年增长率看起来甚至更好。

如果NVDA在2028财年的收入达到1150亿美元,净利润率约为50%,那么这可能是一家价值2.5万亿美元的公司,这意味着该公司的股价在未来4年仍有可能再次翻一番。

分析师预计 NVIDIA 将公布每股收益为 2.07 美元,值得注意的在去年的数字是1.07美元。这意味着是去年的将近两倍

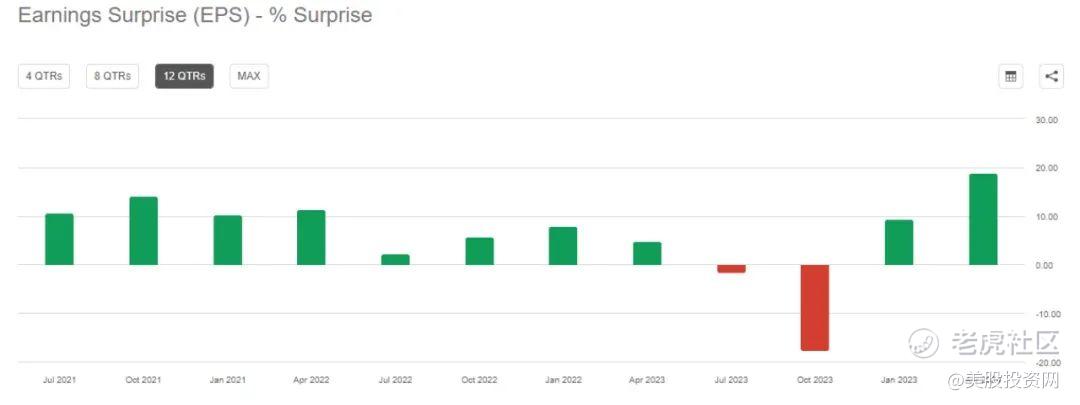

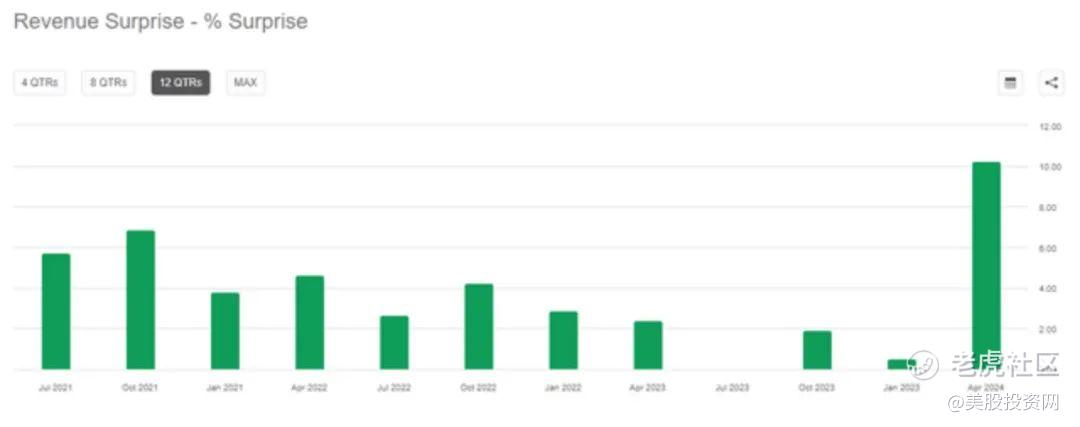

在过去的12个季度里,英伟达的每股收益10次超预期,营收有12次超预期!每股收益10次超预期后股价的平均涨幅为9.60%,营收12次超预期股价上涨的平均水平为3.83%。

根据这样的概率,业绩超预期的可能性比较大一点!

图:英伟达历史指引与实际情况(十亿美元)

而英伟达两大核心业务:数据中心和游戏。数据中心业务是每次业绩披露期,华尔街投行关注的焦点。

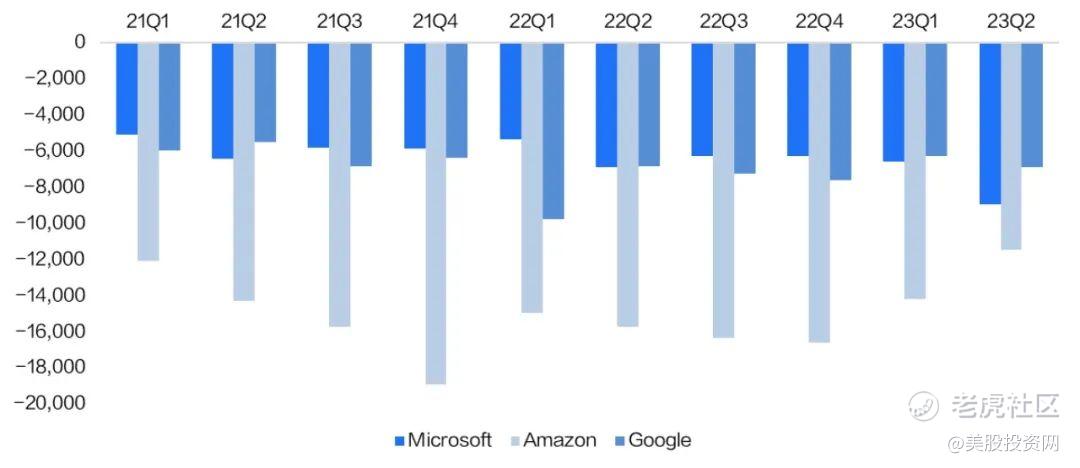

目前部分头部科技公司已经披露了23Q2的资本开支情况,其中微软23Q2资本开支达到89.4亿美元,环比增加35.4%;谷歌资本开支为68.9亿美元,环比增加9.52%。尽管包括亚马逊资本开支出现19.37%的环比下滑,但主要减少的是非AI方向的投资,投资AI的比例继续提高。整体上看,这些公司都在继续加大对生成式AI的投资力度,有望促进英伟达23Q2的数据中心业绩增长。分析师预计数据中心业务Q2营收有望达到76亿元。

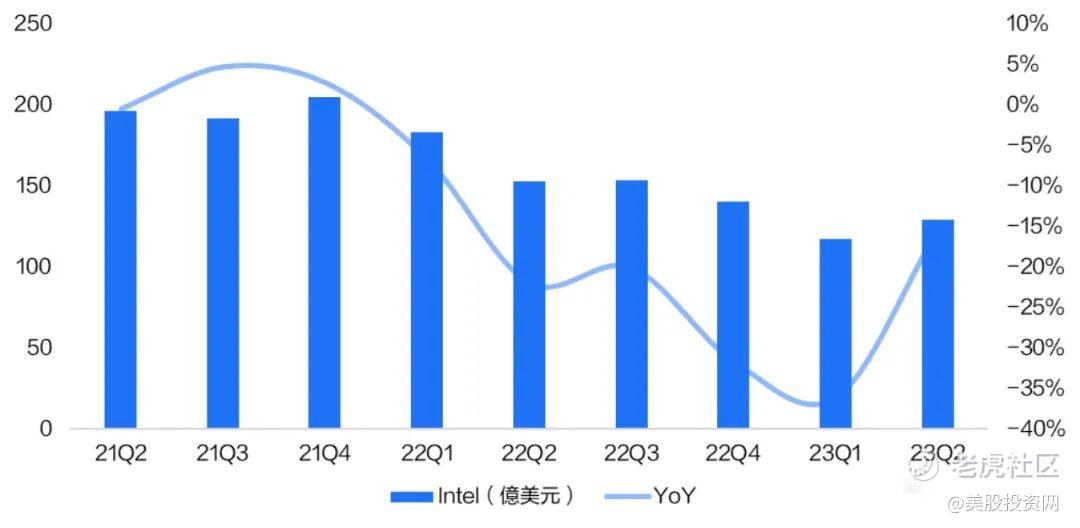

根据IDC的公开数据,23Q2总PC出货量为6160万台,而23Q1总出货量为5690万台,环比增加8.26%,整体PC市场二季度回暖明显。同时根据游戏业务巨头英特尔发布的财报数据来看,英特尔23Q2总营收为129.39亿美元,环比上涨10.45%,也表明23Q2的PC出货情况良好。PC市场的回暖有望带动英伟达游戏芯片产品的销量回暖,目前英伟达的游戏芯片占据了Steam最流行游戏芯片Top15的全部席位,市场份额超过80%,在市场复苏和超高的市场份额下,英伟达本季度游戏业务有望环比继续增长。

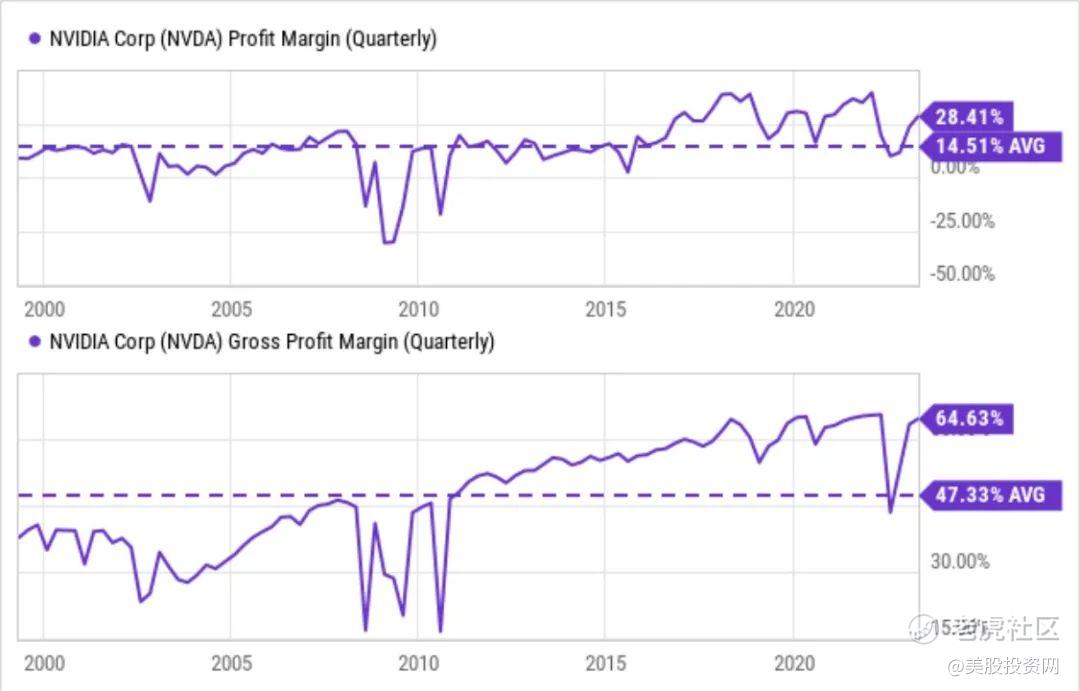

英伟达利润率

我们看这张图,目前的季度利润率是28.41%,已经马上要追赶上历史最高水平,季度的平均利润率是14.51%,就季度毛利率目前为64.63%,已经达到最高水平,平均水平在47.33%。

从这两个数据来看,NVDA已经非常接近其历史纪录,而且它在利润率基础上继续发展的能力正在一个季度一个季度地下降。

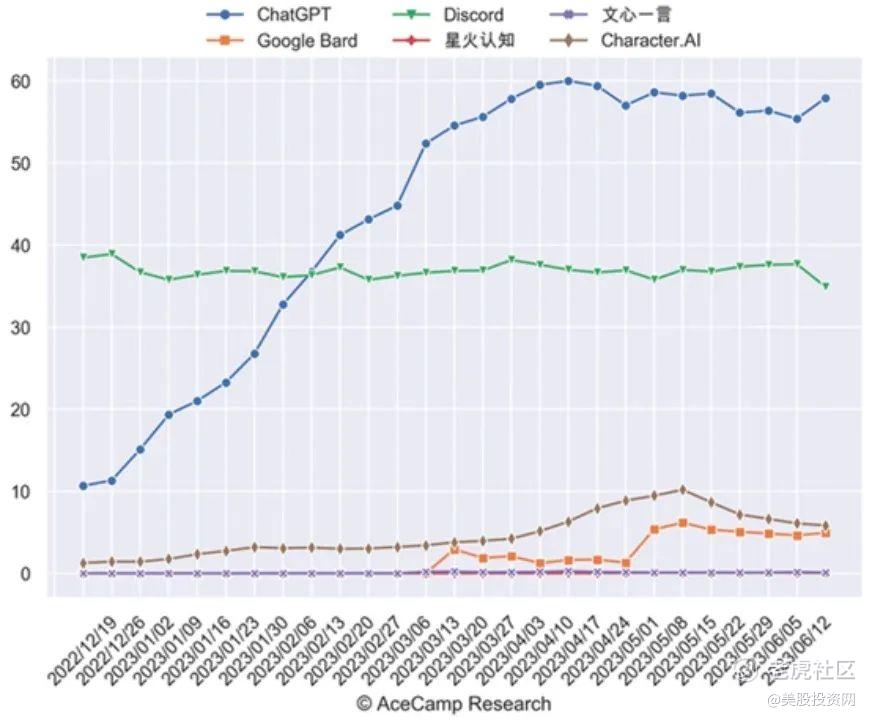

另外需要告诉大家的是由ChatGPT带来的AI狂欢正趋于冷静,一方面是由于GPU紧缺,阻碍了OpenAI提升和训练新模型的能力;另一方面,各国证府对AI加强了监管。最重要的是,在度过新鲜期之后,用户对ChatGPT似乎不再狂热。

根据咨询服务机构AceCamp整理的数据,几乎所有的AI聊天机器人,在用户数量上的增长都已停滞,甚至开始出现下降趋势:

而从微软、谷歌披露的财报来看,AI对业务的拉动作用尚不明显。一系列利空之下,AI概念熄火,半导体产业链也展开大幅回调。

因此,市场十分期待英伟达在本次财报中能够带来令人振奋的消息,证实市场对GPU的需求依然强劲,而不止是短暂爆发,这对英伟达来说颇为重要,这将影响半导体行业走势,从而对整个美股产生影响。

英伟达估值

英伟达在所有人都在挖掘AI淘金热的时候卖“铲子”(芯片)的人。不管谁先发现黄金,也不管有多少公司分享金矿,英伟达似乎都是销售铲子的无可否认的领导者。然而,从短期到中期来看,很难不承认该股票的估值过高,我们看一下这些指标:

1. 根据FactSet的数据,NVDA基于过去12个月销售额的市销率为41倍,相比之下,标普500指数的市销率为2.4倍。根据道琼斯市场数据,英伟达基于未来一年预期销售额的远期市销率为20倍,过去十年平均水平为10倍。

2. NVDA 的市盈率(P/E)为227.89倍,远高于行业中值的25.56倍,也高于标普500指数整体市盈率为 24.50倍。这表明投资者对该股的情绪相对于每股收益给予了超高的溢价。

3. NVDA的市价比上现金流 (P/CF)为214.06倍,远高于该行业19.59倍的市盈率中位数,这表明市场对该股的定价相对于当前的现金流有很大的溢价

4. 相对于整个行业19.45倍的中位数,NVDA的企业价值与营业收益(EV/EBIT)之比为207.38倍,也表明市场已明显超买或超卖该股。

这么高的估值就表明市场对财报的要求极高,如果稍不及预期,或将引发股价巨震!

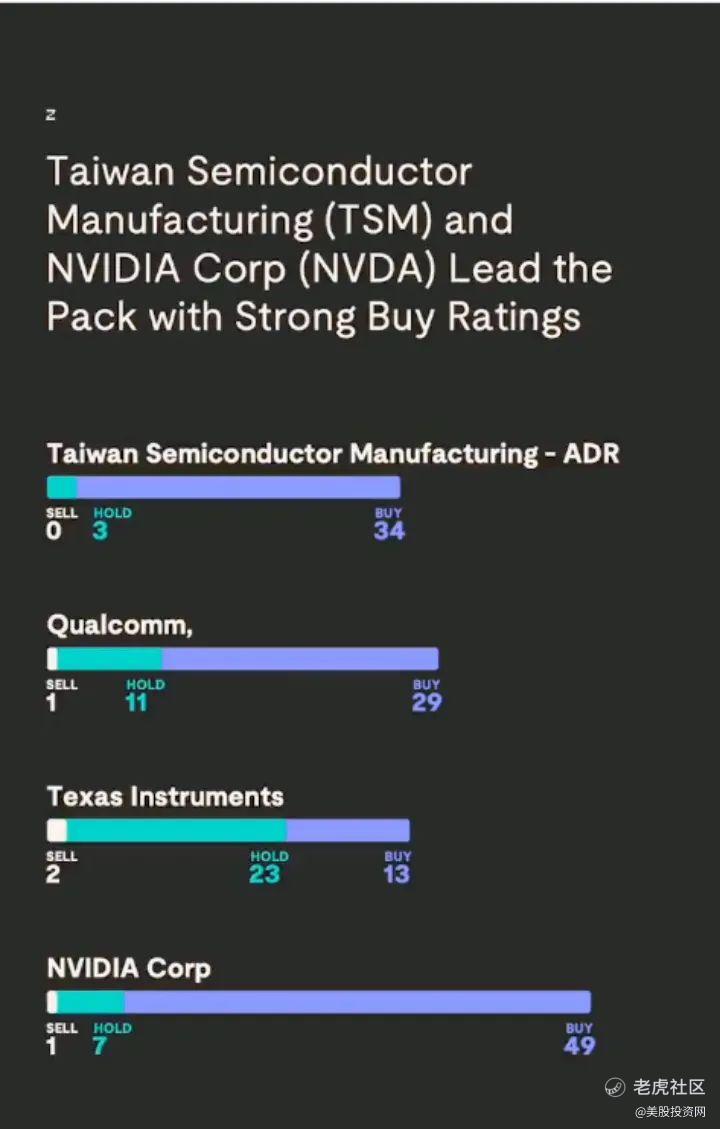

华尔街目前全押英伟达

1. 富国银行将英伟达的目标股价从450美元上调至500美元。

2. Baird分析师将目标价从475美元上调至570美元,依据是AI需求全面暴增。

3. 摩根士丹利分析师称英伟达依然是他们的“最佳推荐股票”,并表示近期的抛售是很好的买入点。

4. 瑞银也上调了英伟达的目标股价,称在资本和新的融资工具追逐新的AI软件和专业化云基础设施模型的巨大浪潮之下,该公司简直堪称“造王者”。

从这里我们也可以看到英伟达的强烈买入评级

这些都说明了英伟达依然是华尔街的宠儿,但是在这里我要说另外一家公司Palantir(PLTR)。PLTR实现了第二季度的业绩还不错,并且还上调了全年销售预期,但是该公司的股票却遭遇抛售,这是一个典型的“买谣言卖事实”的例子。

英伟达也难免会有这样的情况,它在所有指标上都超过或达到了标准,但是同时不可否认,目前人们对该公司股价大幅上涨的预期太高了。

在本次财报中买看涨的投资者买入的理由可能有很多,比如不错的业绩,芯片订单量的暴增,英伟达出色的执行力等等,即使说看涨方要削减仓位,他们也可能认为没有必要这么快卖出,从而就可以鼓励低位买家利用这次回调增加仓位。

在过去六到八周,NVDA股价一直在盘整,但是我们也要注意到这并不是被大举抛售。这也许也就表明越来越多的投资者在寻找机会逢低买入。此外据估计,英伟达调整后的EBITDA将从23-26财年起以79%的年复合增长率增长。这应该可以解释为什么看涨的人士仍然对英伟达不大规模出售保持信心。

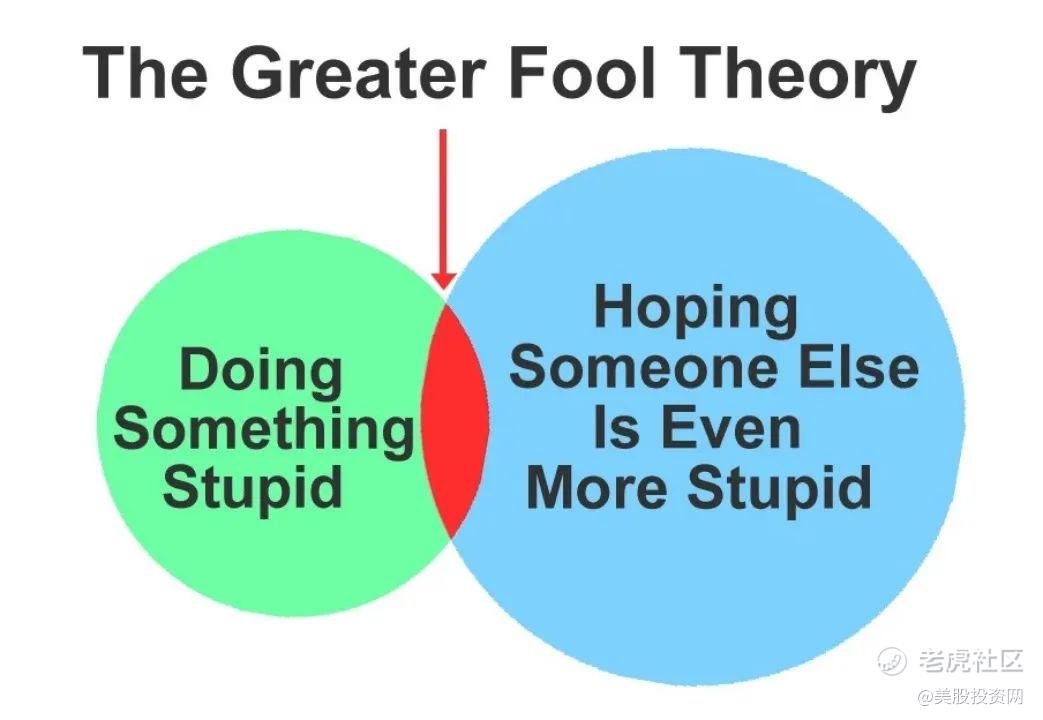

那么看跌的这一方的理由想必就是过于高的估值了以及认为是AI热潮推动了英伟达股票的强劲势头。我们要承认AI对人类来说是一个真正的突破。AI改变了个人和企业的游戏规则,我也是一个看好人工智能的人。

但是历史告诉我们,当一种资产的价格在相对较短的时间内飙升200%时,这种牛市的“大傻瓜理论”(Greater Fool Theory)就很重要了。这种情况我们已经见过很多次了,尤其是在“互联网泡沫”期间。我认为这是看空论点的一个短期风险。在泡沫破裂之前,你永远不知道泡沫最终会变得多大。爆发的时间也很难预测。因此,短期内涨势可能持续的风险很大。

英伟达这个优质的公司给了我们很多很多的机会,在我十多年的经验中,我也一直强调好机会,在2016年,拆股前的10美元买了英伟达,当时重仓50%。在AMD 5美元的时候,提示入1万股

那么好的机会是怎么出现呢?一般就是在优质的企业出现下跌中出现的。

1.好的企业,等五年乃至十年也要等!

2.但是好的企业,还需要一个好价格!我们要知道越优秀的企业,越容易让人追高站岗,那么你就不会有好的收益,所以任何企业,不管多好,好的价格才是最重要的!特斯拉与英伟达都是一样的道理。

我们研究企业,其实目的就两个,一个是研究这企业好不好,二就是研究这企业价格好不好。

评论区告诉我你认为现在的价格是好价格吗?欢迎分享你的操作,我们也一起等8月23日谜底揭晓!

根据美股大数据StockWe.com,今天Call vs Put 看到Call 总权利金激增中TSLA 总权利金358.91M,排名第一,GOOG排名第二位41.26M.

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

不知道国内什么时候才能出一个英伟达这样的股票

百分之一千的利润率,怪不得英伟达那么嚣张

现在这两支股的风头太盛了,科技股还是顶流。

现在的英特尔还能不能跟英伟达正面竞争

研究三天三夜才得出来这样的结论呀

人工智能是今年为数不多的确定性板块

一直都觉得英伟达仅仅是个硬件公司

总感觉现在的英伟达有点估值过高了

黄仁勋搞营销比搞产品更厉害

现在的英伟达还能不能搞进去?

凌云好像比以前更漂亮了