日股火了,但追高的风险你一定要当心

2023年上半年,日本股市在全球股市中表现靓丽,日经225指数涨幅高达27.2%,而同期美国标普500指数和欧元区STOXX50指数涨幅分别仅为15.9%和16%。为何日本股市如此强劲呢?

我们认为好于预期的经济增长是主因,而有别于其他经济体维持超级宽松的货币政策环境、巴菲特为代表的外资流入和日元贬值是加速器。

经济增长好于预期

对于日本经济而言,从上个世纪90年代房地产泡沫破灭之后至2022年,一直处于通缩的困境,而日本政府和日本央行一直为对抗通缩不断的出台相关的政策。最终在2023年,由于人口老龄化进入影响到劳动力供给和产品供给阶段,通胀才随着薪资增长而出现回升。

上个世纪90年代,日本经济泡沫破裂后,举国进入长达三十年的低迷阶段。导致“失去的三十年”的因素包括:一是泡沫经济破灭后作出的资产负债表调整;二是制造业转向海外以应对日益全球化;三是自上个世纪90年代末以来伴随工资停滞的通货紧缩。

2023年上半年日本经济相对于欧美等发达经济体更亮眼。2023年一季度,日本实际GDP环比折年率高达2.7%,高于去年四季度的0.4%,但低于去年同期的5.6%。其中,私人部门消费、设备投资和公共投资是一季度GDP的主要贡献项,私人部门消费环比折年率达到2.1%,前值0.9%;设备投资环比折年率5.6%,前值-2.3%;公共投资环比折年率6.3%,前值为0.1%。

我们发现日本房地产同样存在过热的势头,虽然住宅投资增长较慢,一季度住宅投资环比折年率-0.3%,但是从日本房地产市场相关指标来看,日本房价指数在反弹,房屋销售和新房开工同比也维持较快增长。3月,日本全国住宅价格指数同比增长2.2%,而5月新房开工数同比增长3.5%,二手房成交量同比增速高达18%。

从制造业来看,两大利好也支撑了日本经济。一是上个世纪90年代日本地产泡沫破灭之后,国内投资机会减少、企业盈利空间狭小,大量企业开始转向海外寻找投资机会。《广场协议》签订,同时日本“黑字环流”计划推出,标志着日本对外投资转折点。1996年至2022年,日本对外投资规模翻了8倍,日本对外投资规模存量已占日本2022年GDP的比重近50%。日本GNI与GDP之间的差距日益扩大,目前日本海外收入占GDP约10%。2021年日本海外净资产规模占GDP比重约为75%,较1996年增长了3倍。企业海外收入远超国内,在很大程度上抵消了由国内通缩导致的企业倒闭和失业率攀高的风险。二是机器人、半导体材料、工业机床等产业依旧占据优势,尤其是自动化精密设备行业在应对日本国内面临的少子化老龄化问题是由很大帮助的。

超级宽松的货币政策加大了泡沫风险

08年金融危机之后,日本货币宽松力度一直在加大,尤其是2013年4月,黑田东彦就任央行行长后推出QQE和2016年推出的YCC(收益率曲线控制),即日本央行通过购买国债等资产来控制长期利率。2022年至今,欧美发达经济体纷纷加息,进入了货币紧缩周期,日本央行还是减持YCC不变,只不过微调了部分措施。

在YCC模式下,为了遏制利率的上行压力,日本央行购买了超大规模的长期日本国债,导致了基础货币呈扩张态势。截至7月10日,日本央行资产负债表规模扩张至733.2万亿规模,其中日本国债规模高达582.7万亿。

在全球央行普遍加息的情况下,日本央行坚持宽松的货币政策,导致日元的融资成本在全球主要经济体中是最低的,美日两国利差迅速扩大。于是乎,由于美元兑日元升值,日本股市市盈率超过日元借贷成本,国际金融资本纷纷从日本银行借出日元,涌入日本股市。过低的低利率和超级宽裕的流动性,不仅助涨了通胀,也导致日本股市泡沫的问题。从当前日本股市结构来看,买入日本股票的大多数境外投资者,本国投资者并没有大规模跟风。

外资流入和股市改革也为股市上涨提供助力

好于预期的经济增长,超低的日元融资利率,使得今年以来,日本股市已经录得创纪录的最高达30%涨幅,而巴菲特旗下的伯克希尔-哈撒韦今年增持了日本五大商社的股份,代表了国际资本在欧美货币紧缩的情况下增持日本股市的投机信心。相比于美元债券平均3.2%、欧元债券平均1.0%的融资成本,伯克希尔的日元债券平均利率仅0.7%。

另外,日本股市相关的改革对上半年股市有助涨作用。2023年3月,东京交易所发布了《关于实现关注资金成本和股价经营要求》,旨在指引上市公司改善长期存在的“破净”问题,如果上市公司的PB低于1的话,就要向股东交待和提出计划,至力于将PB维持在1以上。此举被视为要求改善日本公司的资本效率和获利能力。

展望未来,日本股市可能存在较大的泡沫风险,而持续高通胀可能是终结这种泡沫的最大风险,因此投资者需要警惕这种非理性繁荣。2023年上半年,日本经济增长好于预期的基本没为日本股市超预期上涨或者呈现泡沫特征提供了基础,而日本央行延续宽松的货币政策,沿用YCC导致日元融资成本在全球都属于偏低的,触发了借日元买日本股市的套利行为。再加上以巴菲特为代表的国际资本和日本股市改革等因素,日本股市大幅上涨是各方面因素共振的结果。然而,需要警惕日本地产泡沫的前车之鉴,一旦日本央行因高通胀改变YCC政策,那么日本股市泡沫可能破灭或出现深度调整,投资者需要使用芝商所的日经225指数期货进行对冲交易。

该期货合约分别以美元计价(代码:NKD)和日圆计价(NIY)两种合约,其中NKD的交易规格是指数一点等于5美元,一季结算一次不用逐月转仓。假如年初在日经指数28000点买进NKD,并持有到32000点卖出,则获利4000点*5美元=20000美元,而且这个损益是美元计价,就不会受到日圆近期大幅波动的汇差所影响。

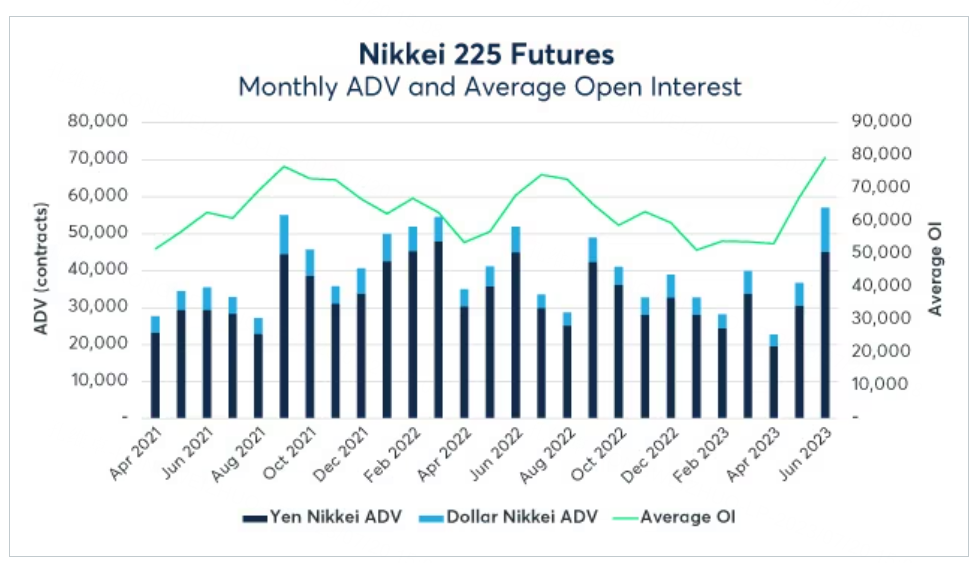

在日股大涨的推动下,日经225指数期货的交易量也节节上升,6月的日均交易量(ADV)较5月升56%,其中NIY达45,000张合约,NKD达12,000张合约。未平仓合约(OI)数量更是创下2019年12月以来的新高,突破79,000张合约。

图: 日经225指数期货的交易量和未平仓合约数量

超级宽松的货币政策加大了泡沫风险

08年金融危机之后,日本货币宽松力度一直在加大,尤其是2013年4月,黑田东彦就任央行行长后推出QQE和2016年推出的YCC(收益率曲线控制),即日本央行通过购买国债等资产来控制长期利率。2022年至今,欧美发达经济体纷纷加息,进入了货币紧缩周期,日本央行还是减持YCC不变,只不过微调了部分措施。

在YCC模式下,为了遏制利率的上行压力,日本央行购买了超大规模的长期日本国债,导致了基础货币呈扩张态势。截至7月10日,日本央行资产负债表规模扩张至733.2万亿规模,其中日本国债规模高达582.7万亿。

在全球央行普遍加息的情况下,日本央行坚持宽松的货币政策,导致日元的融资成本在全球主要经济体中是最低的,美日两国利差迅速扩大。于是乎,由于美元兑日元升值,日本股市市盈率超过日元借贷成本,国际金融资本纷纷从日本银行借出日元,涌入日本股市。过低的低利率和超级宽裕的流动性,不仅助涨了通胀,也导致日本股市泡沫的问题。从当前日本股市结构来看,买入日本股票的大多数境外投资者,本国投资者并没有大规模跟风。

外资流入和股市改革也为股市上涨提供助力

好于预期的经济增长,超低的日元融资利率,使得今年以来,日本股市已经录得创纪录的最高达30%涨幅,而巴菲特旗下的伯克希尔-哈撒韦今年增持了日本五大商社的股份,代表了国际资本在欧美货币紧缩的情况下增持日本股市的投机信心。相比于美元债券平均3.2%、欧元债券平均1.0%的融资成本,伯克希尔的日元债券平均利率仅0.7%。

另外,日本股市相关的改革对上半年股市有助涨作用。2023年3月,东京交易所发布了《关于实现关注资金成本和股价经营要求》,旨在指引上市公司改善长期存在的“破净”问题,如果上市公司的PB低于1的话,就要向股东交待和提出计划,至力于将PB维持在1以上。此举被视为要求改善日本公司的资本效率和获利能力。

展望未来,日本股市可能存在较大的泡沫风险,而持续高通胀可能是终结这种泡沫的最大风险,因此投资者需要警惕这种非理性繁荣。2023年上半年,日本经济增长好于预期的基本没为日本股市超预期上涨或者呈现泡沫特征提供了基础,而日本央行延续宽松的货币政策,沿用YCC导致日元融资成本在全球都属于偏低的,触发了借日元买日本股市的套利行为。再加上以巴菲特为代表的国际资本和日本股市改革等因素,日本股市大幅上涨是各方面因素共振的结果。然而,需要警惕日本地产泡沫的前车之鉴,一旦日本央行因高通胀改变YCC政策,那么日本股市泡沫可能破灭或出现深度调整,投资者需要使用芝商所的日经225指数期货进行对冲交易。

该期货合约分别以美元计价(代码:NKD)和日圆计价(NIY)两种合约,其中NKD的交易规格是指数一点等于5美元,一季结算一次不用逐月转仓。假如年初在日经指数28000点买进NKD,并持有到32000点卖出,则获利4000点*5美元=20000美元,而且这个损益是美元计价,就不会受到日圆近期大幅波动的汇差所影响。

在日股大涨的推动下,日经225指数期货的交易量也节节上升,6月的日均交易量(ADV)较5月升56%,其中NIY达45,000张合约,NKD达12,000张合约。未平仓合约(OI)数量更是创下2019年12月以来的新高,突破79,000张合约。

图: 日经225指数期货的交易量和未平仓合约数量

$NQ100指数主连 2309(NQmain)$ $SP500指数主连 2309(ESmain)$ $道琼斯指数主连 2309(YMmain)$ $黄金主连 2308(GCmain)$ $WTI原油主连 2309(CLmain)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

日本一些大型企业在 2023 年上半年实现了强劲的盈利增长。这些企业的表现超预期,吸引了更多的投资者投资于日本股市

日本在 2022 年和 2023 年上半年经济复苏,经济数据显示出积极的增长迹象。