动量价值转换,教授们最新发现的一种赚钱策略!

最近的研究展示了一种投资股票时机的策略,论文《动量式投资股票》中,三家公司开发了一种简单的时机策略,根据上个月相对于过去的超额回报水平,对因子进行投资。它们的研究表明,时间序列动量是预测股票超额回报的关键因子。

作者记录了他们的发现,从构建要素组合形成的广泛市场,规模,价值,动量,盈利能力,和波动因素。然后,他们表明,通过使用短期动量进行因素管理,绝对收益和风险调整后的收益都得到了提高,达到了显著的交易成本净额。他们的样本研究涵盖了美国50多年的时间,以及国际市场的多个商业周期。

读完这篇学术文章后,我想看看我是否可以借鉴他们的一些经验,制定一个可行的策略。

由于研究人员研究的是基于前一个月超额回报的时机策略,我研究了一个简单的时机策略,该策略投资于动量或价值,基于哪个策略在过去一个月产生了更好的绝对回报。为了进行这一分析,我考察了Invesco S&P 500 Pure Value ETF$(RPV)$和iShares Edge MSCI USA Momentum Factor ETF $(MTUM)$的历史表现。

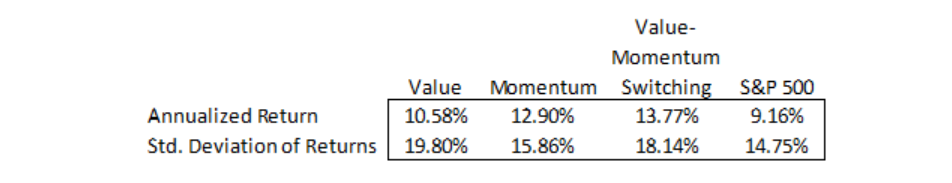

这两种策略都在独立的基础上击败了标准普尔500指数$(SPY)$,超过了可追溯到1995年7月的三个指数的常用数据集。事实证明,一个简单的转换策略,即投资于绝对回报率高于上一个月的指数,会进一步提高回报率。下面是价值、动量、转换策略和标准普尔500指数的年化回报率表。

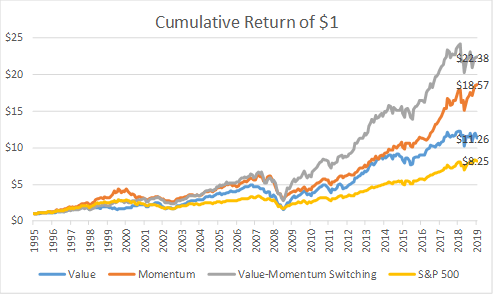

下图显示了这四种策略在过去24年多的累计回报。

价值动量转换策略每年比标准普尔500指数(S&P 500)高出4.6%,其累积结果将使购买和持有标准普尔500指数所创造的累积财富增加近两倍。该策略产生的回报具有更大的可变性,但更高的回报远远补偿了这种增量风险。

虽然这种建模的回报将是巨大的,但这种程式化的检查没有考虑到交易成本。更值得注意的是,如果在一个应纳税的投资环境中实施该策略。

尽管这种价值动量转换策略的建模结果很好,但我不会在投资中实践这种策略。并不是我我不想成为更好的投资者。我的结论是,短期势头可以帮助投资组合定位决策。

动量在周期中后期占主导地位。在1999年至2000年的连续10个月,和2007年至2008年连续16个月中,有14个月的增长势头“开启”。值得注意的是,这些时期以投资者的眼泪告终——科技泡沫的破裂和大衰退。从2000年末到2002年中,有18至21个月的价值被“打开”,在2009年触底之后的6至7个月里,价值又一次被“打开”。本文表明,在周期的中后期利用动量可以产生阿尔法,但这种动量最终会随着市场崩溃。在早期的恢复阶段,价值更有效。这两种策略结合起来,以短期势头为依据,可以提高回报率。

注:

动量投资,是最为常见的量化投资策略之一。动量投资策略的应用涵盖多个金融市场,不仅限于股票市场,在期货,外汇等市场上也很多见。简而言之,动量投资就是“追涨杀跌”,买那些涨的厉害的,卖那些跌的厉害的。

$(01810)$$(BABA)$$(AAPL)$$(PDD)$$(QNETCN)$$(.DJI)$$(.IXIC)$$(TSLA)$$(NIO)$$(00700)$$(TVIX)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 雪崩·2019-09-29$Shopify Inc(SHOP)$ $麦当劳(MCD)$ $星巴克(SBUX)$ $Roku Inc(ROKU)$ 跌的时候怎么逃顶?点赞举报

- 路人丙·2019-09-29我竟然读完了[666]1举报

- 风格边界·2020-05-20这次,价值股表现真的很差劲啊点赞举报