低门槛收租法,一文审阅全港收息ETF(上)

我以前以為是上了年紀的投資者才會喜歡收息,但認識了一個二十多歲的年輕工程師,他也問我有什麼穩陣的股票可以收息,我覺得這是源於對穩定現金流的追求,也看似是一種省時可靠的方法(收息股其實有好多陷阱如高派發率、 收入萎縮、 債務比率高和衰退行業等),相對於工程師朋友的港燈中電和領展持倉, 我還是覺得ETF 是一種比較穩健的選擇,網絡也有流傳關於收息ETF的文章, 但我覺得可以用更專業的視角去進行分析, 下面會先從收息ETT的息率進行排名, 然後看他們的走勢、持倉、資產規模、 指數編制方法論、 和管理費等方法進行分析。

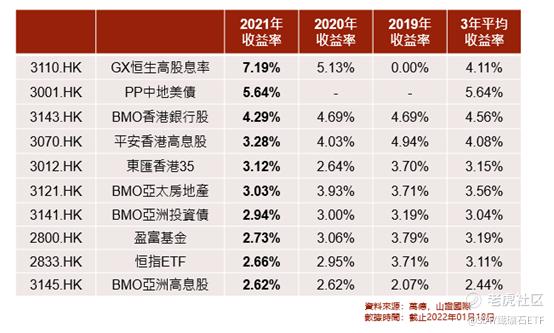

排名

從2021年派發率的角度來看,GX恒生高股息率 (3110)最高,有7.19%,但該ETF在2019年並沒有派息,穩定性要留意; 其次是投資內地地產公司美元債的PP中地美債 (3001),雖然派發率高,但2021年的回撤也不小; 後面是不同的行業與高股息寬基指數,他們的穩定性較高,詳細可以看下圖。

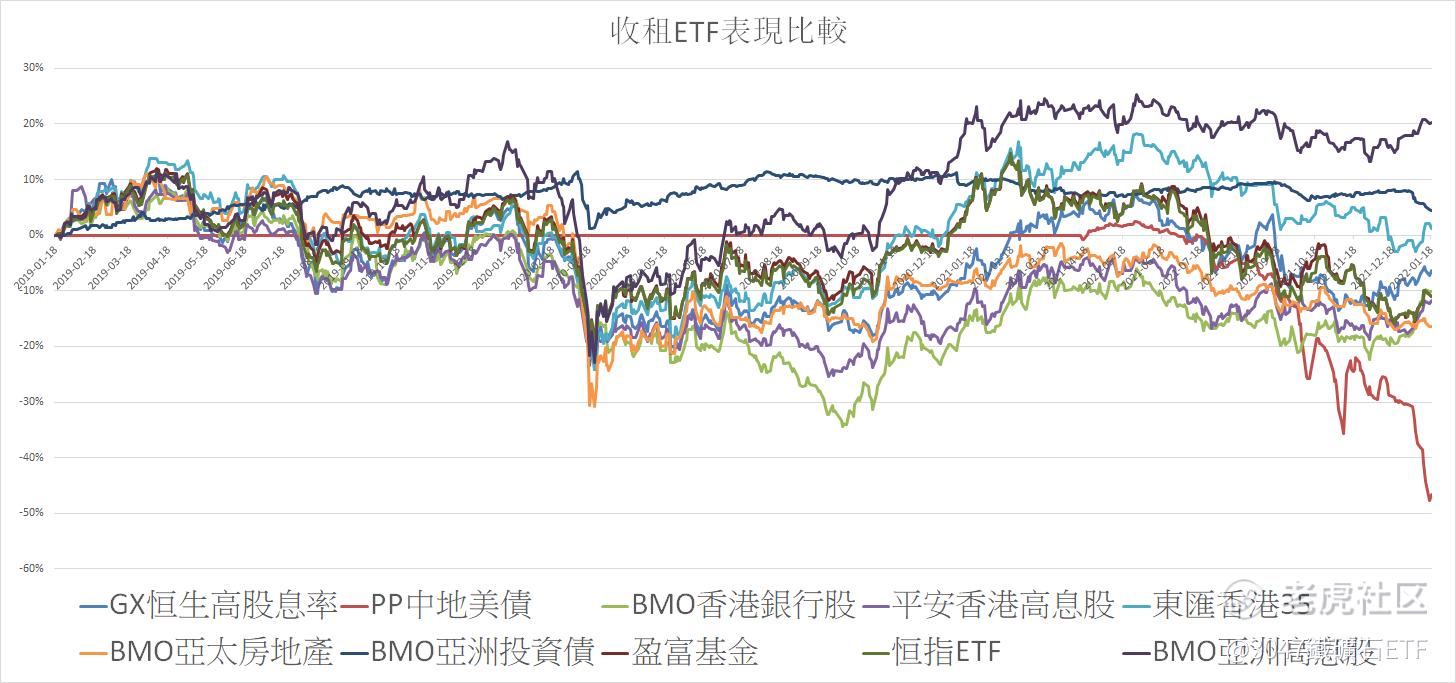

表現分析

個別ETF分析

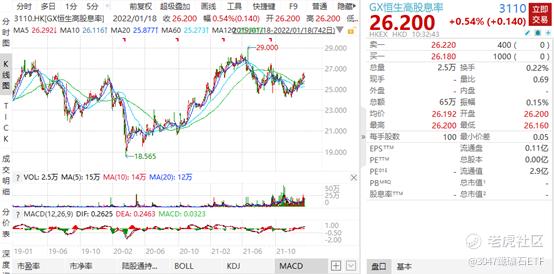

1:GX恒生高股息率(3110)

上市日期:17/6/2013

基金規模:約2.92億

走勢圖:

10大持倉

$中国电力(02380)$ $中国神华(01088)$ $中国建筑国际(03311)$

派息頻率:每年2次,方便在3月與9月 (根據2021年數據)

管理費:0.68%

指數方法論:

恒生高股息率指數由恒生指數的大型公司股以及中型公司股組成,按淨股息收益率配置,要求其成分股至少擁有連續三個財政年度支付現金股息的記錄,而一年間最波動的25%證券將在重新配置中被排除,以避免成分股波動,挑選了來自九個行業的 50 隻成分股,這降低了行業和股票的特定風險

2:PP中地美債(3001)

上市日期:14/4/2021

基金規模:約1615萬

走勢圖:

10大持倉

派息頻率:每季度(根據2021年數據)

管理費:0.58%

指數方法論:

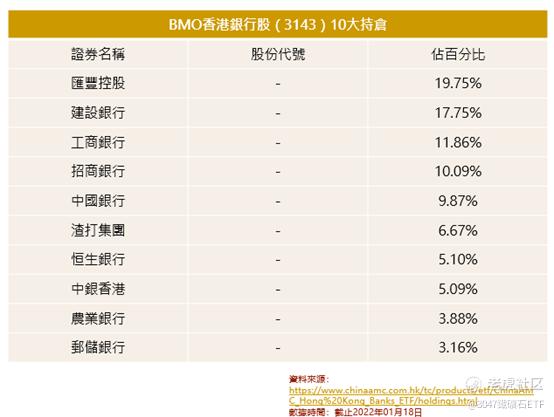

3:BMO香港銀行股(3143)

上市日期:13/11/2014

基金規模:約9103萬

走勢圖:

10大持倉

派息頻率:每季度(根據2021年數據)

管理費:0.45%

指數方法論:

納斯達克香港銀行股指數是持股量調整修正的市值加權指數,衡量在聯交所上市並且根據行業分類基準(ICB)歸類為銀行的證券的表現。

被納入相關指數的證券,其流通量調整市值必須至少有5億美元,及其三個月平均每日美元交易額必須至少有300萬美元。如要持續被納入相關指數,證券的流通量調整市值必須至少有3億美元,及其三個月平均每日美元交易額必須至少有100萬美元。

相關指數於每一季度重新調整,任何指數證券的最高比重不超過20%,而首五隻證券的最高比重不超過70%。

4:平安香港高息股(3070.HK)

上市日期:15/2/2012

基金規模:約7.8億

走勢圖:

10大持倉

派息頻率:每年2次(根據2021年數據)

管理費:0.55%

指數方法論:

- 過去一年日均成交金額排名前 50%且過去一年日均成交金額不低於5000萬港元確保成份股股有足夠的流動性和可投資性

- 過去一年日均總市值排名前 50%,確保規模足夠大和機構投資者的可投資性

- 過去 3 年連續現金股息率大於 0, 確保公司長期持續地派股息

- 過去 3 年的平均現金股息率進行排名

5:東匯香港35(3012)

上市日期:12/4/2016

基金規模:約2千萬

走勢圖:

10大持倉

派息頻率:每年2次(根據2021年數據)

管理費:0.28%

指數方法論:

反映市值最大的 35 家於香港上市,而其主要營業收入(或盈 利或資產,如適用)來自中國內地以外地方的公司之表現,比重上限每隻成份股 10%

今天先講到這裏,明天會幫大家分析剩下的五隻高股息etf和應該買嘅一/幾支,最後也會淺談股息投資法的缺點和陷阱,有喜歡的ETF問題可以在我們的評論區留言,我們的團隊會盡量為大家解答。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。