期权交易中获取超额收益,真的只是靠运气吗?

期权交易中,无论大于还是低于市场定价水平都是优势,因为策略可以多空双向,同时,优势是指平均的概率意义上,不是一定的,长期反复博弈后,优势能帮助你获取超额收益,但是不保证单次博弈一定就赢。

期权交易中,实力是相对的概念,在某个方面能比市场平均水平强就是实力,因此我们将实力定义为系统性优势。

好比抛硬币,正面的预期概率是50%,而你有能力60%概率抛出正面,这就是系统性优势,你去参与市场按50%概率抛出正面定价的游戏,能够获取的就是超额收益。

期权交易的系统性优势主要来源于两种情形:

一种是标的漂移项(也就是方向)上的优势,是指你能获得的标的实际平均收益率大于或者低于市场定价的预期收益率。

另一种是波动率上的优势,是指你能获得标的实际波动率大于或者低于市场定价的隐含波动率。

需要强调的是,无论大于还是低于市场定价水平都是优势,因为策略可以多空双向,同时,优势是指平均的概率意义上,不是一定的,长期反复博弈后,优势能帮助你获取超额收益,但是不保证单次博弈一定就赢。

如果在拥有优势的情况下,选择全部押注标准差极大的策略,那么依旧有可能一次归零,浪费了优势,同样,单次博弈即使没有优势,如果运气够好,也有可能战胜市场。

本篇将详细分析两种优势带来的收益改善情况,以及不同策略利用优势的差异。

01

系统性优势是对标的概率分布的参数估计上的优势

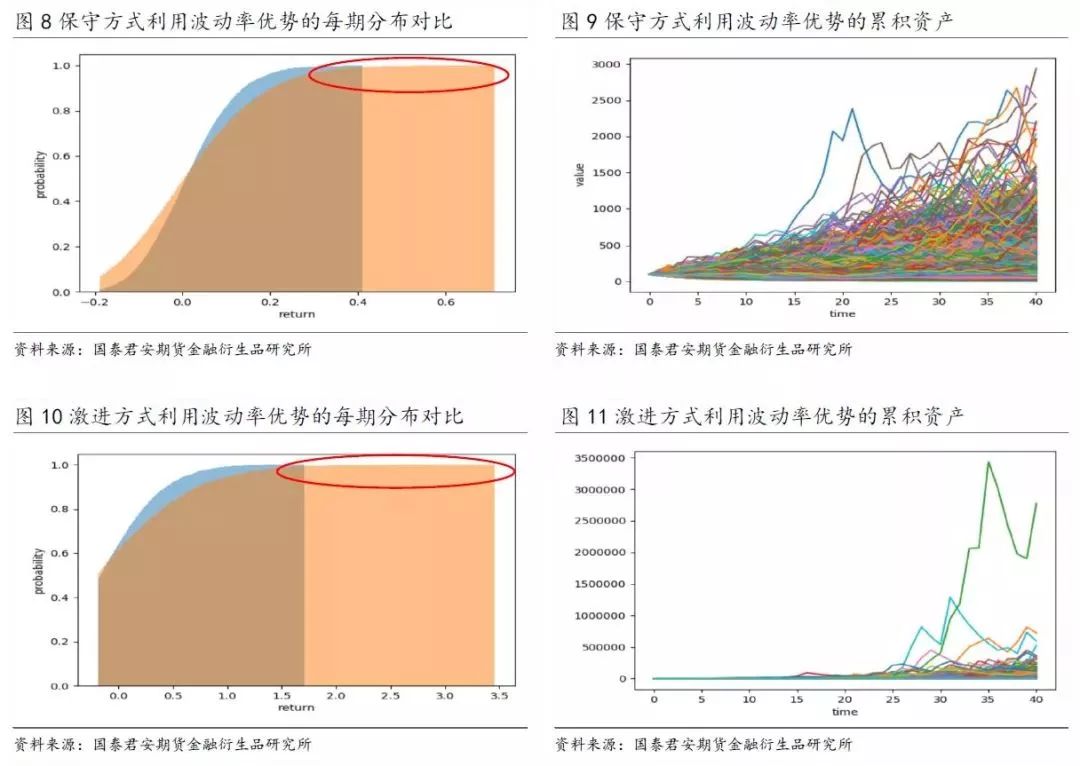

期权定价是基于标的概率分布,因此,期权交易的系统性优势实际就是对标的波动估计上的优势,而在首篇中,我们已经提到标的波动轨迹可以用以下模型模拟:

其中,参数μ和σ分别是标的漂移项和标准差,描述了标的预期收益率和分布离散程度,系统性优势的主要来源就是这两个系数上的估计优势。

当然,另一种可能优势来源是在z上,也就是标的实际日波幅中的随机项不服从正太分布,本文对此不单独讨论,一方面该问题较为复杂,另一方面,分布形状不同所带来的影响很大程度上可以用漂移项或者标准差的不同来说明了。

对标的波动估计上优势,我们用图1举例说明。

参数设置是标的期初价格2.5元,每季度跳转一次,总共40次跳转(10年),重复样本10000个,从左至右三个图代表了三种情况下的标的波动轨迹,最左图为基准,参数μ=0.05和σ=0.2,中间图是μ增大为0.1,σ保持不变,发现标的期末均值会上移,最右图为σ增大为0.3,μ不变,发现标的期末离散程度更大。

因此,所谓优势就是你以市场价格定价的预期收益率和标准差,实际买到了比市场定价水平更高的预期收益率或者更大的标准差(如果低于就是卖出)。

02

漂移项的优势帮助水平上移预期收益率,

波动率的优势帮助改善尾部概率分布

明白了优势来源后,出现两个新的问题,优势是如何改善我们的收益的?以及我们利用优势的方式会不会影响结果?

为此,我们通过以下模型模拟来解答:

我们用2种方式分别利用2种优势,也就是总共有4个情景,2种方式是激进(标准差较大)的方式和保守(标准差较小)的方式,优势是预期收益率优势和波动率优势(我们以市场低估为例,所以是期权买入策略,如果高估就是卖出策略,道理是类似的)。

具体参数方面,标的基准参数μ=0.05和σ=0.2,时间长度10年,按季度跳转,重复样本10000个,初始资产100万元,预期收益率优势是调整μ=0.1,σ不变,波动率优势是调整σ=0.3,μ不变,保守策略是20%仓位配置0.99delta期权,剩余无风险资产,激进方式是20%仓位配置0.5delta期权,剩余无风险资产。

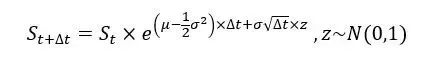

图2、图3首先展示了保守和激进策略在没有系统性优势下的累积资产路径,基准情况下,两种策略的预期收益率都是市场平均收益率。

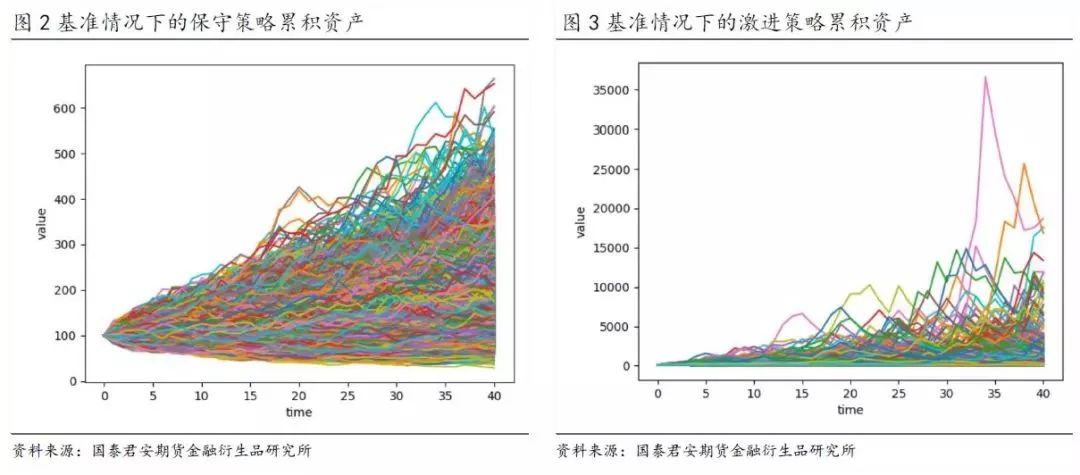

图4-图7展示了拥有预期收益率优势的收益分布,图4、图5是保守方式,图6-图7是激进方式。

图4和图6展示了每一期跳转面对的概率分布,蓝色是基准市场下的,橙色是有优势情况下的。

预期收益率优势带来的分布改进主要在于收窄了亏损概率,同时增加了中间盈利的的概率,而尾部盈利的概率并没有提升,甚至降低了,累积资产来看,保守和激进方式都能利用预期收益率优势来增加收益,两种方式增加的幅度激进方式略高。

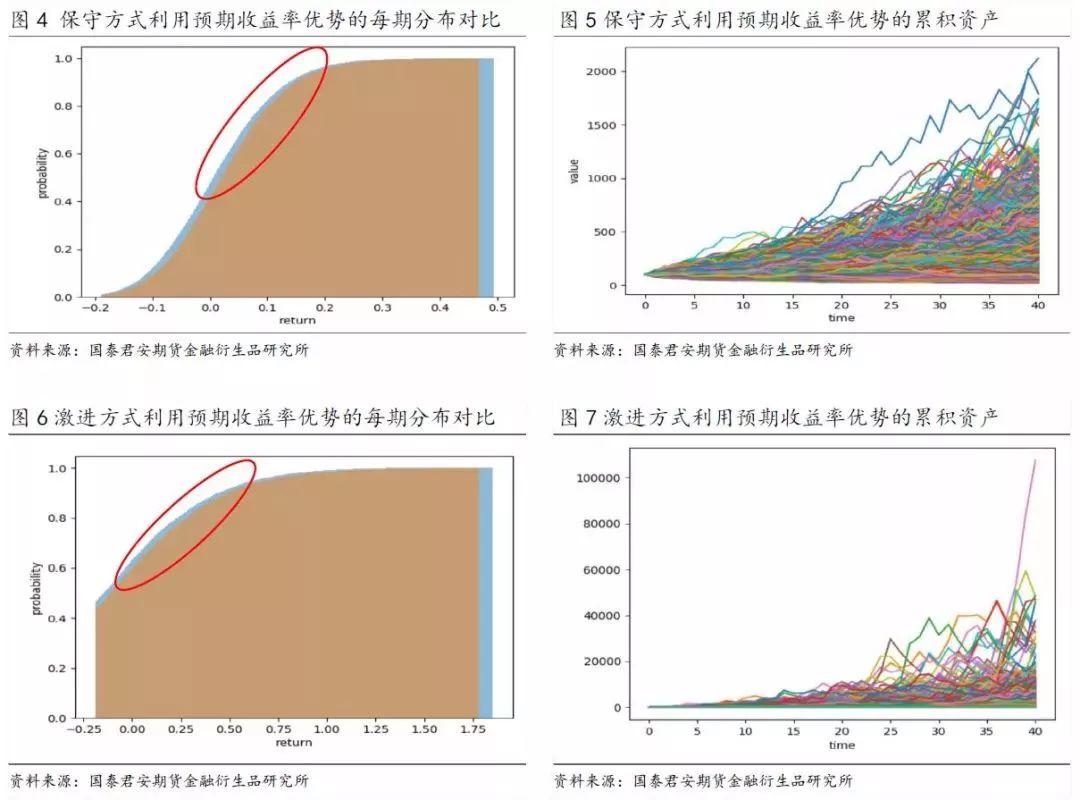

图8-图11展示了拥有标的波动率优势的情况下的收益分布,图8-图9是保守方式,图10-图11是激进方式。

图8和图10展示了每一期跳转面对的概率分布,蓝色是基准市场下的,橙色是有优势情况下的。波动率优势带来的分布改进主要在于尾部盈利的概率增加,而亏损概率没有减少,甚至小幅增加,累积资产来看,保守和激进方式都能利用波动率优势来增加收益率,但激进方式增加的幅度十分惊人。

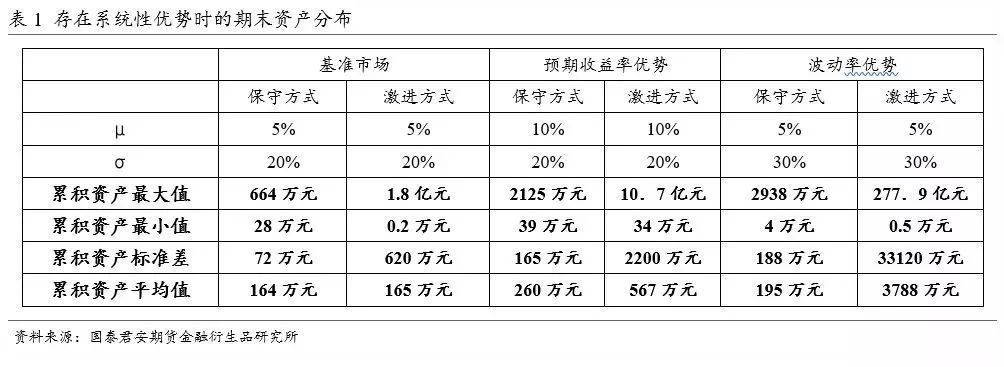

表1具体统计了不同方式利用系统性优势的累积资产结果,总体而言,优势都会带来预期平均资产的提升,预期收益率优势带来的改善主要是整体收益率水平的上移,累积资产的均值、最大值和最小值都有提升,波动率优势带来的改进主要是在尾部概率分布上,累积资产的最大值会显著增加,而最低值不会改善,均值增加基本是极值带来的结果。

而在方式上,保守方式是水平上移的效果,标准差增加很小,但激进方式显著增加了标准差,尤其是用激进方式利用波动率优势时,等于是用高标准差的方式利用标准差优势,极度放大了结果的离散程度,此时如果有极好的运气,那么累积资产可以达到夸张的278亿元。

03

结语

实力和运气都很重要,实力像安全垫一样,帮助提升整体的预期收益水平,而运气则像催化剂,尤其在高波动的策略下,会起到至关重要的作用。

另外值得一提的是,越初期的运气可能更为重要,而越后期的优势者可能越应该利用实力的优势。

本文中的模型假设每一次跳转的概率分布是独立的,但现实中每一次重要节点的跳转概率分布很大程度是路径依赖的,好比生命诞生的第一次随机过程后,出生在落后国家和出生在发达国家的两个孩子,他们之后面对的概率分布显然不同了。

所以朋友们,实力和运气密不可分,很难说清成功是靠实力还是运气,心怀感恩砥砺前行。

- END -

来源:国泰君安金融衍生品研究所

风险提示

以上观点仅作为学习交流使用,不构成任何投资建议。投资有风险,入市需谨慎!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。