2天股价“腰斩”! 绿竹生物市值减少五成,多家机构股东踩雷

上市两个交易日即宣告股价腰斩,对于投资人来说无疑是非常沉重的打击。

5月8日,未盈利的北京绿竹生物技术股份有限公司(下称“绿竹生物”,HK:02480)在港交所上市,成为18A企业在港交所上市的新一员。但绿竹生物在二级市场上的表现却不如人意。

上市首日,绿竹生物便跌破IPO发行价。5月8日开盘,绿竹生物的股价为31.50港元/股,较发行价下跌3.96%。截至收盘,绿竹生物的股价报收22.00港元/股,较IPO发行价(32.00港元/股)下跌32.93%。

上市次日,绿竹生物的股价再度大幅下跌,报收16.70港元/股,较前一个交易日下跌24.09%。按5月9日收盘价计算,绿竹生物的总市值约为33.81亿港元,相较IPO时总市值66.40亿元减少约32亿港元,降幅约为五成(49.09%)。

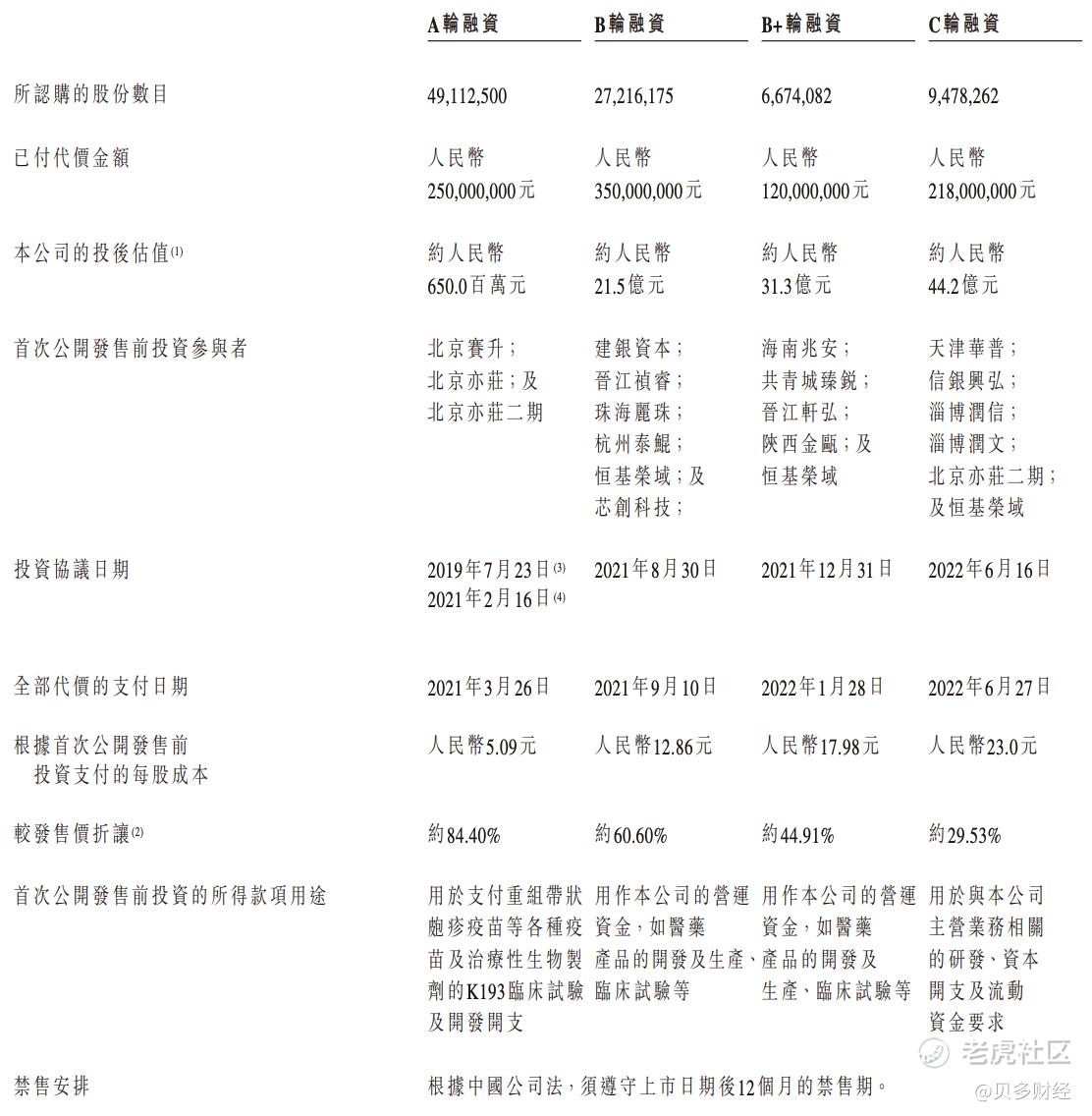

值得一提的是,这一价格已经低于绿竹生物B+轮、C轮的投资成本。早前招股书显示,2021年8月30日,绿竹生物宣布完成人民币3.5亿元B轮融资,投资方包括建银国际、泰格医药等,对应绿竹生物的投后估值为21.5亿元,每股成本为12.86元。

2021年12月,绿竹生物完成人民币1.2亿元B+轮融资,投资方包括海南兆安、共青城臻锐、晋江轩弘、陕西金瓯和恒基荣域。完成B+轮融资后,绿竹生物投后估值为人民币31.3亿元,每股成本为17.98元。

而2022年6月27日,绿竹生物完成2.18亿元C轮融资,投资者包括华普海河生物医药基金,亦庄生物医药基金和信银振华。完成C轮融资后,绿竹生物的投后估值为44.2亿元,每股的价格为23.0元。

不考虑分红等因素,绿竹生物B+轮投资者和C轮投资者的账面上均出现了一定的浮亏,其中,C轮投资者浮亏约三成。相比之下,在IPO阶段参与认购绿竹生物的基石投资者——Harvest International Premium Value则浮亏约五成。

据招股书披露,Harvest International Premium Value认购2000万美元,占绿竹生物发行股份的46.09%,持股比例为2.36%。换句话说,Harvest International Premium Value在两天的时间内亏了约1000万美元。

据据绿竹生物招股书介绍,该公司是一家致力于开发创新型人类疫苗和治疗性生物制剂,以预防和控制传染性疾病,并治疗癌症和自身免疫性疾病的生物技术公司。但截至目前,绿竹生物暂未实现商业化。

天眼查信息显示,绿竹生物成立于2001年11月,前称为北京绿竹生物技术有限责任公司。目前,该公司注册资本约为1.92亿元,法定代表人为孔健,股东包括孔健、张琰平、赛升药业等。

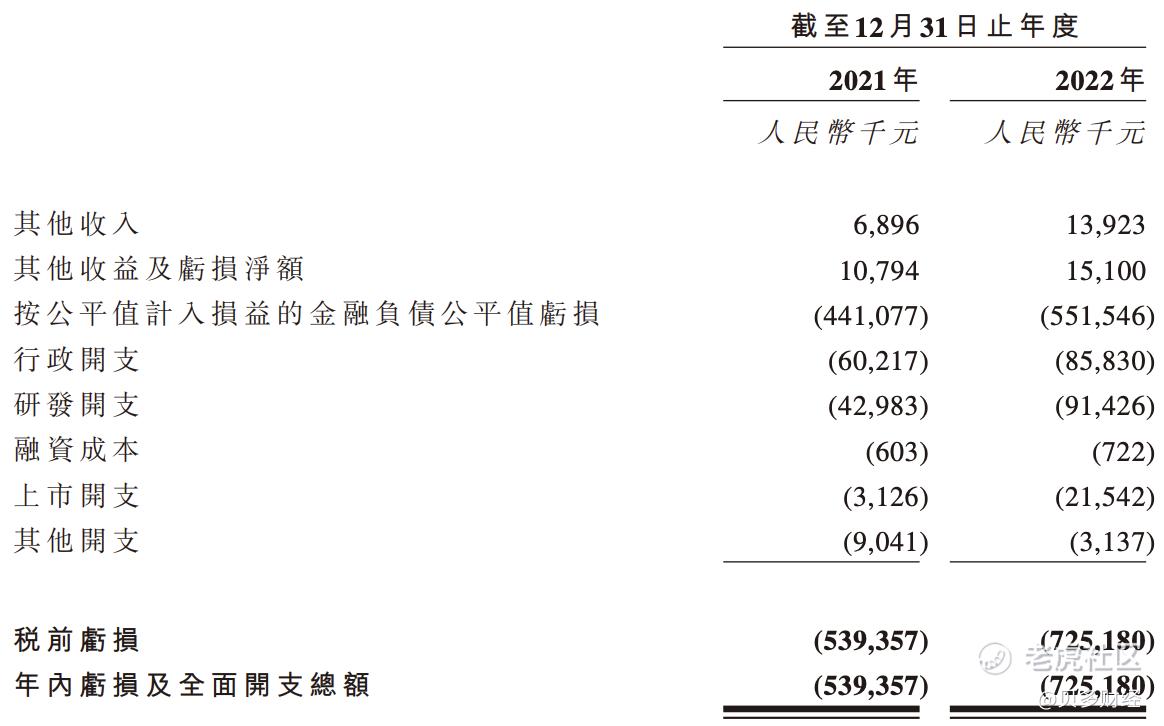

据招股书披露,绿竹生物2021年和2022年的营业收入均为“零”,其他收入分别为689.6万元、1392.3万元,净亏损(年内亏损及全面开支总额)分别为5.39亿元和7.25亿元,两年合计亏损约12.64亿元。

绿竹生物在招股书中表示,该公司预计净亏损将于2023年大幅增加,主要是其推进管线的开发,并预期研发开支将不断增加。据招股书介绍,绿竹生物预计于2023年第一季度在中国完成LZ901的II期临床试验,并于2023年第二季度启动III期临床试验。

特别说明的是,绿竹生物的融资资金并未全数投入研发,而是用来购买理财。据招股书披露,绿竹生物分别在A轮融资筹得2.50亿元、B轮融资筹得3.50亿元、B+轮融资筹得1.20亿元、C轮融资筹得2.18亿元。

其中,来自A轮融资的所得款项约12.7%(约3180万元)尚未使用,将用于作K193临床试验及开发各种疫苗及治疗性生物制剂的资金;来自B轮融资的所得款项约52.6%(约1.82亿元)尚未使用,将用作运营资金以支援医药产品的开发及生产、临床试验及其他。

另外,B+轮融资及C轮融资的所得款项尚未动用。按照规划,来自B+轮融的所得款项资约1.20亿元将用作营运资金以支援医药产品的开发及生产、临床试验及其他营运,而来自C轮融资的所得款项约2.18亿元将用于与其主营业务相关的研发、资本开支及流动资金要求。

在本次上市前的股权架构中,孔健、张琰平及横琴绿竹有限合伙分别持有绿竹生物30.35%、10.52%及6.41%的股份。据招股书披露,孔健、张琰平夫妇以及横琴绿竹有限合伙为一组控股股东,合计持股约47.28%。

同时,北京亦庄持股10.23%,北京亦庄二期持股9.54%,北京赛升持股7.16%,建银国际通过建银资本持股6.07%。其中,孔健为绿竹生物执行董事、总经理、董事会主席(即董事长)兼首席科学家,张琰平为执行董事、副总经理。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。