如何参与原油交易?

OPEC+联合减产虽然占了全球石油需求的1%以上,但事出有因,原油库存自2023年1月以来达到一年半的新高,因此并没有太大的争议。倒是成员国一致且迅速的决定倒是显得更有政治韵味,不过这个心**不了。

个人看法

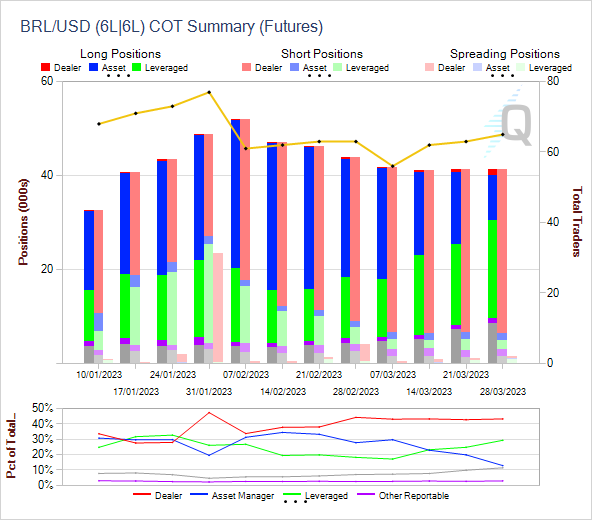

石油短线跳涨,可能多来自于空头的平仓。就如3月28日当周的美国WTI原油的投机性做空合约数剧减一般,空头回补支撑价格回升,也给多头信心。

但是全年的预期并没有走强,因为需求没有改善。衰退预期继续走强,且核心CPI的粘性和滞后性都降低了需求。全球市场最关键的决定性因素在中国的疫后复苏,也是市场早就知道并且计价,且中国在疫情期间不间断地增加原油储备,难爆发式需求。整体还是供大于求的情况,减产之后也会更趋向于平衡。

因此,投资者在2023年交易石油,更应以“短期波动性”为主基调,即“长线的机会很难”。

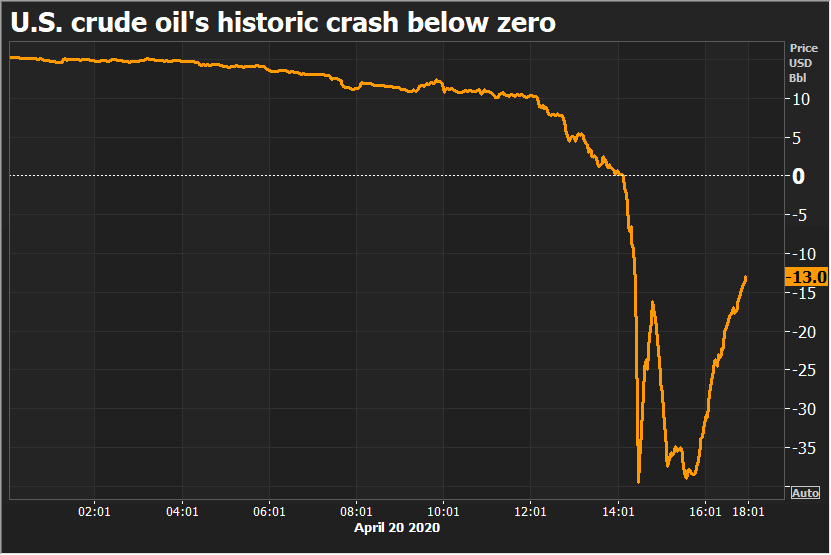

像2020年3月那种因为供需极端不平衡,极为罕见的“负油价”也难以再现。回顾2020年的“负油价”时间,请参考《如何看待这轮油价暴跌?》。

二级市场投资者要怎么投资原油?

1、基本面趋势。大宗商品不同于股票持仓,最大的特点是周期性,理论上是不存在“Buy and Hold”或者“Short and hold”的交易方法的。而商品的周期也有大小之分,但万变不离其宗,都是从宏观方向研究与能源供需而导致的价格变化,小则保持2-3个月级别的交易周期,大则可以有1-2年,多头和空头均可。

2、短期波动。这类交易往往就是事件驱动,比如,俄乌战争、OPEC增产减产、某些需求大国的储备石油变化、美国原油库存数据公布等等,带有更强的投机性。短线交易更要求有更严格的执行纪律,因此往往是量化交易的天下。

3、套利。原则上不需要进行宏观市场的研究,原油市场的供需并不是主要因素,而不同品种或者同一品种不同平台间的价格差才是最主要的因素,尤其是在期货及其他衍生品交易上。而不同套利交易的风险控制也有不同。例如,不同交易所对同一产品报价不同产生的价格差、期货与现货之间的价格差(升水或贴水)、WTI和Brent原油之间的价差、在不同税收和监管地区的原油交易。

普通投资者,可以选择哪些标的投资石油?

1、原油期货(Futures)。传统的远期合约(Forward)点对点的大宗交易,更适合套期保值或者有大量工业需求的交易者,而通过期货交易所的原油期货,包括WTI和Brent,都是主流的交易标的。相对股票来说,期货的保证金要求更低一些,一手CME标准WTI原油期货合约(1000桶),维持保证金在5500美元左右(根据不同到期月份)。当然,资金量较低的投资者也可以选择微型WTI原油期货(每手100桶).

期货的特点是杠杆较高,因此资金利用效率较高,但是风险也更大。原油期货的品种较多,不同月份间的合约往往会有价格差。

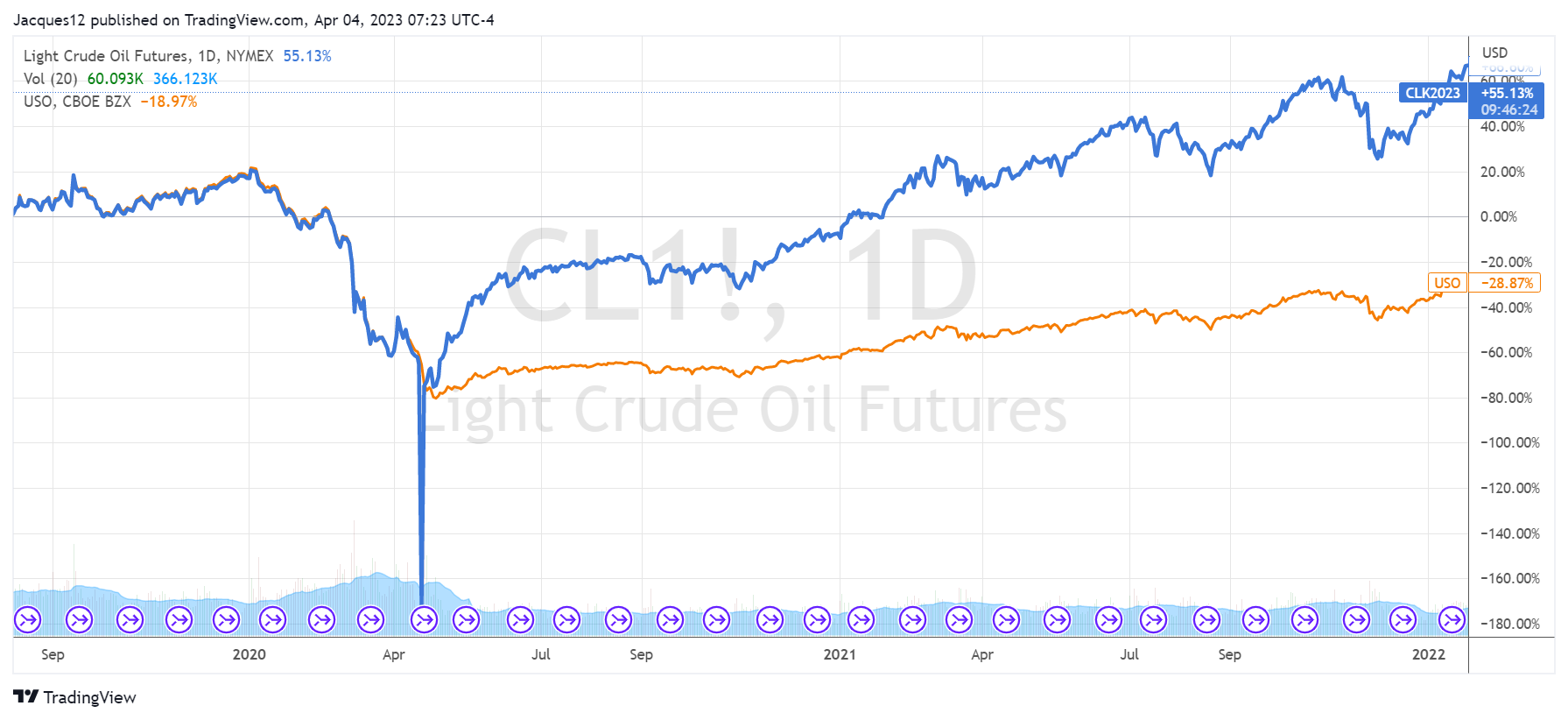

2、原油相关ETF。美股市场上有大量长期跟踪原油期货的ETF,可以直接在二级市场交易,最常见的是 $美国原油ETF(USO)$ ,是由不同时期到期的原油期货组成,也因此,USO相当于是一个WTI原油期货的“投资组合”。

其他的还有 $美国布伦特原油基金有限合伙企业(BNO)$ , $二倍做多彭博原油ETF(UCO)$ , $Invesco DB Oil Fund(DBO)$ , $二倍做空彭博原油指数ETF(SCO)$ , $United States 12 Month Oil Fund LP(USL)$ , $Direxion Daily S&P Oil & Gas Exp. & Prod. Bear 2X Shares(DRIP)$ , $Direxion Daily S&P Oil &Gas Exp. & Prod. Bull 2X Shares(GUSH)$, $Credit Suisse X-Links Crude Oil Shares Covered Call ETNs(USOI)$ , $MicroSectors U.S. Big Oil Index 3x Leveraged ETN(NRGU)$ 等等,其中不少是杠杆ETF,会有天然的损耗。

原油ETF的价格走势并不与原油期货完全相同,UCO这类的杠杆型产品,往往会产生损耗,长期来看价格越来越低。即便是不带杠杆的USO,也会有因为合约展期带来的一些升贴水带来的变化。同时,若USO的其中一张合约出现了不可逆的变化,将对USO的价格带来巨大影响。如2020年5月的期货因为出现“负价格”,在到期前也未来得及全部展期,就给极大程度地给基金带来了不可逆的损耗。

3、石油公司。相比直接投资石油,对石油企业的投资更受股票投资者的欢迎,比如巴菲特 $伯克希尔B(BRK.B)$ 持仓的 $西方石油(OXY)$ ,就是过去两年石油股中的佼佼者,它们的波动性往往想对期货本身更高。比如,昨天减产之后的第一个交易日,标普500指数当天涨幅前15名中有12家属于石油和天然气行业, $马拉松石油(MRO)$ 上涨9.9%, $康菲石油(COP)$ 涨9.1%, $阿帕契(APA)$ 涨8.5%, $哈里伯顿(HAL)$ 涨8.3%, $赫斯(HES)$ 涨8.2%, $斯伦贝谢(SLB)$ 涨6.5%, $Diamondback Energy(FANG)$ 涨6.4%, $埃克森美孚(XOM)$ 升5.7%, $依欧格资源(EOG)$ 升5.7%, $德文能源(DVN)$ 升5.1%, $先锋自然资源(PXD)$ 升4 .8% , $西方石油(OXY)$ 升4 .4%。

石油公司的股价与油价有强相关性,但不是完全复刻。整个板块的ETF $SPDR能源指数ETF(XLE)$ 与 $WTI原油主连 2305(CLmain)$ 的相关性是0.741左右,与 $布油现金主连 2306(BZmain)$ 原油主连的相关性为0.747。

此外,石油公司由于有大量盈利,往往还具备高分红的基础,在价格回报之外给投资者提供其他的现金回报。

4、其他衍生品交易。包括石油的衍生品,如汽油、柴油,以及天然气等相关的其他能源,这些产品均与石油价格联动,但也取决于自己的供需情况。此外,原油ETF以及石油股也有相应的期权等衍生品交易,也帮助投资者拓展投机、套利、对冲等各种交易方法。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 23cda0c1·2023-04-04楼主介绍的很详细,根据楼主的经验投资哪个比较好呢[微笑]2举报

- 奥迪老司机·2023-04-04[保佑] [保佑] [保佑] [保佑] [保佑] [保佑]1举报

- 波king·2023-04-04手头有西方石油的股票,现在心里面不踏实1举报

- 以肉克刚·2023-04-04看来看去还是觉得原油ETF比较有搞头2举报

- 短线机遇·2023-04-04山姆大叔的话小弟们已经开始不听了2举报

- 美股突击對·2023-04-04这篇文章不错,转发给大家看看2举报

- 祥云2·2023-04-08阅点赞举报

- 龙小刘·2023-04-06777点赞举报

- 思冬·2023-04-06|点赞举报

- 梓坚·2023-04-06👍👍1举报

- 乐耶·2023-04-05转发留存点赞举报

- 乐耶·2023-04-05转发留存1举报

- 仲春·2023-04-05也阅1举报

- 物农启梦·2023-04-05好1举报

- 龙之星辰·2023-04-0561举报

- 陆家嘴扒飞特·2023-04-05😋1举报

- 曾启超·2023-04-04好1举报

- 未完待续06·2023-04-04[微笑]点赞举报