拒绝成为下个“硅谷银行”,第一共和银行将成行业困境破局之锚?

$第一共和银行(FRC)$的资产基础更偏重于长期贷款,这使其与$硅谷银行(SIVB)$相比不易遭受损失。

有消息显示,$第一共和银行(FRC)$被确定为继$硅谷银行(SIVB)$之后倒下的下一张多米诺骨牌,并已经成为头条新闻。两者都是集中位于硅谷的银行,对高净值客户和科技/风险投资公司的风险敞口都非常高,也不难理解大众为什么会产生这样的观点。在这个高度互联的现代世界,在社交媒体的推动下,谣言一定程度上导致了银行挤兑事件本身的发生。

智通财经APP观察到,第一共和银行股价在3月13日下跌超过60%,年初至今的跌幅超过70%(下图显示了第一共和银行的单日交易情况;该股一度跌破25美元,随后反弹收于36美元);与2022年中期高点170美元相比,该股已下跌超过80%,主要由于市场担心该银行可能是硅谷银行倒闭后第二家遭遇挤兑的银行。不用说,市场对该公司的信心普遍很低:但这有根据吗?

看好第一共和银行的理由

在深入分析之前,先排除这些应该已经激发了一些信心的头条新闻。首先,仅昨天一天,联邦监管机构就宣布,无论存款保险限额如何,硅谷银行的储户都将被保护。尽管美国仍在将硅谷银行作为一家持续经营的企业进行拍卖,且暂时没有支持收购该公司的买家出现,但此举应能安抚第一共和银行在内的其他银行储户的情绪:即使在再次发生挤兑的情况下,他们的资产仍将处于良好状态。

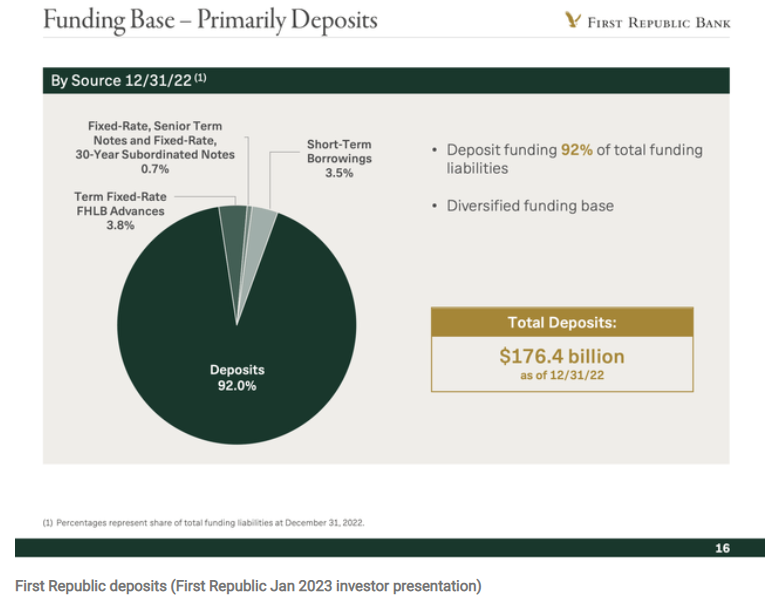

其次,第一共和银行从$摩根大通(JPM)$和美联储手中获得了总计700亿美元的新流动资金。请注意,第一共和银行是一家非常小的银行,其总资产负债表仅为约2000亿美元。截至2022年底,该行存款总额约为1760亿美元。

在当前行业空前动荡的环境中,硅谷银行不幸地遭遇了挤兑导致的破产,且对此毫无准备;凭借先见之明,第一共和银行有时间巩固其资本地位。简单地说,若挤兑发生,大约40%的第一共和银行的存款人可以自由取出资金,而政府的紧急资金援助将能够弥补其短缺的资金流动性。

第一共和银行的资产组合较硅谷银行更有利

市场能于第一共和银行的资产负债表的存款/负债方面获得更多信心。既有额外的紧急资金,又有美国政府的承诺保护储户,第一共和银行发生第二次银行挤兑现象发生的可能性较低。

此外,两家银行资产基础有差异。首先引发硅谷银行事件担忧的是,自美联储开始快速加息以来,硅谷银行大量持有价值严重下跌的短期证券。

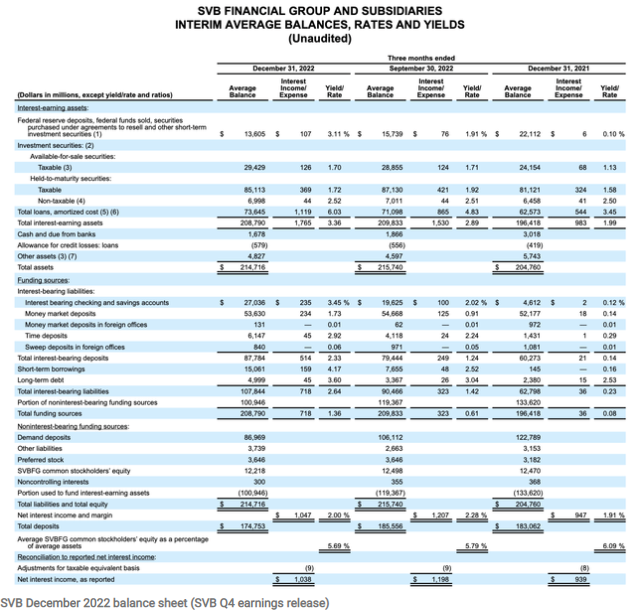

以下是硅谷银行的2022年12月底资产负债表:

(硅谷银行2022年12月资产负债表)

在该公司2090亿美元的利息收益资产中,1281亿美元(约占公司资产的65%)为证券资产。贷款资产为735亿美元相较硅谷银行来说,占总贷款的比例要小得多(但也需注意的是,贷款的收益率要高许多,为6.03%,尽管这反映了硅谷银行的风险投资组合迎合了更多投机性创新经济信贷和风险投资贷款)。

这里的故事情节很简单:在过去几年的科技热潮中筹集了新的风险投资资金的初创公司于疫情流行后存款充足,而硅谷银行在疫情后的大量存款中吸收存款的速度超过其了贷款规模的增速,因此其转向债券和票据作为一种据其称无风险的存款收益方式(第四季度平均支出2.33%)。

当然不幸的是,今年债券投资者最大的担忧随着美联储加息而上演。硅谷银行资产负债表上的证券资产并未按市值计价,但AGG、$iShares(EEMA)$美国综合债券指数ETF,和市场上最受欢迎的债券ETF之一的过去12个月收益为-8%,说明硅谷银行决策有着多么大的漏洞。如果其大部分资产同样贬值,该公司将面临相当大的风险。

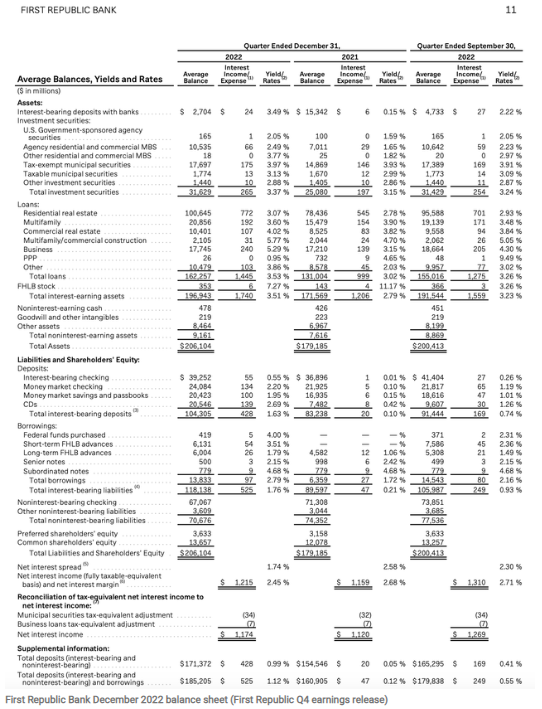

而另一方面,第一共和银行相较之下却不同。以下是该行资产负债表:

(第一共和银行第四季度财报)

其中,第一共和银行的资产负债表规模与硅谷银行非常相似,拥有1969亿美元的利息收益资产。然而,两者的资产组合却截然不同:316亿美元的投资证券占第一共和银行总资产的16%,而1623亿美元的贷款占第一共和银行资产基础的82%为最大份额。最大的不同是:第一共和银行的贷款量是硅谷银行的2倍多,而其贷款的风险敞口不到后者的四分之一。这意味着第一共和银行更倾向于长期资产业务,而这些资产不会严重受到短期利率风险和货币贬值的影响。

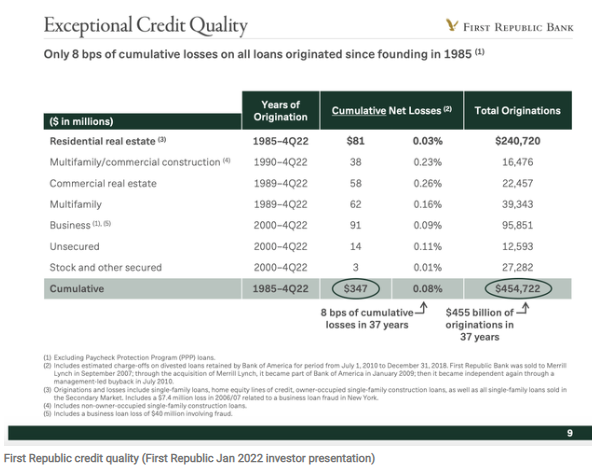

由于第一共和银行的重点是贷款,所以信贷质量也值得关注,而第一共和国在这方面有着出色的记录。自成立以来,在4550亿美元的累计贷款发放中,该行只经历了8个基点的净损失和冲销,如下图所示:

(信贷质量--第一共和银行)

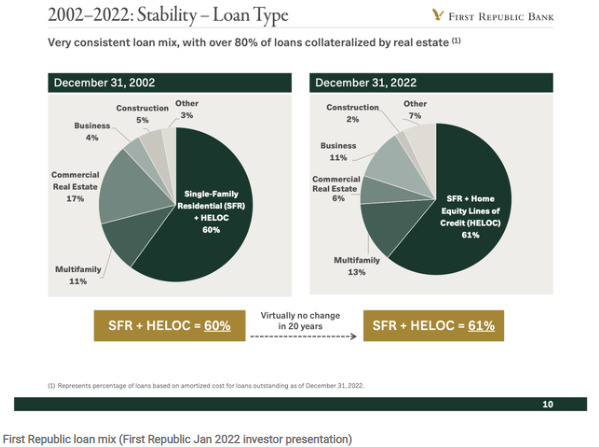

与此同时,第一共和银行的大部分贷款组合是房地产和建筑贷款,而“商业和其他”贷款占贷款组合总额的18%:

(贷款组合--第一共和银行)

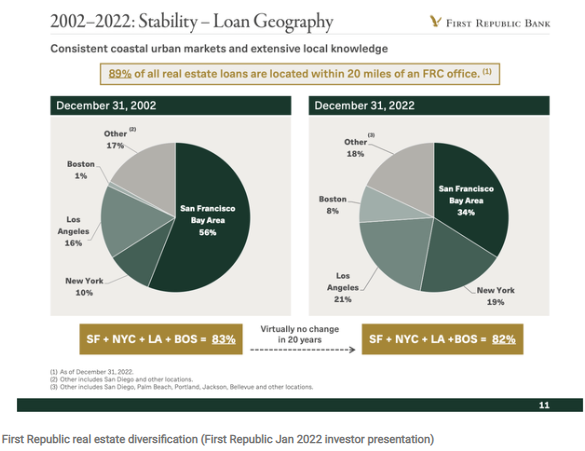

关于第一共和银行的房地产贷款中,该行在过去20年中分散其房地产贷款账面上的地理风险(远离其旧金山湾区的美国国内市场),这有助于在硅谷发生以科技为中心的行业衰退时防范信贷损失。

(地产贷款多元化--第一共和银行)

目前来看,如果市场面临2008年式的房地产衰退,第一共和银行对房地产的贷款集中度(与硅谷银行相比是积极的)将是一个巨大的危险信号。但是,虽然美国房地产市场现在处于冷却阶段,但所释放出的信号与2008年截然不同:房价仍处于高位,而且供应仍然很低,且卖家因不想放弃较低的利率买房的机会,仍在保持观望。可预计到的即将出现的唯一风险是最近大量裁员导致取消贷款赎回权,但到目前为止,这种情况还没有情况出现。

因此,总体而言,第一共和银行的资产负债表于硅谷银行相比,对按市值计算的损失的风险敞口要温和得多,唯一的风险是实际盈利潜力/净利息收入。而值得一提的是,第一共和银行第4季度贷款收益率约为3.5%,远低于硅谷银行的6%(同样,这要归功于第一共和银行倾向于风险相对较低的房地产贷款,而不是技术投机性贷款)。

尽管第一共和银行的部分投资组合(HELOC、多户住宅和商业房地产贷款)可能具有浮动利率结构,或将在较高的利率环境下受益,但该公司的住宅投资组合可能更倾向于传统的固定抵押贷款。持有该项投资组合的影响为:第一共和银行的存款成本可能会增加,因为必须与银行和经纪公司提供的更具吸引力的利率相匹配,但其贷款账簿的净收益率可能不会上升得那么快。

关键要点

由于上述风险,第一共和银行的估值被下调是合理的。目前市场的普遍预期为该银行今年每股收益和收入都将收缩。然而,对于第一共和银行在一天之内就损失了数百亿美元的市值,这是一个绝佳的买入机会。前提是假设第一共和银行将步硅谷银行的后尘,但其基础资产负债表看起来与硅谷银行的截然不同。

$(SIVB)$ $(FRC)$ $(LU0390134368.USD)$ $(LU1861217088.USD)$ $(LU0266013472.USD)$ $(LU1861220207.SGD)$ $(BK4548)$ $(BK4585)$ $(BK4588)$ $(BK4211)$免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 以肉克刚·2023-03-15我所做的,仅仅是愿意进去抢反弹,仅此而已点赞举报

- 玉米地里吃亏·2023-03-15你是不是持仓有$第一共和银行(FRC)$?点赞举报

- 哎呀呀小伙子·2023-03-15差一点进去做空了,看完你的解读又不敢了点赞举报

- 九洲仙人·2023-03-15短线的银行股应该还不是出手的最佳时机点赞举报

- 波king·2023-03-15这个时候你敢出这种声音,容易打脸点赞举报

- 杜向峰·2023-03-15难得的理性的声音,不人云亦云点赞举报

- 2021展博·2023-03-15什么时候能够开盘点赞举报