腾讯Q4:国内游戏拉胯,广告超预期

3月20日港股收盘,腾讯公布了2024年Q4及全年的财报。

投资要点

收入略逊预期,游戏业务拖后腿,视频号变现起量。尤其是国内游戏拉胯,老游戏表现相对较好,但也不可避免的迎来下行周期,而新游戏表现不及预期,在与同类竞品比较中处于劣势。海外游戏增长节奏平稳,成为有力支撑。同时广告在AI的帮助下进一步提升效率,视频号的起量也增加了微信生态圈的效益。另外。线下金融活动的增强,金融科技表现稳中有升。

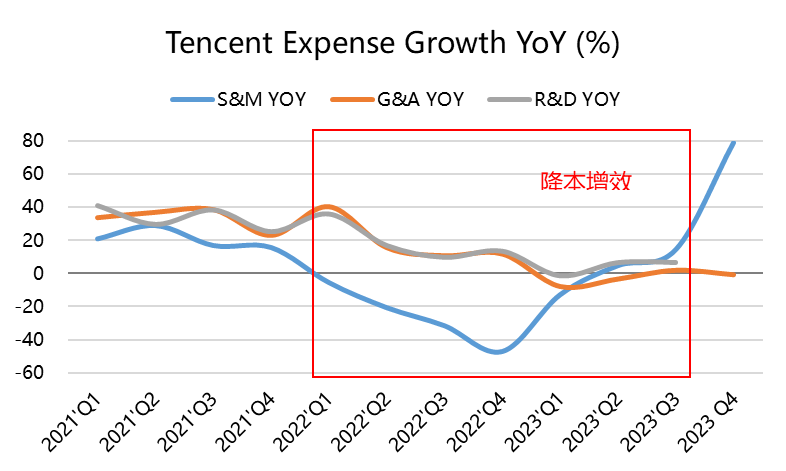

毛利率上升明显,得益于成本结构的改变。主动降低视频、音频、游戏直播等高成本业务,并增加广告、带货等高毛利服务。同时生态链、网络分销等项目的成本提升相较收入更低。

净利润下降源自新游戏推广。行政费用保持稳定,但营销费用同比增39%,有去年低基数的原因,但主要是内容推广的支出,说明国内游戏维持现状有些费力。投资的公司减值增加,但影响不大,在没有美团分红的影响下,最重要的利润指标调整后EBITDA利润增长20%。

分红与回购继续慷慨。股息增长42%至3.4港元,计划2024年回购从490亿港元增加至1000亿港元。短期内随港股资金流入情绪乐观,大股东未停止抛售但近一周有降速。未来一段时间可能仍需要回购托底。

估值上看,腾讯的利润倍数依然处于过去10年中极低的位置,过去12个月的PE为14.3倍,远低于10年平均水平31倍;过去12个月的EV/EBITDA为9.8倍,远低于10年平均水平23倍。

业绩概览

收入端

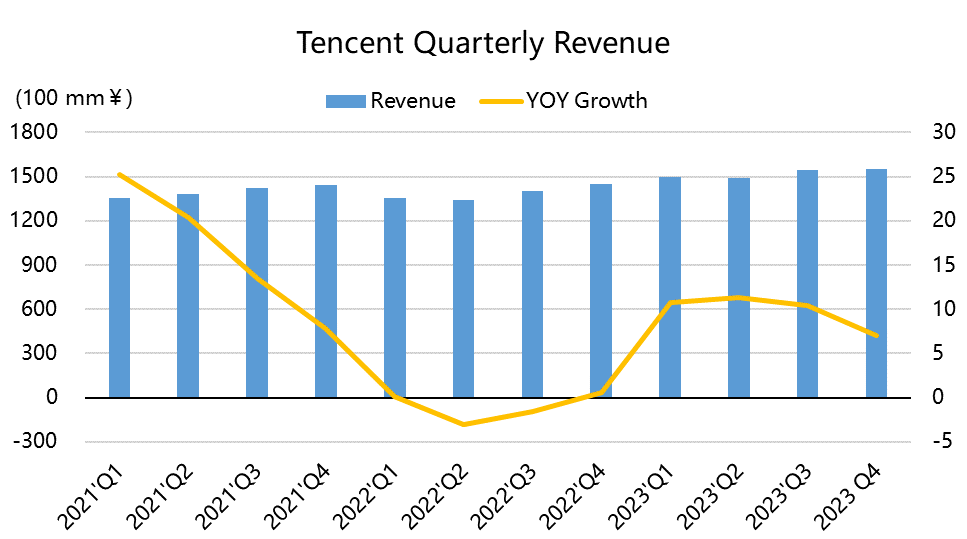

营收1552亿元,同比增长7%,逊于市场预期的1574亿元,同比增速再掉回个位数;

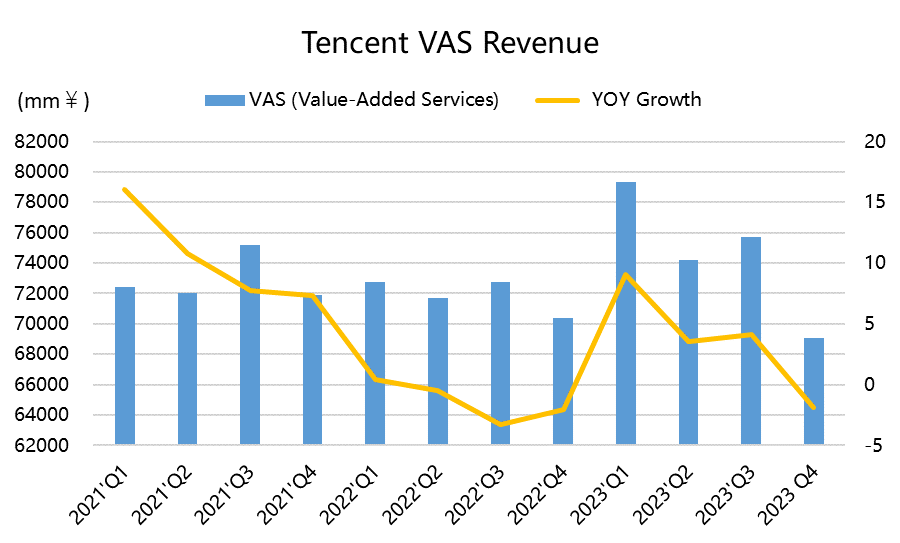

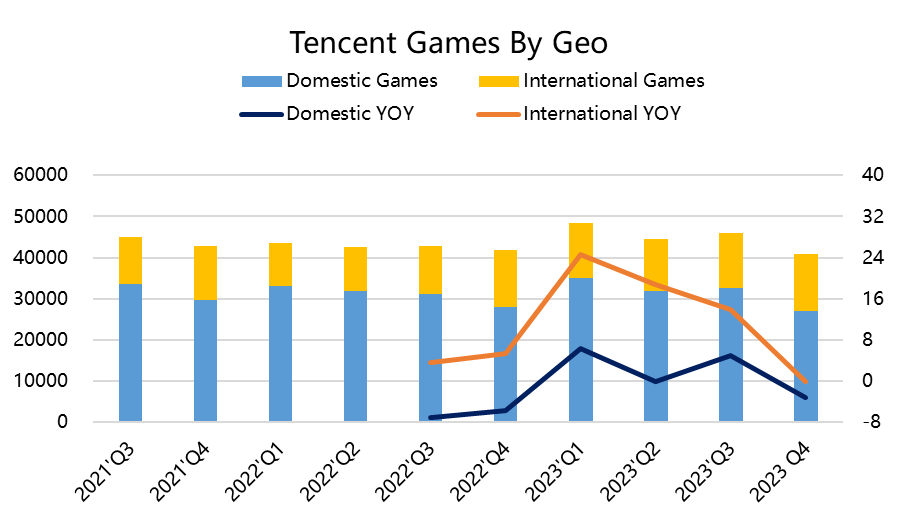

其中,增值业务收入691亿,同比下降2%,低于市场预期的720亿元;其中本土游戏收入270亿元,同比下降3%,不及预期的302亿元;国际游戏收入139亿,同比增长1%,略低于市场预期的145亿元;社交网络收入282亿元,同比下降2%。

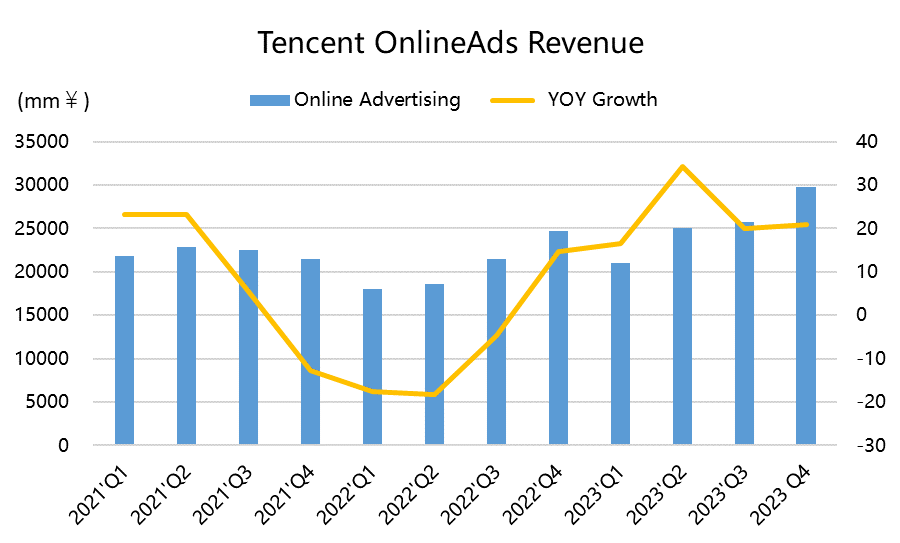

网络广告业务达到257亿元,同比增长21%,远超市场预期的283亿元;

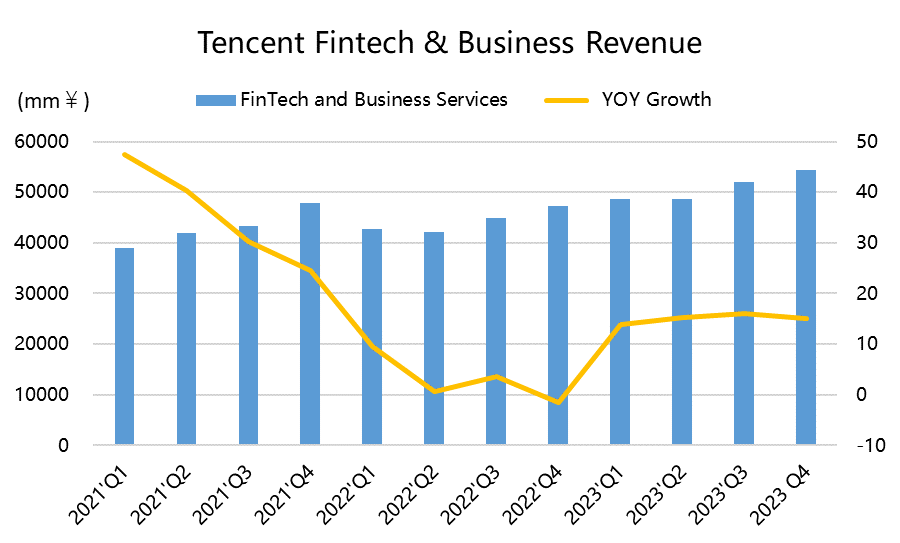

金融科技和企业服务业务收入543亿元,同比增长15%,高于市场预期的548亿元。

利润端

毛利同比增长25%,毛利率由去年的43%提升至48%

经营利润414亿元人民币,同比增长42%,不及市场预估的467亿。环比下滑7%,

净利润427亿元人民币,同比增长44%,NON-IFRS净利1576.9亿元,同比增36%

调整后的EBITDA为595亿元,同比增加20%,略低于预期的606亿元。

腾讯新游表现弱于预期,老游戏继续顶梁柱

整个2023年,市场对腾讯的游戏业务预期较,但前三个季度的“外强甚于内”的格局也给公司带来了更多不确定性。因此与市场一致预期的差距动态也变大。

增值业务的收入同比下降2%,其本土游戏下降3%,国际游戏上升1%。但海外游戏的收入受益于汇率,实际也是下降了1%,不得不说目前在海内外几个巨头竞争中,腾讯属于勉强保持自身的地位,但要谈增长、反转,可能为时尚早。

国内游戏当中,战斗竞技场游戏的表现平平,《王者荣耀》、《和平精英》两大主力的收入都降低,靠一些新游戏也无法抵消,所以马化腾在1月的年会上针对“游戏业务缺乏亮点产品”的说法也是担忧。

Q4的集中关注点就是手游《元梦之星》,但在年报里提都没有提到。网易的财报发在前,同类的《蛋仔派对》数据更好。根据DataEye的数据,《蛋仔派对》ARPU稳定在35元左右,而《元梦之星》ARPU仅为在10-17元,两者的流水可能差距在5倍。

环比来看,本土游戏下降5%,《Valorant》、《Triple Match 3D》《PUBG Mobile》等都是重要贡献。海外收入环比增加5%,考虑到人民币还是升值的,实际环比增速更高一些,腾讯海外游戏的成绩看起来更坚挺一些。

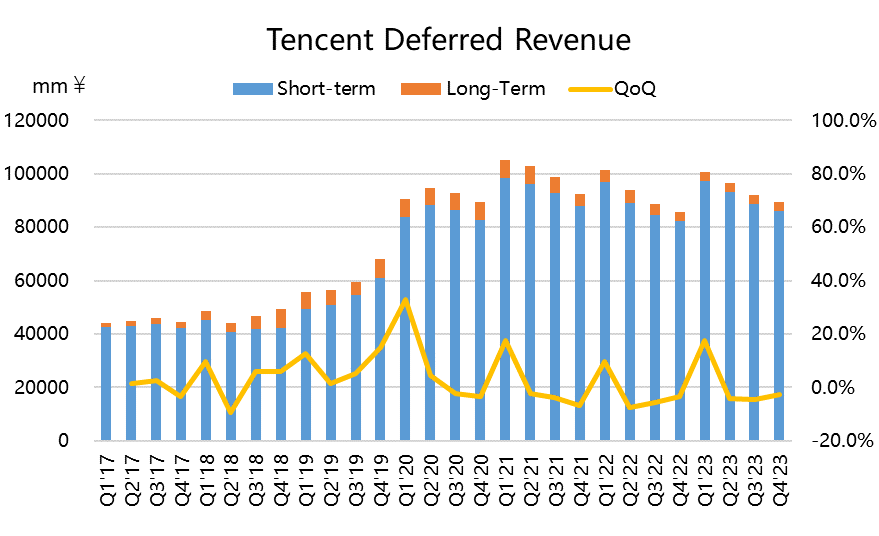

从递延收入来看,Q4环比下降2.8%,比上个季度跌幅好一些,但并不乐观,虽然也无须整体悲观,但还是要看这几个新游戏的后续之力。

视频号、直播电商才是重要增量

金融科技和企业服务业务增速15%,依旧维持两位数增幅,与预期基本持平,其中线下商业活动的增强也是,视频号带货技术服务费是企业服务收入增长20%的重要原因

AI助力广告业务回暖

Q4的广告业务收入同比增长23%至1015亿元,且同时超市场预期。原本市场预期与前两个季度相比会有所回落,大概到去年Q1的水平,但实际上增速超过了上个季度。

广告需求回暖有宏观的因素,但是认为更多的还是视频号生态带来的结构化增量。包括

1、视频号起量后带来的电商客户投放;

2、AI驱动广告技术平台提升了投放效率,支持广告收入

AI变现对国内厂商来说还有些在,但是腾讯的优势是视频号序等相关业务的技术服务

利润不及预期,但生态链上的规模效应有望继续提升

整体的毛利率达到48%,相比去年的42.6%有显著的提升。

其中增值服务的毛利率为54%,高于去年同期的49.8%,与上季度的55%也相差不多;广告服务毛利率51%,显著高于去年的42%;金融科技与企业服务的毛利率40%,高于去年同期33%。

毛利率上升主要还是收入结构的变化,因为视频号广告以及带货服务的整体毛利率较高,且在企业规模到一定程度下有了更好的协同效应。而直播等这些低毛利的业务占比下降,且也在进行降本增效。

在三大费用方面,行政开支继续保持地位,同比仍下降了1%,但是是市场营销费用同比增长79%,占收入比从4%上升至7%,也可以看出在新游戏推广的铺量上面投入了非常多。当然,2022Q4的特殊原因导致了基数较低。

至于这种投入是否会是常态?新游戏的推广往往会有不少投入,会在随后几个季度好转。因此接下来广告和金融企业利润率的增长,和游戏推广投入的强弱,可能左右接下来几个季度的利润水平。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

金融科技和企业服务业务收入543亿元,同比增长15%,高于市场预期的548亿元。

这两句我没看懂。