你以为你很了解美团?恕我直言,其实绝大多数中国人都对它一无所

$美团点评(03690)$ 终于向香港联交所提交IPO申请。更早之前,美团以27亿美元(约合141亿人民币)收购摩拜。

这两件事,估计全中国已经无人不知,早已经在你的朋友圈刷屏。因为,它是中国互联网领域,可能会成为BAT之后最大的独角兽。

写到这里,正是晚餐时间,全中国数十万的美团骑手可能正飞奔在路上,或许你也是它送餐的对象之一。根据艾瑞报告,按交易笔数计,美团已经是全球最大的餐饮外卖服务提供商,2017年,美团点评平台交易笔数已超过58亿笔。

你可能会这么说:美团要到港股上市,老子早已知道,美团收购摩拜已经人尽皆知,优塾君,你还能分析出什么新东西?

确实,如果从表层信息上来看,没啥好分析的,可是,我只问你三个问题:

1)作为BATJ之后的互联网巨头,美团上市后,究竟值不值得长期跟踪研究,你能否给出确定性的答案?

2)5年、10年后的美团会是什么模样,你能否清晰描绘?

3)美团如此大笔金额,收购仍处于亏损的摩拜,究竟是否必要?

这三个问题,不知你能否给出确定的答案。

一直以来,互联网领域公认的三巨头是BAT,或是四巨头,BATJ。

目前,阿里巴巴市值最高,美股市值4907亿美元,其次是腾讯,港股市值3万亿元,再其次是百度,美股市值872亿美元,最后是京东,美股市值562亿美元。

可是,按照市场传闻的600亿美元估值,账面看上去仍在亏损的美团,估值为何能达到如此之大的体量?

来看它的数据:

2015年到2017年,其营业收入为40.19亿元、129.88亿元、339.28亿元,净利润为-105.19亿元、-57.95亿元、-189.88亿元,经营活动产生的现金流净额-40.04亿元、-19.18亿元、-3.10亿元,毛利率为69.2%、45.7%、36.0%。

注意,2017年营收虽然高达339.28亿元,但净利润却是-189.88亿元。

看到这里,估计你心里已经要冒冷汗:啥,这么牛逼的独角兽,怎么还亏损这么多?

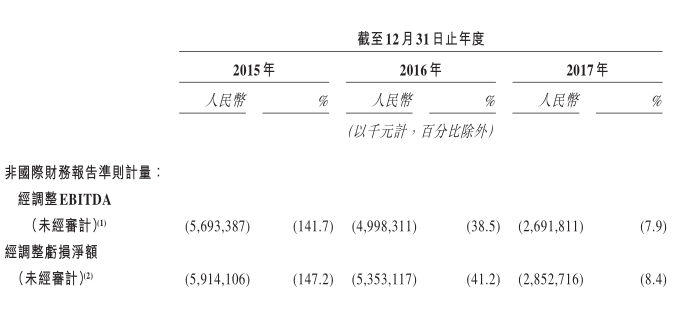

可是,你看到的财报数据,却未必是真正准确的数据。如果仔细分析,将会计处理上的“可转换可赎回优先股”刨除,其实并没有亏损这么多。

在优先股对会计处理的影响方面,美团和我们之前分析过的小米类似。如果从财报中剔除可转换可赎回优先股的影响,其亏损净额从2015年的59亿元,收窄至2016年的54亿元,2017年进一步收窄至28.5亿元。总体来看,三年内亏损减半。

好,接下来,更加值得思考的几个问题来了:

1)既然现在还处于亏损,那么,美团的盈亏平衡点将在什么时候到来?

2)如果未来美团开始赚钱,那么,它赚的到底将是什么钱?

3)美团自己的对标是“中国版亚马逊”——看上去,这个距离似乎相当遥远。那么,从美团到亚马逊,实现跨越的路径,究竟应该怎样实现?

今天,我们就以美团为例,来分析一下生活服务领域的投资逻辑,以及财务特征。

01 经历多次大战终成巨头

这个名叫王兴的年轻人,是个典型的学霸:从福建龙岩一中被保送上清华大学,毕业获得奖学金前往美国读书。

2004年初,25岁的他,中断了在美国的博士学业,回国创业。

当时创业的方向,是模仿facebook,与同学一起创办了校内网,但由于迟迟无法盈利,最终,2006年10月被陈一舟带领的千橡互动,以200万美元收购。

2007年,校内网更名为人人网。

2007年5月12日,王兴第二次创业,建立了中国大陆地区第一家提供微博服务的网站——饭否,被称为中国版Twitter。

2009年上半年,饭否用户由30万级别激增到百万级别,但此后,因为意外而关闭。不过,他的商业模式摸索,没有停步。2010年3月,他再次创业,成立美团,准备搞团购。

团购,在当时是新兴的电商模式,最先起源于美国Groupon公司,所以,团购也一度被称为“Groupon”模式,谐音coupon,意为优惠券。

这在互联网行业和线下店铺运营结合的历史上,其实是一次重大创新。其运营策略是,每天推出一款折扣产品或服务,如餐饮、SPA、美容美发、跳伞、高尔夫等,价格低至3-4折,但限时限量,每人每天限拍一次。其盈利模式为:向刊登团购讯息的商家收取手续费,占成交金额的30%~50%。

由于团购一定要求到达预订人数,所以,如果哪怕只缺一个,团购的交易都不能进行。因此,用户通常会邀请好友一起“秒杀”。

后来,这个模式的竞争格局,印证了一件事:在中国,什么都可以抄袭,唯有规模和体量不可复制。

团购的商业模式其实并不难,总体来说是一种营销手段,并没有想象中那么高科技。于是,在2010年,江湖上群雄并起,一夜之间,团购公司遍地开花。前些年网约车、共享单车领域的大战,其实要按战斗策略来说,团购行业其实是鼻祖。

彼时,团购公司数量在2011年8月达到了顶峰,全国团购网站数量高达5058家,竞争一度非常惨烈,史称“千团大战”。

那场战斗,把来自于传统行业的营销手段“返利”,玩出了一个新的高峰。返利,在互联网公司的说法是“补贴”,此后成为“千团大战”最大的关键词。

当时,大多数团购网站依靠给用户“补贴”,以占领一线城市市场份额,是大多数团购网站的主基调。但美团另辟蹊径,选择从低线城市开始渗透,开拓中国广袤的二三四线城市。

多年后的2017年,《财经》杂志在采访王兴时,他说过这样的一段话:“你重视他的战斗力和你尊敬他、认为他有竞技精神,是两码事。所以毛泽东说,在战略上你要藐视一切对手,在战术上要重视一切对手。”

当年的美团,选择从二三四线布局突破,进而最后形成对一线城市的围攻,现在来看,这样的战略选择,一方面基于对国内消费市场的洞察,另一方面,也可能源于对抗战历史的研读。

其自二三四线城市扩张的打法,策略非常精细,基于严格的数据分析。比如,对地域、用户群体进行分析,保证其扩张到的每一个城市的决策必须合理。再综合每个城市的人口、GDP、淘宝消费指数、肯德基和麦当劳数量,以及电影院的数量等各项指标,计算投入产出比。一旦发现不能赚钱的城市,就关闭业务及时止损。

所以,当年的百团大战,看似是一场互联网战争,但其实是一场“线上+线下”的融合的立体战争。

不过,在精细化的扩张路线之外,补贴之战的最关键元素就是三个字:要有钱。在2010年至2014年间,它持续融资到D轮,一共融资了10.7亿多美元,分别来自红杉资本、阿里巴巴、北极光、华夏基金(香港)。

而随着补贴战的持续,团购行业的普遍毛利率,也已经由最初的15%-20%,陆续降至个位数,大约在5%左右。

接下来,这个产业链的进化,自然要进入新阶段:2014年,团购网站进入整合期,该整合的整合,该并购的并购,全国团购网站从数千家迅速下降至176家,产业集中度骤然提升。

这之后,仅存的几百号团购网站,再度“百团大战”,直至最后进化出三家巨无霸:美团、糯米、大众点评。

2015年10月,美团和大众点评宣布战略合作,双方品牌和业务,保持独立运营。两家合计在整个团购市场的份额,超过80%。[1]

自此,整个团购市场的竞争格局,终于尘埃落定。

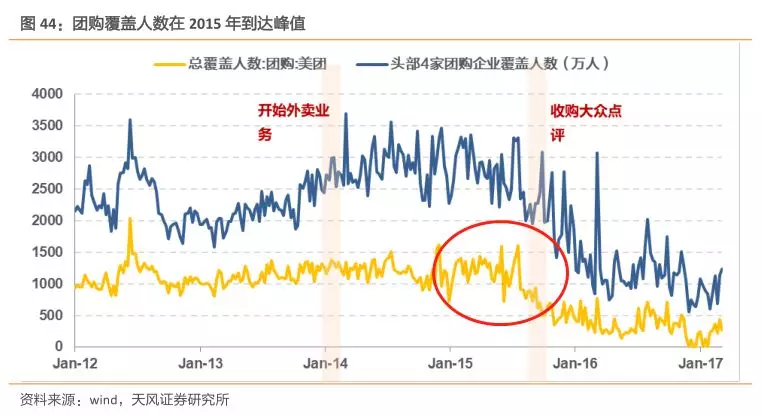

然而,在2015年这个时间节点,团购行业的整体增速开始放缓。

与团购市场相反的是,外卖领域开始快速上行。此时美团做了个重大决策:决定进入另一个以“吃”为核心的市场——外卖。

为什么选择外卖?因为外卖和团购一样,具有大众、高频、刚需、地域属性,最重要的是,相较于团购商业模式,以大众点评为例,其变现模式没有触及交易端,更偏向于点评、互动、社交属性,而一旦将这部分用户流量变现,交易空间想象巨大。

中国最早的在线外卖平台,饿了么,2009年4月上线,占据外卖市场先发优势。同时,已经完成了C轮融资2500万美元。而美团外卖,2013年11月才正式上线,比饿了么晚了4年时间。

但是,到今天,饿了么却未能保持领先优势。美团外卖后来居上,已经跃居外卖市场第一位。根据艾瑞报告,美团点评的市场份额从2015年的 31.7%,已经增至截至 2018 年 3 月 31 日三个月的 59.1%。

外卖VS团购,在打法上也有类似之处,都需要不断扩张用户。用户的多少,是决定战争胜利的关键。

美团在用户上,有三个特征:

一,转化团购大战时积累的用户,快速、无缝的切入到外卖市场;(存量很大)

二,2015年收购本地属性很强的大众点评,与外卖的同程、短距离配送属性相吻合,提供了巨大的流量入口;(并购带来新增流量)

三,2015年底,腾讯入局,提供微信、QQ超级流量入口;(腾讯支持)

至此,美团外卖的流量入口,形成了“美团APP+美团外卖APP+大众点评APP入口+微信、QQ入口”之势。

注意,其中,美团与大众点评为入口的活跃用户数,是美团外卖APP本身的2倍之多。

同时,在团购、外卖市场战局背后,其实还藏着BAT三巨头的博弈。

一开始,发展团购业务时,美团背靠阿里。但由于阿里对于美团的市场定位和未来发展路径存在一些分歧。直到2015年,在腾讯的支持下,美团和大众点评合并。腾讯的正式入局,使得阿里巴巴不得不调转矛头转向饿了么,战略投资饿了么12.5亿美元。

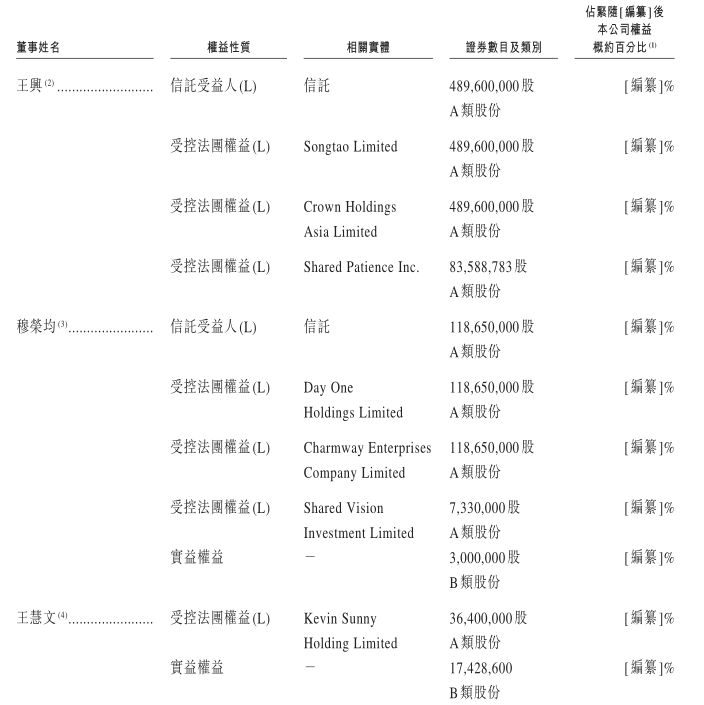

如今美团在上市的结构中,设计了同股不同权机制,创始人王兴虽然持股比例为11.44%,但表决权高达48%,保证了绝对话语权。而饿了么,最终以95亿美元作价被阿里收购。

如今的美团,正在生活服务这个领域越走越深。人们说它“四处树敌”,但其实,它有自己独特的发展路径。

2017年1月,大润发进驻美团外卖,美团开始布局“线上超市”;(外卖)

2017年7月,开设“掌鱼生鲜” 的超市,超市控股股东是王兴控股的上海三快科技有限公司,开始自己做线下实体店;(生鲜)

2018年3月,美团打车上线;(出行)

2018年4月,宣布以16亿美元现金,加11亿美元股票全资收购摩拜单车;(出行)

纵观美团的发展历程,关键节点如下:

1)踩到团购行业的风口,二三线包围一线,有策略、精准地打“补贴战”;

2)立足团购用户,进行交叉销售,进入外卖、旅游等其他快速增长的领域,提高变现率;

3)在BAT的势力范围下逐步腾挪,保证决策权的独立性;

02 腾讯站在它的背后

美团成立于2010年,截至此次港股IPO,其股权结构:创始人王兴持股11.44%,任董事长,腾讯持股20.14%,是美团的第一大股东。

不过,此次股权架构设置了同股不同权,与小米类似。分为A类股份和B类股份,其中A类股份持有者每股可投10票,而B类股份持有者每股可投1票。

作为创始人,王兴持股比例尽管乍看不高,但表决权比例为48.37%。同时,穆荣、王慧文等联合创始人的表决权比例分别为10.64%、3.07%,第一大股东腾讯表决权比例约为8.4%。

直接看财务数据:

2015年到2017年,美团的营业收入为40.19亿元、129.88亿元、339.28亿元,净利润为-105.19亿元、-57.95亿元、-189.88亿元,经营活动产生的现金流净额-40.04亿元、-19.18亿元、-3.10亿元,毛利率为69.2%、45.7%、36.0%。

乍看财务数据,可能要惊讶:

1)2015年-2017年,美团一直处于亏损状态,2017年一年,就亏掉189.88亿。同时,净资产也是负数,2017年美团净资产为-405.59亿元。

2)毛利率处于下滑态势,从2015年的69.2%下滑到了2017年的36%。

可是,这些数字,其实是在会计准则影响下的“失真数据”,仔细分析,其实亏损要比账面呈现的低很多。

先看亏损——由于美团在港股上市,财报遵循国际会计准则。利润表中有个财务科目叫“可转换可赎回优先股公允价值变动”。

2015年到2017年,美团可转换可赎回优先股公允价值变动为-7.25亿元、-43.13亿元、-151.39亿元。

注意,这个科目,导致账面大幅亏损。关于这个财务科目,此前我们在研究小米、优信二手车时,有过详细分析。

美团在上市前,发行可转换优先股的方式进行融资,收到的融资款就会在报表上形成金融负债,计入流动负债中的“可转换可赎回优先股”。

依据国际会计准则,如果下一轮融资时,如果企业的估值升高,则这部分金融负债的公允价值也会上升,需要计入当期损益。因此,企业的估值上升越高,这部分负债的公允价值就越高,企业亏的也越厉害。

如果将这些影响损益表中利润的因素剔除,则2015年到2017年,美团经调整后的利润为-59.14亿元、-53.53亿元、-28.53亿元。 虽然利润仍在亏损,但是亏损幅度在缩减,并且明显小于国际会计准则下的亏损情况。

再看第二个问题,毛利下降。

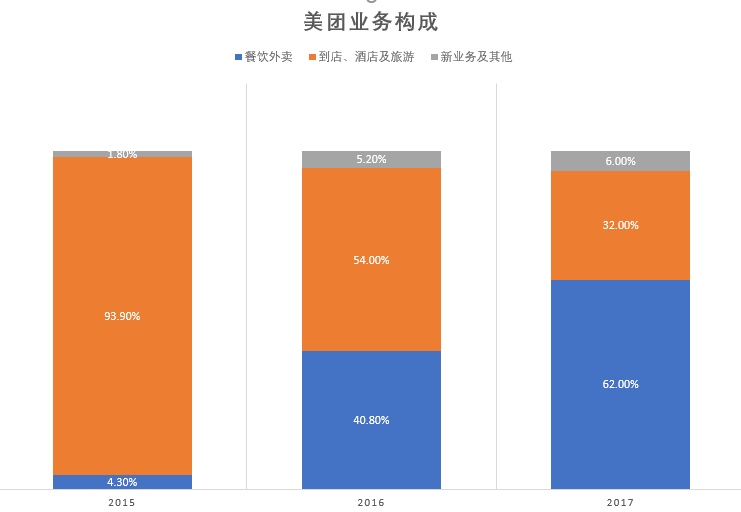

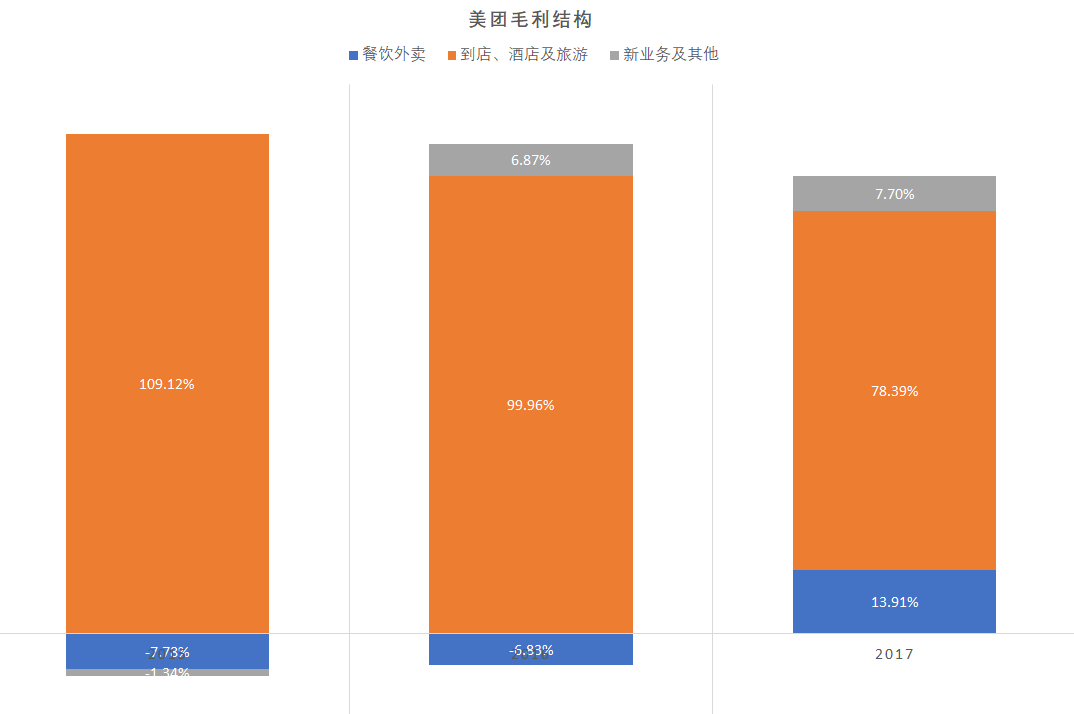

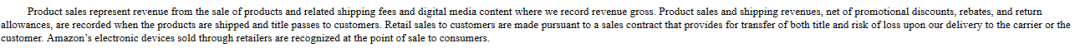

美团作为一个平台,它的业务主要分三块:餐饮外卖、到店、酒店及旅游、新业务及其他。

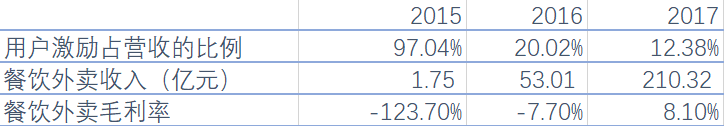

2015年到2017年,餐饮外卖收入为1.75亿元、53.01亿元、210.32亿元,占营业收入的比例为4.3%、40.8%、62.0%;到店、酒店及旅游收入为37.74亿元、70.20亿元、108.53亿元,占营业收入的比例为93.9%、54.0%、32.0%;新业务及其他收入为7048.4万元、6.67亿元、20.43亿元,占营业收入的比例为1.8%、5.2%、6.0%。

注意,报告期内,美团的收入结构发生了重心转移,外卖业务收入从1.75亿上升到了210.32亿。

并且,两大块业务的毛利率完全不同——第一大业务,外卖的收入高、增长快,但毛利低;第二大业务,到店、酒店及旅游收入毛利高,但占收入比例下降。这,正是美团毛利率出现变化的原因。

这个财务数据的细节,是研判美团未来财务数据的重要元素。未来它要想赚钱,几种可能性:一是,现有业务不变,低毛利以规模取胜;二是,现有业务不变,控制成本费用,提升利润空间;三是,在现有业务之上,开辟新的现金牛业务。

03 钱,都花到了哪里

美团的外卖和团购业务,尽管呈现不同形态,但本质上都是电商,干的是“撮合”生意。这门生意的第一步,就是要花钱建平台、并且持续吸引B端和C端用户。

一年几百亿的营收,钱到底花到了那里,我们逐一来看。

先看平台搭建,美团和大众点评,各自有网站和APP。网站的运营、维护,以及基于用户数据形成的研发费用,包括其人工智能和深度学习技术研发,财报上主要体现为:研发开支。

2015年到2017年,美团的研发开支为12.04亿元、23.67亿元、36.47亿元,维持较高水平。截至2018年4月30日,其研发人员为10343人,占全体员工的比例超五分之一。

互联网平台尽管属于高科技行业,但研发费用却未必会持续维持高水平,各项财务数据会和生命周期匹配,呈现出不同阶段的特征。这一点,和传统企业有所不同。

在初创期,搭建APP、网站时会表现为大量的研发费用,往往动辄20%、30%甚至更高。而一旦平台和APP做成,后续的投入比例将会逐年大幅下降。相应的,公司会将更多的费用投入到推广上面。此处的特征,我们之前在研究优信二手车时有过详细分析。

研发方面来看,美团早已经过了大量烧钱搞研发的阶段。那么,钱花在哪了?引流是其中之一。

美团的引流方式主要有两种,分别为打广告(对C端)和销售团队地推(对B端),以及优惠券及直接付款折扣(对C端)。这几部分投入,在财报上其实就是这个科目:销售及营销费用。

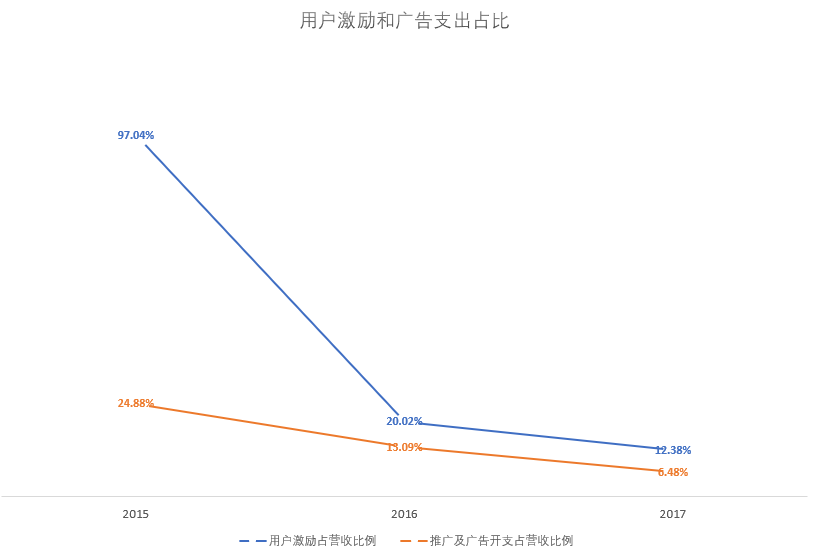

销售费用包括用工薪酬(人力)、广告开支(广告)、交易用户激励(补贴)三大部分。来,我们重点关注下广告开支和用户激励这两个科目。其中,用户激励是需要关注的核心元素。

2015年到2017年,美团的广告费用支出为10亿元、17亿元、22亿元,占当期营收的比例为24.88%、13.09%、6.48%;用户激励支出为39亿元、26亿元、42亿元,占当期营收的比例为97.04%、20.02%、12.38%。

注意,从销售费用的投入结构来看,其实钱烧在广告上的比例也不是最多,更多的是烧到了补贴上。并且,注意2015年这个节点,全部收入几乎都拿去补贴了。

补贴,是互联网公司商业模式的必杀技,玩得好,成为独角兽,玩不好,资金链断裂被别人干掉——那么,问题来了:这个模式,在财务报表上如何记录?

04 补贴:独特的战斗策略

美团的用户激励政策,主要是一种形式:红包。其面向C端用户,红包的形式表现为:优惠券和付款折扣。

红包,是相当常见的互联网玩法。包括滴滴、摩拜、支付宝、微信支付等多个互联网巨头,都会采用红包模式。

红包的使用及后续会计处理,需要分两种情况来看。以外卖业务为例:

1)情况一:如果商家不用平台的配送,红包直接计入销售费用。

比如,我们点一单30元的外卖,使用了10元红包,商家自己配送,那么,配送费直接付给商家。所以,对于美团而言,这10元的红包,直接确认为销售费用。

2)情况二:如果商家使用平台的配送,红包分情况处理,多数冲减收入,少数计入销售费用。

比如,我们点一单30元的外卖,由美团骑手专门配送,则用户支付的配送费,应该付给美团。

假如配送费为12元,用户使用了10元红包,那么配送费>红包金额,则差额部分,美团确认为收入,即12-10=2元;

假如,配送费为8元,用户使用了10元红包,那么红包金额>配送费,则差额部分,美团记为销售费用,即10-8=2元。

另外,对于到店、酒店服务,没有配送业务,所以红包就直接计为销售及营销费用。

读到这里,不知你会不会心里暗自质疑:为什么补贴这个商业模式,要深究它的会计处理细节?

因为,补贴多少,绝大多数情况下会以冲减营收的方法计入财报。所以,如果要以对比电商公司的业绩数据,营收可能会失真,需要将补贴规模、补贴方式,以及补贴对成交量的拉动效应考虑进去。

注意,美团随着用户激励占营收的比例大幅缩减,补贴越来越少,而同时,其外卖收入和毛利率大幅上升,其中,2017年是个关键转折点:毛利率转正,同时,现金流仅亏损-3.10亿元。其实,盈利已经近在眼前。

同时,这三年外卖收入的复合增速高达996.28%。

关于补贴这件事,我们再看其他电商平台的情况,我们选取京东、唯品会、聚美优品、兰亭集势、寺库作为对比公司。

唯品会——商品折扣,满减直接冲减营收,营收以净收入形式记录;

京东——商品折扣,满减直接冲减营收,营收以净收入形式记录;

聚美优品——商品折扣,满减,代金券等直接冲减营收;

兰亭集势——商品折扣,满减等直接冲减营收;

寺库——商品折扣,满减等直接冲减营收;

亚马逊——商品折扣,满减等直接冲减营收;

05 收入到底来自哪里

好,通过投放广告、补贴等方式,流量来了,接下来开始大规模撮合C端用户和B端企业做交易,并收取佣金扣点。

佣金扣点(交易手续费比例),是平台最主要的收入来源。

扣点的大小并非固定,能体现出平台对商家的议价能力。一般来说,受两个因素的影响:[2]

1)商家是否选择统一配送;

2)竞争格局;

通常,如果商家自己配送,平台的扣点水平就会比较低,通常为个位数。

而如果商家为了提高配送效率、节约人工成本,选择平台统一配送。那么,平台的扣点水平就会提高,来消化这部分人力成本,所以扣点会比前者高出10个百分点左右。[2]

除此之外,如果行业有新进入者,或者整个行业处于混战状态,扣点水平就会发生变化。同时,对于外卖、打车、团购,这些具有明显地域属性的消费,还会受限于不同城市、地区,扣点水平也会不一样。

举个例子:美团VS滴滴,在南京,滴滴对司机收入的扣点在25%左右,而美团作为新进入者,为了抢夺市场份额,其扣点水平定为8%。而在上海地区,美团前三个月将对司机的扣点为0,从而引发大量司机从滴滴转投美团。[2]

所以,行业格局左右了扣点水平和补贴水平。 当行业格局基本形成垄断,扣点就会保持稳定,烧钱模式就有可能实现盈利。

既然整个平台的盈利核心在于扣点,那么,只有保证交易成交额(GMV)不断增长,才能实现平台盈利的增长。

2017年,美团点评平台交易笔数,超过58亿笔。根据艾瑞报告,按交易笔数计,美团点评已经成为全球最大的餐饮外卖服务提供商。

好,到了这一步,交易完成了,交易佣金也收到了——可是,还有一个关键环节,你猜是什么?

06 美团小哥VS顺丰小哥

没错,正是配送。

美团的骑手配送,让我们联想到之前研究过的,快递公司派件。不过,需要注意的是,除了配送的东西不同之外,美团的骑手与顺丰的快递员也大不相同。

顺丰的快递员是由自营管理;四通一达的快递员是由加盟商管理;而美团的骑手是众包管理,一种特殊的外包形式。

所谓众包,就是一个公司或机构,把过去由员工执行的工作任务,以自由资源的形式外包给非特定大众网络的做法。

因此,美团的账上,只记有骑手的人工成本,这部分成本计入到销售成本。而骑手所使用的电动车(一般记入固定资产),并不涉及到美团的账目。

美团的销售成本包括餐饮外卖、到店、酒店及旅游、新业务及其他。

2015年至2017年,美团的销售成本分别为12.4亿元、70.47亿元、217.08亿元,占收入的比例分别为30.8%、54.3%、64%。其中,餐饮外卖成本分别为3.91亿元、57.07亿元、193.33亿元,占销售成本的比例分别为31.5%、81%、89.1%。

(制图:优塾投研团队)

其中,餐饮外卖的销售成本主要为配送骑手的成本、支付处理成本、客户服务及其他人员雇员福利开支、物业厂房及设备的折旧、带宽及服务器托管费用。

报告期内,配送骑手成本分别为2.76亿元、51.35亿元、183.24亿元,占餐饮外卖的销售成本的比例分别为70.59%、89.98%、94.78%。

你看,骑手成本,占据外卖销售成本的绝大多数。而在快递行业,顺丰和四通一达的快递员则不同。

顺丰是自营模式,运营操作员工中包括快递员。其快递员的成本,是顺丰支付给职工以及为职工支付的现金,记录到“销售费用”。

四通一达为加盟模式,快递员由加盟商管辖。因此,他们的运营操作人数例不包含快递员,其支付给职工的现金就会少许多,快递员这部分成本,不会出现在它的报表里。

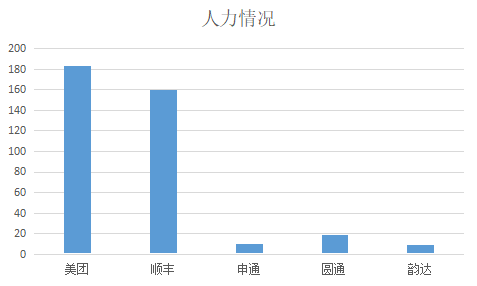

以2017年为例,乍一对比各家公司人力支出情况,可以发现:美团、顺丰远远高于申通、圆通和韵达。为什么?因为各自的商业模式导致。

(制图:优塾投研团队)

好,美团的商业模式分析到这里,算是告一段落。

并且,外卖业务毛利已经转正了,2015年到2017年,餐饮外卖收入分别为1.75亿元、53.01亿元、210.32亿元,占营业收入的比例为4.3%、40.8%、62.0%,毛利率为:-123.7%、-7.7%、8.1%;

可是,还有一个重要问题值得思考:美团未来的钱,从什么地方赚来?

07 基于3亿用户的未来模式

首先,得看用户——2017年,美团拥有3.1亿交易用户。

2015年至2017年,美团点评交易用户数分别为2.06亿、2.59亿和3.1亿。2015、2016和2017年的在线商家数量分别为约300万、440万和550万。

如何看这些用户对变现的拉动作用?

其实就看一个指标:变现率(变现率=收入/总交易额),这是衡量未来盈利能力的重要指标。

资料显示, 2015-2017年,美团的变现率在大幅提升,分别为3%、5.5%、9.5%。即每一笔交易额将实现更多的收入。

不过,因为交叉销售,横跨多个生活服务领域,这也导致它面临的竞争对手很多:团购有百度糯米;出行有滴滴;订票有携程、去哪儿、艺龙、飞猪;外卖有饿了么……

尽管有人认为美团“四处树敌”,但其实它所处的行业,就四个字概括:生活服务。服务场景有以下几类:

1)吃——餐饮外卖、到店餐饮(团购)、食品零售;

2)住——酒店预订、房屋装修;

3)行——当地交通、机票、火车票预订、共享单车;

4)玩——美容、卡拉OK、电影票出售;

5)其他——婚庆、亲子、洗衣、家政、汽车售后;

注意,这个范围非常广阔,所以难免在很多领域和细分龙头产生冲突,如何解决这种冲突,是接下来需要考虑的问题。

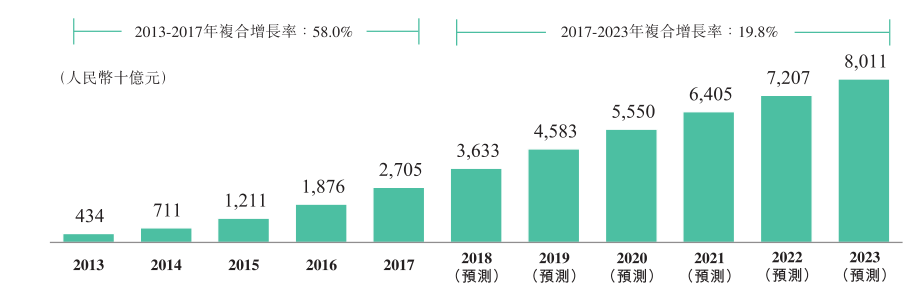

再来看行业——2017年,生活服务的电子交易市场规模为2.7万亿,近五年来的行业复合增速为58%。同时,预计2023年行业规模可达8万亿,增速可保持在19.8%。增速稳定,天花板极高。

注意,吃和住,属于大众、刚需、高频次消费,所以规模可观。

吃的规模为1.16万亿,其中,外卖占3000亿,到店餐饮只有1000亿。而住的规模为5760亿,其中,在线酒店行业规模约为1800亿。

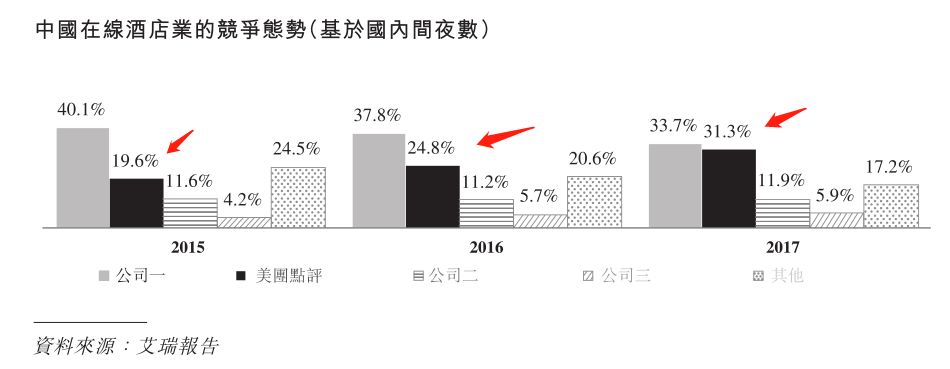

这两大赛道均被美团占据,市占率很高。比如,在餐饮外卖方面,市占率59.1%,全国第一;在线酒店方面,市占率31.3%,全国第二;

综上,本报告的研究逻辑如下:

1)看美团的未来,如果仅是看生活服务领域的天花板,以及变现率,未免粗糙了些。更重要的是,要到达“中国版亚马逊”的彼岸,赚钱的路径、实现的路径究竟有哪些。

2)未来赚钱的路径,前面总结了一个要点,基于外卖模式:赚“大规模、低毛利”的钱。2017年是其毛利转正的关键节点,尽管外卖毛利目前来看还不高,但只要未来规模足够大,仍然是能够赚钱的。

3)2017年外卖业务毛利转正,经营活动现金流亏损仅3.1亿,意味着,2018年、2019年利润和现金流大幅转正,已经近在眼前的事。本次IPO,将给美团补充充足的弹药,之前我们说过,美团在外卖领域实现对饿了么的赶超,只是时间问题。看最新的数据,这一变化已经完成。根据艾瑞报告,美团点评的市场份额从2015年的 31.7%,已经增至截至 2018 年 3 月31日三个月的59.1%。

4)接下来,想到这一层还不够,还需要再往更远的地方设想一步:假定未来上市成功,资金跟上,干掉其他对手,牢牢占据外卖市场第一的位置。那么,再接下来,美团会对标谁?

5)之前,我们在分析墨迹天气时,对互联网公司的商业模式,分为两种:一种是平台型,一种是功能型。比如,淘宝、微信、滴滴、微博、Facebook是平台型,摩拜、用友、京东自营、支付宝是功能型,简单来说,平台型模式下,撮合别人做生意(比如电商),收取手续费;功能型模式下,自己提供某种功能(比如支付),收取功能服务费。

6)平台型商业模式,一定要垄断流量,在垄断流量的前提下,着力提升B端企业的付费意愿;而功能型模式下,依靠某种极致功能(比如支付足够快捷、借车足够便利),赚取功能服务费。不知你有没有理解这两种模式的差别,如果没理解,可参看这篇报告。

7)在这种情况下,如果一家互联网公司能够在平台型流量垄断基础上,进而提供某一极致功能,完成从平台型到功能型的“跃迁”,则可能基本面发生巨大升级,大幅提升变现能力,从而进入伟大公司的行列。比如,亚马逊推出云服务、阿里推出支付宝、腾讯推出微信支付,都是类似的基本面节点。在这些时间节点上买进这些公司,都能获得不菲的收益。

8)好,接下来,从美团到亚马逊,如何完成这样的“跃迁”?首先一条,是数据,必须有足够多的交易、足够多的数据,在生活服务形成多维度的数据,领域无所不包。所以,这个领域的流量必须垄断。重要的事说三遍:流量方面必须垄断、流量方面必须垄断、流量方面必须垄断。而这,势必要造成它与饿了么的对决,必须分出胜负。同时,也意味着,但凡能够大规模获取生活服务数据的入口,都一定会进入它并购的视野。比如,获取点评数据的大众点评,以及获取出行数据的摩拜。尽管要花很大的代价,但毫无疑问,必须并购。

9)再往后,是基于这些数据,延伸出对B端提供的“极致功能”。想来想去,这样的功能,一定要基于线上线下的服务。一种可能性,是基于现有数据资源,对生活服务领域的扶持。假想一下,一家餐饮、美容等店铺的运作,需要经历“开店融资→选址→推广→运营”等环节,此时,掌握出行数据有利于店铺选址,选客流多的地段;海量用户规模有利于导流、推广,节约推广成本……比如,美团已经推出了“美团开店宝”App,以及美团小贷,来实现经营一家店的全套运作。

10)不过,或许还有一个更重要的变现方式,之前大家并未重视——投资。基于美团自身的数据优势,只要在生活服务领域,有新的“新星”企业成长较快(比如各种网红店、无人零售、以及各种新兴店铺),其实都能第一时间被美团发现。同时,辅以其在开店选址、异地扩张、融资、流量、推广方面的资源,能够为这些“新星”节省大量成本,提供快速发展的路径。

11)这样的商业模式,你听着可能觉得很玄乎,可是,这条路,其实美团已经在悄悄的迈进。不信?据猎云网报道,经过数年的投资布局,王兴5年投了60家企业,美团其实已经形成了从商家选址、引流、外卖/配送、经营管理、供应链金融、营销推广等一整个餐饮生态体系。比如,社区便利店爱鲜蜂、校园生活平台宅米、别样红、美菜……以及硬件服务商屏芯科技、软件服务商餐行健、餐饮 ERP服务商天财商龙,以及偏向餐饮内容的垂直媒体餐饮老板内参……2017年,美团成立美团点评产业基金,后更名为“龙珠资本”,进行生活服务领域的投资布局。

12)其实一句话总结,美团就是未来生活服务领域的阿里巴巴。上面的财报分析,都是基于过去的数据,但其实,在美团未来的财报上,或许我们会逐步发现新的资产类别:基于各领域投资而形成的“长期股权投资”,以及基于这些投资而衍生出的投资收益。甚至不排除,一些盈利稳定的项目形成合并报表。而美团在这些企业的发展过程中,正是一个类似于“加速器”般的存在。

14)读到这里,或许你还有个疑问:在衣食住行领域,乃至零售领域,为什么美团不干脆利用数据优势自己开店?其实,此处的逻辑是:美团的生活服务领域,跨越范围都很广,如果每个赛道都自己做,反而风险很大。

15)所以,更好的布局方式,就是:投资,以及基于数据、产业资源的扶持。

16)其实,再往前看,美团这样依靠产业优势而形成投资布局,进而支撑未来业绩,并不是新鲜事,其实早在数年前就有模板。之前我们分析过医药领域的 (复星医药) ,正是这样的存在。其财务报表上,长期股权投资是最重要的资产,基于这项资产,复星形成了横跨医药领域一级、二级市场的庞大投资体系,并且,跟随医药行业的稳定成长而穿越牛熊。

17)所以,一件确定的事:美团的未来发展,可以从复星医药的身上,找到一些借鉴之处。

18)至于从更大的视角来看,未来美团在互联网世界乃至整个经济版图的位置——也许你会发现,其实它已不再是传统的互联网企业,而是“互联网+实体”的新物种,作为新生代互联网巨头,它和实体经济结合得更加紧密,甚至承担了生活服务领域“加速器”般的角色。在此之前,中国互联网公司的第一代巨头,百度、阿里、腾讯(BAT),它们的壮大是基于线上;而如今,深入实体经济的第二代巨头正在脱胎而出,小米、美团、京东(XMJ),它们的壮大,是基于线下实体。

19)梳理完以上逻辑,一个有意思的问题来了:未来,第三代互联网巨头的成长,又将是什么样的逻辑? #美团IPO#

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

1. 接受美团业务的提价以及高佣

2. 亏。