海外加息不停,科技股回仍未至巅峰?

上周,包括鲍威尔在内的美联储官员开始发表讲话,持续放鹰。不但再次强调6月会议“几乎所有”的联储官员都支持年内继续加息,同时还表示,今年可能仍需加息两次,6月的暂停加息更多是出于将加息速度放缓至较为“谨慎的步速”。

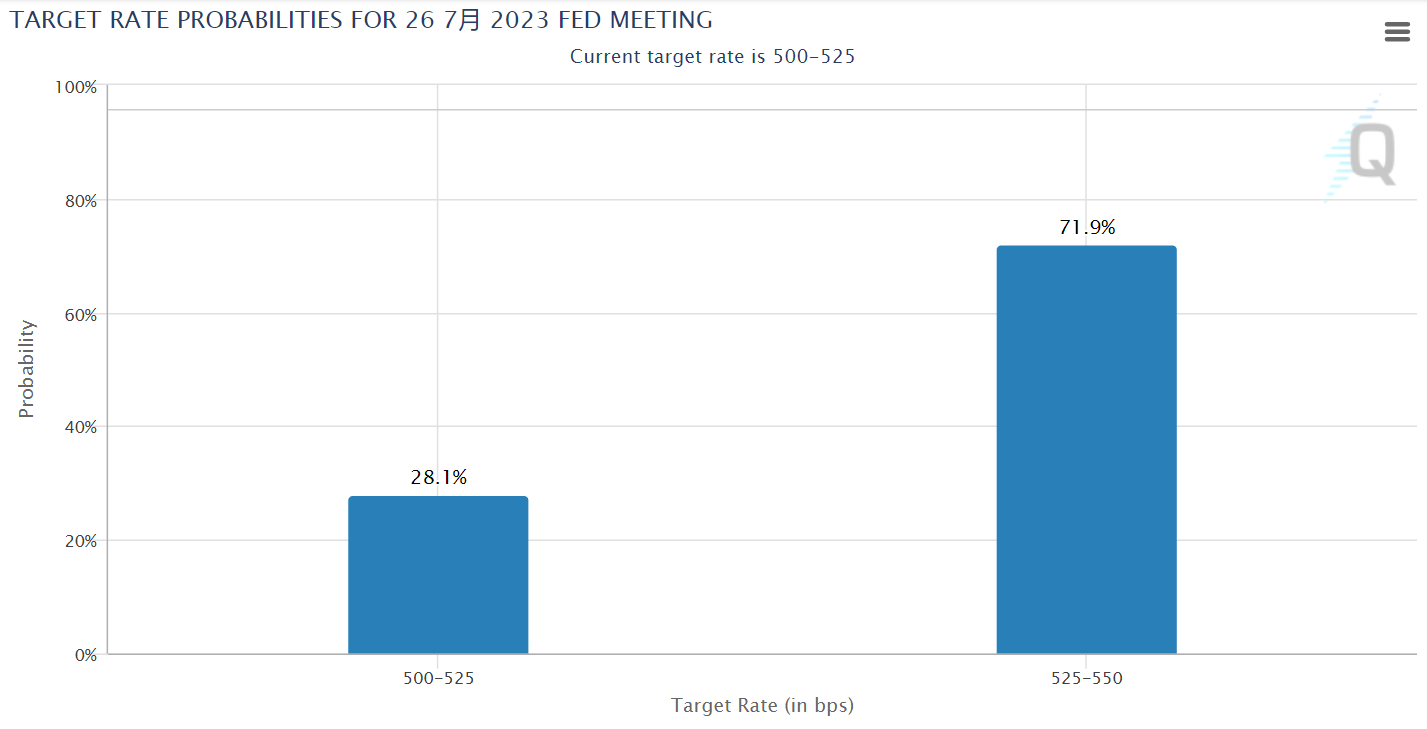

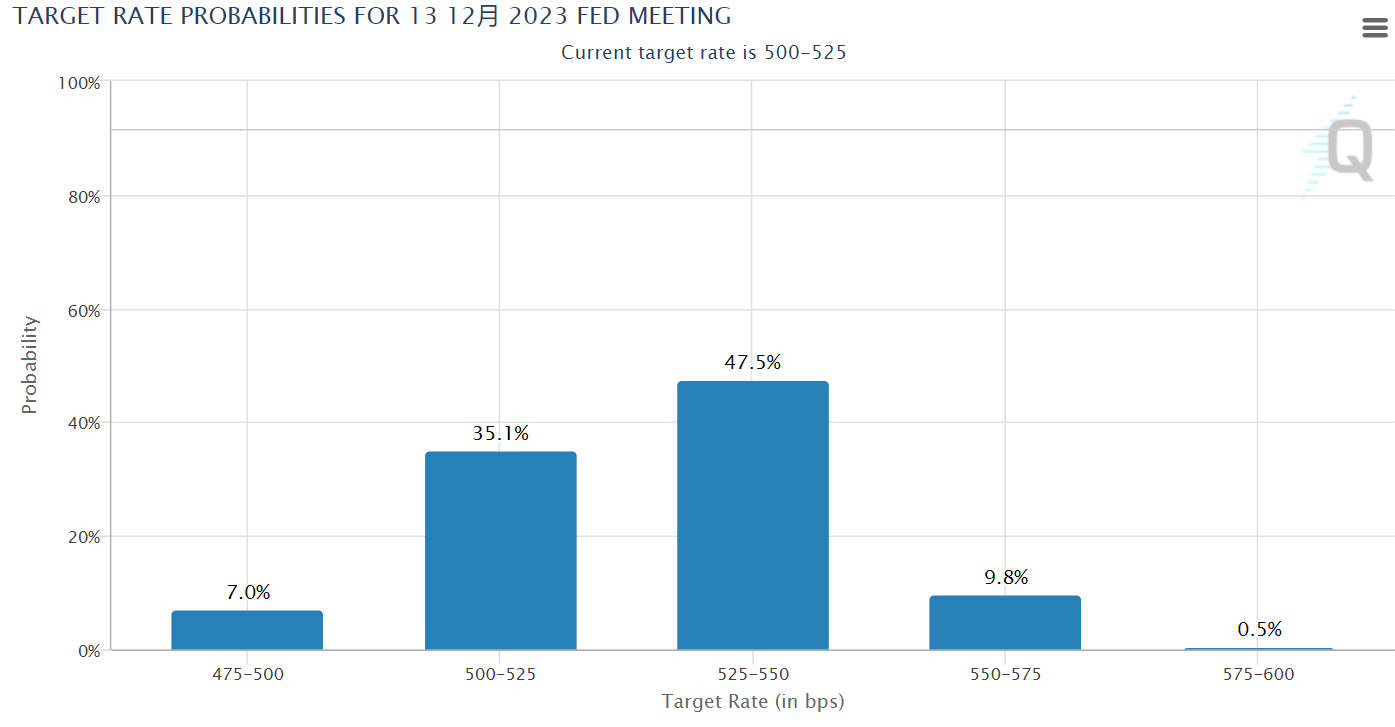

相比之下,市场此前预期共识的剩余仅加息一次、年内降息的预期显得较为乐观。CME的Fed Tool观察工具显示,7月加息的概率为71%,年内不降息的概率升至47%,年内降息25个基点的概率下降至35%。

此外,其他央行的紧缩进程同样没有结束。

月初,澳联储将关键利率上调25个基点至4.1%,达到了2012年4月来最高水平,而此前澳大利亚的CPI一直在7%左右,并且劳资关系部门将全国约五分之一的工人的最低工资提高5.75%,增加了通胀压力。

欧央行如期加息25基点,并暗示7月很有可能再加息,欧元利率创2001年来最高。同时,7月起不再进行资产购买计划项下资产的再投资。

上周,英格兰银行意外加息50个基点 ,超出市场预期,主要也是因为上周公布的英国5月CPI超出预期,同比上涨8.7%,达到1992年来的最高值。

瑞士央行也自3月以来首次加息25个基点,称瑞士的中期通胀压力再度上升。

挪威央行将关键政策利率提高了50个基点,并表示很可能在 8月份再次加息,并上调加息路径峰值。

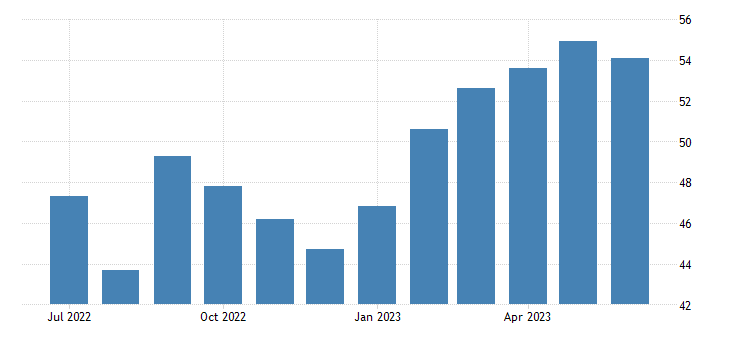

此外,上周公布的美国6月Markit制造业PMI(6.3vs前值48.4)继续下滑,服务业PMI(54.1vs前值54.9)今年首度回落;而欧元区6月制造业PMI(43.6vs前值 44.8)连续5个月回落、服务业PMI也下滑明显(52.4vs前值 55.1)。服务业的降温有助于通胀的“软着陆”。

美股方面,3月以来的科技股领衔的持续强势成为全球市场中最大的亮点。AI热潮也是引领科技龙头大涨的重要动力。

从估值方面看,由于Q1财报季的盈利水平增长放缓,整个指数的估值仍在高位,纳斯达克综合指数TTM的市盈率为26.5倍,高于历史均值的22倍,且由于公司下调盈利目标,2023年下半年的盈利预期比2022年高点下调12%。不过大科技公司的估值相对还可以,当前TTM市盈率为21.3倍,低于历史平均值22.8倍。

从市场情绪看,投资者对超买的科技公司情绪依然亢奋。大科技公司的期权隐含波动率也有所上升,看空/看多期权比(Put/Call Ratio)持续回落,已接近今年2月下跌前水平。此外, $英伟达(NVDA)$ 、 $特斯拉(TSLA)$ 等连涨多日的个股纷纷开始出现空头挤压等现象,一定程度上推高股价。

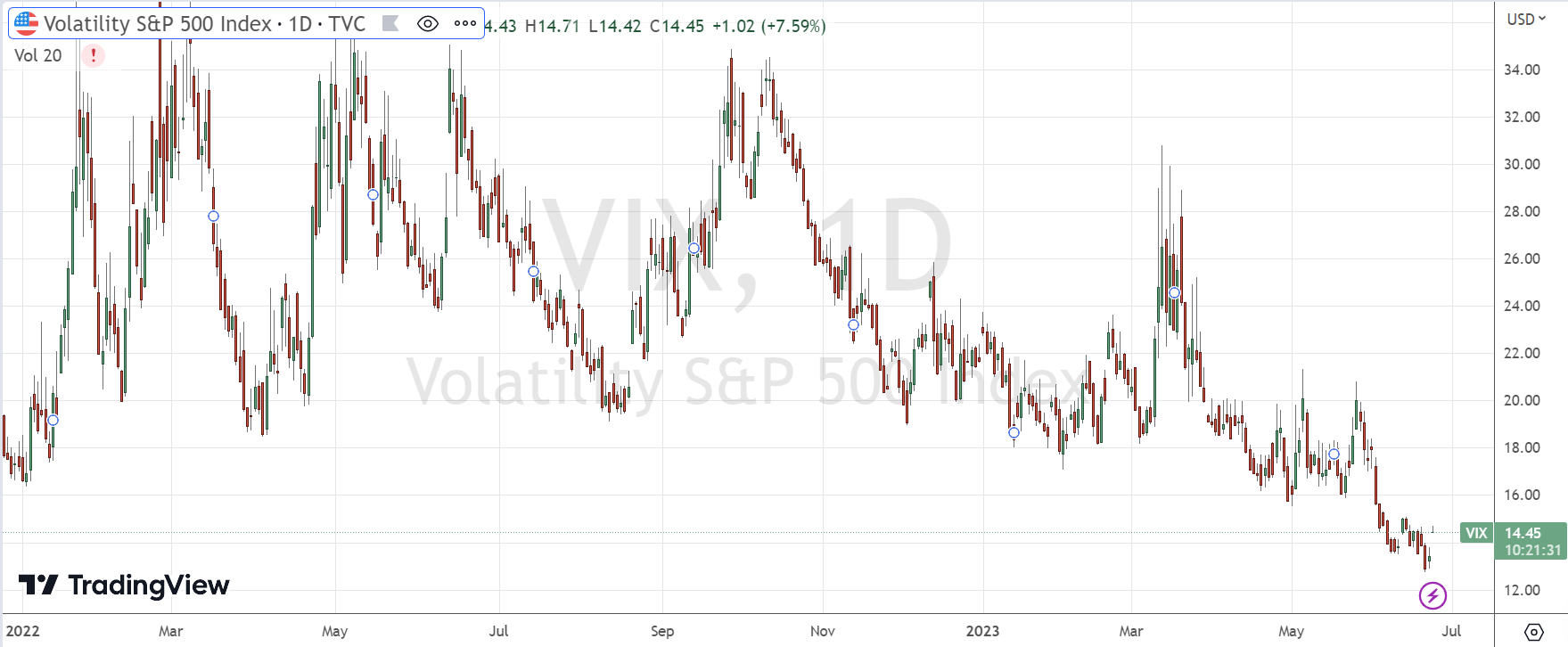

衡量标普500波动率的 $标普500波动率指数(VIX)$ 在上周达到最低点12.7之后,在周五升至14.6,但依然是2020年2月14日疫情以来的极低值。

我们此前也提到,

随着下半年增长压力逐步增加,当前整体的高估值、过低的风险溢价,可能使得后续增长压力增大,且股价面临扰动,但科技股不至于趋势性逆转。

长期来看,美股科技龙头的长期回报主要来源于业绩向好(主要是收入和盈利的增长)而非估值。今年3月中旬以来,科技龙头涨幅38%,其中估值贡献25%、盈利贡献12%。

因此,在目前美国“软着陆”预期共识下,增长压力可能会逐步增加,甚至不排除有小幅衰退压力,但相比此前已经下调较多的成长板块,周期和价值板块盈利压力更大。从这个角度来看,配置现金流充裕、业绩前景良好的成长股,仍然是首选。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

短时间内还回不到巅峰吧

就买微软和英伟达,龙头

现在对人工智能的监管更严了

各个板块里,我更看好成长股

今年应该还有上涨空间的