康圣环球加冕“临床特检第一股”,提前锁定大肉签?

康圣环球(09960.HK)于6月29日-7月7日招股,公司发行2.26亿股,其中90%为国际发售,10%为公开发售,另有15%超额配股权。每股发行价8.6-9.78港元,入场费约4939港元(每手500股),预期7月16日上市。高盛、中金公司、瑞信为联席保荐人。$康圣环球(09960)$

一、中国领先的独立临床特检服务提供商

成立于2003年的康圣环球,是中国首家及领先的独立临床特检服务提供商。康圣环球在中国所有独立特检供货商中,拥有最大的特检组合,在服务清单上提供逾3500种检验项目。包括逾2300种血液学检验项目,超1100种检验项目完全由内部开发,及约2400种检验项目由第三方开发或从第三方授权引入。

2020年按收入计,康圣环球于中国独立血液学临床特检行业成功确立主导地位,占据最大约42.3%的市场份额,于整体独立特检市场拥有领先地位,占据第五大(约4.1%)的市场份额。

二、近3年调整后净利润复合增速超300%

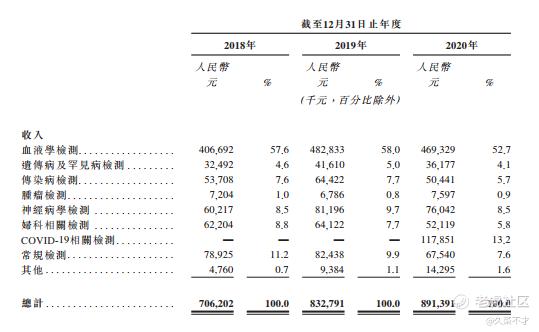

按照业务划分,康圣环球主要分为:血液学检测、遗传病以及罕见病检测、传染病检测、肿瘤检测、神经学检测、妇科相关检测、COVID-19相关检测,常规检测以及其他(如向合约研究机构提供的服务)。

从收入看,血液学检测占比约52.7%。2020年新增Covid-19相关检测,收入达1.179亿元人民币,占总收入的13.2%。

2018-2020年,公司营业收入分别为7.06亿、8.33亿和8.91亿元人民币,年复合增长率超过12%。相应的净亏损分别为0.54亿、1.70亿和9.70亿元人民币,经调整净利润为1885.3万、5332.6万、9197.9万元人民币,年复合增速高达121%。

三、赛道好,市场规模广阔

据弗若斯特沙利文,中国独立临床特检市场由 2016 年的人民币 49.01 亿元增加至 2020 年的人民币 200.58 亿元,复合年增长率为 42.2%,预期到 2025 年将增至 278.60 亿元,复合年增长率将为 6.8%。

与康圣环球同样布局医疗检测的还有几家公司,其中国内龙头公司金域医学(603882.SZ),近三年股价累计暴涨超800%。$金域医学(603882)$

四、打新分析

保荐人高盛、中金和瑞信,都是成绩不错的保荐人。

康圣环球曾获多家海内外机构投资,其中瑞伏医疗健康基金、晨兴创投和CPE分别持有康圣环球13.83%、13.41%及11.83%的股份,为主要机构投资方。据2020年度上市最后一轮E轮融资,康圣环球的估值已经达到5.4亿美元,预计此次发行市值预估将超过10亿美元。

据了解,公开发售2260万股,每手500股,公开发售手数为45200手,甲乙组各22600手。

首日超购146.31倍,回拨50%甲乙组分别为113000手。按60万人认购,一手中签率8%左右。

综合,给予康圣环球评分75,考虑申购。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。