如何在市场剧烈波动中利用期权来锁定盈利

之前写过一篇文章关于在美股投资时,看好的股票大跌之后如何用期权来抄底, 过去一个月,今天我们来验证一下效果如何。

AYX这只股票在8月7号股票大跌,因为当季财报不及预期从168跌倒117, 那个时候我写的那篇关于期权文章建议不是去抄底股票而是卖出看跌期权。

我们来看下两者的区别:

8月7号股价117

9月25号 股价 111

如果抄底股票: 亏损 5%

那么我们来看下通过卖出看跌期权的操作:

11月20号到期行权价的期权价格

8月7号卖出价5.1

9月25号平仓价格 3.28

盈利: 35%

AYX的基本面其实不错,只是因为疫情的影响,二季度财报不及预期,财报公布后大幅下跌, 但是向下的空间非常有限, 在新的财报出来之前,也很难快速反弹。 所以这一个月你赚的35%就是它的时间价值。

有不少网友问到,既然看好这个股票,为什么不买call option而是卖put option呢? 虽然当股价上涨, 这两种期权操作都能获利,因为call option的价格会上涨, Put option的价格会下跌。

但是如果时另外一种情况,看好的股票不是上涨而是上下波动,甚至小幅下跌呢, 这个时候你如果时买call option就会亏钱。而卖出put option就能赚钱。因为你赚了时间价值,就这么简单

进入9月份纳指开始调整,很多股票进入宽幅波动的状态,让交易股票变得非常困难, 因为很容易选错方向。但是对于卖出看跌期权老说,这种行情最适合了。

今天我们来聊聊在震荡行情中如何使用卖出看跌期权来管理投资组合风险。

首先我们稍微科普一下,影响期权价格的基本要素。

首先期权的类型和买卖方向我就不展开讲了,具体可以度娘,简单来说是这样:

看涨:

买入 call option

卖出put option

看空:

买入 put option

卖出 call option

首先对我自己来说,我几乎不看空也不做空, 我不了解的公司,我不操作,了解后不看好的公司也不操作, 因为也许我有很多看空的理由,但我不知道股价什么时候才下跌,大家都见过泡沫严重的时候是什么样子的。

因此只操作自己看好的公司,剩下只是择时的问题。 关于择时又是一个非常大的话题,今天暂且不表。

在看涨的两个操作买入 call option和卖出 put option,我只操作卖出put option.

为什么这样,不是因买入call option不好,他有天然的优势就是如果股票没有涨到行权价格, 可以不行权,损失的只有权利金而已,如果股价大涨,理论上收益是无限的。

但是他有个非常大的劣势就是每一天都在损失时间价值,这个在波动市场里简直就是金钱杀手, 正股价来来回回上下波动, 到了行权日,期权作废,损失权利金。 据说90%的buy option在到期日都是作废的,这个说法虽然有点夸张,但是我认为40-50%的比例是有的。

所以如果真的要买call option就买已经到行权价的实值期权,这样时间价值低,然后跟正股价的关联度高,可以利用期权的高杠杆达到高收益。

上图是上面提到AYX这个股票到期日为11月20日,行权价为90的看跌期权9月25号的走势图。

其中有溢价率,杠杆比例,时间价值,内在价值,隐含波动率,历史波动率以及一些希腊字母delta,gamma, theta, vega等信息

其中你最需要了解的是影响期权价值的6个变量:股价、行权价格、到期时间、利率、波动率和股息。除波动率外,其他变量均是已知的。

波动率又分为两种:历史波动率(historical volatility),反映的是历史股价的波动程度;隐含波动率(implied volatility),反映的是期权市场对于未来波动率的预期。

所以第一重要因素是隐含波动率,大多数情况,隐含波动率越高,代表未来股价波动大,期权价格高。

第二个重要的因素是delta,期权delta衡量的是股票价格波动1点,对应期权价格的波动幅度。

认购期权delta是介于0.00到1.00的数值。认沽期权的delta介于0.00到-1.00,反映了认沽期权价格波动与标的价格波动方向相反。 在上面这个期权中delta为-0.172, 期权价格与股票价格相关性低,往往离行权价越远的delta接近0,这意味着这个期权不太可能行权, 卖出该看跌期权,不论股价怎么波动,这个权利金是大概率拿定了。

如果股票价格已经到了行权价的被称为实值期权, 那么delta越接近1或者-1, 与股票波动性相关性越强.所以为什么如果你要买入期权的,就要买实值期权,因为这样跟股票的相关性强,而时间价值低,可以利用期权的高杠杆获得较好收益。

第三个因素是时间价值,越接近于到期日时间价值趋于0, 时间价值是我们做卖出期权方的好朋友。

而内在价值在没有到行权价前都为0, 意味着这张购买这张期权目前还没有办法行权。

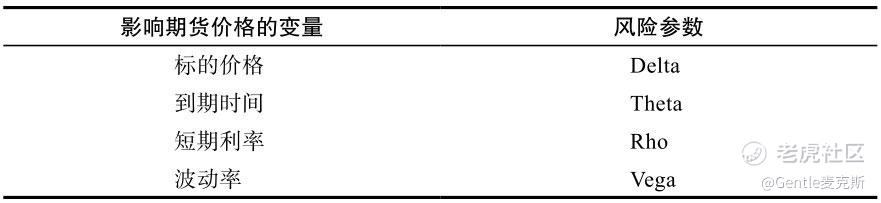

几个希腊字母所影响的变量见下图:

可能看到这里,有些虎友已经一脸懵了,没关系,如果有点晕,那就忽略上面的科普。

回到刚才讲到的市场波动,因为期权价格不管怎么波动, 只要正股价格不跌破行权价下方,只要到期日一到,权利金就是我的了, 而这个权利金以时间价值的形式体现在价格中,也就是说时间一天天过去,哪怕你正股价一成不变,期权价格都在消磨时间价值。 所以才有股票价格下跌了5%, 可是我的卖出看跌期权还有35%的收益。

当然选择什么到期日以及行权价格也是有讲究的。美股在财报发布后往往会产生剧烈波动,如果碰到业绩不及预期,股价大幅下跌,有可能会跌破行权价的情况,所以尽量选在到期日在财报期前,离到现在1-2个月,因为离到期日越近,时间价值消耗的越快,行权价低于现在正股价格20%左右, 这样一般的波动都不太会被强制行权。

最后我讲一个自我从8月27号关于AYX期权案例后, 9月23号新建仓的卖出看跌期权Twilio上的小小尝试。

Twilo这家公司的基本面还是非常不错,业务前景也很好,但是目前的价格结合美国濒临大选,纳指面临回调的压力情况下,怎么看买正股的风险还是非常大,不是个买入股票的好时机。

但是我发现10月16号到期行权价为210的看跌期权价格不错,价格在5.1,如果买入盈亏平衡点在204.9美元,当时股价在240左右, 如果跌破204.9美元,我的看跌期权就会亏损,差不多能抗住14.6%的波动。

而到期日为10月16号离那时不到一个月时间,10月中旬3季度报告还没出,不会有大的黑天鹅出来。 而Twilio的正股价格自二季度报告好于预期以来一直非常强势,强于纳指。

因此尝试性卖出了4手看跌期权,每手价格5.1, 花了2040美金, 随着越接近10月16号,时间价值消耗加上股价的小幅反弹, 该期权已经盈利49%, 如果等到10月16号,股票价格没有跌破204.9这个2040美金的权利金就收入囊中了, 而跌破204.9的可能性相对比较小。当然现在也可以平仓获利了解,但我不打算这么做。

最后,投资有风险,我们最应该花时间的地方是公司的基本面研究,在持仓股票上下波动的时候,适当做些衍生品方面的小小尝试来对冲股票上面的波动,也是一种投资上的策略,但是在成为专业投资者前,在衍生品上还是不要投入太多资金。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

两周拿完权利金,这就是在波动中合理利用期权的魅力。