看多通货膨胀,我押注TBT这只票

Yingko/iStock via Getty Images

美联储12月会议之后,我们可以确认两件事。第一,美联储不再认为通货膨胀是“暂时的”;第二,美联储最迟在明年6月,非常可能在明年3月结束购债,不再增加流动性;同时非常可能在明年进行3次加息。在这种情况下,明年上半年市场的流动性大概率会比目前趋紧。那有没有啥股票,可以很好的应对这个预期呢?

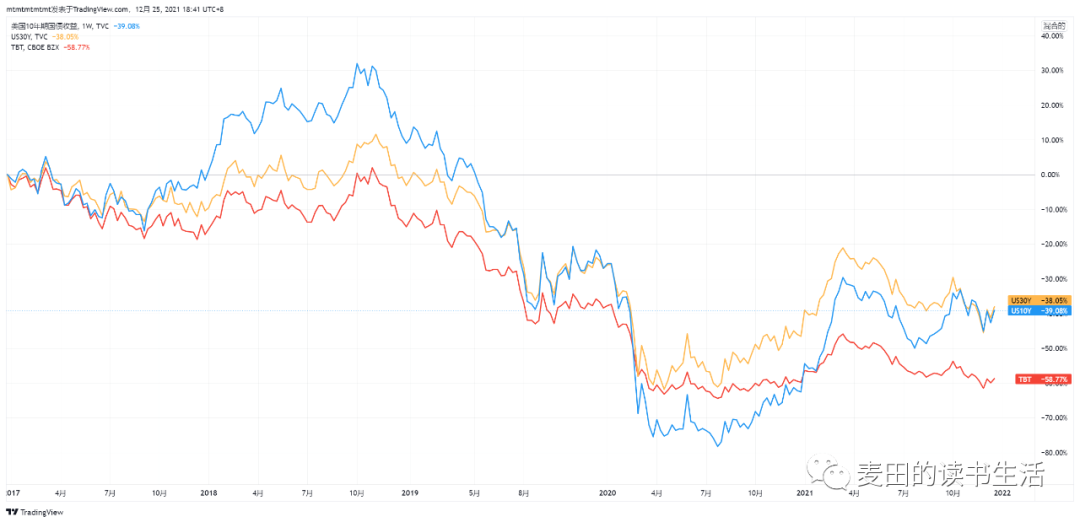

有!不过不是个股,而是一个ETF,代码是:TBT。这个ETF是一个两倍的反向杠杆ETF,用于跟踪20年以上的国债收益。因为国债收益率是国债收益的倒数,所以TBT是以两倍杠杆跟踪美国长期国债收益率(20年+)。更进一步,由于20年+国债收益率基本上和10年国债收益率同方向变化,所以你可以理解TBT实际是以2倍的杠杆在跟踪一个最重要的经济指标:美国十年期国债收益率(US10Y)。简单的说就是us10y涨,tbt涨;反之亦然。如下截图,最近5年十年期国债收益率、三十年期国债收益和tbt同涨同跌的关系

总之,做多TBT,就是看涨美国十年期国债收益率会从目前的1.493%上涨!

那么,通货膨胀这么厉害,美联储又明确提出明年要加息,美国十年期国债收益率岂非肯定上涨?现在买TBT岂非稳赚不赔?!那里有这么美的事呢!目前购买TBT依旧是有风险的,国债收益率在未来依旧可能下跌,这是因为影响它的主要有两个因素:

1,流动性:us10y是市场定价的。如果流动性大,债市不缺钱,us10y就会下跌;反而,如果流动性减小,买债的人少了,债券就需要提高收益率来吸引更多的资金

2,对长期经济的预期:如果看好经济发展,则us10y会增加;否则减少

那现在的情况是:虽然美联储会缩小流动性,但市场对美国经济长期预期不好——所以影响us10y的上述两个因素,在互相“打架”。目前到底哪个因素占主导地位,趋势还不是特别明显,所以美国十年期国债收益率目前还是在低位盘整,购买TBT依旧有风险。

就我来说,我建仓TBT是因为权衡上述两个因素之后,我还是认为在未来3-6个月,十年期国债收益率大概率还是看涨的,很可能突破2%,或者少一点能到1.8%。如US10Y到1.8%,则TBT目前大约有20-30%的上涨空间。

时间:2022年12月10日

涉及标的:

TBT:16.83

交易方向:做多

止损位:买入价-10%

持仓时间:1-3个月

声明:本文是作者分享对美股的观察和思考,不是任何投资建议。股市有风险,入市需谨慎自行负责。公众号“麦田的读书生活”(ID:maitianstock)专注美股两方面的内容:交易技巧,授人以渔;近期机会,授人以鱼。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。