伯克希尔年会盛宴背后的经营总结

美国中部时间5月6日上午9点15分(北京时间晚10点15分)开始的2023年伯克希尔哈撒韦年度股东大会,吸引了所有人的目光。无论是晚上还是在奥马哈本地,都成了投资者的一次盛宴。

除了正常的业绩以及业务说明外,巴菲特合芒格照例讨论了很多关于投资理念的想法,也在问答环节探讨了最近的很多热点,如人工智能、银行业危机、马斯克、中国问题、对日本的投资等等。

正如人生重要的不是说了什么,而是做了什么。这篇文章的关注点也略有不同。我们放在伯克希尔年会前发布的伯克希尔一季度报告。让我们看看伯克希尔到底做了什么,最新的持仓有什么特点,发生了什么变化。

总体业绩

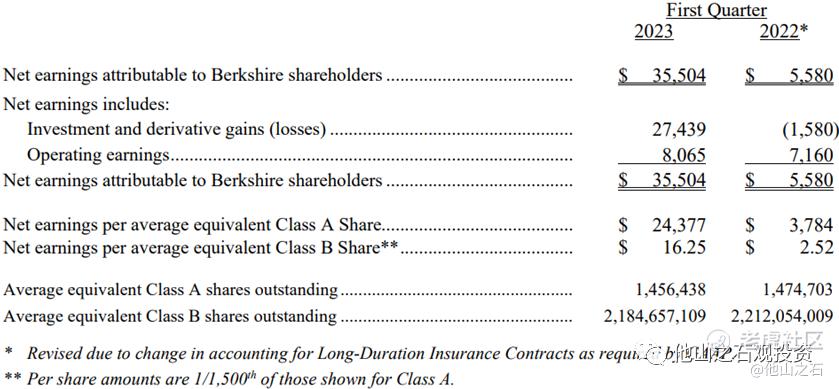

伯克希尔哈撒韦第一季度营收853.93亿美元,去年同期为708.1亿美元, 同比增长21%;净利润355亿美元,去年同期为54.6亿美元,大增550%。伯克希尔哈撒韦净利润大幅攀升的一个重要原因在于,投资收益的大幅增加。投资和衍生品收益为347.8亿美元,去年同期为亏损19.8亿美元。

(数据来源:伯克希尔2023年一季报)

控股业务

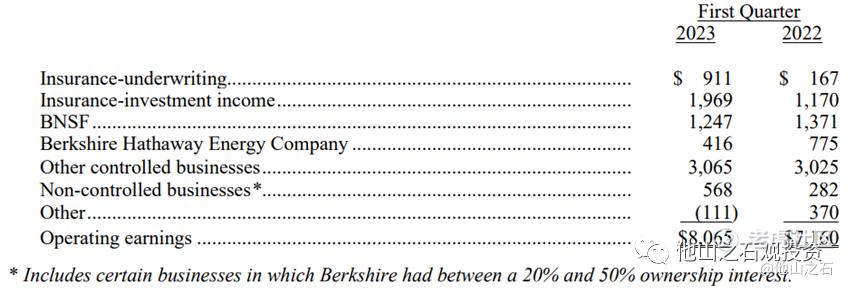

公司铁路业务利润达12.47亿美元,去年同期为13.71亿美元;能源业务利润4.16亿美元,去年同期为7.75亿美元;制造、服务和零售业务利润达30.65亿美元,去年同期为30.25亿美元;保险投资业务收益19.69亿美元,去年同期收益为11.7亿美元。

(数据来源:伯克希尔2023年一季报)

权益持仓(非合并报表)

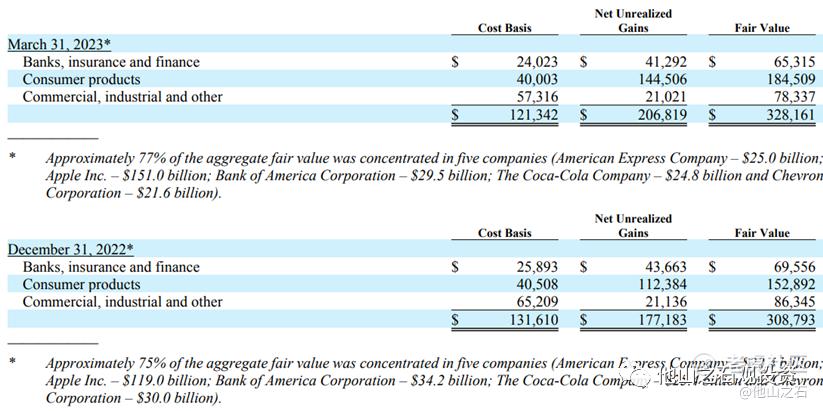

一季度,公司的持仓集中度依然保持在高位,前五大持仓股(苹果、美国银行、美国运通、可口可乐、雪佛龙)约占伯克希尔公允价值总额的约77%。五只股票期末市值分别为1510亿美元、295亿美元、250亿美元、248亿美元和216亿美元。

(数据来源:伯克希尔2023年一季报)

持仓变化

根据一季度数据,公司卖出了133亿美元权益(相比而言,2022年时97亿美元)。

分行业看,伯克希尔对金融行业和消费企业的持仓稍有减少,但是工业商业行业持仓减少幅度更大。未兑现收益的增加几乎全部来自于苹果价值的增加。这也解释了巴菲特在年会上说过的“两年前伯克希尔出于税务考量卖过一些苹果股票,这是个愚蠢的决定。好机会不容易被识别出来。我们希望拥有好的企业,我们也希望拥有充足的流动性。除此之外,没有限制。”

重要收购

2023年1月31日,伯克希尔以约82亿美元收购了Pilot Travel Centers,LLC(“Pilot”)41.4%的股份,加上之前持有Pilot 38.6%的权益。伯克希尔实现了对Pilot的控股。Pilot总部位于田纳西州诺克斯维尔,在北美经营旅游中心(主要以Pilot或Flying J)。公司在美国43个州和加拿大6个省拥有650多个旅游中心。Pilot还拥有150多家零售店在美国和加拿大的地点,通过与第三方旅行中心的各种安排销售柴油。另外,Pilot在美国经营大型燃料批发和燃料营销平台,并经营水运输和处理油田行业的业务。Pilot的收入和归属于伯克希尔合并财务报表中伯克希尔股东的净收益截至2023年3月31日的两个月分别为95亿美元和8300万美元。

重要买入

Occidental石油公司

1季度,石油企业依然是巴菲特的心头好。尽管在年会中,巴菲特也讨论了新能源,也提到会在未来20年继续投资从已有的40亿,追加到70亿投资。但是这挡不中他在传统能源领域的加仓。伯克希尔延续了2022年巴菲特在传统能源股上的操作。除了本来就重仓的雪佛龙以外,从去年初至今年3月,伯克希尔就不断买入Occidental石油公司的股票,并一举成为Occidental的单一最大股东。截至2023年3月31日,伯克希尔对Occidental优先股的投资的总价值约为9.5美元。巴菲特在年会中对这家公司的喜爱强调了几个要素:拥有的资源,行业地位,管理层(及管理层的熟悉),做了很多好的事情(建了很多新油井还能盈利)。不过,巴菲特也提到了,并没有对Occidental进行控股。

Berkadia Commercial Mortgage

除了能源行业。伯克希尔继续在其传统阵地的金融行业继续买入新的公司。买入Berkadia Commercial Mortgage LLC(“Berkadia”)的50%股权,Jefferies Financial Group Inc.拥有另外50%。Berkadia为多户家庭和商业房地产提供资本解决方案、投资销售咨询和抵押贷款服务。Berkadia的商业票据借贷能力(目前限制在15亿美元)由伯克希尔保险子公司承担。Jefferies有义务赔偿在保单下遭受的任何损失的一半。

回购

第一季度,伯克希尔仍一如既往地进行股票回购。伯克希尔允许沃伦•巴菲特(Warren Buffett)和查理•芒格(Charlie Munger)在认为回购价格低于伯克希尔内在价值时,回购A类和B类股票。利用掌上超过1300亿美元的现金及现金等价物,公司1季度完成了44亿美元的A类和B类股回购。回购没有设定时间和数量上的限制。只有伯克希尔的合并现金、现金等价物和美国国债的总价值降低到300亿美元以下,回购将会停止。

除了回购,巴菲特不断积累账上现金的原因可能还有经济增长的问题。巴菲特在年会上说,经济快速增长的时期正在结束,预计伯克希尔旗下大部分企业未来可能会报告较低的收益,没有什么是确定的。

总结

从操作上看,伯克希尔并没有什么新奇的操作。也许正是这种不变让伯克希尔稳定发展。巴菲特曾经说过:

我偏爱那些变化不大的生意与产业,我们努力寻找未来10年-20年内产业不发生变化,并且保持竞争优势的公司。快速变化的企业或许可以提供快速赚钱的机会,但无法提供确定性。

或者,可以参考芒格在今年年会中在评价马斯克时提到自己与巴菲特的特点:“我和巴菲特是喜欢做一些容易的事”。

话虽如此,坚持70年做“容易”的事,却是一件非常不容易的事。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

伯克希尔哈撒韦的发展前景还是很好的,业绩增长很显著

基本面只能说一般般,但投资收益增加了很多

有点意思啊,我会关注它的持仓和投资变化

期待伯克希尔哈撒韦能带来好消息

应该会找个机会买入伯克希尔哈撒韦的股票