最后一加?

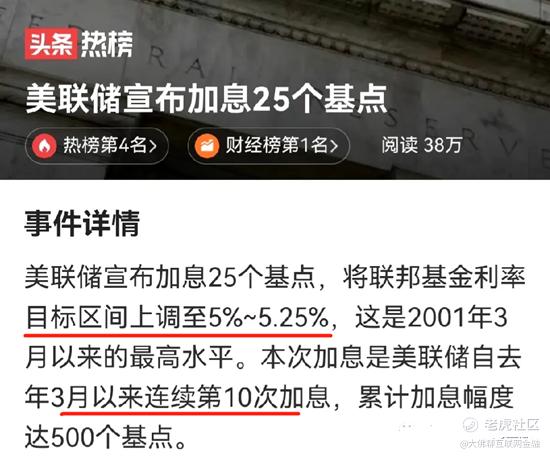

五一假期最后一天,5月3日美联储宣布加息25个基点。

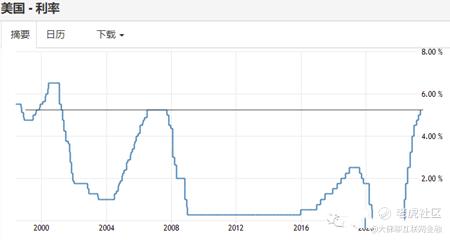

这是美国今年内第3次加息,也是这轮紧缩周期的第10次加息,目前美联储基准利率已上调至5%-5.25%,已经和2008年金融危机前最高利率持平。

加息落地后,美股三大指数齐跌。

对于加息预期,最直观的指标还是要看通胀,加息太猛可能经济就嗝屁了,但停止加息通胀又是个棘手的问题。一口吃不成胖子,一步也变不成瘦子,连续10顿减脂餐吃下来,就看是先瘦死还是先饿死。

从经济数据来看,4月27日美国一季度GDP数据发布,环比增长1.1%,预期是2%,前值是2.6%,显然持续的流动性紧缩,已经开始让经济吃不消。

从通胀数据来看,美国3月CPI同比上涨5%,预期是5.1%,前值是6%。尽管通胀从去年6月的9.1%降到现在的5%,但依旧远高于美联储2%的目标水平。

面对走弱的经济数据和依旧较强的通胀数据,美联储还会继续加息吗?

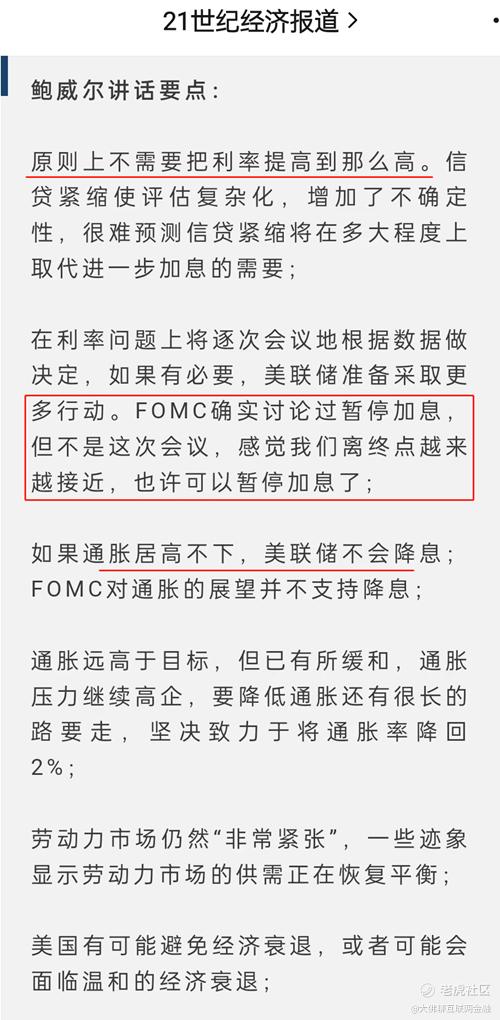

在发布会上,美联储主席鲍威尔对是否停止加息没有明确表态。但有不少媒体发现,相较于上次会议声明,这轮声明删除了“适宜进一步加息”的措辞,在暂停加息的态度上有所放松。

于是有机构认为,本次加息可能是这轮加息周期的最后一步。

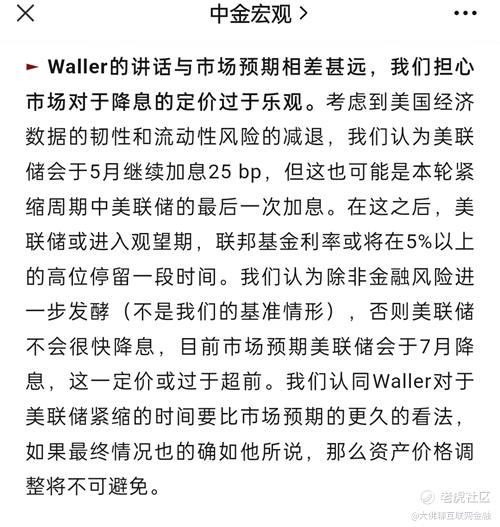

比如中金宏观研报,预测美联储5月继续加息25个基点后,或许是本轮最后一次加息。之后进入观望期,利率可能在5%以上高位停留一段时间,除非金融风险进一步发酵,否则不会很快降息。

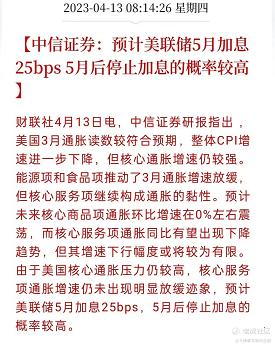

比如中信证券研报,美联储5月加息25个基点后停止加息的概率较高。

另外鲍威尔也坦言,加息可能离终点越来越接近,原则上不需要把利率提高到那么高。

不排除有继续加的可能,但就算不继续加,这高位的利率也够难受了。

国内1-3个点的利息大家都存银行存的飞起,美联储基准利率5%,存款再上浮一点,这种情况下谁还去玩高风险资产。另外企业融资成本激增,也不会把钱拿去乱投资,为保持流动性充足,会把现金牢牢抓在手中。

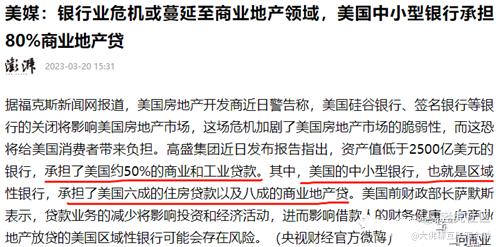

不过美国银行业压力的不确定性也在加大,这轮加息引发的银行危机,从之前的硅谷银行和签名银行,到5月1日被收购的第一共和银行,短短两个月美国三家区域性银行倒闭,另外欧洲百年老行瑞士信贷也被搞破产。

美国这几家银行破产主要还是挤兑造成,本身资产没有太大毛病,最后大银行兼并小银行,储户存款相对安全,算是较好的善后了。但再多来几家,估计大银行也很难当个完美的接盘侠,保证客户资产不受损,难保没有故意大鱼吃小鱼的。

另外美国银行业的房地产坏账也是个问题,据高盛数据显示,美国中小银行承担了8成的商业地产贷。利率走高,写字楼空置率上升,商业地产估值下降,以此为底层资产的产品违约率上升,房地产贷款比重大的银行,断供率也在上升。

现在一边是衰退,一边是通胀,就看怎么中和了。

最近国际油价跌到68美元/桶,对于美国压低通胀有一定帮助,另外去年CPI基数大,也能引导通胀走低。但现在这个力度能不能把通胀打下来,估计谁也没普,总归加息可操作的空间越来越小。

好在我们和老美的经济周期不同,处于复苏阶段,不然也是够呛。不过就算往后通胀下降,美联储停止加息不意味着马上要降息,高利率会让高风险资产继续承压,这时候去玩权益类产品,赚钱的难度依旧很大。现在趋势不明,对那些高风险的玩意,还是要谨慎为妙。

公众号:大佛聊互联网金融(ID:lsdf628)。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

其实应该会找个机会买入房地产相关的投资标的

期待房地产市场可以带来好消息啊

房地产市场前景还是很好的不是吗

银行危机打击了很多投资者信心

高利率对银行业造成压力太大了