市场惊魂未定之际,美国地区性银行的坏消息越来越多……

英为财情Investing.com - 尽管在硅谷银行(Silicon Valley Bank)危机爆发之后,美国银行业出现了复苏,但美国最大的地区性银行却突然出现在我们的视线中,因为相较于此前,这家银行公布财报的日期异常晚。

U.S. Bancorp发布最新Q1财报的日期晚于预期

资产约为6000亿美元的美国最大的地区银行U.S. Bancorp (NYSE:USB)确认将于4月25日发布一季度的财报,这是该行在20年发布财报的历史里,最晚的一次,其通常会在4月14日-20日之间发布一季度财报,而且似乎总是在周三。

4月25日这个日期比预期晚了一周,而且打破了其总是在周三发布报告的长期模式。研究表明,推迟收益公布日期,尤其是在多年的稳定模式下,预示着该公司可能会发布“坏消息”,而这与收益后波动中的股价下跌高度相关。

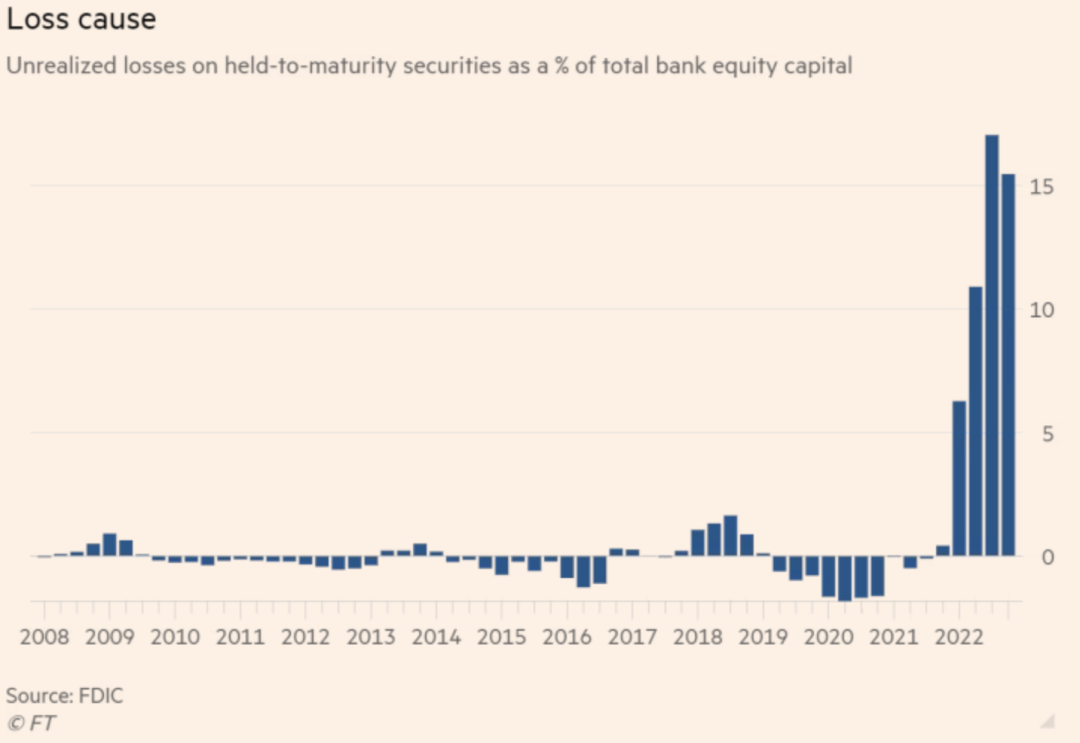

在SIVB危机之后,地区性银行的状况一直是人们关注的焦点,因为它们在利率处于低水平时,也大举投资国债和抵押贷款支持资产。随着利率上升,它们成为了巨大利率风险的主要承担对象。

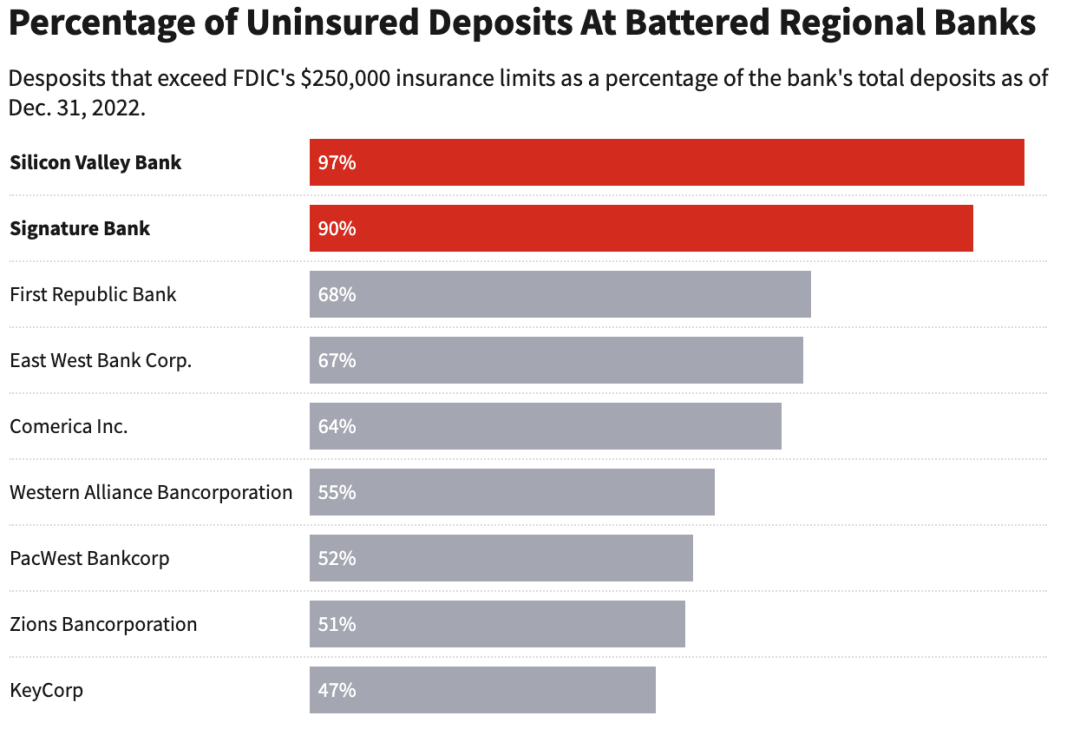

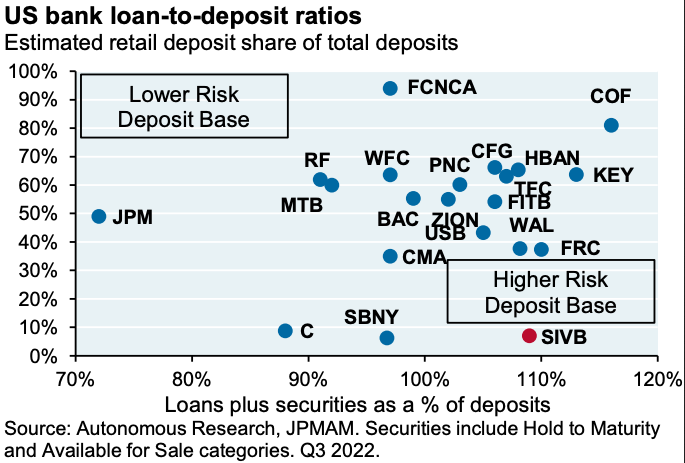

然而,与SVB不同的是,U.S. Bancorp的散户存款占其总存款的比例更高,这通常被认为风险较低。同时,他们也有更高数量的保险存款。尽管SIVB和Signature Bank有90%的客户存款没有FDIC的保险,但U.S. Bancorp截至2022年底,只有55%的存款没有保险。

这使U.S. Bancorp的风险水平处于区域银行组合的中间位置,与此同时,KeyCorp(KEY)(47%)和Zions Bancorporation(ZION)(51%)处于低端,第一共和国银行(FRC)(68%)和Comerica(CMA)(64%)处于高端水平。

我们还需要重点关注的是,上周披露的U.S. Bancorp在其2022年年终财务报表中出现了一个重大错误,使该银行的贷款看起来价值增加了,但实际上却下降了——有一个脚注显示,其贷款的公平市场价值为3689亿美元,账面价值为3183亿美元,意味着增长了506亿美元。事实上,账面价值为3813亿美元,因此亏损124亿美元。

全球投资者都在密切关注银行下个财报季的资产负债表

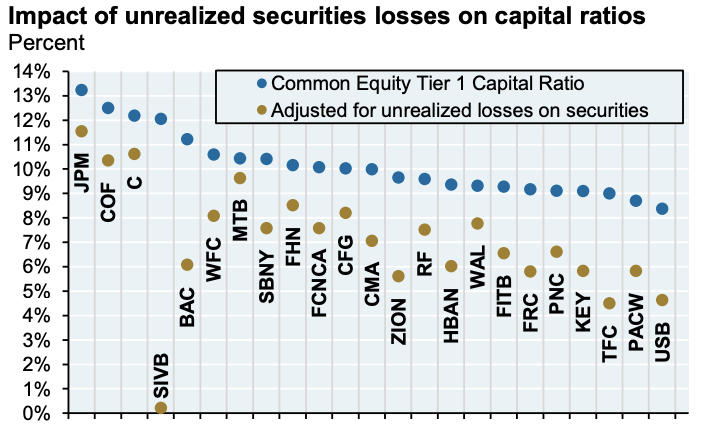

除了未保险存款比例,投资者还将在第一季度报告中关注其他几个数据的更新。其中一个数据是未实现亏损占普通股本一级资本(衡量财务健康状况和吸收不可预见亏损能力的指标)的百分比。

在U.S. Bancorp最近提交的档中,未实现亏损占一级资本的47%。相比之下,第一共和国银行和Signature Bank的未实现亏损约占一级资本的40%,但SIVB的未实现亏损高达120%。

尽管如此,如此高的比例还是让人们开始谈论U.S. Bancorp,其中最引人注目的是著名的大空头Michael Burry,他通过社交媒体警告说,因为没有保险的存款比例很高,在当前环境下,像U.S. Bancorp这样的地区性银行面临着银行挤兑的风险。

如下图所示,计入未实现的安全损失后,USB的CET - 1资本充足率仅勉强达到巴塞尔协议III规定的4.5%的最低要求。

与此同时,U.S. Bancorp的资产负债表上还有一些项目值得关注,比如持有至到期证券(HTM)和贷款总额,尤其是占总存款的比例。该行的证券和贷款约占总存款的92%。

谈到HTM证券,在3月29日发表的一篇文章中,分析师Jonathan Weil指出,六家大银行,包括摩根大通(NYSE:JPM)、富国银行(NYSE:WFC)、Truist、PNC金融(NYSE:PNC)和嘉信理财(NYSE:SCHW),在2022年共同将5000亿美元的证券从可售证券(AFS)转移到持有至到期证券(HTM)。

那么,这为什么这么重要?AFS证券不会计入损益表,但会记录在资产负债表上,从而更准确地反映银行的权益资本状况。HTM证券按成本持有,不计入损益表或资产负债表,因此不能准确反映资本水平时证券市场价值的变化。

虽然这是一种完全可以接受的会计实践,但它仍然具有误导性。随着利率上升和这些证券的价值下降,将它们标记为HTM将使股票遭受的打击更加难以察觉。

对美国的地方银行加强管制的提案将再次成为讨论焦点

2022年秋天,拜登任命的一组银行监管机构提出了新规定,要求大型地区性银行在发生我们现在看到的危机时实施安全措施。拟议的规则包括,要求具有一定规模的地区性银行在资不抵债时筹集长期债务,以帮助抵消损失,这是大型银行要求的一个不那么严格的版本。

美联储在去年10月14日的一份声明中宣布,他们确实在考虑这些措施,因为最近的合并导致一些地区性银行的规模膨胀到“大到不能倒(too big to fail)”的地步。美联储征求了反馈意见,许多银行家和行业团体警告称,此举将不必要地增加消费者和企业借款人的成本。然而,考虑到最近的活动,这场辩论可能会重新回到风口浪尖。

总 结

虽然银行业的传奇故事目前似乎基本得到了支撑,但我们将在第一季度收益报告公布时确定是否还有更多的“故事”。

华尔街的参与者们很快将把注意力转向4月14日(周五)开始的一系列银行报告,包括摩根大通(JPM)、富国银行、花旗集团(C)和PNC金融服务等。

(翻译:李善文)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 准备好了大忽悠·2023-04-06主要方向还是要看银行的下一季度财报再看。点赞举报

- 哆啦A梦的口袋喵·2023-04-06一朝被蛇咬,十年怕井绳。点赞举报