高盛:财报季25个交易机会 挖掘个股alpha

报告摘要

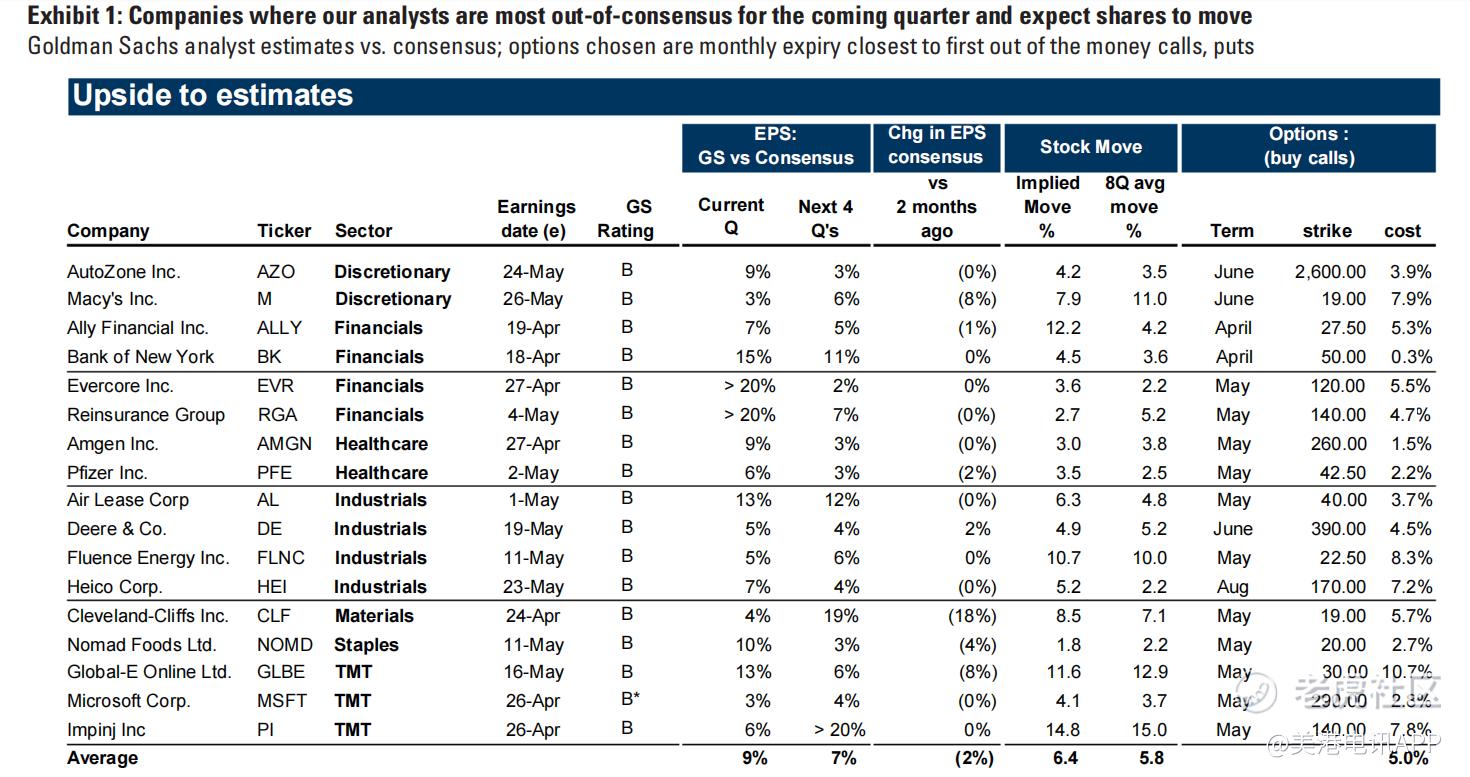

本季度高盛对各板块采取了均衡策略,针对不确定的宏观环境,识别可能表现良好的个股alpha。高盛认为,宏观波动和个股alpha并非相互排斥;例如,在过去4个季度的宏观波动中,该行的收益修正预测比标普500指数高出7.7%。在本报告中,根据股票分析师的最新估计和定性评论,从高盛美股覆盖清单中识别出最不符合共识的25个投资机会。分析师认为,盈利上调潜力将推动17家公司股票上涨,包括 $汽车地带(AZO)$ 、BK、CLF、 $微软(MSFT)$ 和PFE;他们预计盈利下调将导致包括 $爱彼迎(ABNB)$ 、RH和WDC在内8家公司的股价下跌。

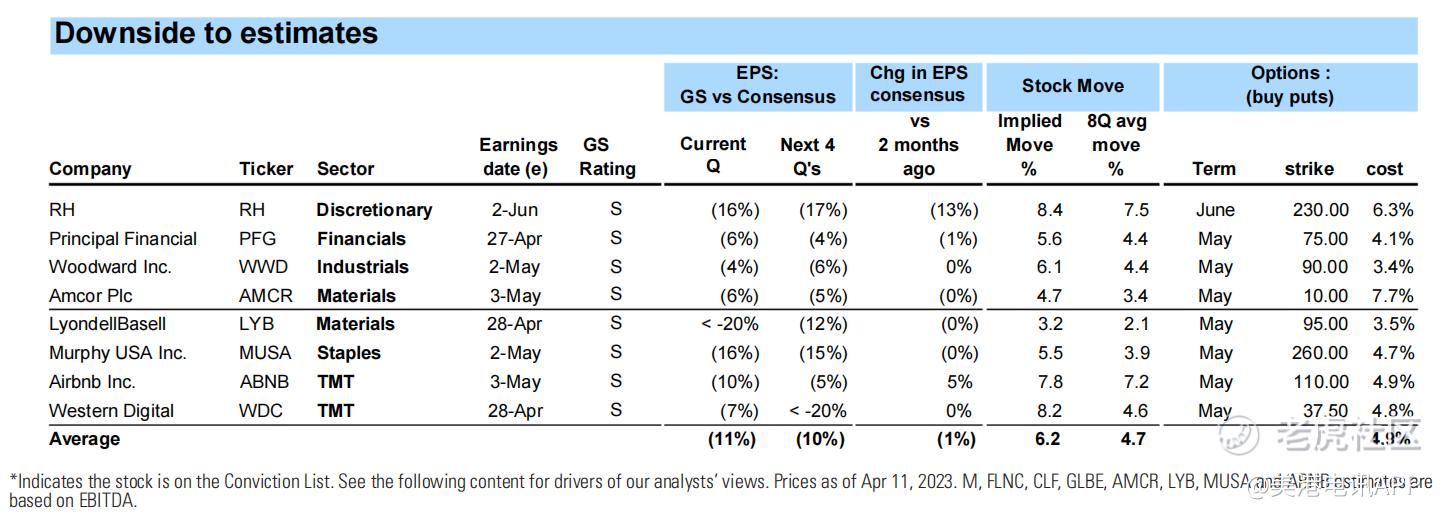

▶下修仍在继续:尽管标普500指数预期向下修正了1.8%,但股市今年以来仍在上涨。

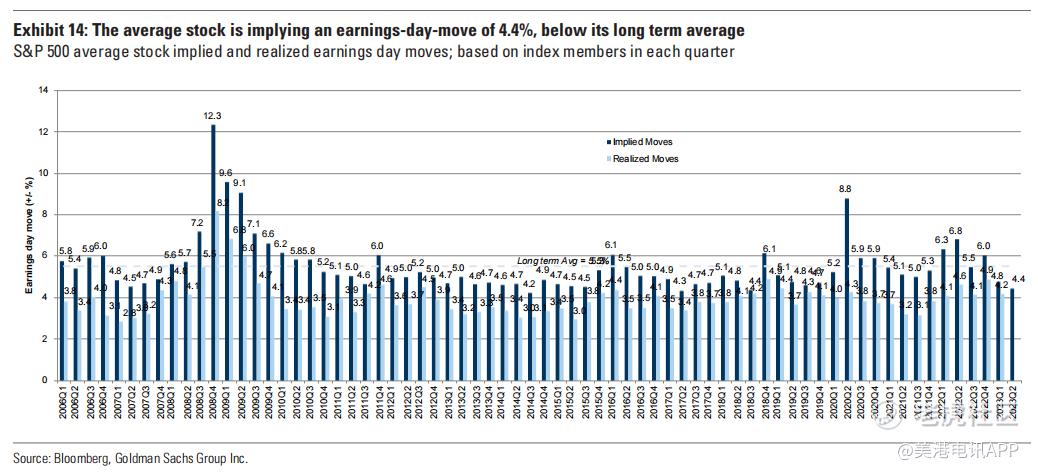

▶业绩公布造成的波动创历史新低(当前平均值为4.4%,长期平均值为5.5%)。市场恐惧情绪有限,意味着财报日的反弹也有限。

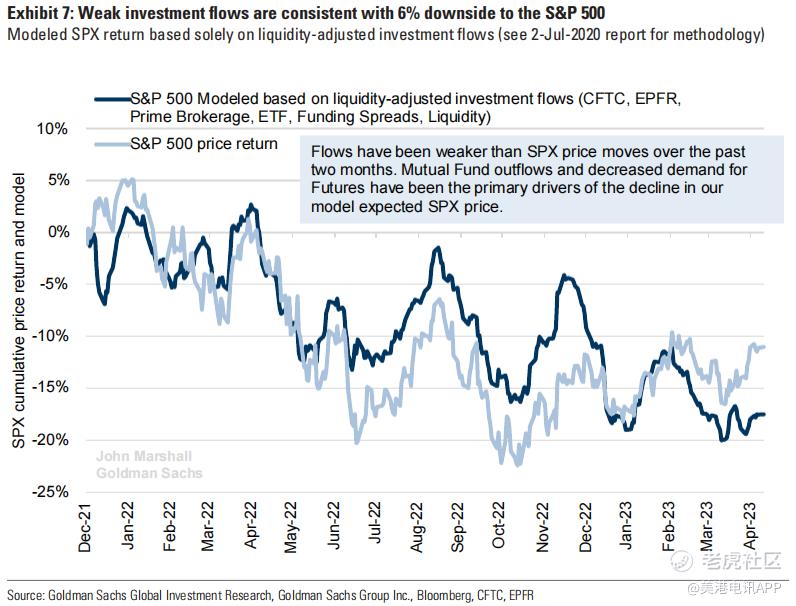

▶投资疲软:共同基金和期货市场资金外流,表明在过去3个月里,标普500指数应该下跌3%,但实际上却上涨了3%。说明近期股市反弹缺乏资金支持。

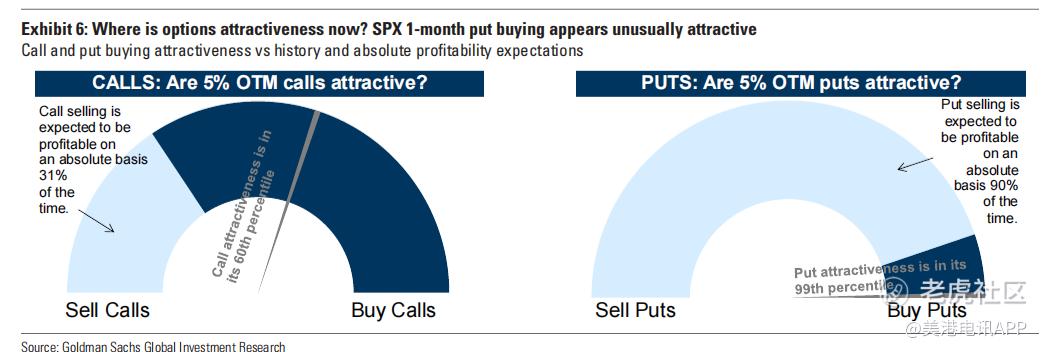

▶宏观对冲具有吸引力(GS-EQMOVE):ISM新订单数据表明,制造业正处于衰退当中。相对于10年期利率,自由现金流收益率不断下降,说明股市下行支撑有限。高盛建议用spx5% OTM 1个月期看跌期权和看涨期权的领式策略对冲股票投资组合,把握好期权市场价格缺乏恐惧的时机。

接下来3个月业绩明显与预期不符的25只股票

期权风险:如果股票到期日收盘价低于行权价,看涨期权买方可能会失去所支付的溢价。如果股票在到期时收盘价高于行权价,看跌期权买方就有可能失去所支付的溢价。

过去三个月,标普500指数的估值下调了1.8%

高盛追踪了标普500成分股自下而上的普遍预期周度变化,以了解分析师如何解读宏观态势对微观基本面的影响。今年迄今,卖方分析师已将未来12个月收益预期下调1.8%;然而,在剔除公司财报公布后出现的“前滚”后,该行注意到分析师将预期下调了4.5%。尽管今年迄今标准普尔指数上涨了7%,但还是出现下修。

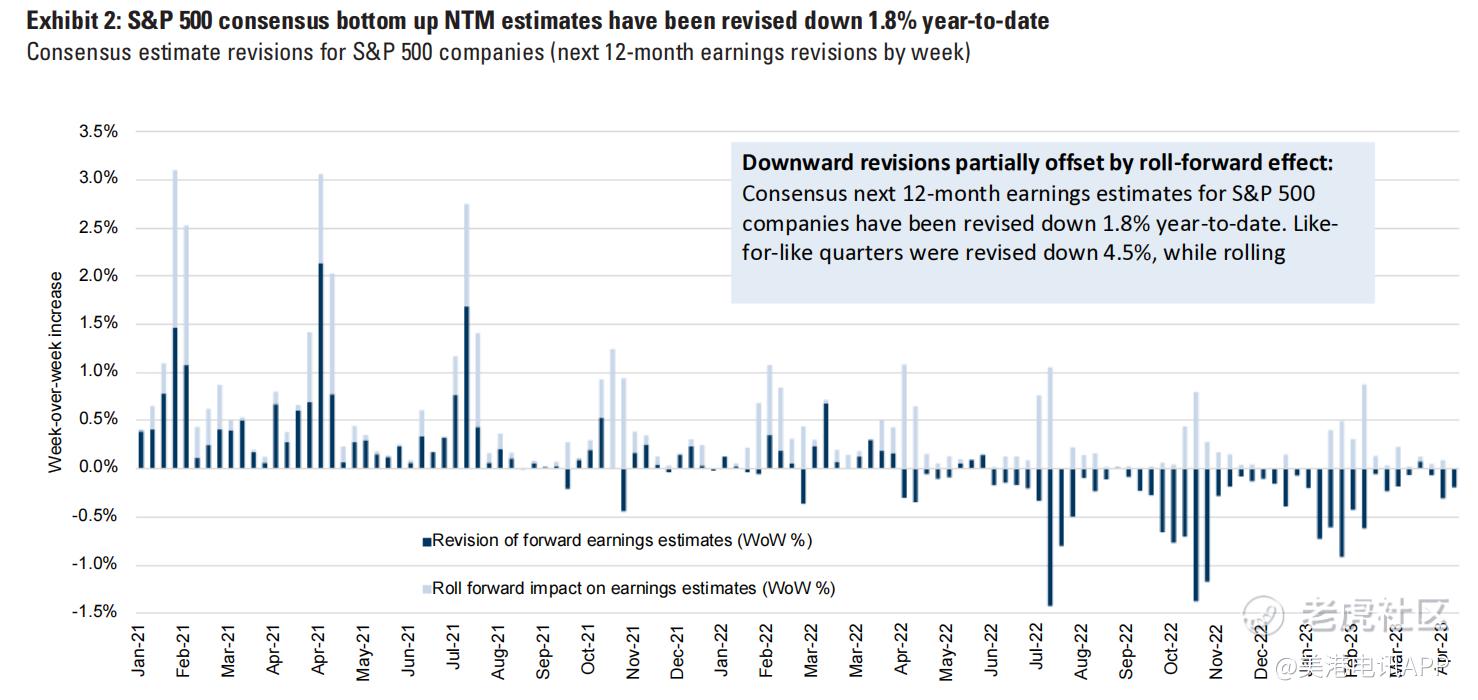

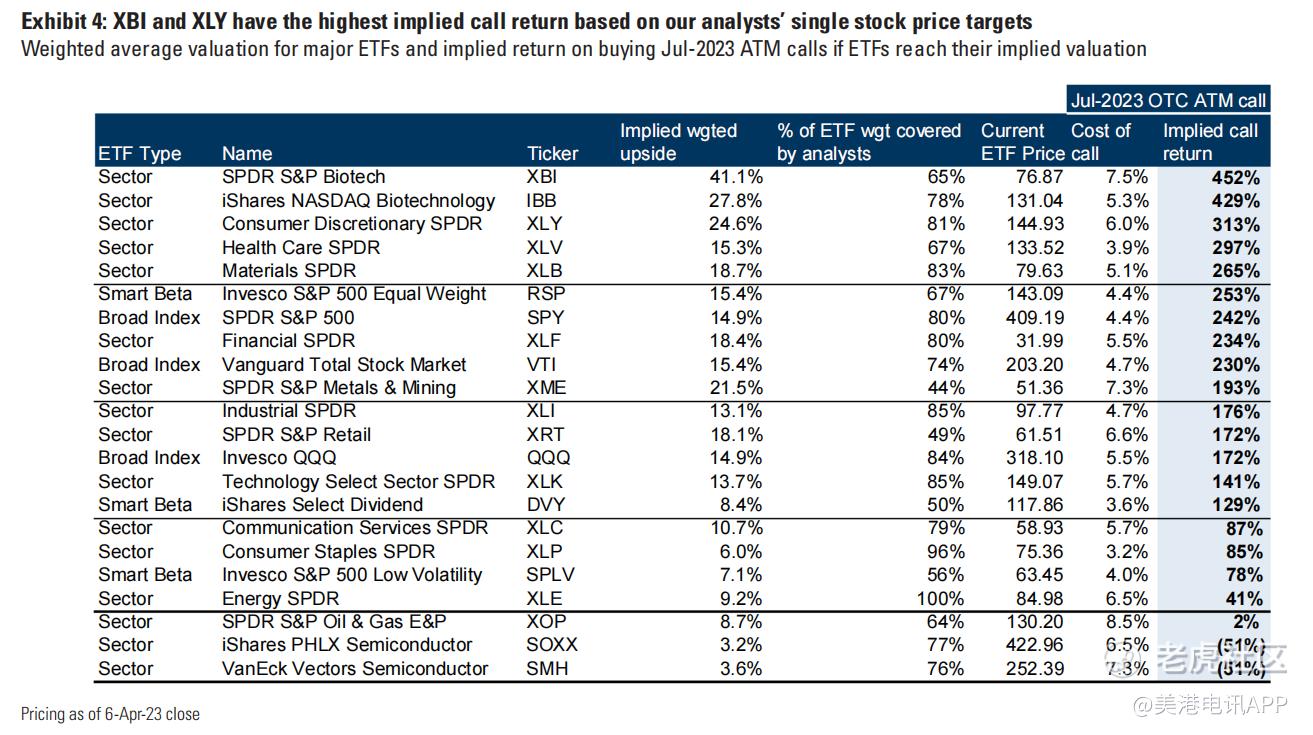

高盛目标价表明标普500指数成分股有高于平均水平的上涨空间

高盛个股分析师设定的目标价表明,在其覆盖范围内的标普500成分股中,加权平均值明年预计上涨14.9%,高于过去11年财报季前10%的平均水平。

他们发现,自下而上计算标普500指数加权平均涨幅(基于分析师个股目标价),对于在财报季之前评估股市整体上涨潜力很有帮助。从去年第四季度开始,11年以来最高涨幅达28%,也预示着标普500指数将在2022年10月11日-2023年1月11日期间上涨11%。

过去三个月,标普500指数涨了4%,而目标价只上涨了2%,导致目前目标价预期上涨2%(17-4%+2%=15%)。

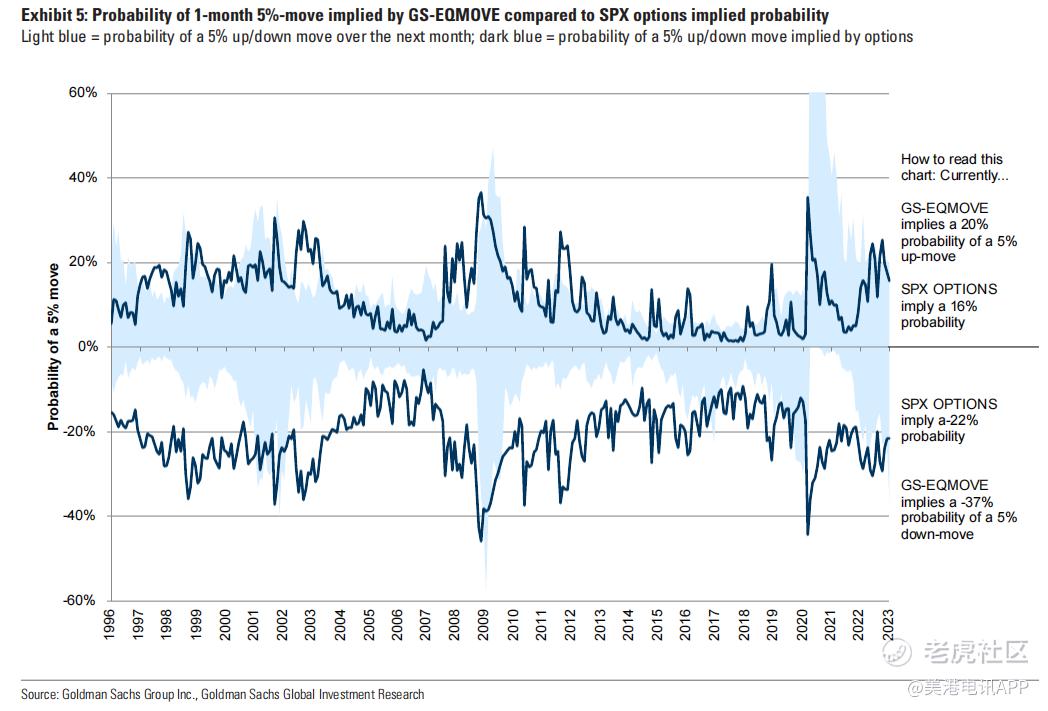

GS-EQMOVE:期权市场低估了下行可能性

什么是GS-EQMOVE模型?2014年,高盛首次发布了GS-EQMOVE模型,该模型用于估计标普指数大幅上升或下跌的概率。他们发现,在某些基本环境下,股市或多或少会在某个特定方向上出现不对称。例如,当标普500指数成分股的自由现金流收益率较高时,该指数大幅下跌的可能性较低。从概念上讲,自由现金流高意味着公司正在快速地为资产负债表(其他条件都相同)去杠杆,因此这个模型是合理的。另外,当股本回报率很高时,出现大幅上涨的可能性就非常高。他们纳入了诸如ISM新订单和美国产能利用率等变量,这些变量有助于校准波动性预期(它们具有相似的上行和下行系数)。该模型旨在预测标普500指数在1个月内上升或下降5%的概率。

基于GS-EQMOVE模型,高盛建议:做多0.8名义SPXTR,做空1.5 SPX 5%虚值1个月看涨期权,做多1.0 SPX 5%虚值1个月看跌期权。这意味着初始仓位是SPX净多头,但锚定下行不对称性。这种较高的下行波动预期主要是由于ISM新订单较低,以及FCF收益率相对于10年期利率较低造成的。

过去3个月,资金流弱于市场回报

高盛发现,标普500指数日回报率与资金流呈正相关。当标普500指数回报率与资金流偏离时,它们倾向于在随后的周期中均值回归。他们的方法与许多使用资金流作为反向指标的方法形成对比。尽管大多数模型都假定可用于投资的现金基本是固定的,但高盛认为,可用于投资的资产扩张或收缩实际上是资金流动和股市的主要驱动力。

在过去的两个月里,标普500指数的回报率一直很稳定,但资金流入疲软。共同基金和合成多头头寸(期货、掉期和期权)的资金外流最大。模型表明,自2023年1月11日以来,标普500指数的价格应该下跌3%,而SPX指数的价格实际上涨了3%。

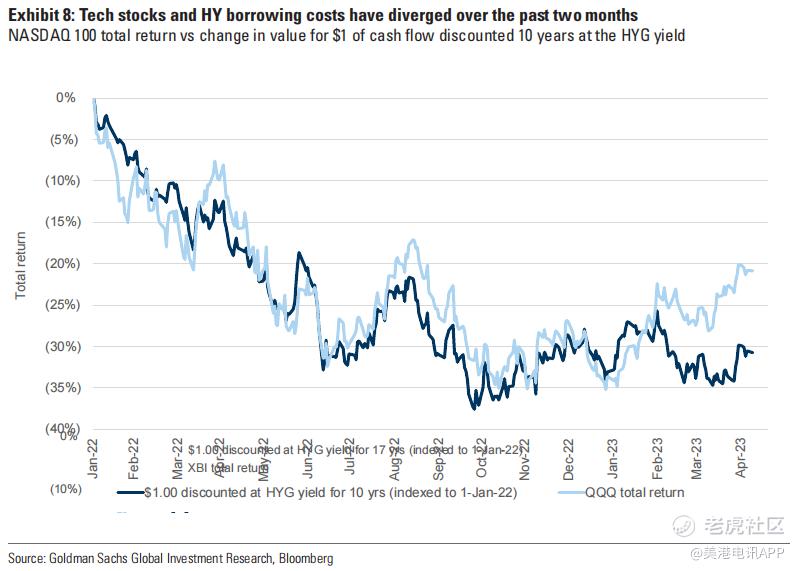

尽管资金成本持续承压,纳指仍出现反弹

成长股在2022年的下跌与HY指数中债券的平均收益率所代表的资本成本高度相关。过去两个月,尽管高收益债券收益率上升,但纳指仍在上涨。高盛将QQQ今年迄今的总回报与HYG 10年收益率折现后的1美元现值进行比较(下图)。QQQ的表现与2022年整体收益率增长密切匹配。他们认为,许多投资者使用HYG来估计高增长公司的资金成本,导致了相关性增加。这说明,利率和信贷息差上升能够解释2022年股市的表现。他们认为,鉴于这种错位,买入纳指或QQQ看跌期权是一种比较有吸引力的对冲方式。

预测财报日股价动向:近期表现和当前亮点

哪些股票可能出现正面或负面收益修正?高盛发现这是预测股票财报日走势的最重要因素。他们确定了四个变量(隐含移动、空头、价格目标上行、增长因子),这些变量在过去17年里对预测财报日股价走向很有帮助。下图展示了4月份150多只标普500指数成分股中的佼佼者。他们的逻辑回归使用这四个变量,利用最新的可用数据估计财报日上涨的概率(注意,以下数据不应被误解为对本季度财报或股票的基本面的判断)。过去17年里,53%以上概率占五分之一,这说明股票的仓位配置在业绩兑现日有较高的上涨概率。而低于47%概率的也占后五分之一,说明股价在财报日上涨概率较低。

该模型在过去17年中有15年的结果是积极的。2021-2022年的结构具有挑战性,因为隐含波动率高的股票,期缓解性反弹不那么频繁,而成长股表现不佳。过去一个季度的业绩表现强劲,他们预测出在业绩发布日将出现上涨的公司的股价会出现异常强劲的反弹。

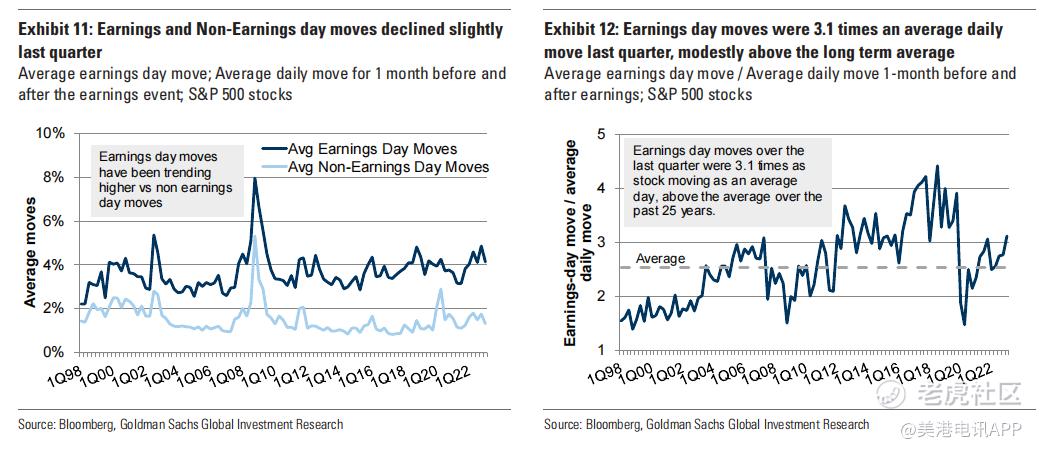

财报日波动仍然较大

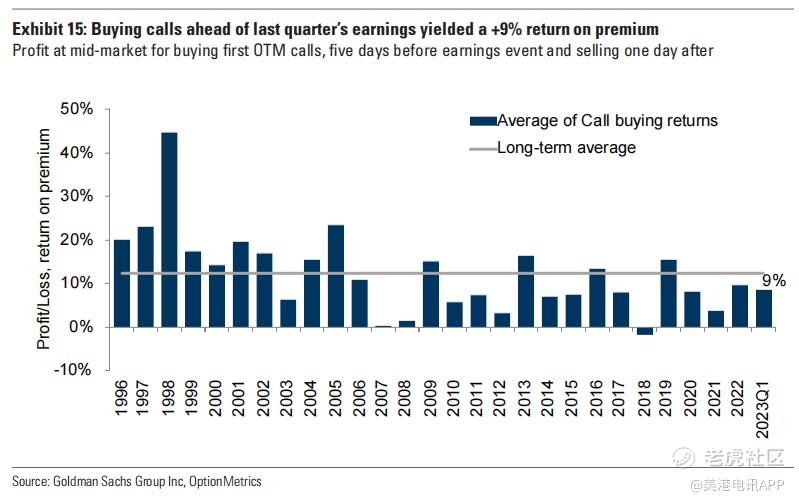

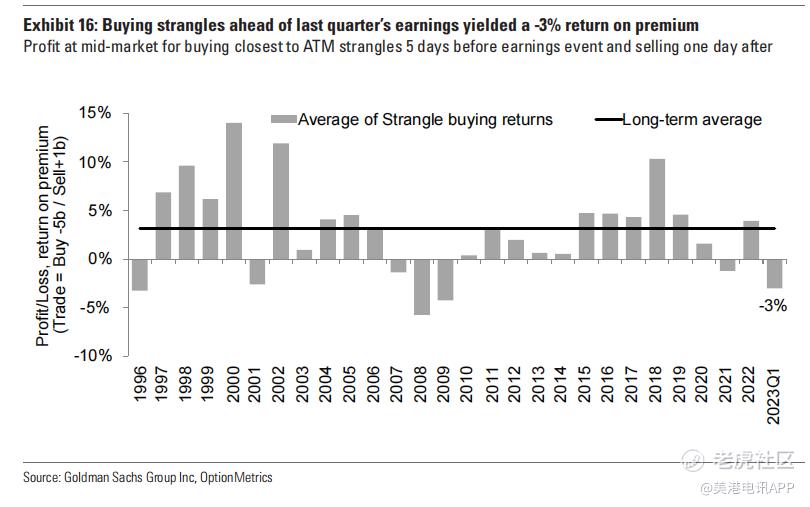

上季度,业绩公布引发个股波动率再次接近10年来的最高水平。即便非财报日股价随宏观波动而趋于平缓,但财报日的股价波动仍将保持高位。高盛仍然推荐,在业绩兑现前买入期权,在业绩兑现日卖出期权。

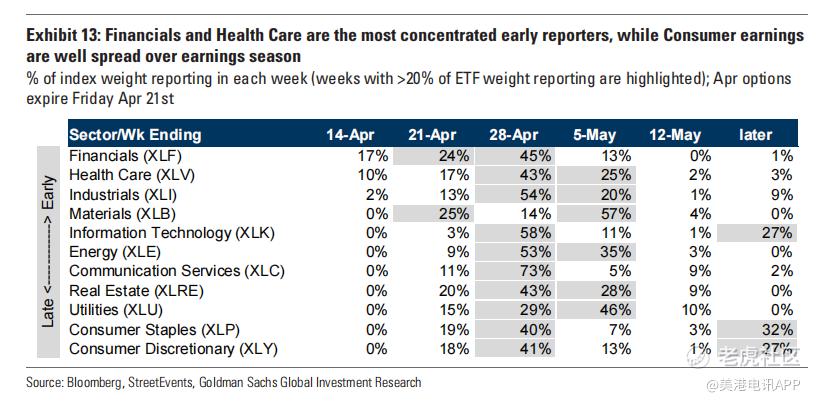

行业板块的财报交易时机

对于用期权交易行业盈利修正的投资者来说,了解一个行业财报发布时间很重要。下图展示了本季每周报告的市值百分比;排在榜单前列的是本季初财报发布最集中的行业板块。

财报日波动或达历史低点

本财报季前,财报日平均隐含波动率为+/-4.4%,达到历史低点,表明投资者不太担心个股大幅波动(特别是下行波动),降低了个股压抑后反弹的可能性。

上季买入看涨期权的回报率低于平均水平,而跨式期权的回报率为负。

以下是分析师识别出表现“超出预期”的公司:

可选消费:

汽车地带:有望加速增长

梅西百货:产生稳健的自由现金流,无杠杆/无担保资产基础被低估

金融:

联合汽车金融公司(ALLY):预计23年第一季度净息差将超过预期

纽约梅隆银行(BK):在信托银行中,短期每股收益涨幅最大

Evercore Inc(EVR):强劲的咨询业务或推动营收增长

美国再保险集团(RGA):死亡率提高,23年第一季度受益

医疗保健:

安进(AMGN):管线带来额外增长动力

辉瑞(PFE):营收驱动组合多元化

工业股:

航空租赁公司(AL):预计飞机供不应求

迪尔公司(DE):价格和成本表现预计均超市场预期

Fluence Energy(FLNC):毛利率有望提升

海科航空(HEI):处于超越终端市场的有利位置

材料:

克利夫兰-克利夫(CLF):汽车需求改善的主要受益者

食品:

Nomad Foods Ltd.(NOMD):可能上修

TMT:

Global-E Online Ltd.(GLBE):电商业务直接面向消费者扩张,或迎强劲业绩

微软(MSFR):长期发展看好

Impinj Inc(PI):积压和改善晶圆供应推动营收增长

以下是分析师识别出表现“不达预期”的公司:

可选消费:

RH(RH):预计销售疲软趋势将持续

金融:

信安金融集团(PFG):信用风险和费用备受关注

工业:

Woodward Inc(WWD):工业和国防业务继续面临逆风

材料:

安姆科(AMCR):需求环境不稳定,估值不那么有吸引力

利安德巴赛尔工业(LYB):核心聚乙烯业务仍面临挑战

食品:

墨菲美国(MUSA):燃料利润缺乏吸引力,成本增长快

TMT:

爱彼迎(ABNB):风险大于回报

西部数据(WDC):预计NAND价格将继续承压

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。