猎聘:2023汽车行业紧缺人才报告

Part 01 汽车人才市场观察

产业布局与人才供需互促互融

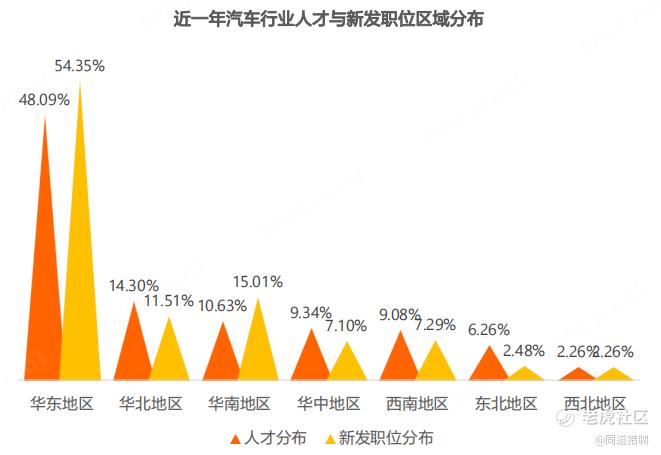

一、地域分布:华东供需两旺,西、北人才较集中,东、南需求更旺盛

猎聘大数据显示,近一年来汽车行业的人才供需在地域上呈现出较为集中的趋势。具体来看:

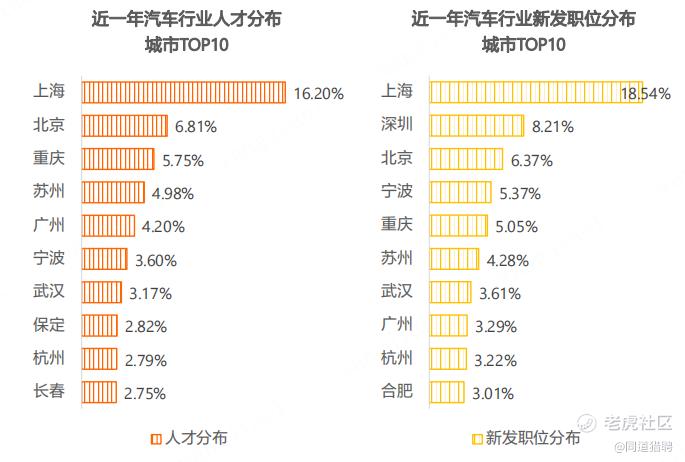

◆ 人才地域分布特点:48%的人才集中在华东地区,其中上海拥有全国最为有影响力的汽车产业链布局,拥揽的行业人才亦最多,占全国16.2%,苏州、宁波也进入人才分布城市前十;华北的人才聚集度全国第二,但整体占比不足15%,其中北京和保定最为集中,北京的人才拥有量仅次于上海;华南、华中、西南的人才占比相近。

◆ 新发职位分布特点:相较于人才的聚集性,新发职位的地域分布的集中度更高,54%的需求都集中在华东地区,其中上海对人才的渴求量最高,达到18.54%,深圳亦超过北京,成为对人才需求量第二大城市。

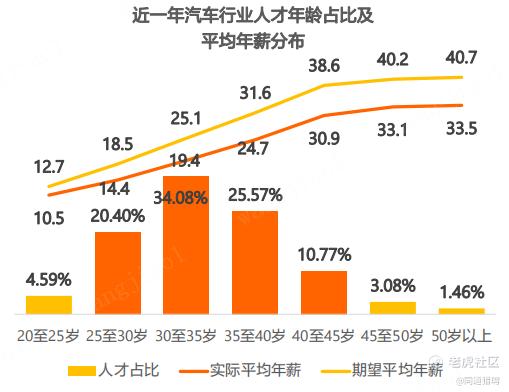

二、画像与薪资:人才特点极具行业特色,高学历人才薪资期望更高

汽车行业人才在年龄、工龄及学历方面均具有显著的行业特点,整体来看,30-45岁年龄的人才占比达7成,高出全行业平均水平11个百分点;5-15年工龄的成熟人才占比超6成,高出全行业平均水平5个百分点;学历分布上与全行业平均水平相似,但硕博人才仅占18.76%,略低于全行业平均水平(19.63%)。结合薪资水平,可以看出:

◆ 35岁以上人才的实际平均薪资和期望平均薪资均高于汽车平均水平,随着年龄的增长,汽车行业的人才薪资瞩目提升,但50岁人才的平均薪资涨幅有所放缓。

◆ 15年以下工龄的人才平均薪资均低于汽车行业平均水平,且年薪虽随着工龄的增长而增长,但涨幅幅度并不高,15年以上工龄的成熟人才薪资涨幅更大。

◆ 汽车行业中硕博学历的高学历人才占比不高,但薪资水平均高于汽车行业平均水平,尤其是博士学历人才,在期望薪资方面的规划更是高达65万元。

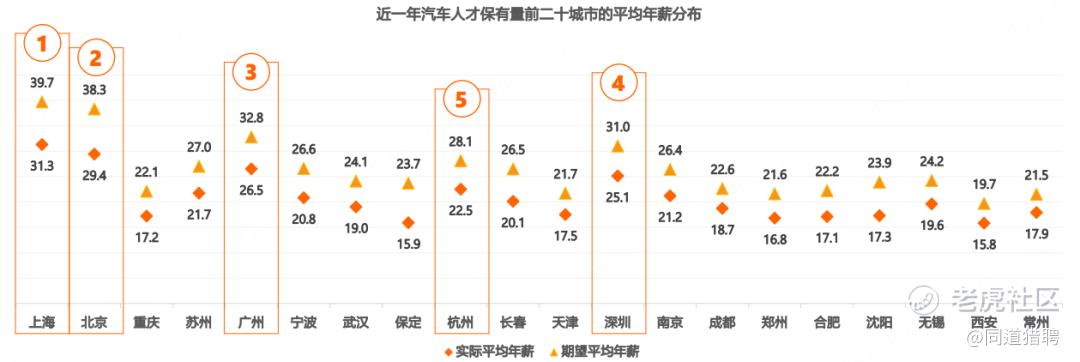

三、城市与薪资:各地人才平均薪资不同,上北广深杭薪资排名全国前五

各地汽车人才平均年薪水平受多方面因素影响,包括当地的人才结构、生活成本、经济活跃度等。从全国汽车人才保有量前二十的城市来看,一线城市的平均薪资显著更高。

◆ 上海汽车人才实际平均年薪和期望平均年薪均全国最高,实际平均年薪已超过30万,期望年薪更是接近40万;

◆ 北京薪资紧随上海,广深人才的实际薪资均超过25万,期望薪资超过30万;

◆ 杭州、苏州、南京、宁波等华东区域人才平均薪资亦较高,均超过20W;重庆、武汉、保定、天津、郑州、合肥、沈阳、常州的人才平均薪资相对较低。

四、人才流动:区域内的人才流动更加频繁,华东、上海是跨行业人才最偏爱去向

跨行业人才招聘是每个HR都要面临的情况,哪些区域和城市是这类人才更加偏好的呢?从猎聘大数据来看:

◆ 区域:人才更偏爱所在区域内的城市流动,尤其是华东地区内人才流动性最强;从流入的区域分布来看,华东地区也是各地人才的偏好之地;有8%的人才在华北地区内流动,另外有1.28%的人才从华东地区流入至华北。

◆ 城市:跨行业流入汽车行业的人才中,有20%左右的人才去往上海,北京接纳了6%,略高于苏州;宁波、重庆、深圳、广州、杭州、武汉和合肥也都是人才的偏好之选。

◆ 涨薪:流向不同城市的人才薪资涨幅亦有一定差异,其中上海涨幅36%、北京涨幅35.2%、苏州涨幅31.5%、宁波涨幅33.6%、重庆涨幅22.6%。

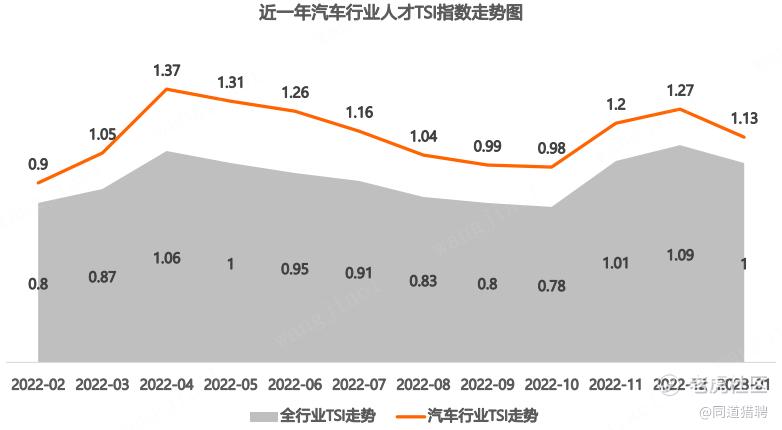

五、人才TSI:汽车人才较紧缺,数字技术、汽车设计研发类人才紧缺度更高

基于对人才市场供给情况的动态监测,对比全行业TSI指数的趋势变化,可观测到汽车行业人才TSI指数的波动的周期性。整体来说,汽车行业人才的紧缺度高于全行业平均水平,且在“金三银四”招聘需求最多时、年底校招期间社招需求活跃度下降时,出现显著抬高状态。

从细分职类来看,嵌入式软件开发、算法工程师、硬件工程师的紧缺度最高,主要原因在于跨行业吸引的困难、相关人才较少;同时,三电中的电控、电池人才,智能网联相关人才,以及汽车设计研发类人才的紧缺程度都较高,体现出企业对于电动化、智能化的人才需求旺盛度。

数据说明:人才紧缺指数TSI ( Talent Shortage Index ):TSI > 1,表示人才供不应求;TSI < 1,表示人才供大于求。如果TSI 呈上升趋势,表示人才越来越抢手,找工作相对容易。

六、职类对比:汽车、机械类人才供需两旺,硬件类人才需求更高

从职能角度来看,人才市场的供需存在一定的结构差异,且不同职能的人才薪资亦存在较大差异。以TOP10为例,可以看出:

◆ 人才分布:汽车设计与研发人才保有量最高,且平均年薪在TOP10中仅次于项目管理和销售管理;机械设计/制造的人才占比第二,但薪资在TOP10中最低;生产管理/营运、质量管理、汽车制造、财务/审计/税务、销售管理、人力资源、项目管理、汽车销售与服务等人才占比均进入前十。

◆ 新发职位:企业对于汽车行业人才的需求集中度高,21%的新发职位为汽车设计与研发,其次为机械设计/制造,这两个方向的需求与人才的分布相一致,除了供需两旺的人才需求外,对硬件、新能源等职类的人才需求进入TOP10,充分体现出企业在新能源和智能网联相关的转型诉求。

◆ 主动关注:企业主动关注哪些人才,主要受招聘紧急度、招聘量大小以及人才求职主动性等多重因素的影响,TOP10分布可以看出,机械设计/制造类人才求职主动性偏弱,电子/仪器/自动化人才的需求量也较高,对硬件等跨行业人才的主动触达更丰富。

Part 02 紧缺人才聚焦分析

汽车设计与研发 · 三电 · 数字技术 · 硬件技术

一、汽车设计研发 vs 三电:细分技术方向分布

汽车领域非常受到关注的设计研发和三电类人才,职能分布和行业分布都独具特色。其中:

◆ 汽车设计研发类人才的细分职能相对更丰富,且人才主要在汽车行业(74.13%)、机械制造行业(6.41%)和IT互联网游戏行业(5.5%);

◆ 三电人才中,电池工程师的储备量和活跃度最高,其行业分布则更为广泛,主要分布在汽车行业(40.31%)、能源化工行业(24.5%)和机械制造行业(14.75%)。

二、汽车设计研发 vs 三电:人才区域分布

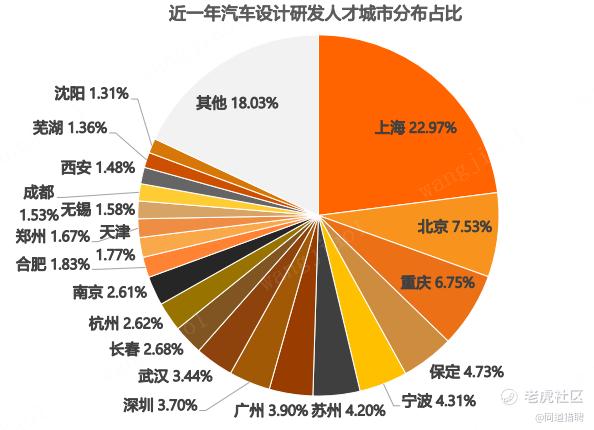

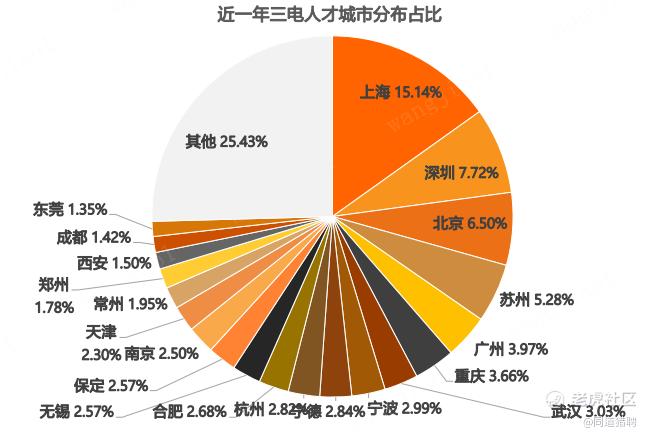

汽车设计研发类人才和三电人才的城市分布存在一定差异,主要体现在:

◆ 汽车设计研发类:城市集中度较高,TOP20城市拥揽了全国82%的相关人才,其中上海、北京、重庆、保定、宁波的人才占比进入前五,整车厂所在地的人才集中度相对较高,苏州、芜湖等汽车产业链布局较多的城市亦进入前二十。

◆ 三电类:城市分布相对分散,TOP20城市拥揽全国75%的相关人才,除了新能源车企集中城市外,锂电池产业链布局较好的城市也有丰富人才,如宁德、常州等。

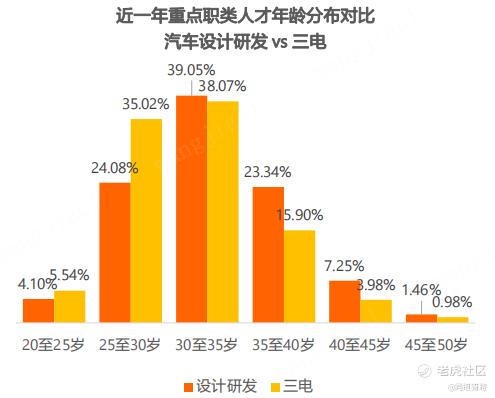

三、汽车设计研发 vs 三电:设计研发类人才经验更丰富,三电类人才学历更高

电动化作为汽车发展的明确趋势,整个行业都在该领域加码,但三电相关人才的市场储备和成熟度仍显著低于汽车设计研发类人才,两大职类的人才画像各具特点:

◆ 年龄分布:设计研发类人才更年长,35-50岁人才占比达32%,三电类只占21%;三电人才更年轻,20-35岁人才占比高达79%,设计研发类人才只占67%。

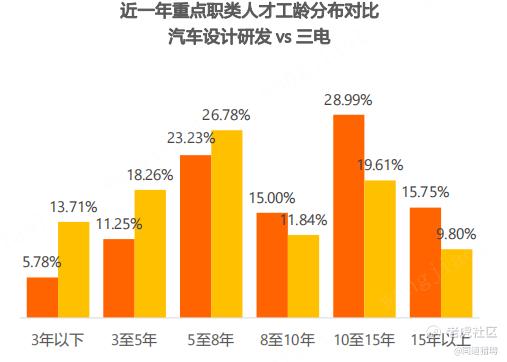

◆ 工龄分布:设计研发类人才工作经验更加丰富,10年以上工龄人才占比最高,达到45%,三电类相关工龄人才占比仅为29%;三电类人才工作经验有待积累,8年以下工作经验人才占比高达59%,而相同工龄的设计研发类人才占比仅为40%。

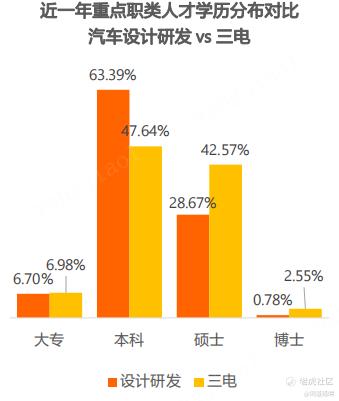

◆ 学历分布:超六成设计研分类人才为本科学历,硕博人才占比仅为29%;三电人才的学历水平显著更高,硕博人才占比达到45%,其中博士人才占比亦高达3%左右。

四、硬件技术人才:人才聚集IT互联网游戏行业,汽车中整车厂的数字技术人才更集中

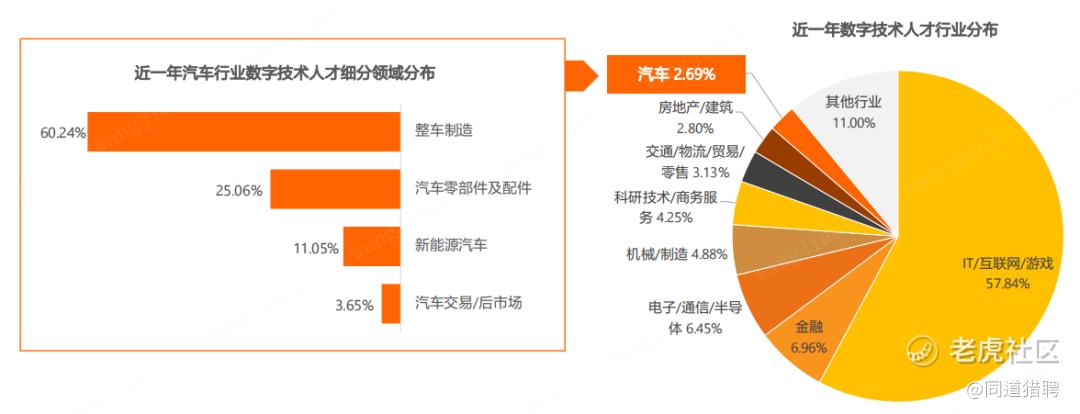

数字技术人才主要包括前后端开发、测试、运维、算法等相关人才,从行业分布来看,有近六成的人才分布在IT互联网游戏行业,行业集中度非常高;其次为金融、电子通信半导体、机械制造等领域,仅有2.69%的人才在汽车行业工作。这部分数字技术人才,超六成在整车制造企业中,25%分布在汽车零部件及配件领域,其他人才则分布在新能源汽车及汽车交易后市场领域,人才的细分领域集中度亦较高。

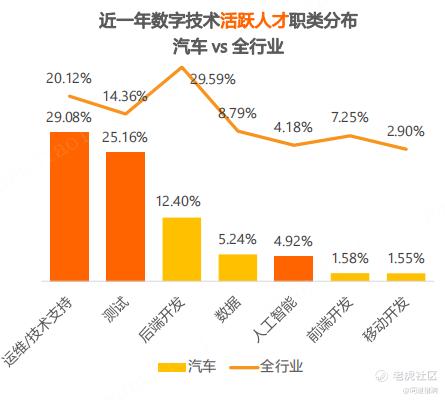

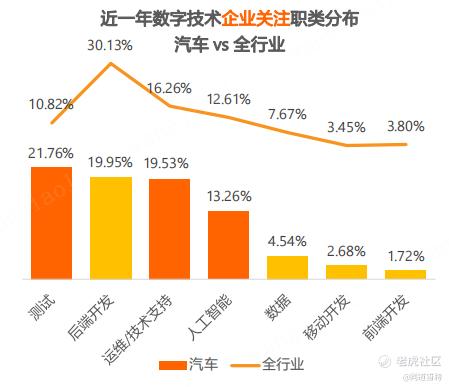

五、数字技术人才:汽车行业人才市场技术方向与全行业分布存在显著差异

数字技术类人才在汽车产业全链路数字化升级、智能制造以及用户运营方面提供技术支撑,整体人才市场的供需在技术方向上与全行业的分布存在差异,我们从活跃人才、新发职位和企业主动关注的不同职类分布来对比分析,整体来看,汽车行业对人才需求的技术方向更加全面,人才分布中集中度则更高。可以看出:

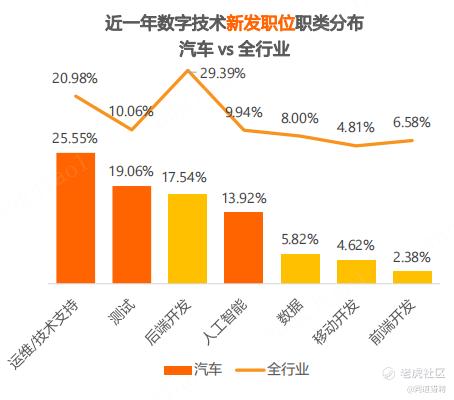

◆ 供需两旺:全行业中,后端开发、运维技术支持和测试类人才最为丰富活跃,且企业对这三类人才的需求量最高,而汽车行业内的数字技术人才中30%为运维技术支持类,其次为测试类人才,后端开发的人才占比相对全行业来看少了很多。同时,车企主动触及的人才中,测试类和后端开发类人才占比更高,可见在招聘过程中要满足此类人才的大量需求,需要HR更加主动。

◆ 汽车行业更关注:人工智能类人才在汽车行业中储备量占比第五,但新发职位中有14%的职位需要此类人才,汽车行业此类人才的紧缺程度更高。

六、数字技术人才:汽车全产业链分布影响数字技术人才集中度

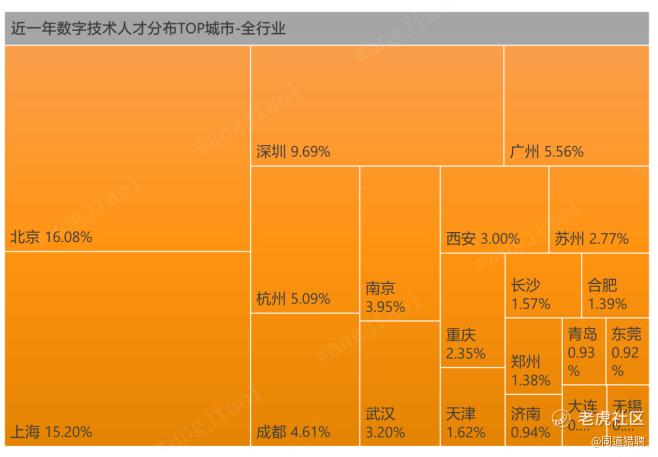

受汽车产业的分布影响,数字技术人才的TOP城市分布与全行业对比有显著特点:

◆ 汽车行业:上海是绝对的人才高地,这与上海在汽车产业链中的独特地位有很大关系,上海拥有众多整车厂的研发中心、智能部件的全球头部企业,汽车行业的数字技术人才中近4成集中在上海;北京、苏州、重庆、广州和深圳亦分布较多。另外,对比全行业来看,宁波、长春、保定、沈阳和常州受产业布局的影响,人才占比亦进入TOP20。

◆ 全行业:北京和上海的人才分布基本平分秋色,其中北京的互联网大厂、自动驾驶等相关产业聚拢了全国最多的数字技术人才;深圳、广州、杭州、成都和南京亦有较多相关人才。对比汽车行业来看,长沙、济南、青岛、东莞和大连均进入TOP20,这些城市的数字技术人才不一定拥有汽车行业经验,但可作为扩大范围的补充来源。

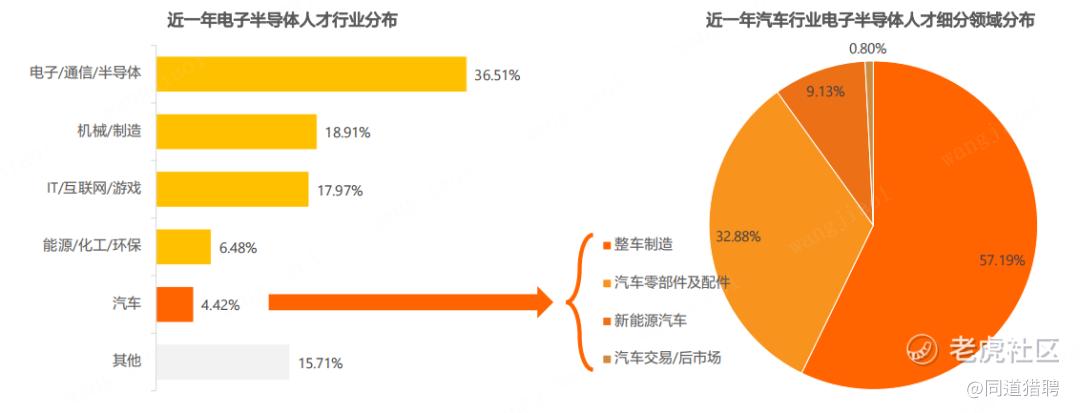

七、硬件技术人才:电子通信及制造业集中度更高,汽车相关人才保有量全行业第五

除了数字技术类人才外,汽车产业的智能化进程对硬件技术类人才的渴求日益强烈,此类人才的行业分布来看,主要集中在电子通信半导体领域,其次为处于智能制造进程中的机械制造行业、数字赋能为主的IT互联网游戏行业、瓦特与伏特融入度越来越高的能源化工环保行业,汽车产业中此类人才的保有量行业排名第五,但占比来看仅有4.42%,与前三个行业中的人才量差距较大,前三行业拥有73%的电子半导体人才。

汽车产业链中,此类人才的领域分布有更集中的特点,整车制造与新能源汽车拥有66%的人才,另外1/3分布在汽车零部件及配件领域。产业链内的人才具有较好的行业经验,上下游的产业属性可使此类人才更快速适应产业内新机会。

八、硬件技术人才:硬件人才需求最旺盛,所有行业都期待引进嵌入式软件开发工程师

无论是放眼全行业,还是聚焦汽车行业,硬件类人才的需求量都最为旺盛,但人才储备最多的是电子仪器自动化类;

汽车芯片对产业至关重要,但此类人才主要集中在半导体行业,汽车产业中此类人才的储备和需求都较低。细分职类中,电气工程师人才储备最为旺盛,嵌入式软件开发、电源工程师的人才需求量均较大,HR对此类人才的招聘更为主动;

电子技术研发工程师求职主动性更低,需求量一定的情况下企业招聘行为更主动,硬件测试、嵌入式硬件类虽然需求量均较大,但人才亦较为主动,驱动开发、FAE现场应用工程师类岗位在汽车产业人才分布中占比不高,车企更需要考虑跨行业引入措施。

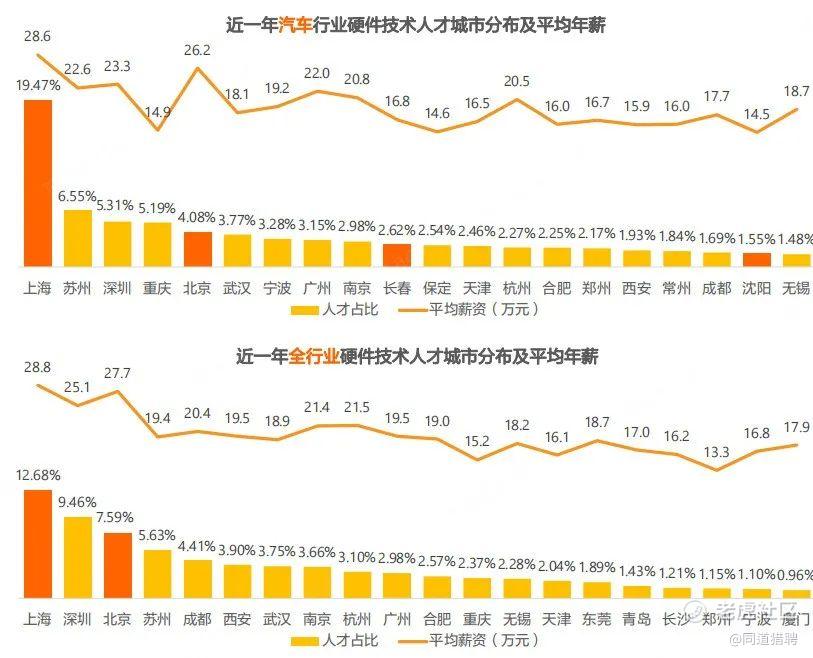

九、硬件技术人才:汽车行业近二成在上海,全行业人才分布更均衡,平均薪资更高

根据硬件技术人才的城市分布与行业分布相一致。

◆ 汽车产业中,研发中心集中、产业链全面的上海拥有19%以上的人才,且薪资领跑全国,与行业平均水平基本持平;苏州和深圳两大汽车电子制造较为集中的城市亦有较丰富人才,重庆、北京、武汉等整车厂所在地人才亦相对丰富。郑州的人才保有量排名超过全行业水平,且平均薪资亦高于全行业。东三省来看,人才主要集中在长春和沈阳,且长春人才的平均薪资高于沈阳。

◆ 全行业中,受电子通信半导体产业分布影响,全国人才分布更为均衡,且深圳的人才保有量超过苏州成为全国第二,但深圳人才的薪资水平低于其后的北京,苏州、成都、西安、武汉、南京等人才分布亦较多,东三省的人才分布并未进入全国前20,沈阳的人才保有量占比0.68%,高于长春人才占比(0.52%),且东三省的此类人才平均薪资均低于汽车行业此类人才薪资水平。

关于同道猎聘集团:

$同道猎聘(06100)$ 是以科技和大数据驱动的人才服务智能平台。通过科技赋能,猎聘沿着人力资源价值链,持续升级产品和布局新业务,向企业和个人提供更加完善的人力资源服务。截至2022年12月,猎聘拥有超过8350万的注册会员,已服务超过113.0万家优质企业。目前,有超过21.2万名认证猎头在猎聘平台上寻找核心岗位的候选人。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。