“股神”巴菲特出手!又买了100个亿

中国基金报记者 格林

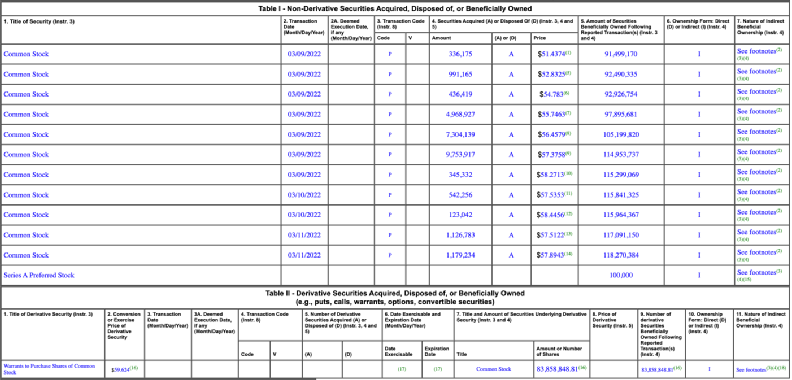

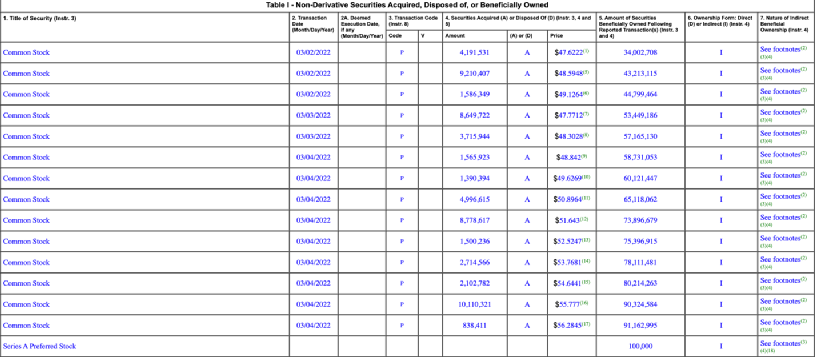

继3月2日、3月3日、3月4日连续加仓西方石油公司之后,股神“巴菲特”又出手了!3月9日、3月10日、3月11日再出手加仓西方石油公司,斥资约15.34亿美元(近100亿人民币)。

资料显示,西方石油公司于1920年建立,总部位于美国加利福尼亚州洛杉矶,主要开采石油和天然气。西方石油公司的业务范围包括美国、中东、北非和南美,是美国第四大石油和天然气公司。

3月2日至3月4日的交易,股神“巴菲特”斥资31.22亿美元加仓西方石油公司。3月2日至3月11日,股神巴菲特已经合计斥资46.56亿美元加仓西方石油公司,折合人民币295.18亿元。

此外,股神巴菲特截至目前还通过权证持有8386万股,西方石油公司股票,行权价格在59.624美元每股。若西方石油公司股价继续上涨,股神巴菲特对这家的公司的持股数量有可能还会继续上涨。

西方石油公司最新股价57.95美元,年初以来股价已经上涨86.57%。

根据2月14日巴菲特旗下伯克希尔哈撒韦向美国证交会提交的信息披露报告,截至2021年底,巴菲特持仓中含两家能源公司,西方石油公司之外,还有另一家雪佛龙。对于后一家公司,巴菲特在2021年4季度已经对它进行了加仓。考虑到,巴菲特账上坐拥巨额现金,巴菲特也有足够的实力来进一步增持他看好的公司。

不过,“股神”能源投资也并非回回成功。

事实上,就是西方石油公司本身股神也有看走眼的时候。2020年5月3日,在一年一度的股东大会上,巴菲特被问到对西方石油的投资是回答道:“如果你是西方石油股东或任何一家石油生产公司的股东,在油价走向方面你和我都犯了一个错误。”

巴菲特解释道“在当时的油价上(这项投资)具有吸引力,但显然在每桶20美元时不是,在每桶负37美元时更加不是。”

数据显示,2020年2季度巴菲特清空了持仓中的西方石油公司股票。

这次股神巴菲特是把西方石油捞回来。

原油还能不能追高?

股神加仓,投资者也蠢蠢欲动。暴涨之后,原油还能不能追高?

疫情后,全球经济复苏抬升了原油的需求,地缘政治压制供给。需求激增,供给吃紧,有分析机构给出了乐观预期,有机构称原油价格还有大幅上涨的空间。

例如,中信建投证券黄文涛等根据历次的“地缘-原油”冲击的影响模式分析得出:在冲突得到实质解决前,油价难以显著回落、持续面临上行压力,这增大了全球、尤其是美国的近期通胀风险。地缘政治局势,如不能在未来1-3个月内得到和解,则转入“持续冲突-油价上行”模式的概率在上行。

他认为,当前的原油价格易上难下,整体是受到地缘冲突和供需缺口双重支撑的;ii)如此次冲突能在4-5月前得到有效和解,则原油价格仍有可能回落到60-90美元/桶的较低位区间;iii)如此次冲突在5月左右得到部分和解,例如仅军事行动趋缓,则原油价格在年线层面有可能推升至160-190美元/桶的高位区间;iv)如此次冲突在5月以后仍在较激烈进行,则原油价格在年线层面有可能推升至190-230美元/桶的历史记录水平。

瑞信亚太区首席投资总监伍泽恩(John Woods)预计未来几周内石油和天然气价格将大幅上涨,因为市场预计供需面临风险。从中期来看,较高的能源成本会导致通胀,而美国利率上升(尽管收紧步伐可能略低于最初预期)可能会对大多数亚洲央行施加更大的加息压力,加起来应该会缓和增长前景,尤其是那些经常帐户头寸较弱的国家。对更高利率的预期往往会支持银行的业绩,这意味着寻求保护和对冲其投资组合的投资者应维持其在亚洲的金融股,而不是出售。

不过,机构人士认为,问题还有另一层复杂性:不少国家/地区正在调整关于“气候变暖”相关议题的执行节奏。短期来看,“气候变暖”考虑可能需让位原油的供应安全。这会对原油市场产生什么影响值得注意。

例如,高盛3月8日发布研究报告表示,近期的地缘政治事件可能会促使欧洲能源政策出现转折点。

预计供应安全将成为欧洲的能源政策的第一优先级。其次,是关于消费者保护,限价和发电相关的监管。

大家可能会问,欧洲最关注的气候变暖议题怎么办?高盛认为,长期来看,这一议题依然是关键性的议题,但是未来12-24个月,这一议题的优先级会下降。

商品ETF依然强劲吸金

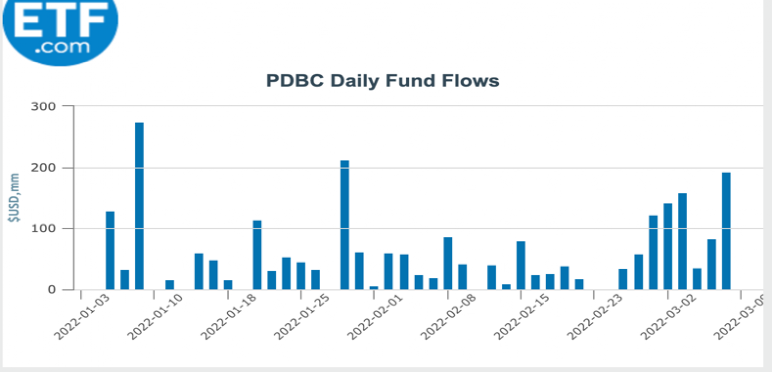

就目前而言资金用脚投票,还在纷纷涌入商品ETF。

例如,美国除黄金ETF外最大的商品ETF- PDBC 2022年以来截至3月12日,共吸收了资金净流入24.47亿美元。它最新规模79.4亿美元。PDBC 底层为商品期货合约。它由资管巨头景顺投资发行。

来源:ETF.com

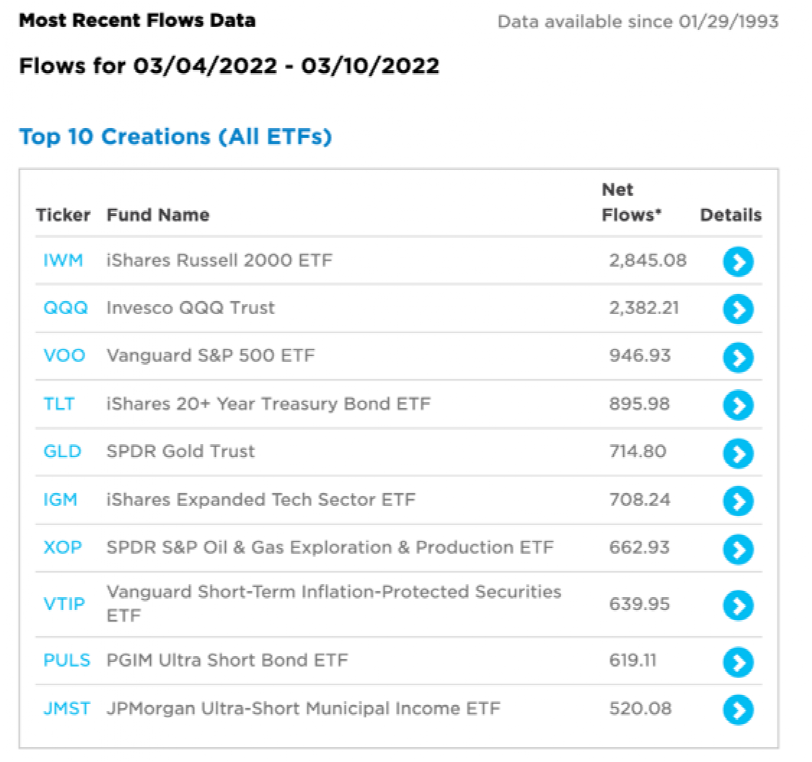

3月4日至3月10日一周,标普油气开采ETF XOP 吸收了资金净流入6.63亿美元。它的最新规模为57.3 亿美元,底层为美国油气开采公司股票。

来源:ETF.com

3月4日-3月10日,全球最大的黄金ETF-GLD也强劲吸金,期间吸收资金净流入7.15亿美元。GLD最新规模678.7亿美元。

瑞信Zoltan Pozsar提醒警惕大宗商品危机

瑞信全球短期利率策略主管Zoltan Pozsar 在周一发布的被广泛引用的报告中写道,一场大宗商品危机可能正在酝酿。

通过将当前正在酝酿中的危机与1997年、1998年、2008年和2020年危机进行比较,Zoltan 认为我们可以从它们的相似点中得出结论,每次危机都发生在资金和抵押品市场产生交集时。目前,危机的条件似乎已经具备。

以目前的情况为例,大宗商品可以抵押,具体而言俄罗斯大宗商品就像次级抵押品,而非俄同类大宗商品则像优质抵押品。俄罗斯能源类商品因为市场的割裂而变成“劣质”,对应的保证金规模将让人不寒而栗。这就和雷曼时刻的次贷危机如出一辙,同样庞大的全球市场,同样巨额的杠杆和流动性参与,同样众多交易者参与。

若Zoltan Pozsar分析得有道理,那么此时追高进入大宗商品市场,显然是“危险的游戏”。

编辑:舰长

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- CaiNiaoo·2022-03-14他的作业不要炒,子弹无限7举报

- 一路biao升·2022-03-14谢谢分享2举报

- 弹力绳22·2022-03-13这个时候市场行情不怎么好,空仓或者做空比较明智2举报

- 福斯特09·2022-03-13手中有点原油相关的股票标的,现在有点心里不踏实2举报

- 先救我她有对象·2022-03-13资金比较少,技术也一般,还是老老实实的空仓比较合适2举报

- 搞钱树·2022-03-13战争之前,如果说让抄底跟随,我觉得我会,现在不敢了2举报

- 德迈metro·2022-03-13只要这场局部战争没有结束,石油天然气就会有持续的机会2举报

- 灌饼高手00·2022-03-13此时追高进入大宗商品市场,确实风险不小了2举报

- 老夫追涨杀跌·2022-03-13其他人可以不信,但是股神的操作还是很少出错误的2举报

- 哎呀呀小伙子·2022-03-13西方石油公司,先拿小本本记下来,回头研究下2举报

- WLUN·2022-03-14这种好机会值得加仓买2举报

- 被幸福敲了门的人·2022-03-14巴菲特的投资关注预期在多少呢……😄2举报

- 牛布理·2022-03-14这篇文章不错,转发给大家看2举报

- 腾青云·2022-03-14原油都涨上天了2举报

- 沙漠追光大海逐风·2022-03-13我觉得全球最大的黄金ETF-GLD会有比较多的机会1举报

- 一池咸鱼·2022-03-13我还是震惊于有钱人随手用100亿去炒股,确实富有。1举报

- 南方之王北上·2022-03-13原油都已经到顶峰了,感觉价格不会再涨了。1举报

- 孙立冉·2022-03-13菲神还是有胆识的啊,如今股票市场这么混乱还敢去下投。1举报

- 木匠精神买股·2022-03-13最近美国不在进口俄的石油了,感觉油价还会涨。1举报

- 赚认知的米·2022-03-13巴菲特居然一次投出一百个亿,有钱人的财富数量确实无法想象。1举报