中国证监会没有意识到:除权除息对投资者持仓成本价的改变!

在作进一步讨论之前,我先阐明自己的论点:中国A股除权除息会从投资者的持仓成本单价里面扣除每股分红金额,这是一个画蛇添足的行为,港股没有这样做。

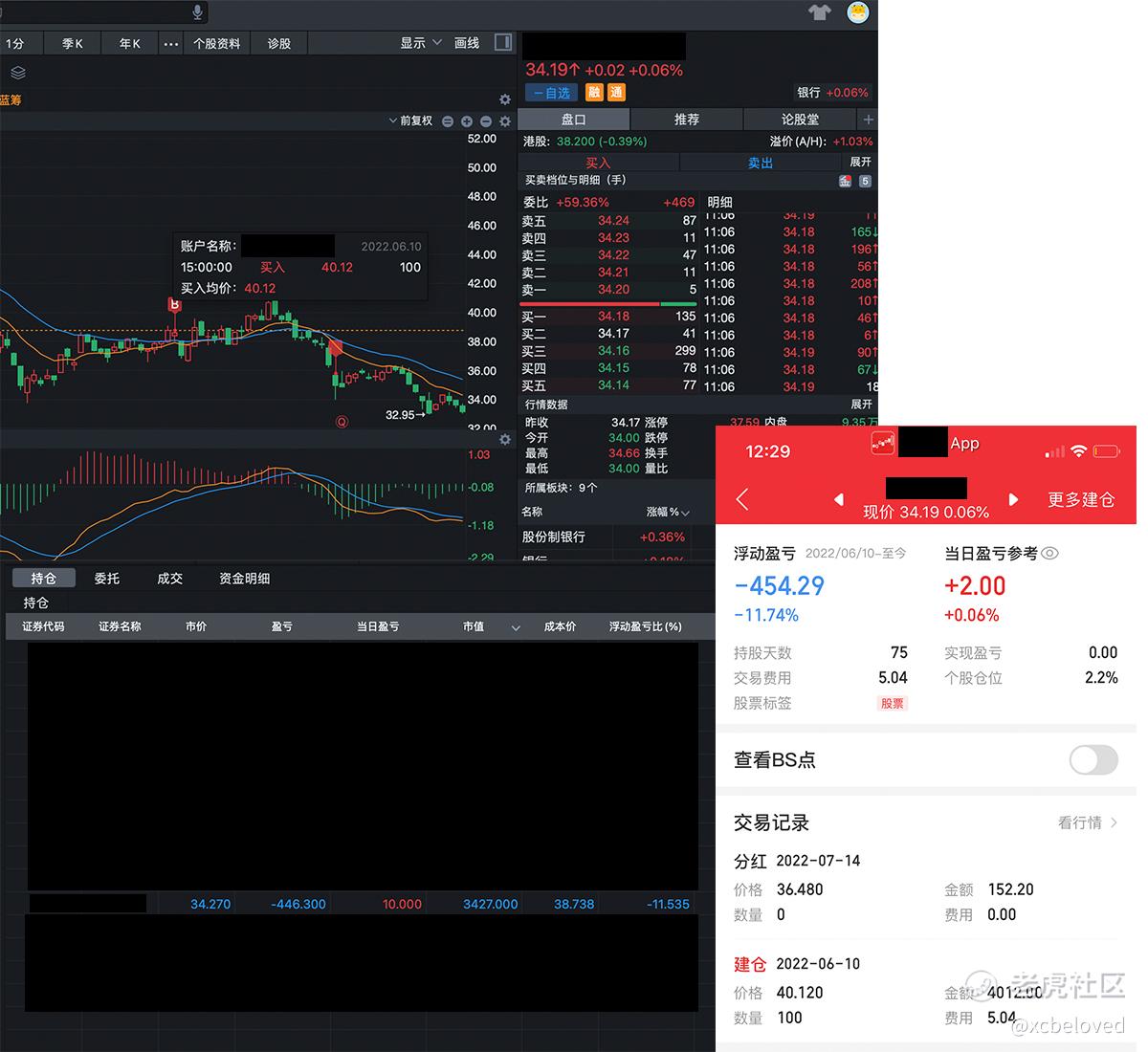

我们看这张图,这是A股中的其中一只股票。2022年6月10日,买的时候的成本单价是40.12元,成交100股,总成本4012元。7月14日,分红152.2元,券商提前扣除大约10%的股息红利税14元,还剩138.2元,100股,每股分红就是1.382元。

分红之后查看自己的持仓变化情况,发现成本单价从40.12元变成了38.738元,每股分红1.382元就是变化的原因。持仓数量100不变,持仓成本总额从4012元变为了3873.8元。所以结论是:A股分红之后,会从投资者的持仓成本总额里面扣除分红金额。

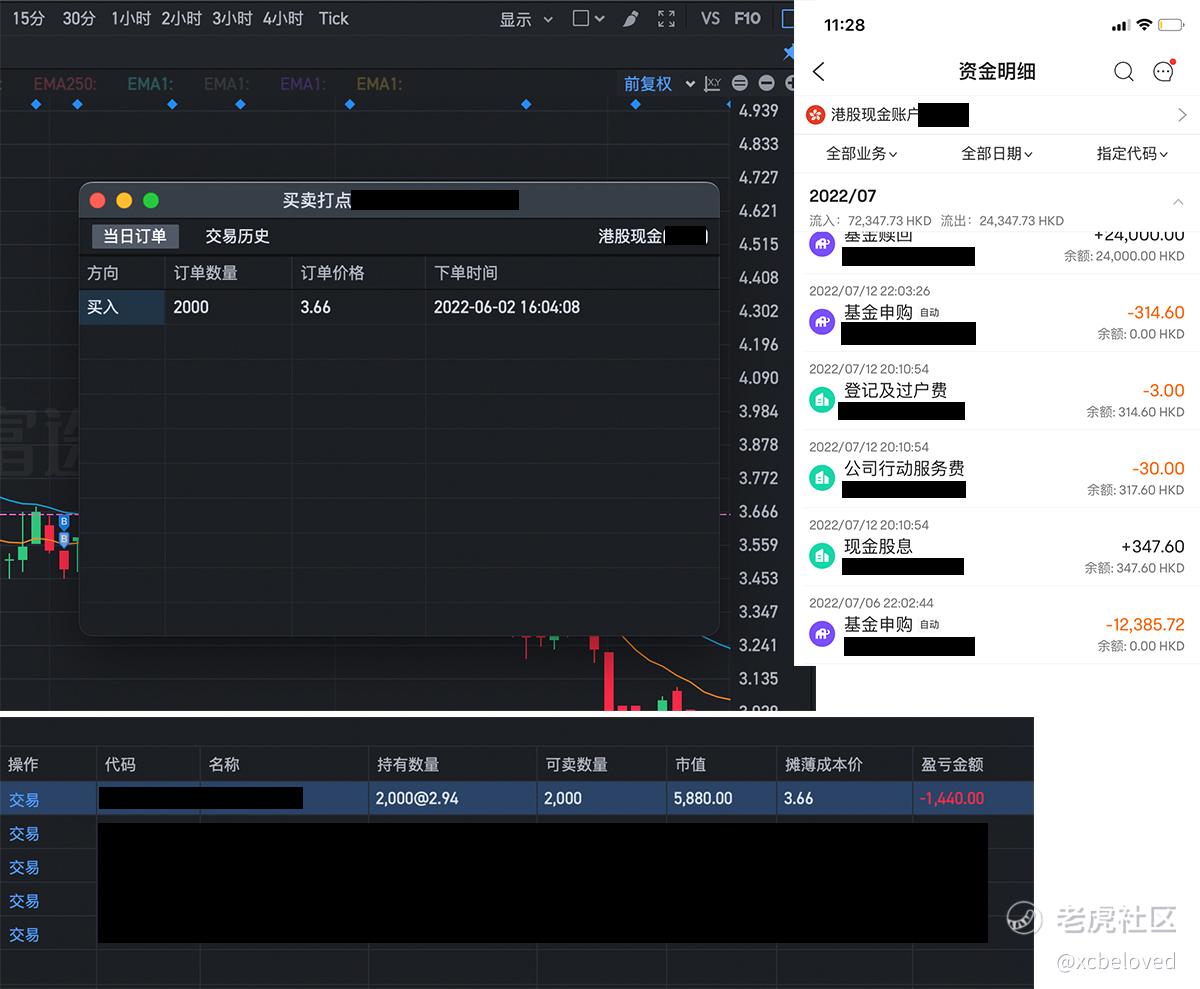

再看图,这张图是港股中的,其中一只股票。买的时候的成本单价,是每股3.66港元,7月12日分红347.6港元,分红之后的成本单价,仍然是每股3.66港元。也就是说,港股没有从投资者的持仓成本总额里面扣除分红金额。

看完港股和A股在除权除息上的差异,我们看看中国证监会的解释。

大家可以在中国证券监督管理委员会官网查到,2012年5月18日,证监会投资者保护局对投资者关注问题的答复。距离今天,已经10年过去了,但是关于除权除息的争议,仍然在持续。为什么?

在我看来,是因为中国证监会没有正面回复投资者的核心关切。当然,造成现状的原因,还在于,不管是提出异议的人,还是中国证监会,都没有意识到除权除息对投资者持仓成本单价的改变,更没有明确区分公司股价和投资者持仓成本单价的差异,企业市值和投资者持仓成本总额的差异。

因此造成了中国证监会,在回复时出现了避重就轻、模棱两可的答案。这样的答案显然无法弥补投资者本金的损失。投资者的利益所在,便是关于除权除息的争议一直持续的原因。(为了便于讨论,我会把证监会投资者保护局对投资者关注问题的答复,放在文末,供大家查阅。)

在讨论投资者的核心关切、持仓成本单价和总额之前,我们先看一下除权除息的定义。除权除息是指上市公司派发现金股息或红股股息时,将股票市价中所含的股东领取股息的权值扣除而进行的一种价格调整。

从这个定义来看,除权除息就不包含从投资者的持仓成本总额(本金)里面扣除分红金额的这种行为。也就是说,要么这个定义是错误的,或者不够完整;要么就是交易所在实际执行中出现了画蛇添足的错误,增加了一个步骤,从投资者的持仓成本总额里面扣除分红金额。

在我看来,是后者。理由一:上海、深圳证券交易所交易规则第95条没有要求分红之后从投资者的持仓成本总额里面扣除分红金额。理由二:港美股在具体的执行过程中没有在分红之后从投资者的持仓成本总额里面扣除分红金额。造成画蛇添足的原因,是对除权除息的理解有误。股东领取股息的权值是应该从股价中扣除,还是应该从持仓成本单价中扣除,甚至说两者都要扣除。

大家都知道除权除息的原因是,分红之后公司的内在价值减少了,公司市值作为公司内在价值的一种表现形式,就应当相应减少。由于利润一旦创造就自动属于股东,分红只是公司利润转交兑现给股东的一种方式,没有利润的突然增加,所以投资者派息前后总的权益不会改变。这个总的权益,是指投资者的持仓成本总额,还是持仓市值总额?我认为是投资者的持仓市值总额,因为持仓成本总额是固定不变的,只有持仓市值总额能够体现利润创造对公司内在价值的贡献。

如果总的权益指的是持仓市值总额,那么派息前的持仓市值=派息后的持仓市值+派息的金额。持仓市值=股票市价*持仓数量,从股票市价中扣除股东领取的股息权值之后,投资者的持仓市值就已经减少了,已经达到了扣除派息金额的目的。不能再从投资者的持仓成本单价中扣除每股分红金额,或者说从持仓成本总额里面扣除分红金额。为什么?

要回答这个问题,我们先说一下持仓成本单价的意义。持仓成本单价表示投资者对该公司的内在价值进行的金额押注,是股票投资输赢的判断标准或参考物。投资者一旦购买了股票,持仓成本单价就是固定不变的,不能被任何人以任何理由修改为其他价格,否则就剥夺了投资者对公司内在价值评估的权利。

持仓成本总额下调又意味着什么?

持仓成本总额下调就表示投资者卖出股票换了现金。持仓成本总额下调为零时,表示投资者全部卖出,如果得到的现金和成本总额一样时,表示投资者以成本价卖出。同样,成本总额下调一部分,表示部分卖出了,下调的金额等于得到的现金时,表示以成本价卖出。分红之后,持仓成本价下调的金额和分红相同,就表示投资者以成本价卖给了公司。

多说一句,从这个意义上讲,这个以成本价进行的交易对账面上赚钱的投资者不利,对账面上亏钱的有利,对不亏不赚的不影响。

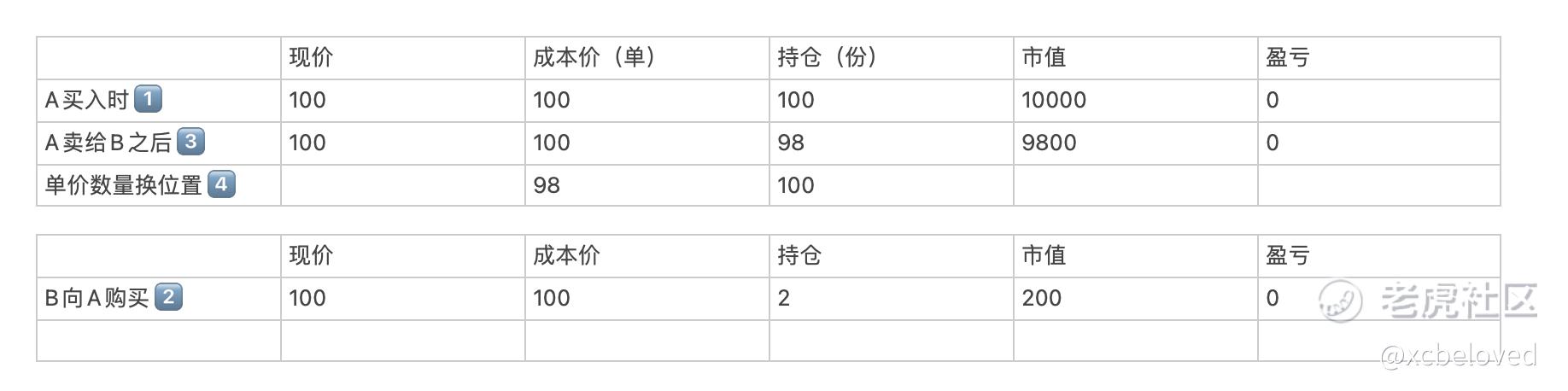

我先对这个表格做一个解释,A代表投资者,B代表公司。持仓成本总额=成本单价*持仓数量。A先在市场中以100元的价格购买了100份,市值10000元,此时盈亏为0。之后,B以现价100元向A买了2份,市值200元,此时B也是盈亏为0。A卖出之后,还剩98份,现价100元,所以市值9800元。因为现价和成本价相同,所以A的盈亏为0,也就是成本总额等于市值9800元,那A的成本单价就应该是100元。

但是现实中,我们看到自己账户在分红之后,成本单价下调了,但是持仓数量并没有发生变化,就以为自己没有卖出股票,这个是不对的。不要被持仓数量麻痹,因为成本总额上调就意味着您用现金换了股票,下调就意味着您用股票换了现金。这个没关系,应该关注的是持仓成本总额的变化。

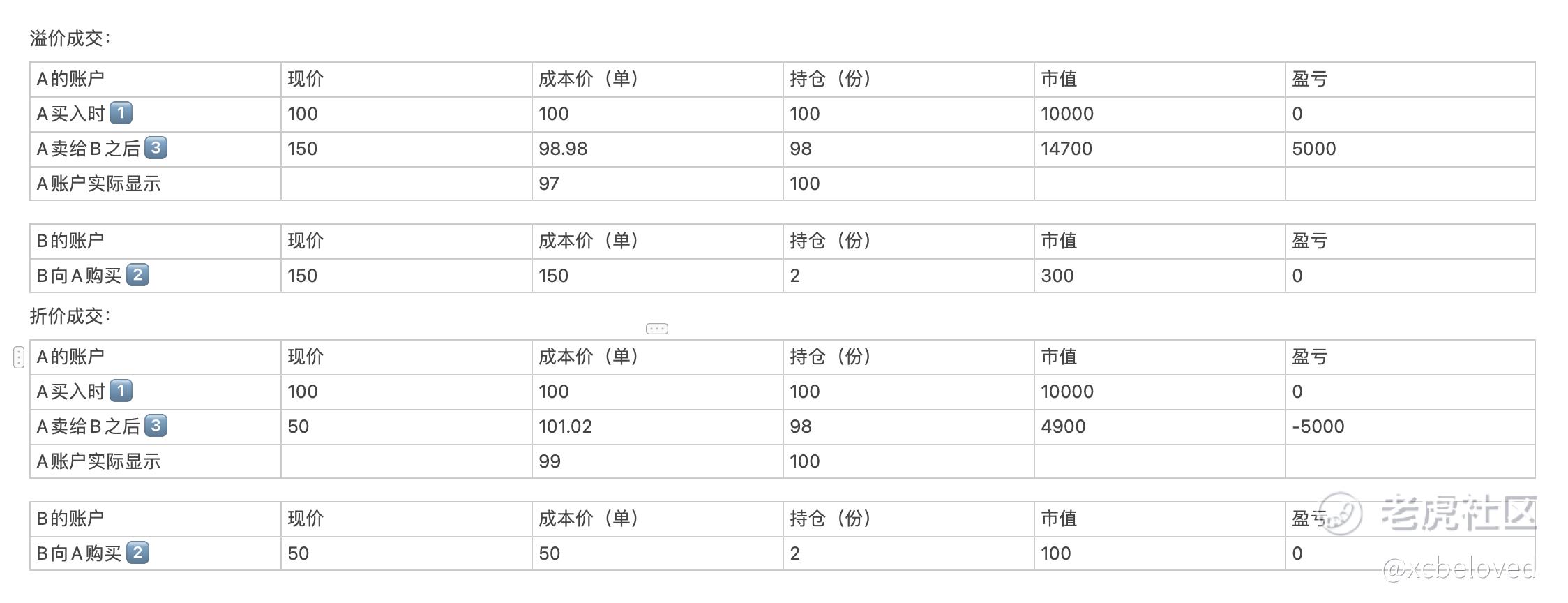

这个表格中成本总额下降200元,得到的现金也是200元,所以是以A的成本价100元成交,等价成交。如果A下降的总额是200元,得到的现金是300元,说明A赚了100元,溢价成交,因为交易的数量是2份,所以每份溢价50元,100份,账面盈亏就是5000元;如果A下降的总额是200元,得到的现金是100元,说明A亏了100元,折价成交,因为交易的数量是2份,所以每份折价50元,100份,账面盈亏就是-5000元。

持仓成本总额=持仓市值-盈亏,持仓成本总额=成本单价*持仓数量,可以计算出交易之后的持仓成本单价。总之,溢价卖出可以摊低持仓成本单价,折价卖出可以摊高持仓成本单价;溢价买入可以摊高持仓成本单价,折价买入可以摊低持仓成本单价。

溢价和折价交易导致的成本总额变化过程,看下图,大家可以自己演算一下卖出100份,成本单价会出现怎样的变化。如果A得到的现金刚好是下降的总额的1.1倍左右,那可能是还没有扣除10%的股息红利税。扣除之后,如果等于下降的总额,就说明A是以成本价卖出的。(您可以看看自己的账户)

因此,从投资者的持仓成本总额里面扣除分红金额,这个画蛇添足的行为,本质上是把分红行为变成了交易行为。即上市公司用股息红利,按照投资者的持仓成本单价,购买投资者的股票。公司向投资者购买股票,叫作股票回购。但是,这个交易发生之后,流通股的数量并没有减少,所以公司并没有买到股票。公司花了钱,没有买到股票,只能说明公司的分红被蒸发了。

如果您还是不能理解分红行为是如何变成交易行为的,您可以对比一下,除权除息对投资者持仓成本总额造成的变化,和投资者自己卖出股票对持仓成本总额造成的变化,以及分红的现金和投资者卖出股票得到的现金。如果说分红的现金本质是投资者用自己股票换的现金,那么事实上,股息红利已经在除权除息的过程中蒸发了。

为什么说公司花了钱,没有买到股票呢?原因就是,分红之后错误地下调了成本单价,而不是持仓数量。

试想一下,如果成本单价保持不变,下调的是持仓数量。那么,公司就像投资者一样,手里也有了一个股票账户。如果股息率是2%,那么每一次分红,公司的股票账户,就会增加2%的股票数量,把这2%的股票注销之后,市场就会减少2%的股票数量。公司市值不变,股票发行数量减少2%,每份股票代表的价值,就会增加2%,从100元变为102元。增加的2元相当于是,公司给投资者的分红。

当然,真正的股票回购,应当是在股票价格,确实被低估的情况下,按照市场价格去回购股票,而不是强行的按照投资者的成本价去回购股票。这样的回购,才是保护投资者利益的正确方式。

反过来说,如果公司股价,没有被低估,就应当把利润的一部分,以现金的方式分配给股东,让股东自己去寻找,那个股价被低估的投资机会。并且现金分红之后,不应该,再从投资者的成本总额里面扣除,否则就又回到股票回购的老路上了。

也就是说,从投资者的持仓成本总额里面扣除分红金额,本质上是一种交易行为,即上市公司用分红购买了投资者的股票。由于错误的购买方式,导致公司花了钱,却没有买到股票,也就造成了事实上的利润被蒸发。站在投资者的角度,公司没有能把这部分利润用于再投资,扩大生产,增加公司估值,也没有把分红送给股东。从这个层面上讲,反倒是分红少的公司,蒸发的利润少一些。

在这种画蛇添足的除权除息制度下,上市公司分红金额越多,蒸发的利润就越多,整个市场就越无限接近于零和博弈。

现在,我们逐一对证监会投资者保护局的回复,发起反驳。

首先,‘证监会投资者保护局’对分红的定义是错误的。‘证监会投资者保护局’的答复是:“上市公司分红,本身是一种财富转移,而不是财富创造,因此投资者在获得红利的同时股价出现下调是完全正常的”。

我的反驳是:这个阐述只解释了从股价中扣除每股分红金额的合理性,没有解释从投资者的持仓成本单价中扣除每股分红金额的合理性!

其次,我们看一下‘证监会投资者保护局’举的例子。为什么是错误的?

‘证监会投资者保护局’说:“例如,某上市公司股本1亿股,每股市价20元,每股盈利2元。若公司以未分配利润向全体股东按每1股送1股的比例分红,则分红后企业的理论价值没有发生任何变化,但总股本增加到2亿股,也就是说送股后的2股相当于此前的1股所代表的企业价值,每股盈利变为1元,其市价应除权,相应调整为10元。如果公司每股发放1元的现金红利,那么实施现金红利后,每股实际价值减少1元,其市价应除息,相应调整为19元。”

我的反驳是,首先,公司总市值20亿,每股20元,总共1亿股。现在每1股送1股,股本变为2亿股,每股变10元,总市值还是20亿。这件事和分红无关,和公司的利润也没有关系。这就是一个拆股行为,1拆2,拆股可以发生在任何时间,并且不限制次数。就如同整钱换零钱,一张20元的换成2张10元的。

拆股是指将一股面额较高的股票交换成数股面额较低的股票的行为,它不属于股利。字面意思是按每1股送1股的比例分红,实际上是牺牲股价换取股票数量,整个过程都不涉及公司利润的参与,也就不叫分红,也就更不需要除权除息了。

题外话:我们假设公司的利润参与到送股的过程中来,会是怎样一个情况?

公司的利润参与到送股的过程中来,前提是先要进行股票回购,即把现金换成股票。如果按每1股送1股的比例分红,因为有1亿股,市价是20元,就要花掉20亿的利润来分红。这显然不太现实。一共盈利才2亿元,就分红20亿,分红率就是1000%。

那假设每1股送0.1股,每一股分红2元,每股盈利2元,分红率就是100%。这是可以的,相当于公司当年的利润全部用于分红。也就是说,分红来源于公司利润,只有公司利润参与的分红才是真正的分红。由于分红是指利润所有权的转移,所以才需要除权除息。除权除息价等于市价20元减去每股分红金额2元,即18元。

由于回购的股票来源于已发行的股票,所以不会增加股票的数量,但是会花掉公司的利润。拆股则相反,会增加股票的数量,但是不会涉及公司利润。

由于股票的数量本身就是影响股价的因素之一,所以回购的股票是用于注销,还是用于分配给剩下的股东,其实没有差异。

回购的股票注销之后,股票数量减少10%,每股股票代表的价值就增加10%;回购的股票分配给剩下的股东,由于回购的数量是10%,所以还剩下90%的股票,回购的这10%送给剩下的90%,让原本只拥有90%股份的投资者,变成拥有100%股份,同样是价值增加了10%。

既然回购的股票,用于注销和用于分配没有差异,那么股票回购后注销和送红股就没有差异。

在这个红股分红的过程中,我们可以看到送红股的缺点。一是,增加公司的开支,因为红股分红前的股票回购,会产生交易费。二是,投资的目的是获取现金回报,股票只是参与投资的手段。与现金分红相比,红股分红之后,会增加股东变现的成本和压力,这对股东是不利的。

这些缺点造成,现实中大多以现金股息分红为主,基本没有以红股股息分红的现象发生。

接着说‘证监会投资者保护局’举的例子。如果公司每股发放1元的现金红利,1亿股,分红金额就是1亿元。如果这1亿元的所有权转移给股东,除权除息价可以下调至19元,企业市值可以下调至19亿元,但是不能下调股东的持仓成本总额。这个前面说过,就不再赘述。

最后,‘证监会投资者保护局’说:“此外,从境外证券市场情况看,纽约证券交易所、东京证券交易所和香港证券交易所等均对上市公司分红后的股价(股权登记日当天收盘价)作除权除息处理,其处理方式与沪深交易所相同,即除息价=前收盘价-每股现金红利,除权价=前收盘价÷(1+每股送股率)。”

我的反驳是,这个回复既有对的地方,也有不对的地方。对的地方是因为这个回复只解释了,对公司股价作除权除息处理的合理性。不对的地方是因为,这个回复没有解释三大交易所是否对投资者的持仓成本总额作除权除息处理。

但是,事实上是,三大交易所只对公司股价作除权除息处理,没有对投资者的持仓成本总额作除权除息处理,而中国A股是二者都作除权除息处理了。所以三大交易所没有对投资者造成伤害,但是中国A股对投资者造成了伤害。

此外,由于红股分红本质是拆股,真正的红股分红前应当先进行股票回购,所以送股除权价的计算公式也是错误的,送股除权价的计算公式本质是拆股除权价的计算公式。红股分红除权价的计算公式应该和现金分红除息价的计算公式相同。

认真分析之后你会发现,‘证监会投资者保护局’根本就没有意识到除权除息对投资者持仓成本总额的改变。从证监会的回复中,还引出另外一个问题:中国A股的红股分红,本质是拆股。所以,我们有两个诉求,第一是废止从持仓成本单价中扣除每股分红金额的行为,第二是废止红股分红的行为,只允许现金分红。

争议不停,伤害不止,每一个人都是参与者,每一个人也都是受害者。以上种种原因,造成自2012年5月18日以来,已经过去10年了,我们需要中国证监会,重新给出一个回复!

以下是,2012年5月18日,证监会投资者保护局对投资者关注问题的答复(原文)。

七、关于上市公司分红除权除息问题

8、现金分红和送股分红,是两种截然不同的分红形式。送股分红,是因为公司股票总量增加了,权益又不能相应增加,当然需要除权处理,进而引起单价变化。而现金分红,公司股票总量未变,每股权益数未变。只需按分红标准分配(包括代扣税)就行了,根本不存在冲减单价、进而冲减市值的问题。建议废除现金分红除息的规定,保护投资者合法权益。(来源:投资者来信)

答:上市公司分红本身是一种财富转移,而不是财富创造,因此投资者在获得红利的同时股价出现下调是完全正常的。上市公司分红一般有送股分红和现金分红两种。当上市公司送股分红时需要对股价进行除权,现金分红时需要对股价进行除息。分红对象为权益登记日持有上市公司股票的股东。沪深证券交易所在除权除息日开市前,以该股前日收盘价为基准计算出该股的除权除息价,作为该股当日开盘的参考价。

实行除权除息制度,是基于市场公平原则。除权除息日前后股票内含有的股东权益是不同的,从除权除息日起,新持有分红公司股票的股东不享有上次的分红权利。上市公司分红后,其每股股票所代表的理论价值有所减少,这一变化应当体现在股票价格变动中。目前沪深证券交易所有关除权除息制度统筹考虑了除权除息后买入该公司股票的投资者利益,这是对投资者利益的保护,而不是侵犯。

例如,某上市公司股本1亿股,每股市价20元,每股盈利2元。若公司以未分配利润向全体股东按每1股送1股的比例分红,则分红后企业的理论价值没有发生任何变化,但总股本增加到2亿股,也就是说送股后的2股相当于此前的1股所代表的企业价值,每股盈利变为1元,其市价应除权,相应调整为10元。如果公司每股发放1元的现金红利,那么实施现金红利后,每股实际价值减少1元,其市价应除息,相应调整为19元。

同时,除权除息所形成的价格只是作为除权除息日当天该股开盘的参考价,如果投资者看好该股,委托价高于除权除息价,经集合竞价产生的实际开盘价就会高于除权除息价,反之亦然。除权除息日市场的实际交易股票价格则由股票内在价值和买卖双方的供求等多种因素决定的,因此就会出现“填权”、“填息”和“贴权”、“贴息”的情况。可见,除权除息价并不一定就是投资者当日实际买卖该股的价格,因此不会影响投资者的收益。

此外,从境外证券市场情况看,纽约证券交易所、东京证券交易所和香港证券交易所等均对上市公司分红后的股价作除权除息处理,其处理方式与沪深交易所相同,即除息价=前收盘价-每股现金红利,除权价=前收盘价÷(1+每股送股率)。

A股除权除息是否改变了投资者持仓成本价?(单选)

A股除权除息是否改变了投资者持仓成本价?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 昊天牛牛牛·2022-12-09好点赞举报

- 丁心·2022-12-09阅点赞举报

- 发发发超·2022-12-09打卡点赞举报

- 黑色枪骑·2022-12-09不错点赞举报

- 翻三十倍AHT的涂泥私房·2022-12-09可以理解点赞举报

- 李松倡·2022-12-09好点赞举报