餐饮业的“幸福年” 到店业务对抖音也是“硬骨头”

在市场有效学派看来,股价乃是对企业基本面(包括未来预期)的反馈,一旦股价出现大幅波动,就会向基本面找原因,这也成了一些市场观察人士常用的分析方法。

而站在行为学派人士角度,市场并不完全有效,很多时候是被情绪支配,定价往往会大幅偏离内在价值,对前者最大的质疑为:假若市场可以有效分配资源何谈资本泡沫,何谈金融危机呢?

近期上述纠结就发生在了美团,当抖音宣布进入本地生活服务后,该公司股价出现了较大的波动,于是就出现了“究竟是市场情绪化的超跌效应,还是基本面未来不乐观的反馈呢”的大辩论,若是前者则意味着市值会在情绪消化后逐渐回归。

本文我们就来从基本面入手分析,来判断美团到店业务是否会如市场许多人士所设想的那般被抖音侵蚀,最终来解答情绪是否是当前美团的噪点。

核心观点:

其一,餐饮酒旅并非一般想象那般“凋敝”,起码在2023年是一个非常确切的行业“幸福年”;

其二,2023年内餐饮业处于定价能力修复,损益表利好的周期,对扩大营销费用动机不足,该方面偏保守;

其三,在2023年美团到店大概率仍然是以稳定为主,抖音的影响则需要在2024年以后判断。

餐饮留存企业拿到“筹码”

关于抖音“杀入”外卖市场的前景问题,我们此前曾进行过详细的理论和数据化分析,基本框架为:

抖音入局,舆论往往关注其“成本优势”和“流量优势”,但我们看来若抖音要取得市场所期望的成功则需要具有更强的边际效应,而这方面常常被外界忽略,尤其当抖音用户规模和使用时长都逐渐触顶之时,其流量大盘的增长边际效应正在退去,此时杀入一个高度讲究运营的行业(流量和外卖配送成本),并非乐观派所假设的“降维打击”。

文章发布之后,仍然有许多朋友从不同角度对观点提出了质疑,主要集中在:外卖市场确实是一个高度讲究运营技巧且高成本的行业,但抖音依然可以从到店切入,徐而图之,进而扩大到整个本地生活,也依然可以对美团造成强大的压迫感,股价的波动刚好反映了此中的不确定性,毕竟到店的商业链条比较简单。

本文我们重点看到店业务。

市场分析人士在此往往会陷入“惯性思维”:餐饮和酒旅行业在疫情中受冲击最大,如今市场恢复正常,为弥补此前亏损,那就要向线上流量平台要增长,抖音此时入局,可谓恰好踩准节奏。

我们对此则持质疑态度,在经历三年疫情之后,餐饮和酒旅行业将进行一轮非常大的洗牌,现金流差的企业逐渐退出,实力雄厚且经营有方的企业则留到最后,在市场供给侧调整之后,后者将逐渐掌握市场主动性。

在拍砖之前,请看我们详细论证(以下数据均来自wind)。

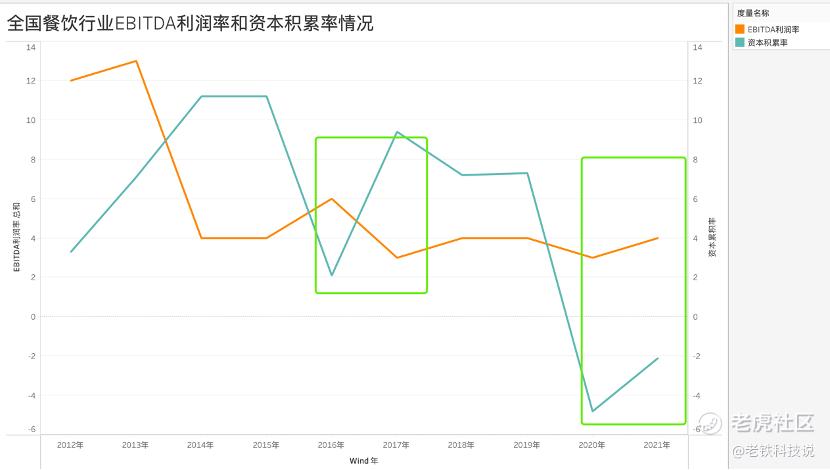

我们将资本积累率视为餐饮行业扩张的重要指标(积累率越高,企业资本积累越大,行业景气度越高),EBITDA利润率(息税折旧前)则代表行业损益表景气度的重要参考。

因此资本积累率就成了行业EBITDA利润率的前置指标,其逻辑为:行业景气度预期越好,市场对未来的投资意愿越强(利润留存比例更高)。2020年之前两条折现也大致表现了此种关系,在此之后两者直线的走向就越发分裂,一方面EBITDA利润率仍然在可控区间,但另一方面资本积累率则在负值区间。

这意味着:

其一,面对疫情冲击,企业可以通过外卖或者加大营销来提高销售量,确实可以稳定息税折旧前的利润率,但若将固定资产折旧统计在内(主要为装修,设备添置等等)其盈利性往往为负值,特殊时期内强化营销手段可以缓解现金流压力,但很难从根本上摆脱经营难题;

其二,资本积累率连续为负值,股东权益遭受明显侵蚀(疫情下企业出现报表亏损),尤其在2022年行业景气度一度跌入谷底,一般企业很难长期承受此种亏损,往往被迫退出市场;

其三,虽然上图中未展示2022年数据,但我们可以非常确切清楚该年度资本积累率仍然会在负值区间,行业的退出仍然是主流的。

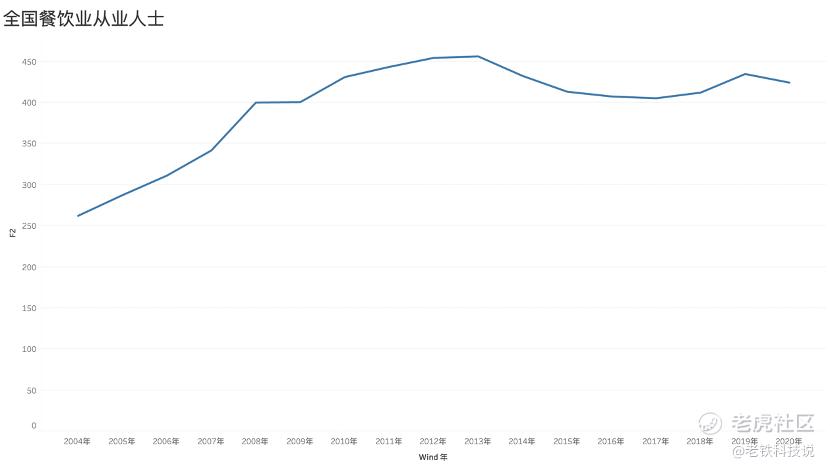

这也反馈在了餐饮业从业者的总量上,2020年该行业从业人数明显下行,行业淘汰乃是以相当惨烈的局面进行。

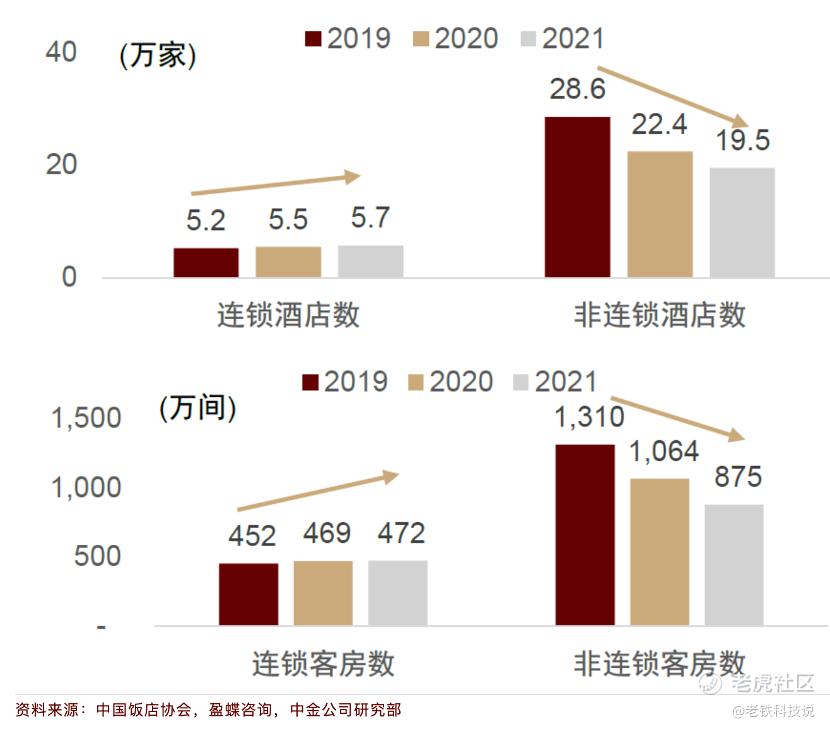

中金公司研究院也曾对酒店行业有过比较详细的研究,也提出:经过此轮单体酒店的出清与翻牌,疫情之下抗风险能力较强的头部连锁酒店集团优势凸显,行业中的抗风险能力薄弱、现金流管理较差的经济型和小房量酒店(15-69间房)大幅减少。这与我们进行餐饮业的研究结论大致相同。

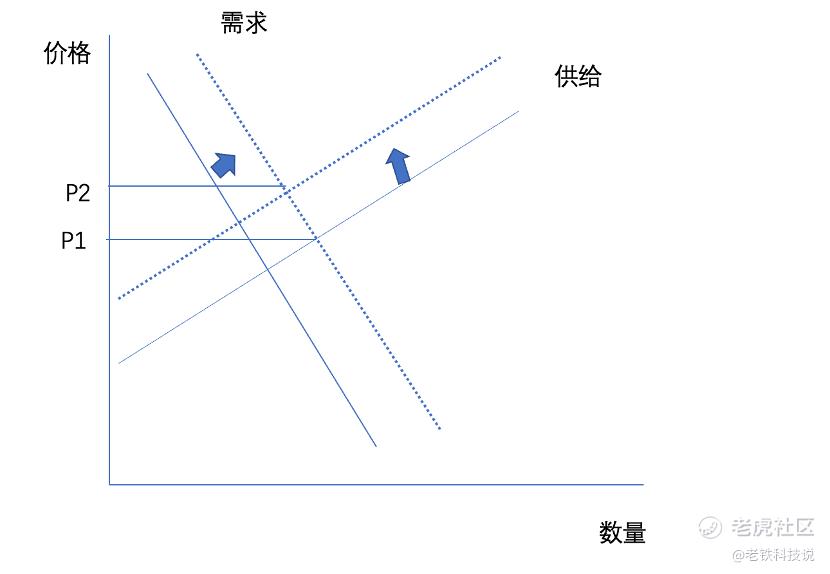

我们亦知道市场经济中,价格由供需关系决定,见下图

在过去三年中,餐饮业大量出清,这意味着在2023年社会恢复正常,总需求上升之时社会要面临总供给下降的局面,市场会出现明显的价格上涨的现象(由P1到P2)。

在我们的分析模型中,价格除了能反映供需关系之外,亦能看出市场主体强势程度,如在上图我们可以看到餐饮行业留存企业重新拿到了市场支配权。

用通俗语言表达则是:行业实力较强企业(如连锁餐饮酒店)在行业变革之后,拿到了重要的筹码,获客问题已经达到极大缓释(亦可理解消费者端选择空间减少),又由于堂食有空间容量的限制(与无限接单的电商有所不同),从意愿上线上到店业务(优惠券,团购等)对线下餐饮的吸引力在下降。

可能仍然会有朋友会质疑我们的看法,我们或许可以再直白一些,留存下来的餐饮企业拿到了筹码必然是要充盈以往被侵蚀的股东权益,提高利润率,当短期内供给关系出现逆转之时(起码在2023年是),企业对一些营销类的预期是在降低的。

餐饮业以稳为本 新渠道拓展需求降低

对行业分析之后我们再来看抖音对到店行业的影响,或者说美团当前的股价是不是一种有情绪的因素。

一般市场人士认为手握流量优势的抖音几乎可降维打击一切消费市场,这又是我们市场中最常见的“流量中心论”。其缺陷在于忽略了过往抖音创新业务的成功主要在于:

1)平台本身处于流量扩张之中,对于商家平台具有极强的边际效应;

2)其闯入的业务往往本身也处于快速发展阶段(如带货直播),平台的流量边际效应与业务自身的发展速度结合,单位流量可撬动更大成果,边际效应大于边际成本的一大优势。

经过前文分析,我们已经知道餐饮企业在2023年会趋于保守,以维护损益表利益为主,而抖音流量本身又逐渐触顶,且值得注意的是,带货直播业务仍在高速发展阶段,也就是说从流量分配机制考虑,前期抖音给到店业务的流量其实是背负此机会成本的。

此时可能仍然有朋友用网红点以及创新的经营方式与我辩驳,认为当有流量机会时,具有开拓精神的企业定然不会错过的。

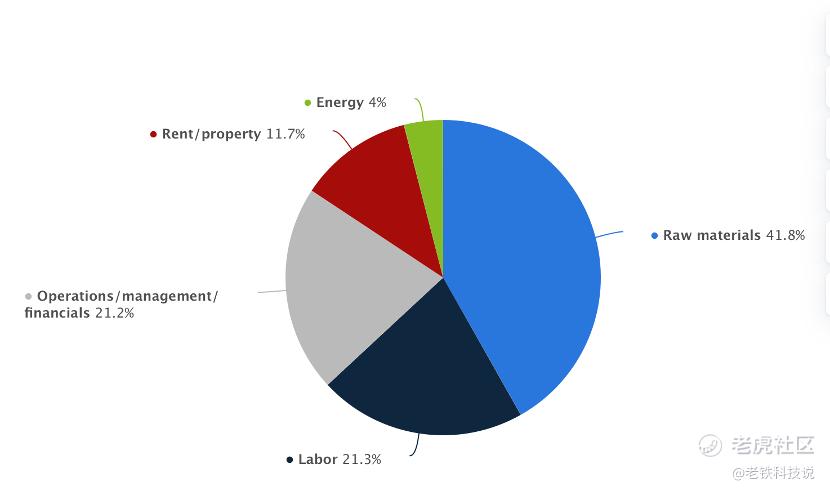

不要着急,我们再回到商家立场,根据statista提供数据,我国餐饮企业经营成本分布大致如下:

2023年可能是餐饮企业非常“幸福”的一年,一方面房租租金在下降,由全国重点城市100条商业街商铺为样本标的构成的百大商业街(百街)商铺平均租金为24.53元/平方米/天,环比下跌0.71%,跌幅较2022年上半年扩大0.25个百分点(中指研究院数据),另一方面2022年特殊周期内失业率的上升又会明显降低劳动力支出成本。

整体上2023年是线下餐饮酒旅企业的利好一年,自身损益表处于明显的改善周期,又由于行业扩张有一定滞后性(从选址,装修到开业往往需要几个月时间),这就为相当部分企业采取保守的经营策略争取到了宝贵时间,满足当下需求提高利润,降低不必要开支仍然是主要选择。

抖音杀入到店领域,对部分企业吸引力较强(如网红店,如麦当劳为代表的快餐店这类翻台速度快的),但对于大多数正餐店,长尾经营的连锁店选择抖音就要面临较高的成本(多平台经营意味着人员配合岗位,而抖音往往要有短视频运营能力),对后者往往吸引力不足(不如保守经营有固定获客的美团)。

换句话说,由于大部分商家在2023年追求边际效应的需求下降,抑或是说由于店面的物理空间限制,经过三年困难留存下来的企业不再担心“翻台率”,对新增流量的预期可能在衰减。

在此情况下抖音要想持续拿到到店的份额,就需要内部以更大的流量补贴进行商家教育(甚至补贴力度要大到商家要主动离开舒适区),保守估计这要持续到2024年中,与此同时企业内部就要面临高昂的机会成本(此部分流量给广告和带货直播可能会有更高收益),此时说抖音对美团降维打击尚为时过早,明年此时方可见端倪。

经过此番分析再回到开篇的两种理念之争,一个巨无霸企业杀入新领域,市场往往要经历恐慌(高估),再到逐渐消化情绪的过程,如最近火热的ChatGPT行业,短期股价的高低起伏都有情绪在其中的作用,而随着后期信息的越加丰富,情绪因素逐渐散去,市场回到理性估值。

对于当前的美团,我们重点看:

其一,接下来美团能否稳住流量大盘,如不少商家出于经营惯性仍然依赖于美团做为流量源,那么美团的MAU和DAU能否继续满足此需求,乃是当前美团面对市场质疑的最佳答案;

其二,美团能否在原有业务之上开拓新的潜力创新业务,如即时零售对配送能力的延展,给市场给高的预期来降低情绪的干扰。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

个人观点:赞同60%,剩下40%要看c端的行为改造预期,如果用户被教育的透彻,也会绑架商家端的行为。这是作者没有分析的