数千亿跨境股票收益互换业务的底层逻辑是什么?

· · ·

随着我国权益市场规模的不断扩大以及资本市场对外开放不断加深,国内外投资者的跨境投资和风险管理需求呈现爆炸式增长,截至2021年年底收益互换新增名义本金8.4万亿规模,同比2020年增长翻倍,其中股票跨境类互换成为重要的增长点!

一、为什么投资者偏爱收益互换来实现境外投资?

最主要的原因:投资者能通过跨境收益互换买到受限的标的资产,大家都知道,当前参与境外投资无非就三种方式:

1、QDII

2、陆港通

3、跨境收益互换

跨境收益互换对比其余两种方式,有着天然的优越性,在标的选择上,陆港通目前国内投资者投资标的受限在548家港股上市公司,境外投资者受限于1527家A股上市公司,且投资者不能实现融资融券的交易,而这些跨境收益互换都可实现,而对比QDII限制投资比例和范围以及额度紧张,跨境收益互换在标的选择上优势明显。

其次是离岸市场相对较低的资金成本和适度的杠杆,同时可以保证金形式的杠杆卖空,外汇管制相对宽松,这些优势成就了其成为境内投资者的偏爱!

二、什么是收益互换?

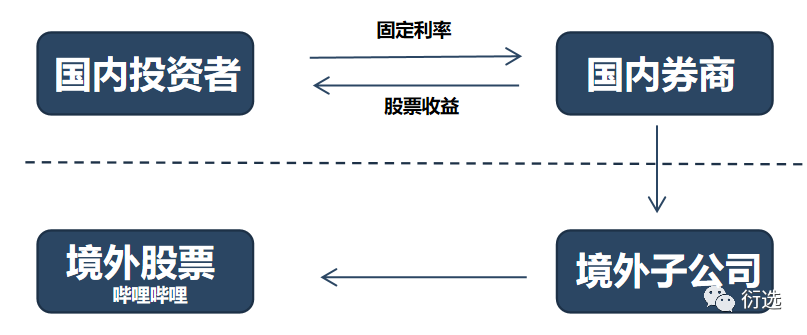

这里所谓的“收益互换”,全称是“跨境股票收益互换”业务,其业务主要由券商提供,整体的大致流程是:私募与券商签订跨境收益权互换的场外协议,然后每年向券商支付固定成本,便可以在券商的海外子公司开户,实现海外股票配置。在这一过程中,私募支付的固定收益,是用来交换指定的股票收益,所以称作“收益互换”。

其主要业务形式包括下面三种:

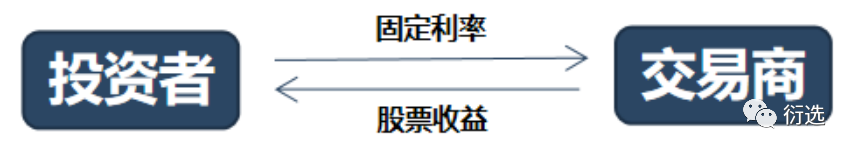

A:固定利率--股票收益

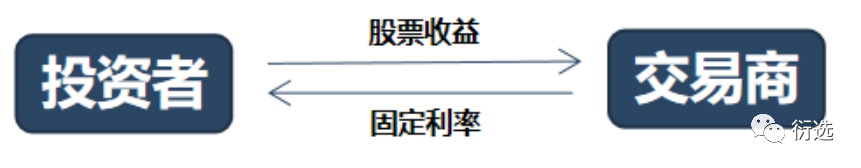

B:股票收益-固定利率

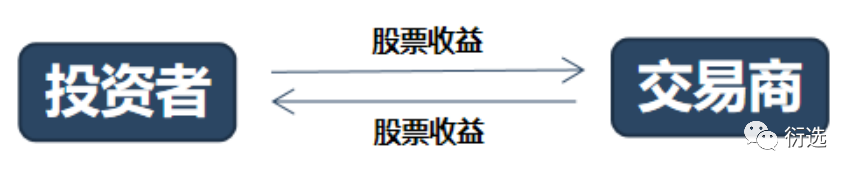

C:股票收益-股票收益

当前在跨境互换交易中,收益互换成为跨境衍生业务的主要构成!截至2021年,跨境股票互换中南向交易规模占比相对较大,但随着外围股市的持续重挫,整体交易规模呈现下降趋势。北向交易规模平稳增长,纵使在2021年开始蓝筹持续下跌的背景下依旧热度不减,国内资产对于外围投资者的吸引力持续提升。

而这块业务参与的对手方主要是私募机构,境外机构和境内商业银行为主,,境外机构业务规模增幅较为显著,从交易标的来看,挂钩权益类标的业务规模占比最高,且呈现上升趋势,平均月末存量规模占比超过40%。

我们通过一个案例来了解一下跨境收益互换!

三、案例分析

案例背景:2022年10月,某国内投资机构持续看好长视频及社区的发展,认为哔哩哔哩股价处于历史底部,未来随着国内经济复苏,股价将迎来价值重估!但受制于港股通无法建仓,于是通过跨境收益互换实现买入哔哩哔哩的需求。

具体实现方式:

Step1

跟交易商签署场外衍生品协议。投资机构支付5000万人民币作为保证金,交易商用相应的境外港股头寸买入哔哩哔哩,支付相关手续费。

Step2

一个月后港股大幅反弹,投资机构向交易商下达卖出哔哩哔哩指令

Step3

交易商支付投资机构哔哩哔哩浮动收益,同时归还5000万保证金

实现目的:

通过跨境收益互换,投资机构打破了标的投资受限的障碍!实现了跨境投资并最后成功获得收益。

四、如何参与跨境收益互换?

需要在合格的交易商签署SAC协议,同时投资人满足开立主体。

交易商:截至2021年12月底,取得跨境业务试点资质的证券公司有10家,分别为银河证券,中信证券,海通证券,华泰证券,中金公司,国泰君安,招商证券,广发证券,中信建投,申万宏源,此外,东方证券获得国家外汇管理局批准取得结售汇业务资质。

投资人资质:

A:I类专业投资者

1) 经有关金融监管部门批准设立的金融机构,包括证券公司、期货公司、基金管理公司及其子公司、商业银行、保险公司、信托公司、财务公司等;经行业协会备案或者登记的证券公司子公司、期货公司子公司、私募基金管理人。

23) 社会保障基金、企业年金等养老基金,慈善基金等社会公益基金,QFII、RQFII。

B:II类专业投资者

符合下列条件的法人或其他组织:

1) 最近1年末净资产不低于2000万元人民币;

2) 最近1年末金融资产不低于1000万元人民币;

3) 具有2年以上证券、基金、期货、黄金、外汇等相关投资经验;

4) 风险承受能力等级经公司评估为“激进型”。

★ END ★

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。