智通特供|股价6天涨4成,代建之王中原建业已筑牢“黄金底”?

1月20日至2月1日,$中原建业(09982)$ 股价迎来新一轮大幅反弹。近6个交易日内,股价由0.65港元上涨至0.93港元,期间最高涨幅达到43.1%。2022年10月,中原建业股价一度下探至0.5港元的历史低点,如今回过头来看,当时的股价区域已成“黄金底”。

据智通财经APP了解,中原建业本轮股价上涨的“催化剂”,来自公司于1月10日发布的一则公告。中原建业在公告中披露,于2023年1月10日,公司于河南省郑州市《只有河南‧戏剧幻城》成功举行了集中签约仪式暨合作伙伴答谢会。于会上,集团共计集中签约达27个项目,预计总合约建筑面积354.43万平方米。

27个项目中框架协议项目24个,预计总合约建筑面积330.34万平方米。其中,政府代建项目6个,预计总合约建筑面积152.48万平方米,占总签约项目预计合约建筑面积的43%;河南省外项目3个,预计总合约建筑面积29.12万平方米。其余3个项目为正式代建协议项目,预计总合约建筑面积24.09万平方米,均为河南省内商业代建项目。

中原建业一口气签约27个项目,为公司未来业绩增长注入一剂“强心针”,令投资者抬高了对公司的成长预期。同时还有一个不可忽略的要点,即市场开始重新重视对房地产代建企业的关注。

其背后的主要逻辑是,随着房地产行业步入管理红利时代,传统的房地产发展逻辑发生转变,房地产代建业务作为房地产生态链转型中的一种重要模式,以“轻资产、不受资本驱动、低杠杆、不依赖融资、高利润率、抗周期性”等特性助力房地产市场健康发展,具备长远成长前景。

代建模式优越性铸就高增长投资标的

中原建业是房地产代建市场的代表企业,长期受益于代建业务的发展,因而是评估房地产代建模式优势的优质蓝本。

据智通财经APP了解,中原建业是$建业地产(00832)$ 旗下子公司,专注房地产代建业务。2015年6月建业地产集团开始发展房地产代建业务,作为集团“新蓝海战略”的一部分,并2015年11月获得首份房地产代建协议,由此开启房地产代建业务。2016年中原建业正式成立,逐渐将房地产代建业务独立发展,并加快推进轻资产项目战略发展。时至2022年末,轻资产代建业务占到建业地产整体销售业绩的33.42%。

房地产代建业务之所以能够实现轻资产运营,主要因为这类企业是为项目拥有人提供服务及创造价值。在房地产项目开发过程中,项目拥有人负责土地收购成本以及项目开发及建造所需资金,房地产代建企业为项目拥有人提供全面专业的解决方案,管理及优化整个房地产开发运营流程并以符合成本效益的方式开发优质物业。

以中原建业为例,公司允许项目拥有人使用“建业”品牌推广及销售公司所管理开发项目的物业。利用知名“建业”品牌,在管房地产项目通常具有较高的质量标准且能够实现销售溢价,而项目拥有人有权从其投资的相关项目中获得收益。

盈利模式方面,中原建业根据预先协定的条款向项目拥有人收取管理服务费,其通常包括:基于物业类型、位置、规模及价格水平的基础管理服务费;及基于销售表现的溢价管理服务费。

2020年,中原建业的在管项目数量及建筑面积分别为206个及2550万平方米。根据中指研究院的资料,2020年中原建业在中国所有房地产代建公司中排名第二。按2020年为项目拥有人出售的总建筑面积计,公司的市场份额为29.2%。

庞大的在管面积和高占比的市场份额背后,是中原建业业绩持续快速增长。财报显示,公司营收由2017年的3.1亿元(人民币,下同)逐年增长至2021年的13.01亿元,期间增幅为3.2倍;同期净利润从1.42亿元,逐年增长至7.7元,期间增幅高达4.4倍。公司2021年的销售净利润率达到了59.2%。

显然,中原建业以轻资产房地产代建业务,在过去相当长的时间内展现出代建模式“高利润率、抗周期性”的特点。其原因主要有二:其一是中小型房地产开发商面临开发成本高、产品能力薄弱、品牌知名度低、利润率下降等经营困境,因而不断催生出房地产代建增量需求。另一方面,中原建业有着较高的盈利能力,主要是公司依托建业地产,输出产品和“建业”品牌优势,打造溢价空间。此外,在经营过程中,中原建业更注重利润较高的商业代建,所有管理项目均由公司直接管理,压低运营开支进一步提升盈利能力。

在财务上,与轻资产的业务模式,高成长、高盈利的业绩表现对应的是负债端的“低杠杆”。中原建业2022年中期财报显示,截至2022年6月30日,公司现金及现金等价物为20.45亿元,截至期内,公司已派发末期股息合共2.64亿元。此外,中原建业在财报中表示,公司概无任何借款,维持于净现金状态,公司的资本负债比率为0。

房地产代建市场天花板尚高

智通财经APP注意到,截至2月1日收盘,中原建业的股票市值为30.27亿港元,仅相当于2022年中期现金及现金等价物的1.48倍。目前,公司市盈率(TTM)为4.22倍,静态市盈率仅为3.22倍,市净率低至1.15倍。

以上数字表明,中原建业股价大涨之后估值仍不免有低估之嫌。当然,中原建业估值偏低并非一朝一夕形成,市场在2022年12月以前没有急于做多公司股价,很大程度是在等一个“确定性”的信号。

据中原建业半年报,2022年上半年,国际形势愈加复杂,世界经济滞胀风险上升,国际形势更趋复杂严峻,外部不稳定、不确定因素增加;国内疫情多发散发,需求收缩、供给冲击、预期转弱三重压力叠加,经济压力逐季加大。

外部环境的不确定性,给中原建业的业绩增长带来短期压力。不过,随着中国疫情管控措施的优化,房地产市场的营商环境预期向好,给了投资者加码房地产企业的信心。1月10日,中原建业大规模签约动向亦表明,市场需求复苏,许多“项目拥有人”仍然倾向于选择代建模式,再度激发了投资者对房地产代建企业投资价值的认可。

事实上,即使是2022年年中,中原建业对房地产代建市场的长远发展也不悲观。公司在财报中表示,2022年上半年,品牌房企开发体量收缩,城投大规模托底拿地;部分房企资金紧张,一些不良项目由缺乏开发能力的资产管理公司接管,这些变化将推动商业代建和资本代建的需求增长。政府代建方面,住建部在2022月2月提出了全年计划筹集240万套保障性租赁住房的目标,在新建棚户区安置房数量逐步下降的趋势下,保障性租赁住房将接替安置房为政府代建规模稳步增长提供基础。

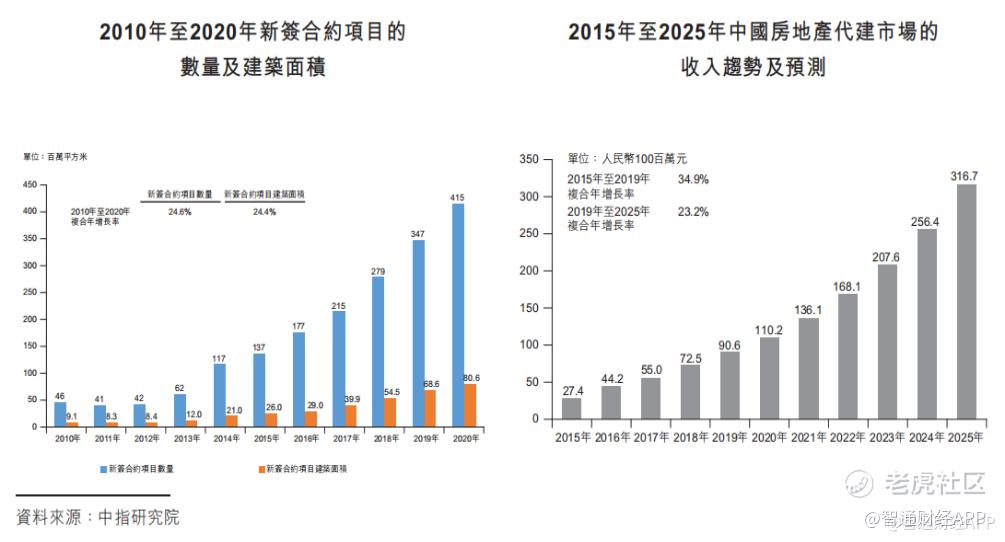

据此展望房地产代建市场发展大势,未来的成长前景仍可适当乐观。根据中指研究院数据,中国房地产代建行业经历了长期长期快速成长期。自2010年至2020年,中国房地产代建市场新签合约项目的数量及建筑面积的复合年增长率均分别超过24.0%。房地产代建行业的总收入在2019年达到91亿元,2015年至2019年的复合年增长率为34.9%,预期市场规模在2025年将达到317亿元,2019年至2025年的复合年增长率为23.2%。

放眼海外房地产市场,房企业务重心向后端服务和资产管理转移将成为大趋势,据中指院披露,2021年国内代建行业规模渗透率为4.8%,对标欧美市场20–30% 的渗透率,代建行业仍有较大发展空间。在多重需求驱动之下,代建正站在行业新“风口”之上。

微观来看,为抓住房地产代建市场发展机遇,中原建业有着清晰的战略规划。据智通财经APP了解,中原建业的发展策略是以河南省为战略重点,逐步扩张至“大中原”区域。2021年,公司正式启动大中原战略,目前已取得重大成果,先后成立山西、新疆、海南、天津四个省外城市公司。除河南省外,公司在管项目涵盖多个省份,包括安徽、山西、陕西、河北、新疆、海南六个省和自治区。1月10日,公司新签约的27个项目中,有3个来自河南省以外,表明公司的大中原战略正在稳步推进中。

综上所述,中原建业作为一个低估值且具有业绩高成长潜力的投资标的,未来可继续为投资者带来更优质的回报。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。