普拉格能源Plug Power($PLUG) 研究笔记

作者:Manta

报告时间:2022年11月27日

投资模型:长期价值

研究笔记概要

三评:5星 高风险

三型:长期价值

三刀

市场空间&渗透率:燃料电池叉车市场300亿美金+氢储能电站400亿美金;在叉车市场渗透率仅2%;氢储能电站还处于实验室阶段,规模化,可持续化,低成本的运用目前还很遥远;

竞争格局:燃料电池叉车龙头;PLUG的产业链优势在于提供全生态的解决方案,通过下游了解并满足终端客户需求;缺点是一开始的资本投入会很大,且全生态解决方案中氢能业务亏损会拉低毛利率;

结论分享:氢能产业目前处于产业扩张的初期,资本支出高,竞争日趋激烈,未来如果能看到如同锂电池行业的规模效应,生产成本大幅下降和经济利润的迅速增长,才是投资者进场的最佳时机。PLUG现在为负毛利,扩产带来的规模效应是PLUG突破成本的关键和投资者需要关注的择时点。

公司简介

普拉格能源 (PLUG) 是一家美国公司,成立于 1997 年,专注于氢燃料电池系统设计、开发、制造和商业化。公司是全球较早完成氢燃料电池商业化的企业,截至发稿日,市值91亿美元。

PLUG氢能补给卡车

01 基本面

1. 氢能的应用场景

储能:利用低谷期富余的新能源电能进行电解水制氢,储存起来或供下游产业使用;在用电高峰期时,储存起来的氢能可利用燃料电池进行发电并入公共电网。

原材料,工业用氢:包括电动涡轮冷却,食品厂商的氢化,浮法玻璃工艺和半导体制造。

燃料电池:主要运用在商用车,比如公共汽车、汽车、火车、叉车、卡车,并为它们提供加氢服务。

2. 产品和收入分布:下游切入的全产业链服务布局

PLUG现在的业务包括燃料电池系统销售、燃料电池系统服务、购电协议和向客户交付氢燃料。

(1)燃料电池系统的销售:制造和销售 GenDrive,GenDrive 装置是为叉车和其他物料搬运提供动力的燃料电池堆,以及用于备用发电的 GenSure,其中也包括了电解槽制造和销售。这一部分的收入在1Q22 占公司收入的 77%,毛利率为 19%。

(2)燃料电池系统服务:主要指对GenDrive 和 GenSure 装置以及电解槽进行的售后市场维修工作。这一部分的收入占公司收入的 6%,毛利率为负 50%。这三年,这部分的利润率一直为负,但随着未来新产品进入销售组合,PLUG 预计利润率会有所改善。

(3)购电协议 (PPA) :客户每月付费来使用 PLUG 的 GenKey 解决方案,即PLUG 提供的燃料、维修和售后服务。PPA 占收入的 7%。由于 PLUG 无法将较高的氢燃料成本转嫁给 PPA 客户,加上今年的天然气价格飙升,这部分的毛利率为负 215%,比过去几年要差很多。未来公司会通过提高绿氢气制造的产能来改善。

(4)交付给客户的燃料:指的是向已购买GenDrive 和 GenSure 的客户销售氢燃料,占总收入的 10%,毛利率为负 190%。与 PPA 部分类似,这部分毛利受到了氢气价格上涨的影响。PLUG 预期当他们开始自己生产的绿色氢气,并且取消之前与其他公司签署的购买灰氢合同的时候,燃料交付的利润率将会得到改善。

可以看到,和其他的燃料电池或者电堆公司不同的是,PLUG专注下游应用和氢能配套设施,优势是能深入下游了解并满足终端客户需求,完善应用市场的氢能应用生态建设,缺点是一开始的资本投入会很大,且全生态解决方案中氢能业务亏损会拉低毛利率,这个会在三刀分析与其他公司的对比中具体剖析。

3. 客户:大客户占收入比重大

亚马逊和沃尔玛是公司目前最大的客户。

PLUG核心客户沃尔玛、亚马逊 2017/2018/2019 年贡献营收占为71.8%/66.7%/49.6%,且均与公司签订 3-5 年期合作协议。

2014 年开始,沃尔玛便成为公司的主要客户。2015 年,沃尔玛与公司的合作进 一步加大。2017 年普拉格公司与富国银行签订回租租赁合同,向其出售燃料电池系统和氢气基础设施。2017 年,公司与亚马逊开启合作。公司与亚马逊签订交易协议,向亚马逊全资子公司发行认股权证,购买了5500万股普通股。

2022年,PLUG又宣布和亚马逊进一步合作,自2025年起,向亚马逊供应液态绿氢助力亚马逊实现2040净零碳排放。

02 三刀分析

1. 市场空间:燃料电池叉车+氢储能电站

(1)燃料电池的全球市场大约为300亿美金,PLUG现在主要做的是燃料电池叉车。

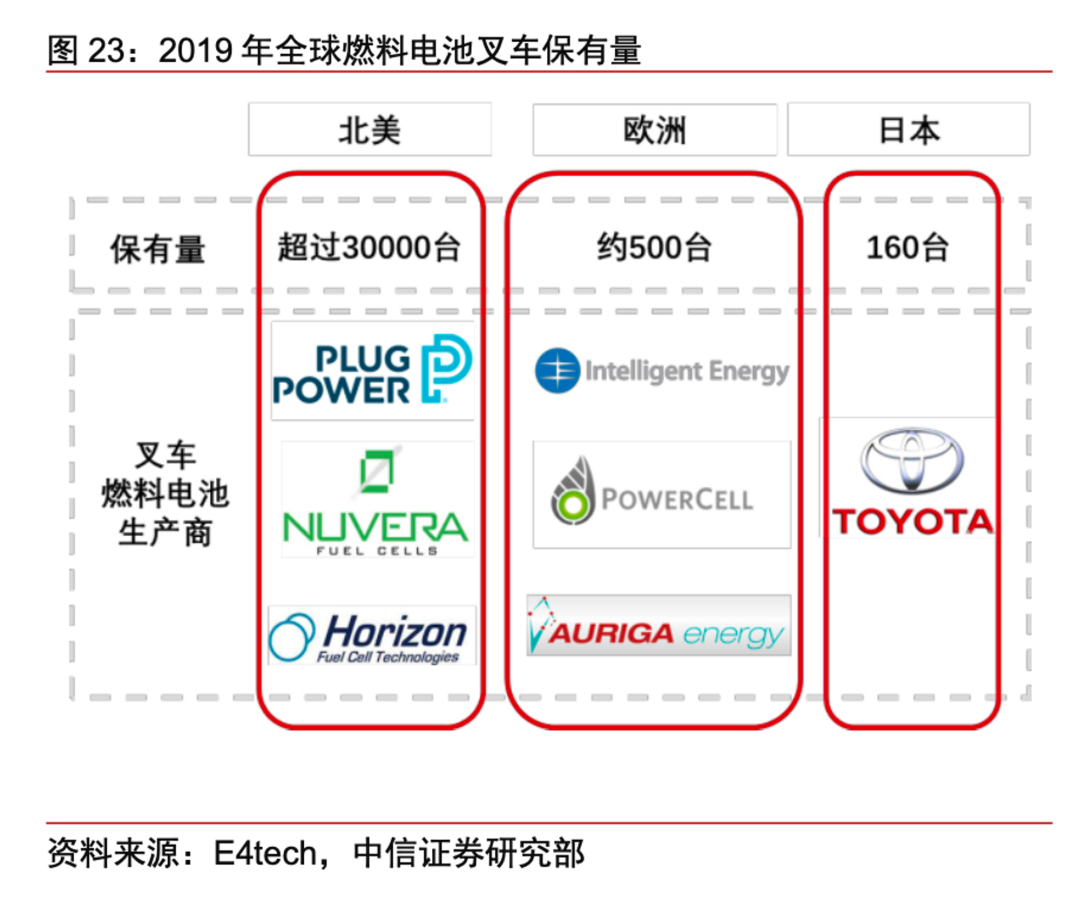

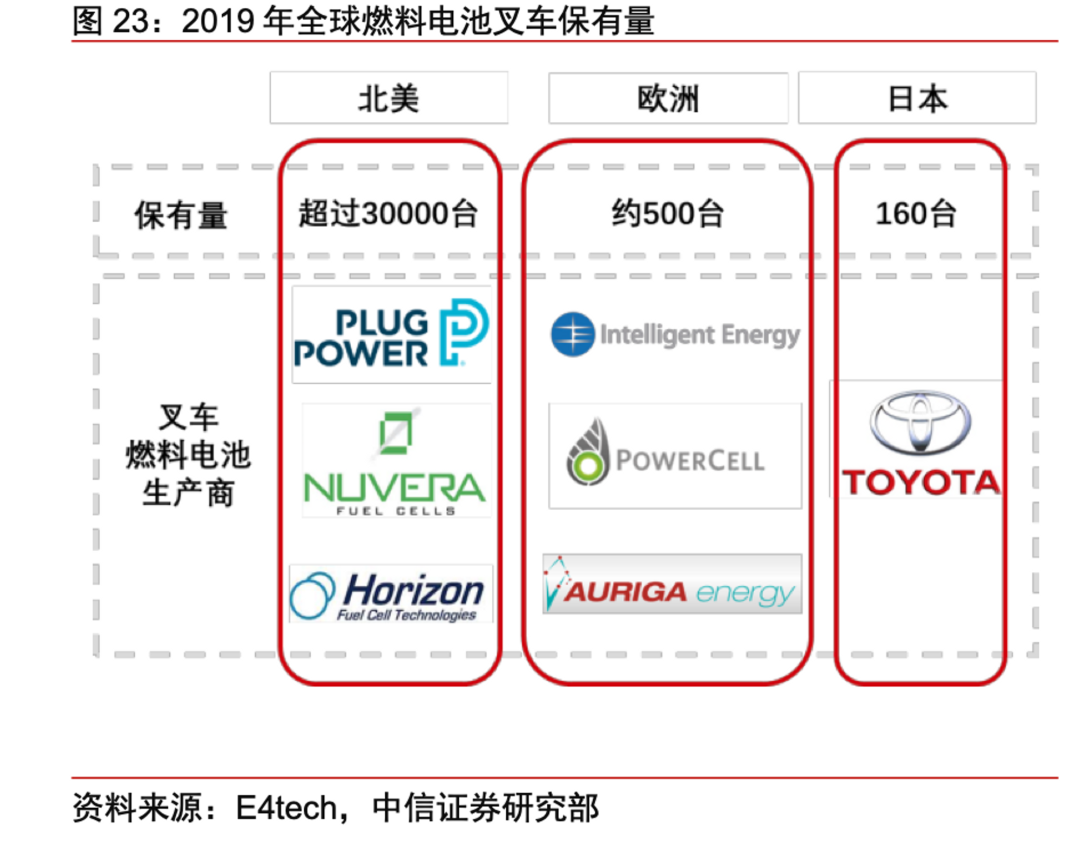

根据2020年的《全球和中国叉车行业报告》,2019年全球共销售叉车149万台,同比增长0.25%,其中亚洲销量64.7万台,占比43.3%。根据 E4tech 统计,北美得益于发达的氢能产业和冷链物流,燃料电池叉车保有量超过 3 万台,占全球叉车销售量的2%。

(2)PLUG 表示除了燃料电池叉车,他们还有诗和远方的氢储能电站(stationary power),他们估算这一部分有 400 亿美元的市场机会。

氢储能电站指的是将燃料电池连接到电网以提供补充电力并作为应急电力系统,或者作为独立于电网的发电机安装。这项研究的最新进展是在2022年7月下旬, PLUG 宣布,微软已成功试用PLUG的 250 千瓦氢燃料电池系统,运行了一个有 10 个机架的 Microsoft Azure 云服务器 48 小时。这一块PLUG 尚未发布任何重要的客户公告,还处于实验室阶段,规模化,可持续化,低成本的运用目前还是很遥远的,所以有待观察。

2. 渗透率:较低

叉车市场:根据E4tech的统计,2019年燃料电池叉销量为3万台左右,占全球叉车销量的2%。

3. 竞争格局:燃料电池叉车龙头+全生态的解决方案

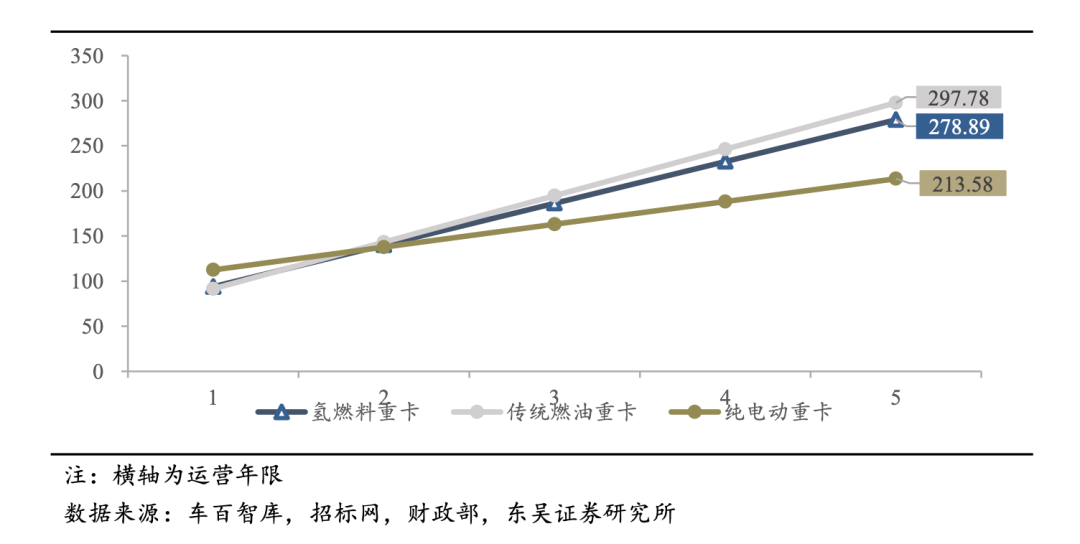

在叉车和重卡领域,氢燃料电池需要与传统燃油车进行竞争

目前氢燃料电池的成本是没有竞争优势的,但是考虑到全球政策支持,政府补贴,和全生命周期的能耗,折损和维修费用,根据东吴证券的推测,在2026年氢燃料重卡与纯电动平价。这个推测蕴含了较多假设,可以参考但并不一定准确。

不同类型重型卡车全生命周期累计现金流出(东吴证券)

仅从氢燃料电池市场的角度来看,PLUG的竞争为燃料电池研发公司和整车OEM

- 燃料电池:FuelCell Energy (FCEL) 和Ballard (BLDP)

- 整车OEM:汽车制造商通用汽车( GM )、 丰田( TM )、现代(HYMTF)

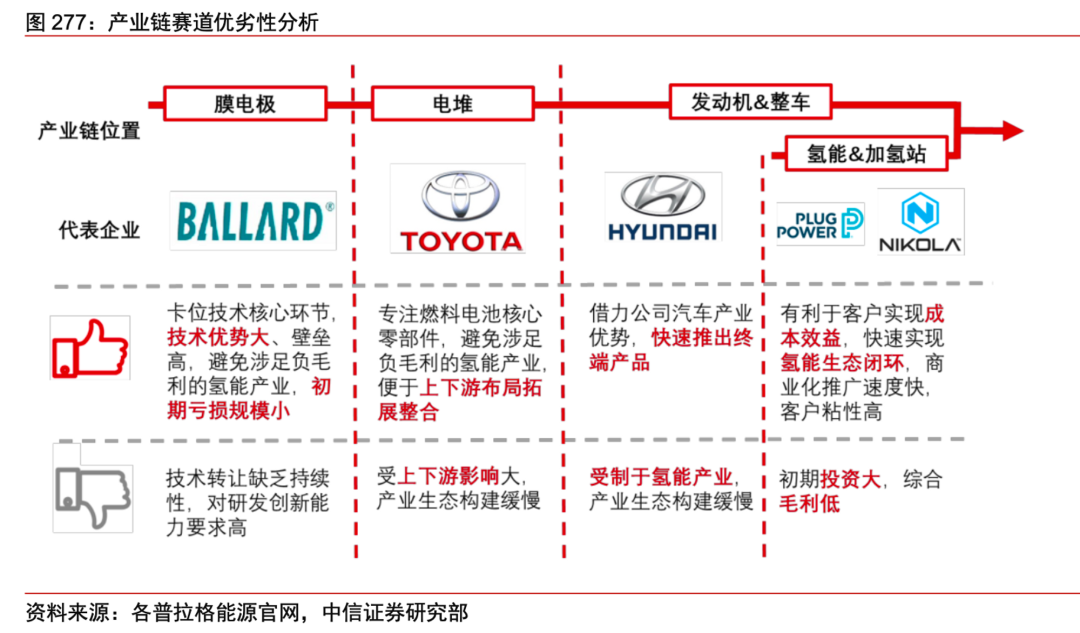

从氢能的产业链看各家优劣势:

(1) 卡位核心技术: 代表公司Ballard (BLDP) ,此类企业布局技术难度较高的上游材料, 技术壁垒高,议价能力强,毛利较高,然而面对下游企业向上游延伸的压力,营收稳定性较差,需要持续保持技术优势。

(2) 专注燃料电池电堆: 代表公司丰田汽车,此类公司专注燃料电池核心零部件— —电堆,上下游整合能力强,但受到整个产业生态建设慢的影响。

(3) 专注整车产品: 代表公司现代汽车,此类公司布局发动机和整车,能够借力汽车产业快速推出终端产品面向市场,但受制于氢能基础设施不足。(来源:中信证券)

结论:PLUG的产业链优势是能深入下游了解并满足终端客户需求,完善应用市场的氢能应用生态建设,缺点是一开始的资本投入会很大,且全生态解决方案中氢能业务亏损会拉低毛利率。在燃料电池叉车属于龙头。

03 核心问题

成本下降是氢能大规模得到应用的关键,PLUG毛利什么时候才会转正?

氢能产业目前处于产业扩张的初期,投资规模开始扩张,生产要素开始不断向产业集中,进入企业越来越多,竞争日趋激烈,但是很明显还未进入产业扩张的加速期,如果未来能看到如同锂电池行业的规模效应,生产成本大幅下降和经济利润的迅速增长,才是投资者进场的最佳时机。

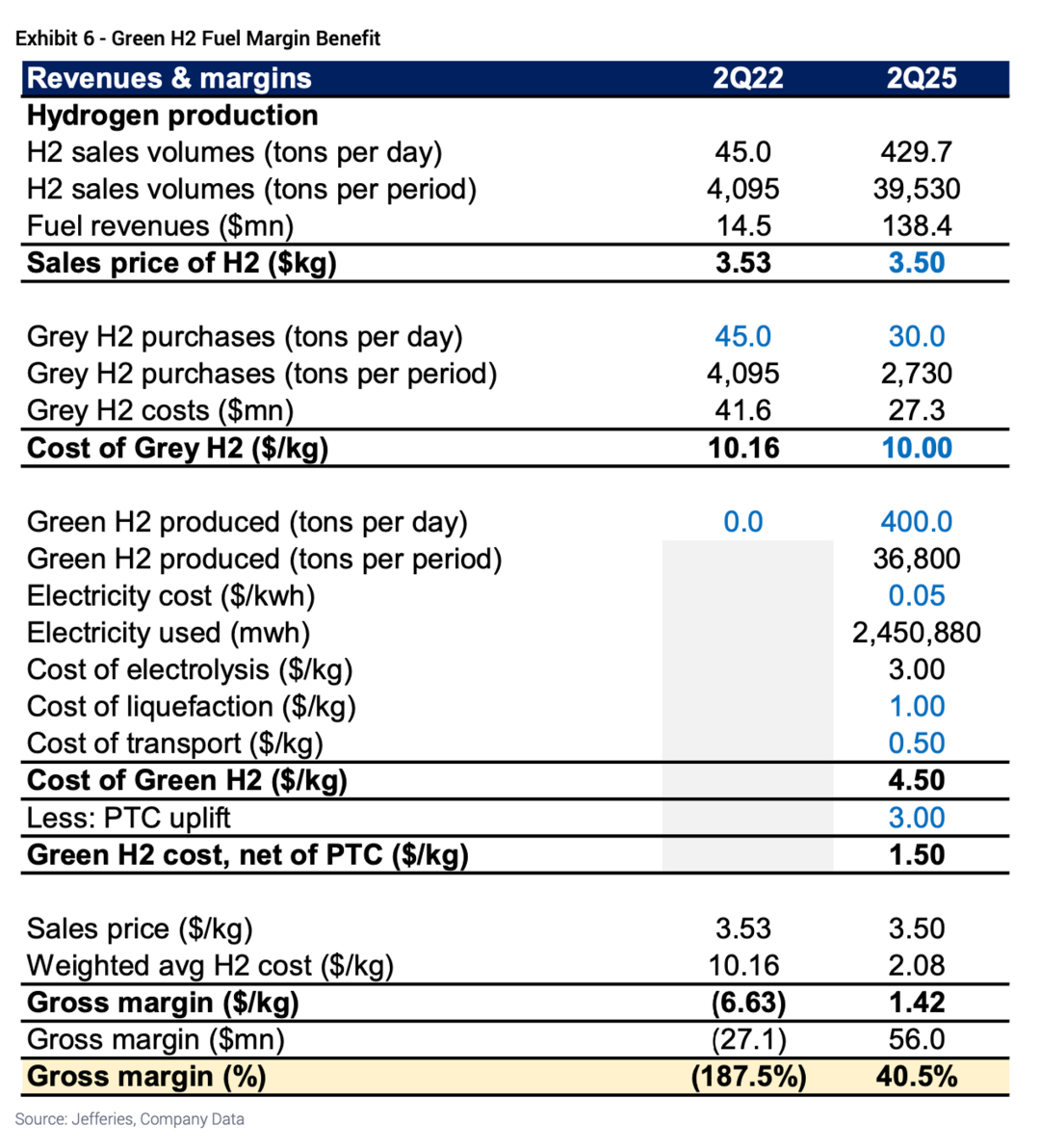

现在美国制绿氢成本在 4 美金左右(天然气涨价后变成10美金左右),PLUG 现在大概以约 3.50 美元/公斤的价格出售氢气,但这些氢气是PLUG 被迫以高于 10 美元/公斤的价格从工业气体公司购买的,并且PLUG 没有能力转嫁这些成本增加到最终客户。而根据Plug Power的推算,绿氢生产成本每提升1美金,毛利可以提升10-12 M。

根据Jefferies的推算,假设2025年公司可以达到430吨的产能,绿氢的成本达到4.5美金每千克,加上拜登今年签署的《降低通货膨胀法案》对绿色氢气的价值3 美元/公斤的生产税收抵免(production tax credit-PTC),届时公司的毛利能达到40%。

根据另一家可再生能源机构Rethink Energy的报告预计,决定制氢成本的主要有几个因素:初始资本支出,持续维护成本和燃料成本,还有产能带来的规模效应,他们认为绿氢成本在2030年会降至每公斤 1.54 美元,其中包括电力($0.90/kg)、资本支出($0.27/kg)、水($0.22/kg)和运营支出($0.14/kg)。

扩产带来的规模效应是PLUG 突破成本的关键

根据公司在investor day上提供的最新进展, 产能进展没有之前给的那么乐观。管理层表示2022 年底将有 50吨/天的绿氢产能,低于之前说的70吨,但是CFO仍然表示在2023年底公司将会达到200吨/天的产能。公司已经放弃了在宾夕法尼亚州和加拿大建厂的计划,并且在纽约州的另一个工厂也遭遇了许可延迟。不过,Plug 在佐治亚州和得克萨斯州的项目进行得还算顺利,2022年10月PLUG宣布与 Olin Corp. 成立合资企业,计划在路易斯安那州建设一座日产能 15 吨的绿氢工厂。

参考文章:Jefferies Plug Power 研究报告; 中信证券Plug 研报

-全文完-

作者免责说明:

本报告的信息来源于已公开的资料,本人对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本人于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌。过往表现不应作为日后的表现依据。在不同时期,本人可发出与本报告所载资料、意见及推测不一致的报告。本人不保证本报告所含信息保持在最新状态。同时,本人对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本人不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本人无关。市场有风险,投资需谨慎。投资者不应将本报告为作出投资决策的惟一参考因素,亦不应认为本报告可以取代自己的判断。

关于万木(点击了解)

万木是一个笃行集体智慧和众包协同的精英自治投资平台,汇集了一群优秀而勤勉的专业二级市场投资人,在此共享投资收益、共同学习。万木投资群组基于实盘交易,力求让真知灼见可落地执行。在万木,专业投资者可以创建自己有明确风格的独立投资群组,也可以加入已有投资群组,万木希望通过众包形式让每一位投资人贡献观点同时收获价值。

万木投资群组实例:

单边翻倍组(点击了解)

美股生命科学组(点击了解)

申请万木投资管理人(点击了解)

万木投资管理人分类和进阶说明(点击了解)

万木协同研究规范(点击了解)

万木研究框架:三选、三型、三刀、三率(点击了解)

一枝难独秀,万木易长青。

万木放眼全球投资,诚纳海内外精英

万木网站:www.weim.com

更多问题,可在公众号后台留言。

关注WEIM

公众号:WEIMChina

通过万木客服企业微信

联络我们

点击“阅读原文”,访问万木官网

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- leoguml·2022-12-02这篇文章不错,转发给大家看看点赞举报

- leoguml·2022-12-02呕点赞举报