蕉下控股,会是下一个完美日记吗?

从伞起家,防晒这品类如何?

“我们是得到广泛认可的防晒服饰品牌,并已成功将产品组合拓展至城市户外场景中的多个其他品类。”

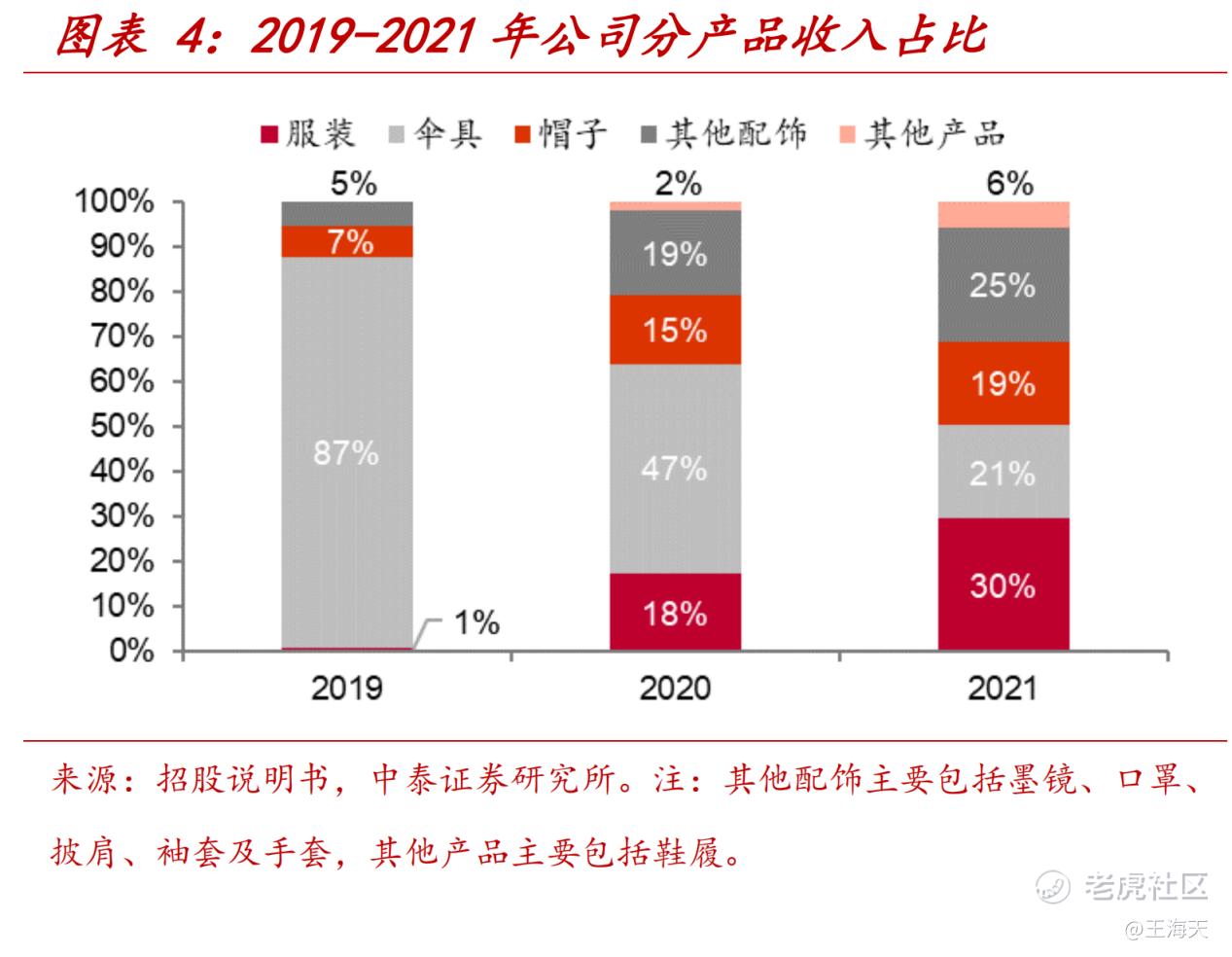

伞具:伞是蕉下最早涉足的品类。招股书披露:“2013年防晒伞推出后轰动一时,至今仍是我们的旗舰产品之一。”并且,一直到2019年,伞具的收入,仍然占到营收的87%。彼时的蕉下,可以说是一家不折不扣的伞具品牌。公司在招股书里称,公司设计的伞风格多样,包括了浮世绘风格和中国古典风格。

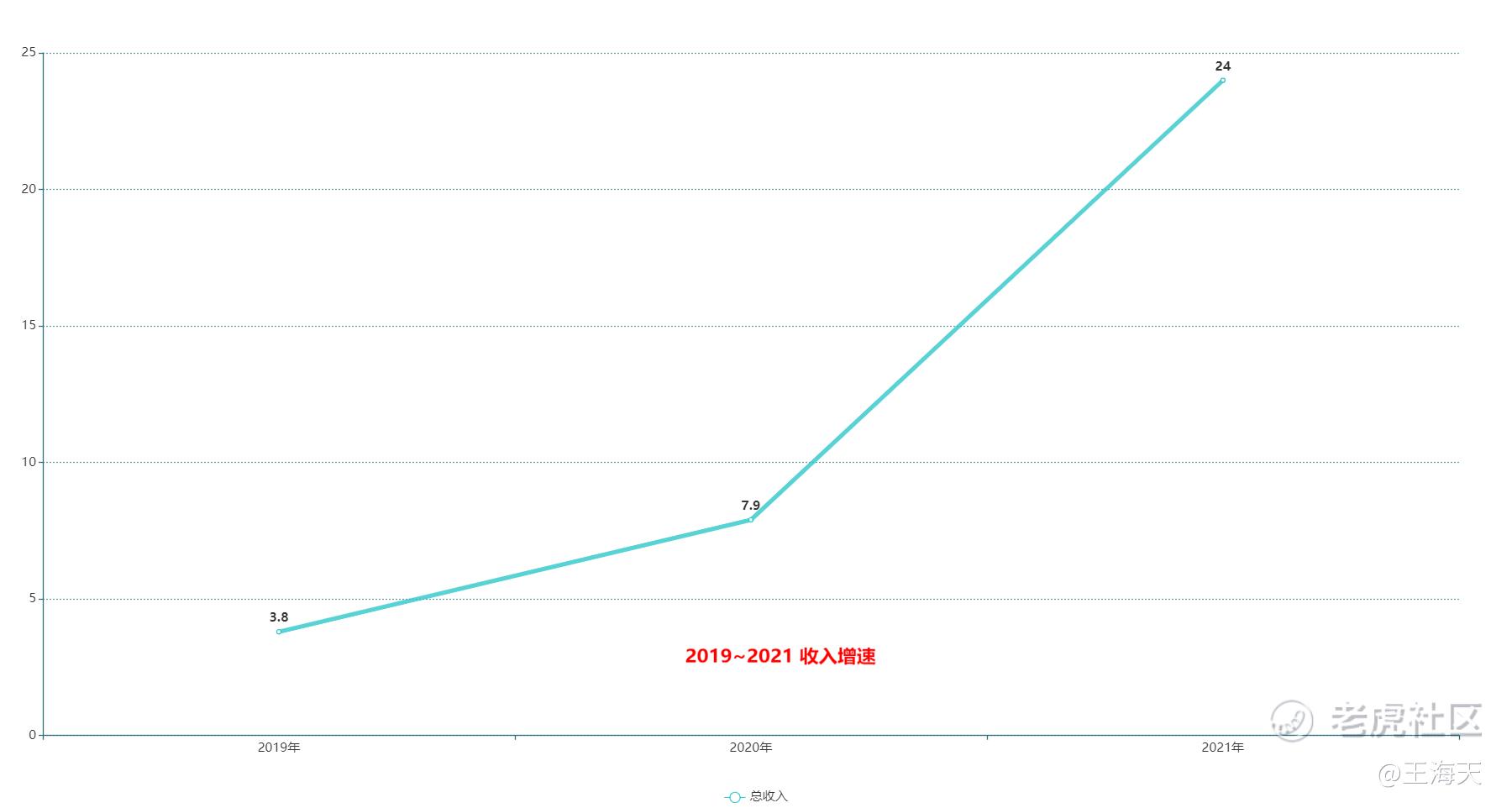

我们假设蕉下的防晒伞拥有很强的竞争力,那么伞的品类,收入增长应该和总收入成正相关的关系。但是伞的收入,从2019年的3.35亿,只增加到2021年的5.01亿。公司总收入涨了6倍,起家品类伞的增速只有50%。为什么?

我们从蕉下的招股书中,没有查到2013年-2018年的收入和各品类的占比数据。但是防晒伞,作为公司的早期核心品类,2019-2021三年,在总收入增长600%的情况下,伞增速只有50%。至少说明了两个问题:

1、防晒伞并没有很高的天花板和壁垒。从品类上看,伞是一个很小的品类。本身是一个天花板较低的行业。其次,从竞争上,蕉下的产品和售价,面临着非常激烈的竞争。如果用一句话总结蕉下的防晒伞商业模式,就是:小品类中的小牌子。

看起来毛利率很高的伞,但是增长和规模,已经碰到天花板了。所以,公司从一个伞具品牌,很快进入防晒服这个品类。

2、品类的交叉销售,并没那么强。 “于2021年,我们天猫旗舰店29.4%的客户购买两款或以上单品,彰显我们不同产品及不同品类之间的强大交叉销售能力。”这是招股书里的一段话。从伞的销售额增速来看,29.4%的客户,似乎添加伞的很少。不然很难解释伞的增速,远低于收入的增速。

而防晒衣、帽子这些品类,对于蕉下来说,是不是很好的品类和商业模式呢?

增长全靠销售费用:收入增6.6倍,营销开支增长16倍

如果一一拆解蕉下的费用率,我们会发现,公司的增长,主要来自于营销销售费用的堆加。

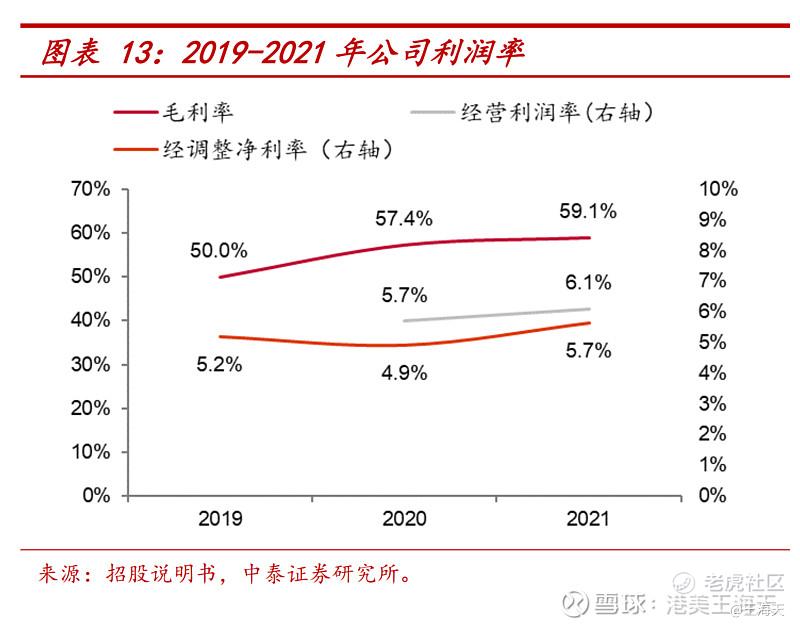

2019年,公司的销售费用率为32.4%。而随着收入的增长,销售费用率持续上涨。到2021年,飙升到45.8%。而真正的品牌和平台,如果规模逐渐增加,对应的销售成本会持续下降:比如电商平台拼多多。蕉下这样的模型:收入增长快,销售费用率增长更快。而接近50%的销售费用率,使得公司的净利润率被挤压的很低。

所以,我们看蕉下的运营利润率,过去三年几乎没有明显的变化。而毛利率的提升,导致公司的很多产品,越卖越贵,在小红书上搜:蕉下贵,高达几百篇笔记。搜出来的首屏,就是一个用户发的标题:“蕉下真的又贵又垃圾”。

而蕉下卖的贵的原因,和高销售费用,是一枚硬币的两面。还是看这张图:如果仅看图中销售费用率的增速:2019到2021,仅从32.4%增长到45.8%。似乎并不算太高。

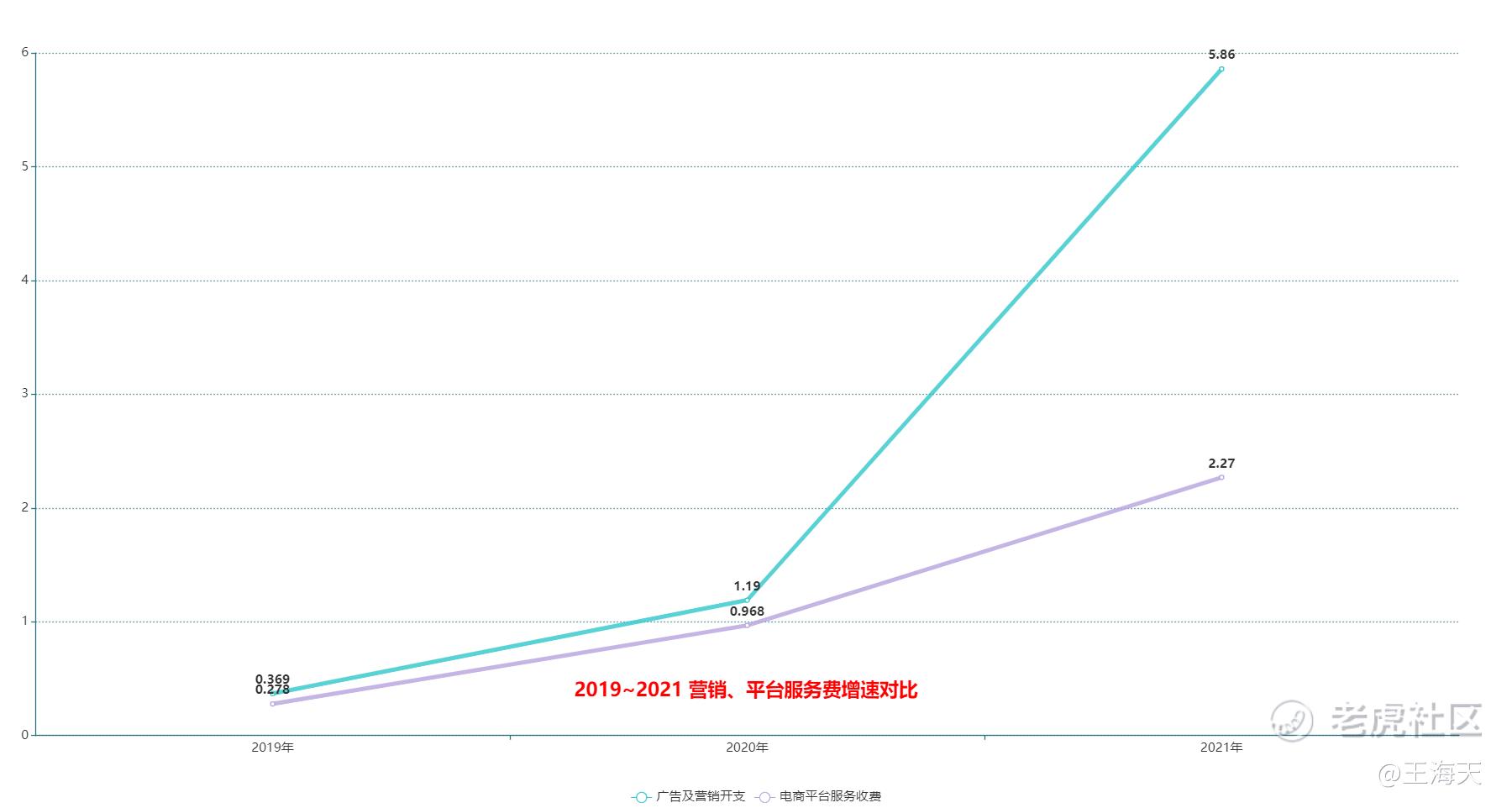

但是如果把销售费率再一一拆解,就很容易发现,真实的费用率增速更夸张:

从图中,我们可以看到两块费用暴涨:

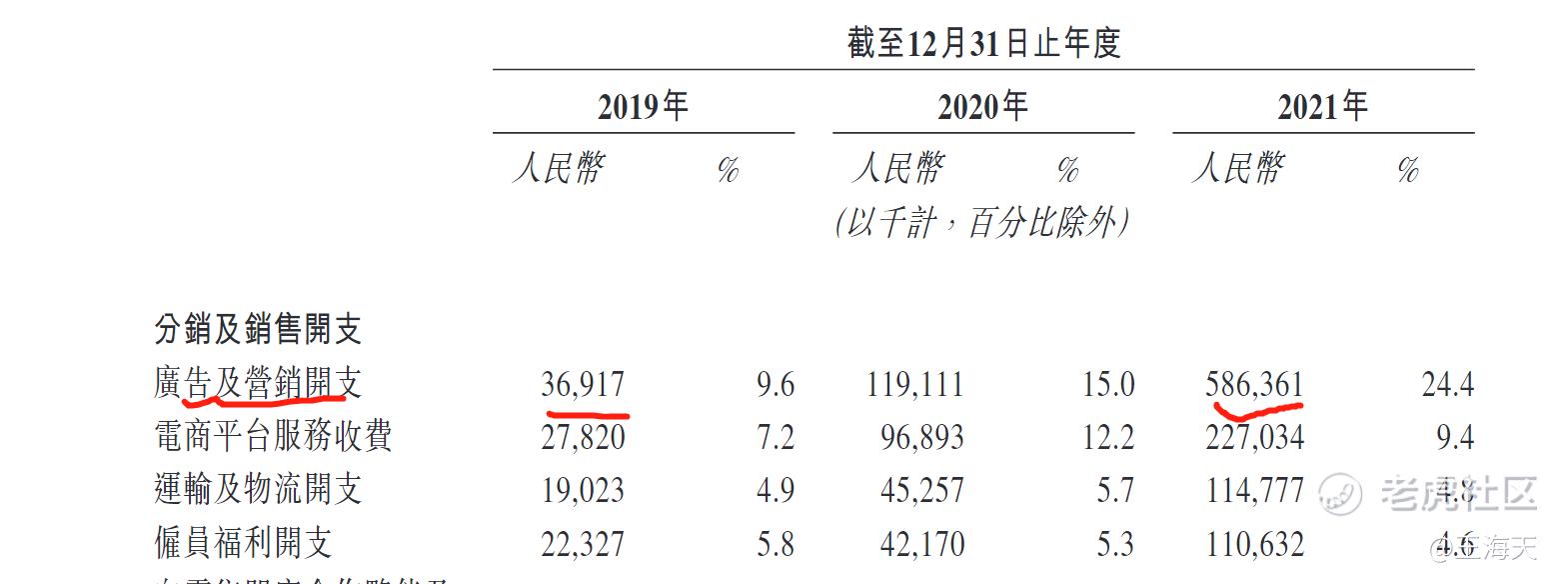

广告和营销开支:从2019年的3600万元,暴涨到2021年的5.86亿元。增长幅度为16倍。

电商平台服务收费:从2019年的2700万元,暴涨到2021年的2.27亿。涨幅为8.4倍。

而蕉下的营收,仅从2019年的3.6亿元,增长到2021年的24亿。增幅6.6倍。

蕉下整体销售费用增速,远没有广告营销和电商平台服务费增速高。为什么?是因为蕉下把运输物流费用、雇员开支,都算到了总销售费用中了。而后面这两项,过去三年占收入的比重基本持平。相当于这几项费用“平抑”了总销售费用增速。

而蕉下,为什么广告营销费用增长这么快?钱都花哪里去了?

“2021年,我们与超过600个关键意见领袖合作,而该等关键意见领袖在主流社交媒体平台共拥有约14亿关注者,其中超过199个关键意见领袖拥有超百万关注者,带来45亿浏览量,大幅提高我们品牌及产品的知名度。”

在达人的广告投放上,我们尚不知晓蕉下所花的费用。但是45亿浏览量,这一数字,个人持有很大的怀疑态度。从结果和数据上,所谓的关键意见领袖和社交媒体,虽然帮助蕉下提高了一些知名度,但是并没有改变销售费用暴涨的事实。而如果分析原因,我认为主要是:

1、规模增大,ROI却降低了。如果算一下蕉下的收入和销售费用的比重,我们会发现:蕉下的ROI是持续下降的。2019年,公司花1块钱的销售费用,可以带来10块钱的销售额。而到了2021年,花1块钱,只能带来4块钱的销售额。

规模越大,ROI反而降低了。而这样的数据和结果,蕉下的增长,更像是来源于渠道的红利。跟完美日记,非常类似。

完美日记,随着收入的增长,销售费用率从2018年的48.7%,飙升了2021年Q1的72%。IPO前,完美日记有一财年能够做到全年利润为正,IPO后,经营利润均为亏损。2019-2019年,完美日记的收入,从30亿增长到58亿,而销售费用,从12亿,增长到40亿。

收入增长不到一倍,销售费用增长超过三倍

我曾经写过一篇《涌现和渐退》的文章。完美日记,是非常典型的享受社交媒体和线上渠道红利的公司。而随着获客成本的提高和红利的消退,收入的增长立刻碰到天花板。刚过去的两个季度财报,完美日记的收入都出现了同比下滑。刚过去的一季报,完美日记的收入同比大跌30%。

而蕉下,虽然运营利润率为正,但是如果销售费用的增速,继续高于收入增速,很容易拉高总成本。而目前不到8%的净利润率,很容易降到0或负数。

2、定价权较弱,利润还不如给平台的服务费高。2021年,蕉下的成本开支里,其中的“电商和平台服务收费”为2.2亿元。而2021年全年,蕉下的经营利润仅为1.47亿元。一年辛苦下来,公司赚的利润,还不如给各电商平台的服务费高。

用通俗的话说:蕉下在给各电商平台打工。而自己的产品、品牌,并没有很高的定价权。不管对用户端还是平台,所以蕉下看起来毛利率很高,但是到手的净利润率很低。

这里,外界一般存在一个认识误区:以为所谓的品牌,在电商平台上销售,就拥有了“自带流量”,不需要花钱投放。这是一个非常错误的认知。除了极少数的奢侈品品牌,几乎所有的品牌,都需要在线上投放广告。这块根据品牌的大小和强弱,来决定费用的多寡。

所以,蕉下的净利润,从2019年的0.2亿,增长到2012年1.36亿,只增长了6倍出头。而营销费用涨幅高达16倍。

在蕉下的所有渠道中,最能反应蕉下和渠道之间的关系是:电商平台和零售门店。

从图中,我们看电商平台的柱形图:三年时间,收入从0.9亿元,增长到3亿元。仅增长3倍出头。电商平台和DTC的区别是什么呢?蕉下在招股书中是这样披露的:

我们向其后销售产品至终端客户的第三方电商平台销售产品时,电商平台向我们购买产品并取得产品控制权。电商平台享有退货权及价格保护权利。经取得产品控制权后,电商平台负责销售及履行其与终端客户所订立销售合约中的所有义务,包括交付产品及提供客户支持。因此,我们将电商平台(对比终端客户)确定为我们的客户。

简单的说:电商平台(比如京东),是向蕉下采购商品,库存、退货、售后这些环节,都由电商平台负责。这里,我猜测的电商平台是京东自营和唯品会。

蕉下在电商平台的增速,远低于淘系内的增速。也就是,电商平台的增速,远远不如淘系增速快,为什么?

品牌的辨识度仍然不够。比如京东上搜“防晒衣”,首屏前四列,有两个是南极人。而排在首位的是京东自营的蕉下。但是注意,左侧第一个蕉下的格子里,有两个小字“广告”。也就是说,京东自营的蕉下,还需要投放“防晒衣”这个关键词广告。

除了电商平台增速不高,蕉下来自门店的增长更慢:2019年,零售门店的销售额为3000万,2021年仅增长到7000万。

DTC不是万能钥匙,,蕉下更像是完美日记,而不是真正的品牌

所谓的新零售,不管是完美日记,还是冰激凌,以及现在的蕉下。从一级市场到二级投资人,都比较喜欢DTC概念。但事实上,很多新消费品牌,即使DTC,仍然改变不了费率高和低利润率、亏损的事实。

在我看来,蕉下的商业模式和生意,和完美日记相比,并没有本质的区别:毛利率看起来高,同时高费用率,最终一算利润,公司都是给种草达人和电商平台打工。而如果要构建真正的竞争力,做到既有增长,费用率又能降低,我觉得至少做到以下几点:

好产品和品牌带来的高复购。一个品牌,可以在种草上投放很多费用。但是,如果随着时间的向前,种草和效果广告费用,比收入增长还快。这时候,需要反思的是自己的产品和品牌的竞争力。

广告费增长快,收入增长慢,除了流量成本变高。其次是复购率较低。之前花出去的费用,获取的客户,购买了几次后,就流失了。这样,公司只能不断的打“兴奋剂”。

只有把产品和品牌复购,持续的提升复购率,花掉的费用,才能成为真正的“资产”。不然,花出去的费用,就是不断流逝的水。

构建全渠道的综合能力。一个真正的品牌,不会出现线上能卖,线下卖不动的问题。而目前的很多新消费品牌,完美日记、蕉下,最核心的销售依然是电商,线下的占比两家都不到30%。与其说他们是DTC品牌,不如称为互联网和线上品牌。

在线上能跑通,但是全渠道并没有跑通。

全渠道无法跑通的原因,还是产品和品牌的竞争力不够。比如蕉下,虽然花了很多钱种草,线上的曝光量也很高。但是一开门店,品牌知名度和销量,立马回到现实。各渠道的收入也说明:蕉下仍然是一家互联网品牌。离真正的全渠道品牌,还有很远的距离。

真正的品牌,一定是各渠道都可以销售。比如农夫山泉。而全渠道背后的能力,需要的是:产品、品牌、价格,全方位的领先优势。

而蕉下,目前看并不有这么大的优势。完美日记,从上市时最高的100亿美金,跌倒现在不到5亿美金。跌幅超过95%。而蕉下的IPO,个人不会申购。而未来的增长,是否能够摆脱红利和降低高销售费用,需要打很大的问号。

利益披露:不持有蕉下控股任何仓位,不作为任何投资意见和建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。