四月疫情交付大考,供需双紧跌少即赢

今天是五月一日,小长假的第二天,同时也是各家车企发布上月交付量的日子,但明显今天大家的积极性并不高。

刚刚过去的 4 月无疑是特殊的一个月,奥密克戎疫情的爆发让上海进入了非常时期,上海市民度过了 30 多天的艰难封控生活,停滞的物流不仅让生活物资的采购变得异常困难,同时也让上海切断了上海这座城市的工业血脉,让这座汽车重镇陷入了严峻的停摆状态。

4 月中旬李斌、何小鹏、余承东等人的发声,让上海这一轮疫情对整个汽车工业的影响步入了大众视野,也提前给 4 月的汽车交付量埋下了伏笔。

今天各家陆续公布的数据最后也印证了这样的担忧。

四月交付量概览

以下为发稿前已公布 4 月交付量数据的厂商:

- 极氪:2,137 辆

- 理想:4,167 辆

- 蔚来:5,074 辆

- 哪吒:8,813 辆

- 小鹏:9,002 辆

- 零跑:9,087 辆

极氪抢头:环比上涨,订单破万

今天率先公布交付量的车企是极氪,这种行情下敢于争先的通常都是成绩还不错的。

4 月极氪共交付 2,137 辆极氪 001,其实数据说不上多么优秀,在极氪交付以来的七个月里数据上正好排名中位第四,但较为难得的是在疫情之下,这个数据环比 3 月的 1,795 辆有所上涨。

此外官方还表示 4 月份极氪的新增订单创下历史新高,海报上只显示过万,经内部人士透露订单超过了 12,000,这个数据比 2021 年 4 月发布会时期还要高。相比交付量,其实这部分的订单更值得关注。

其实在极氪车友群中一直有吐槽产能爬坡慢交付慢的声音,极氪交付前期因为空气悬架等零部件的供应紧缺问题在交付效率上确实不如人意,不给力的产能对交付量自然也造成了影响,同样引发吐槽的还有整车的智能化表,类似的问题都是观望用户注重的环节。

在 2 月和 3 月,极氪进行了多次 OTA 更新,修复了部分用户吐槽较多的 Bug,车机的流畅性也得到了提升,车主对此的反馈比较积极。在 3 月下旬,极氪官方在用户沟通会上表**巴克空悬的极氪专**线已经投产,相应车辆的交付会提速,这些关键问题的改善对于拉拢潜在用户无疑起到了积极作用。

另一个更加直接的原因是极氪在 4 月预热并公布了将于 5 月 1 日起实施的车系涨价计划,算上定金抵扣优惠方面的调整,WE 版车型涨价 5,000,YOU 版车型涨价 20,000。在电池原材料上涨,新能源车集体涨价的大行情之下,这一信号让不少观望中的用户选择在涨价前下单。以上多方面原因最终让极氪在 4 月创下了新增订单纪录。

第二梯队选手:依旧坚挺

哀鸿遍野之中,零跑和哪吒在 4 月份的成绩单异常亮眼。

零跑 4 月份共交付 9,087 辆,月交付量连续 13 个月同比增长超 200%。虽然较 3 月份的 10,059 辆环比下降 10%,但已是除极氪外所有新势力中环比降幅最小的品牌。考虑到零跑较大的月交付量,如何在疫情之下保障生产和交付令人好奇。对我们提出的问题,零跑 CEO 朱江明给出了一段客气的回答:

上半个月疫情不太严重的时候抓得比较紧。

兵马未动粮草先行的道理,果真是真谛。另外上周零跑刚刚举办了 CTC 电池地盘一体化技术发布会,并官宣了即将登场的旗舰轿车 C01 的更多信息,待供应情况进一步好转,新品加持后的零跑也会开启新产品线的增长路线。

哪吒 4 月份交付 8,813 辆,与 3 月份的 12,026 辆环比下降 27%,但同比仍然增长 120%。自 2021 年 11 月至今的 6 个月中,哪吒有 4 个月交付量过万,其余两个月分别为受春节影响的 2 月(7,117 辆)和疫情影响的 4 月。车型上,哪吒 V 车系交付 5,694 台,哪吒 U 车系交付 3,119 台。

零跑和哪吒的产品都定位于广大刚需用户最关注的市场,它们的崛起或许代表了群众路线的逆袭。

新势力三强,各有各的难

新势力第一梯队的三位选手在 4 月遭遇了大幅度的交付量下滑,虽然大家面对的大背景相同,但背景之下疫情对各自节奏的影响却又有着各自的特殊性。

理想:供应停滞,猛跌六成

首先是理想$理想汽车(LI)$ ,4 月交付 4,167 辆,环比下跌 62.2%,幅度之大令人诧异。根据过往的上险量数据,理想在上海地区的月均上险量在五六百台左右,即使按这个数据在 4 月交付量中加上因上海地区无法交付而损失的交付量,4,700 台与最近几个月的交付数据仍然相差甚远。

理想联合创始人兼总裁沈亚楠对于 4 月的交付量下滑做出了如下回应:

自 3 月末以来,由于长三角疫情反弹,全行业的供应链、物流和生产出现了被严重扰乱的情况。理想汽车常州基地位于江苏常州,处于长三角中心地带,而理想汽车的零部件供应商超过 80% 分布在长三角地区,且其中很大一部分位于上海、江苏昆山。受到长三角疫情的影响,位于上海和江苏昆山等地区的部分供应商无法供货,有些供应商甚至完全停工、停运,导致现有零部件库存消化后无法继续维持生产,这对理想汽车 4 月份的生产造成很大影响,导致部分用户的新车交付延期。

更早的 4 月 20 日,理想在官方 App 上对用户发布过交付延期的情况说明,一句话概括就是从 3 月底开始理想因为供应和物流问题新车交付受阻,内容与沈亚楠的回应内容基本相似。

根据理想 App 最新的显示,现在新车的交付等待时间为 6 到 8 周,这个时间比疫情之前的提车周期延长了 3 周左右。

对于理想,除供应问题外 4 月份还发生了两件对交付量有影响的事情。

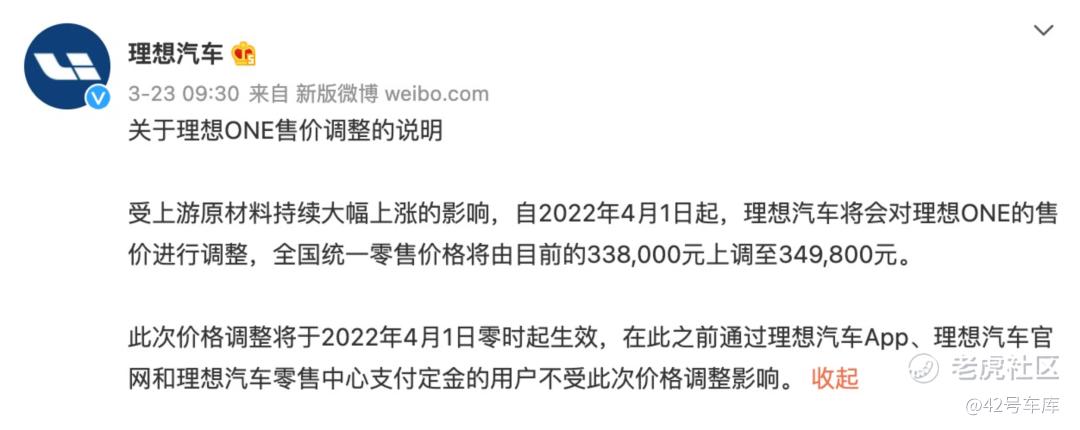

其一是 3 月 23 日官宣涨价信息,自 4 月 1 日起,价格上调 1.18 万元,从发布消息到执行之间给潜在购车用户留下了一个星期的时间空裆。而此前理想的交车周期大致在一个月左右,理论上这一调整本会促进短期订单,增加 4 月交付量,但疫情的到来显然打乱了交付计划。

其二则是理想 L9 的延期发布。理想 L9 作为今年理想最重要的新品在较早启动了预热和造势,整个 3 月对产品关键信息进行了多轮爆料,吸引了大批关注者。

L9 发布会原定为 4 月中上旬,发布前吸引的这一大批看客中有相当一部分在观望新车的情况,同属 6 座 SUV 的 L9 在产品属性上和理想 ONE 存在重叠,而理想 L9 和理想 ONE 两者的价差将成为这部分用户在 L9 和理想 ONE 做出选择的关键性参考。

所以 L9 上市发布的延期,实际上也导致了用户购买决策的延期。基于这一分析可以推断理想在 4 月的新增订单受到较大的影响,但考虑到 4 月前的订单延期交付还有一部分积压,5 月份决定交付量的核心环节依然会是供应。

蔚来:工厂停产,新车爬坡难

4 月蔚来交付了 5,074 辆车,环比三月下跌 49.2%,最大的问题同样是供应。

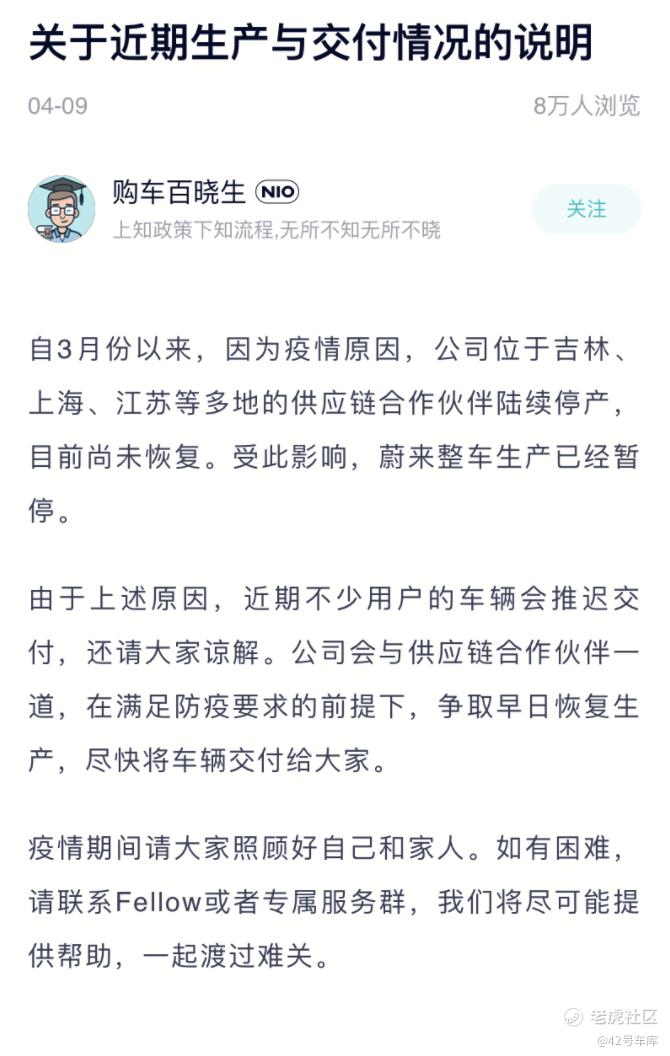

疫情期间,蔚来$蔚来(NIO)$ 是新势力三强中最先预告生产交付受阻的一家,在 4 月 9 日的公告中明确表示了因为供应链的陆续停产,蔚来被迫暂停了整车生产。

随后蔚来在 4 月 14 日宣布恢复恢复整车生产,疫情不止造成了数天的停产,同时也给日常的生产和运输带来了严重的困难。

本月蔚来交付了 1,878 辆 ES6、1,252 辆 ES6 以及 1,251 辆 ES8,4 月迎来第一个完整交付月的 ET7 在这个月仅交付了 693 辆。

蔚来在上海地区 3 月份的上险量为 836 辆,4 月份这部分数量基本清零,我们那台已经生产完毕的 ET7 也因此延期交付。刨除上海本地交付量,蔚来 4 月在上海地区以外因为疫情影响的交付预计在 3 千辆。

新老产品交替问题同样也影响了蔚来,4 月 1 日蔚来官宣了 ES8、ES6、EC6 三款车将在 5 月发布改款车型,改款后的车型将升级 8155 车机芯片、5G 车联网和更高清的 360 环视系统。

不过,一方面是蔚来明确表示在售车型可以进行同样的硬件升级,另一方面蔚来在 4 月 10 日公布了涨价预热,866 三款车型上涨一万,5 月 10 日开始生效,所以改款的影响还是相对有限。

反而是目前信息不多的新车 ES7 可能会对潜在用户造成更多影响,尽管蔚来目前有 4 款在售车型,但 ES6 和 EC6 的销量占比很大,而 ES7 作为 ES6 升级版的车型传闻将于 5 月发布,在此之前的 4 月会有一部分用户对此持观望态度,订单也会因此延后。

所以在 5 月蔚来的交付随供应恢复会有所回升,能达到什么水平一方面看 ET7 在第三个月的产能爬坡和交付情况,另外一方面看 4 月涨价前 866 的促销订单和 3 月的积压订单能提供多少助力。

小鹏:交付最多,跌幅最小

小鹏 4 月交付 9,002 辆,环比下跌 41.6%,虽然跌幅也达到了 4 成,但依然是新势力三强在 4 月表现最好的那一家,绝对交付量上甚至几乎与另外两家之和相当。三款在售车型的交付量依次为 P7 3,714 辆、P5 3,564 辆、G3i 1,724 辆。

对于这样的表现,若从供应端去分析不难发现小鹏身处广州,相比蔚来和理想受长三角汽车供应链的影响相对更小,对广东及其周边区域的交付更有地理优势,并且现在双工厂状态下库存和生产都有那么点「双冗余」的意味。

但要注意我们说的跌幅最小说的是比例,从绝对数量上小鹏$小鹏汽车(XPEV)$ 此次的交付量损失并不低。

就上海地区而言,3 月份小鹏在上海的上险量为 565 辆,如果 4 月这部分交付量归零,那么上海以外的地区小鹏因疫情损失的交付量仍有 4 到 5 千辆。

而且,新势力三强中小鹏也是最早在 3 月 18 日宣布因原材料问题涨价的企业,到 3 月 21 日之前留出了 3 天考虑期,在 4 月临近的时候就已经完成了促销动作。

小鹏今年也有新品 G9,但与理想和蔚来不太一样的地方在于 G9 和小鹏现有产品线的重叠幅度不大,没有很重的新老交替属性,上市前的预热期间并不会对已有车型的潜在客户造成明显的影响。

所以如果 5 月产能恢复情况良好,小鹏很有可能再次夺得新势力三强的月度销冠。

小结

2022 年本是新势力三强同时冲击年销 20 万的一年,突如其来的疫情不仅让第一梯队成员直接在这个月损失了上万的交付量,同时还打乱了各家的新品发布节奏,拖长了用户的购车决策期,接连影响了接下来数月的整体新增订单。

更让人关心的是作为中国汽车产业的重点区域,上海所在的长三角地区对国内汽车产业的正常运转起着不可或缺的作用,4 月 14 日何小鹏曾发朋友圈表达过对于疫情持续下去的担忧。

4 月 19 日李想本人在朋友圈表示,汽车品牌除了解决自身眼前的零部件供应问题外,对于此前不需要关注的次级中小零部件供应商的生存问题如今也有必要分析和排查,并提供果断援助。

以缺芯为首的汽车行业零部件短缺从去年延续至今,如今在疫情的再度加码之下,供应态势变得更为严峻,因此导致的供不应求不论对于企业还是消费者都不愿见到。

也因如此,供应链风险管理的优先级又被提到了新的高度,代表传统制造业先进理念的精准库存按需生产在这段特殊时期将不再适用,适当舍弃效率,寻求多点布局,多点供应反而会成为疫情下的稳妥之选。

写在最后

4 月的上半月仍有特斯拉和比亚迪这样的顶流头部主机厂处于环比增长态势,但是到了下半月,随着疫情的影响进一步扩大,物流受阻、经济下行,大家最不愿见到的供需双紧现象已经开始出现。

根据乘联会的统计,4 月份国内乘用车销量预计会在 110 万辆,这一数据可能成为 2020 年疫情爆发以后的最低值,整体跌幅可能超过 30%。

4 月 16 日,上海发布首批 666 家保供企业名单,很多汽车行业的重点供应商不出所料地出现在了名单里,从 3 月 28 开始停产三周的特斯拉也在 4 月 19 日正式启动封闭生产。

现在已是 5 月,疫情拐点已过,随着复工的有序进行,汽车产业的恢复运动已处于进行时。但汽车市场的恢复需要两头对齐,零售端的回暖需要缓冲,不仅选车需要观望,市场行情也需要观望,这个过程会比供应端走得更加缓慢。

对于仍处于增长阶段的中国新能源市场,Q2 将是集体调整状态的一个季度,等几个大型车展顺利举办,大量新车的涌入,再伴随群众消费欲望上涨,下半年的市场将会找回势头继续上行。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- TorisQ·2022-05-03不适合长途点赞举报

- 健康顺利·2022-05-03好1举报

- ZhanYu·2022-05-02阅点赞举报