到该担心苹果的时候了吗?

今年以来的宏观环境很糟糕,通胀不断攀升,俄乌这只黑天鹅更是加剧了全球性滞胀和衰退的担忧,而近一个多月我们的疫情也给供应链带来了更大挑战。纳指走势非常的震荡,最高跌超20%正是对此的反映。

对比苹果和QQQ(纳指100)近一年的股价,二者走势相近,但苹果的回报显著高于QQQ——20% vs -5.8%。苹果似乎还是那个那让安心的“平安果”。但另一方面,机构的评级已没有像去年同期时那么激进了,更多的是“Hold”,少有“Strong Buy”或“Buy”。

那么现在到该担心苹果的时候了吗?我们从最新季度业绩来看。

(1)双超预期

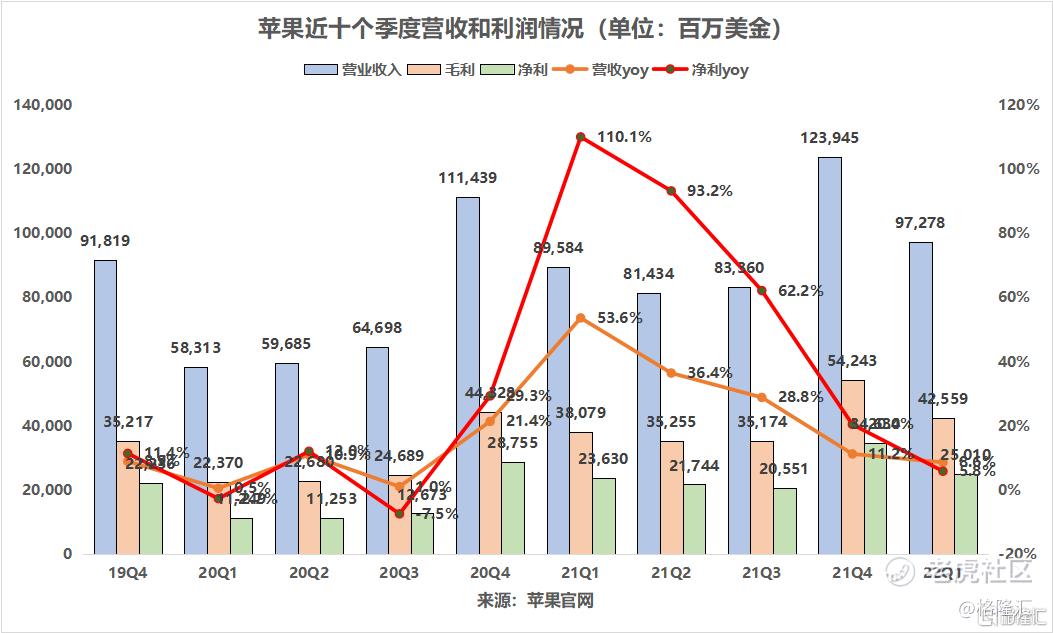

22Q1苹果营业收入972.78亿,同比增长8.59%,预期939.8亿,超预期3.5%;EPS 1.52,同比增长8.57%,预期1.43美元,超预期6.3%。

EPS超预期幅度显著大于营收,可以直观看出苹果的利润控制水平优秀(供应链管控,内部管理,投资etc.),另外背后也有苹果一直以来的强品牌心智和定价权(能持续向消费者征收“苹果税”)。

(2)利润率

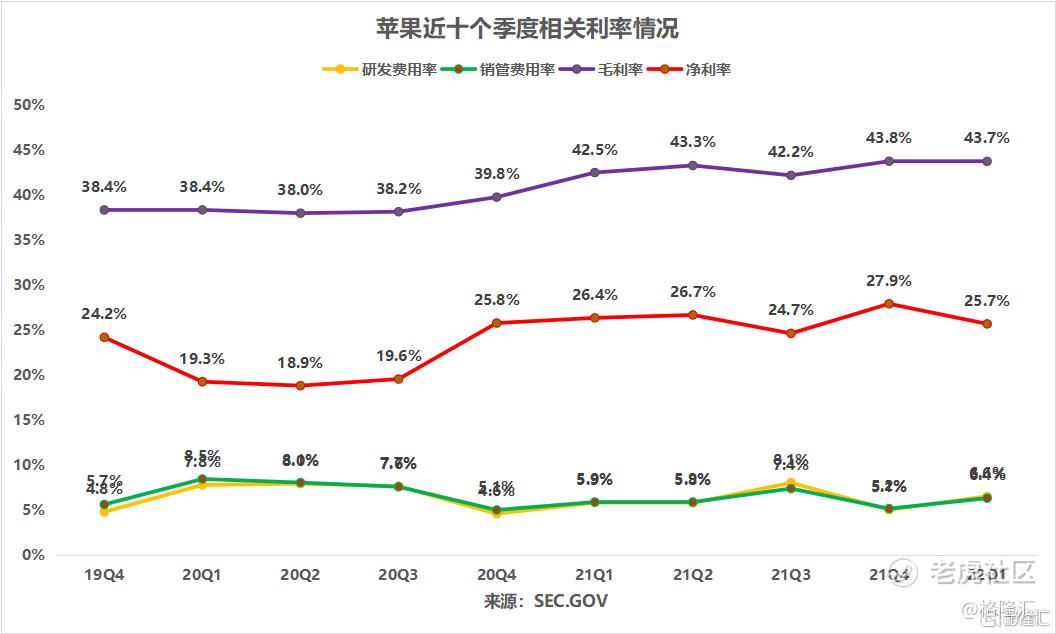

- 毛利同比增长12%至425.59亿,毛利率42.5% vs 预期39.8%(这在严重的供应链问题下尤其难得)。

- 成本控制:研发和销管费用率均非常稳定。

- 净利润250亿美元,同比增长5.8%,净利率也相对稳定,22Q1为25.7%。虽然相较Q4环比有所下降,但和去年同期水平相近。

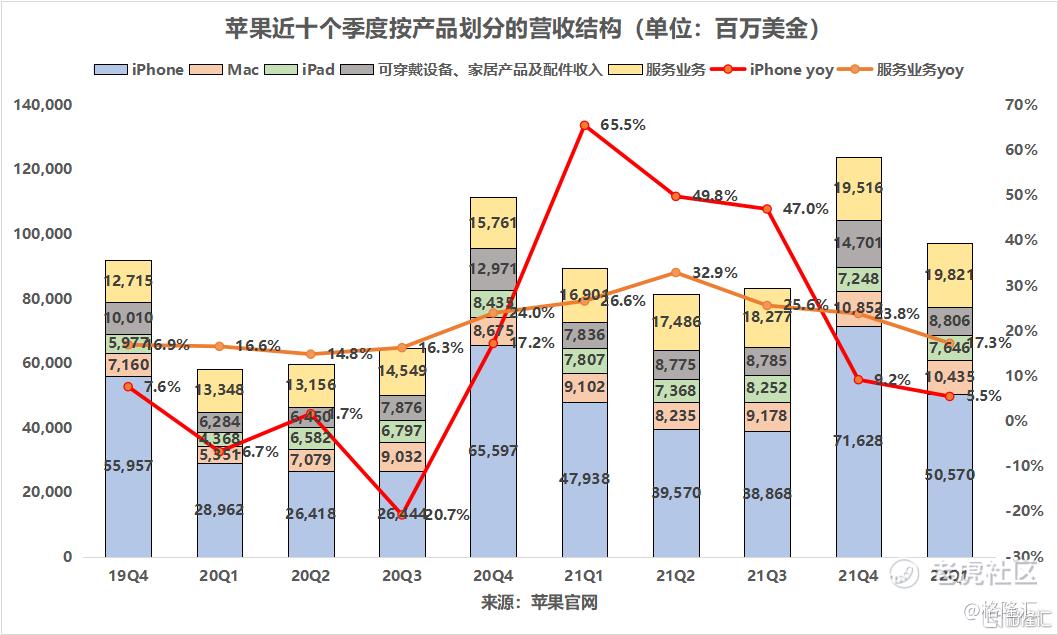

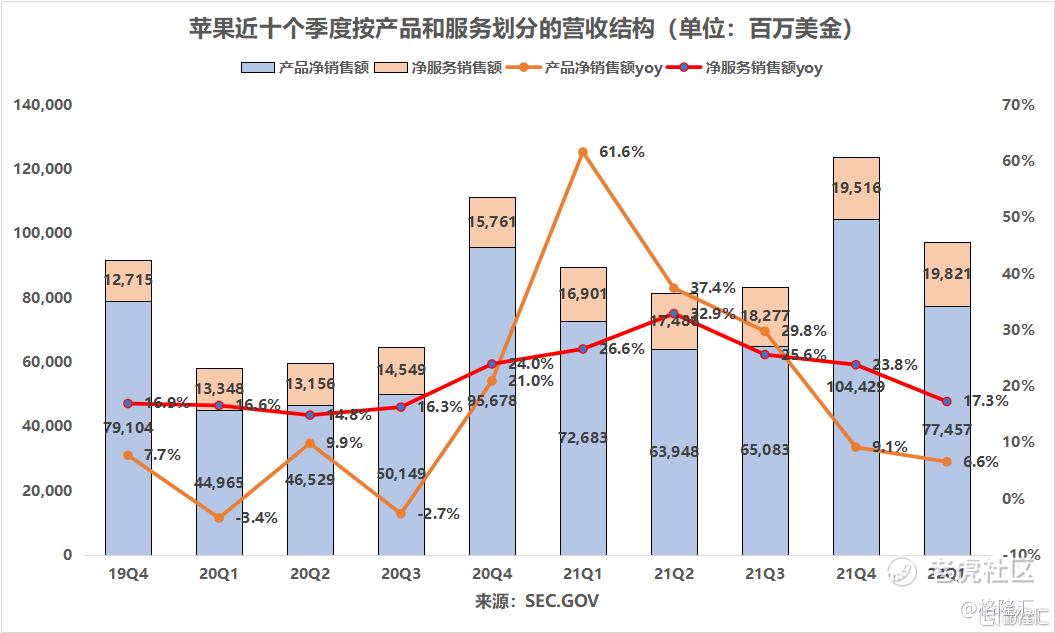

(3)产品/服务:iPhone、Mac大超预期,iPad降幅优于预期,可穿戴设备略低于预期。

- iPhone收入505.7亿美元,同比增长5.5%,预期同比增2.5%至491.6亿美元。iPhone的强劲大超市场预期。

- Mac收入104.35亿美元,同比增长14.6%,预期同比增1.4%至92.3亿美元。

- iPad收入76.64亿美元,同比下降2.06%,预期同比下降7.9%至71.9亿美元。

- 可穿戴设备、家居产品及配件收入88.06亿美元,同比增长12.4%,预期同比增14.6%至89.8亿美元。

- 包括Apple TV+、Apple Arcade、Apple Music和iCloud订阅在内的服务业务录得收入198.21亿美元,连续五个季度创新高,同比增长17.3%,预期同比增长17%至197.8亿美元。

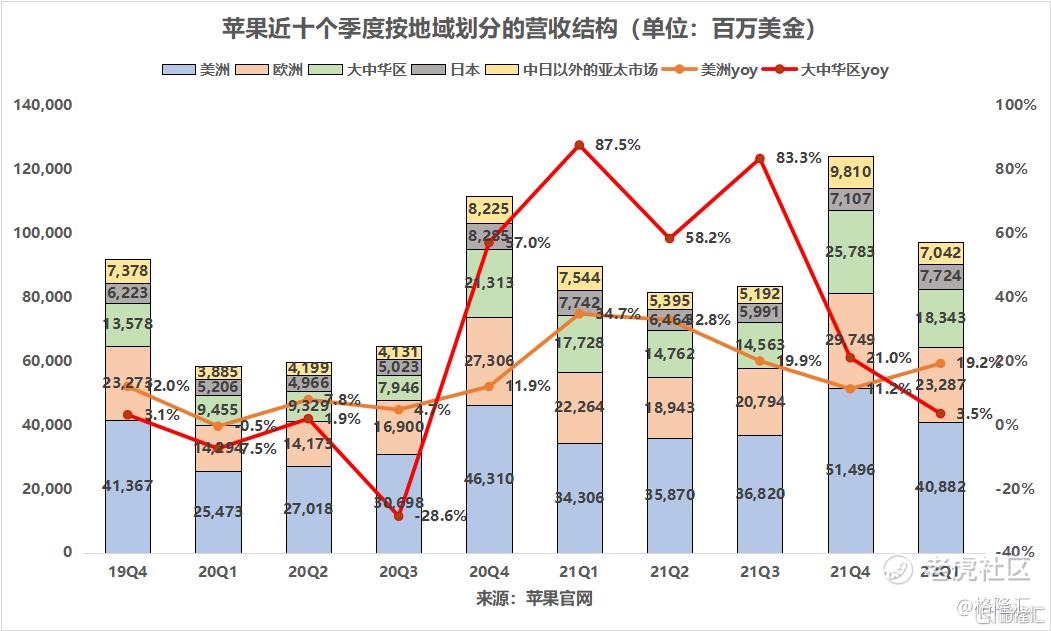

(4)地区:美洲强劲增长,中国和欧洲放缓明显。

- 美洲收入408.82亿美元,同比增长19.2%。

- 欧洲市场收入232.87亿美元,同比增长4.6%。

- 大中华区收入183.43亿美元,同比增长3.5%。增速明显放缓背后是中国5G智能手机渗透率见顶(存量市场),疫情加剧影响(需求减弱)。

- 日本市场收入77.24亿美元,同比下降0.23%;中日以外的亚太市场收入77.42亿美元,同比下降6.65%(东南亚在美国紧缩环境下普遍面临更大问题)。

(5)指引:已连续9个季度未给出指引。

- 电话会议上CEO库克表示:无法在新冠肺炎疫情、供应链紊乱、俄乌战争期间独善其身。Q2收入可能因为这些影响同比减少40-80亿美元。市场普遍对库克的说法解读偏悲观,不过从最近的机构评级来看,虽然基本都下调了目标价,但幅度比较小。

- 回购计划增加900亿美元,向股东派发0.23美元现金股息(大幅的回购以及派息无疑给市场提供不少信心)。

- 收购:不排除未来实施重大并购交易的可能性。苹果将继续在知识产权等领域推进小规模的收购。

(6)估值

最后看看估值。目前苹果NTM PE 26.3x,P/FCF 24.2x,均处于5年偏高的位置,主要体现确定性带来的溢价。而另一方面,造车项目进展不顺(此前业内消息造车团队高管大量出走),MR上量没那么快(偏乐观估计23Q1发布),对估值都有一定的压力。

也就是说,苹果维持目前市值的问题不大,但再涨估值的动力比较小。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。