拉姆研究:供应链挑战下的缩影

作者:美股研习社

摘要:设备需求持续旺盛,产能提升迫在眉睫

拉姆研究4月20日盘后发布的财报符合此前指引,受疫情、关键组件短缺和快速发货策略等因素的影响,截至本季度,递延收入余额超过20亿美元。财报发布以来股价累计下跌2.07%。

截止22年5月24日收盘,拉姆研究 21年全年涨幅为51.5%,22年至今涨幅为-33.21%,跑输同期标普500指数ETF(SPY:-15.55%)、纳指100ETF(QQQ:-26.67%)及费城半导体指数(SOXX:-27.1%)。

作为全球第四大半导体制造设备和服务供应商,凭借在技术、产品、团队、客户等方面的优势,拉姆研究在刻蚀领域占据了半壁江山。拉姆研究(Lam Research,简称Lam,代码LRCX),又称泛林半导体,创立于 1980年,总部位于美国加州,致力于在刻蚀、薄膜沉积、去胶和清洗等环节为全球客户(如英特尔、台积电、三星、美光、海力士、东芝等)提供顶级设备与相应的解决方案。

01 财报详解:供应链问题对公司营收和盈利能力产生负面影响

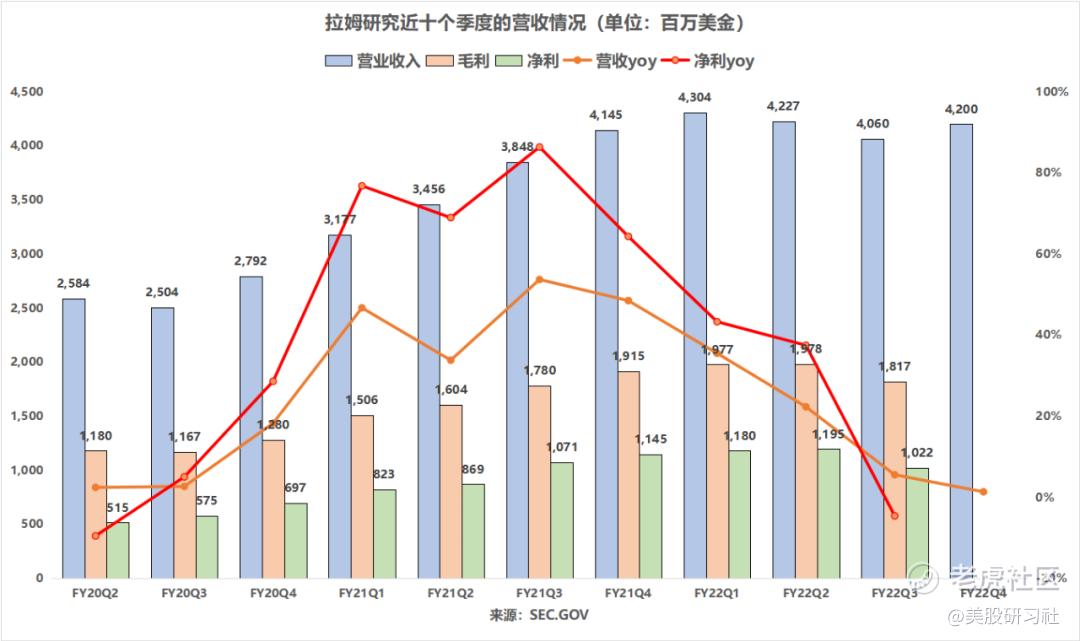

从整体来看,受全球经济数字化转型驱动,晶圆制造设备的需求持续增长,拉姆研究FY22Q3营收同比增5.5%至40.6亿美元(指引39.5-45.5亿美元),但受供应链紧缺进一步加剧的影响,营收环比下降3.9%。同时,递延收入增长超过6亿美元,公司通过向客户发运系统以加速工具安装,但由于缺少某些关键组件,无法在本季度内确认这一收入。截至FY22Q3,递延收入余额超过20亿美元。

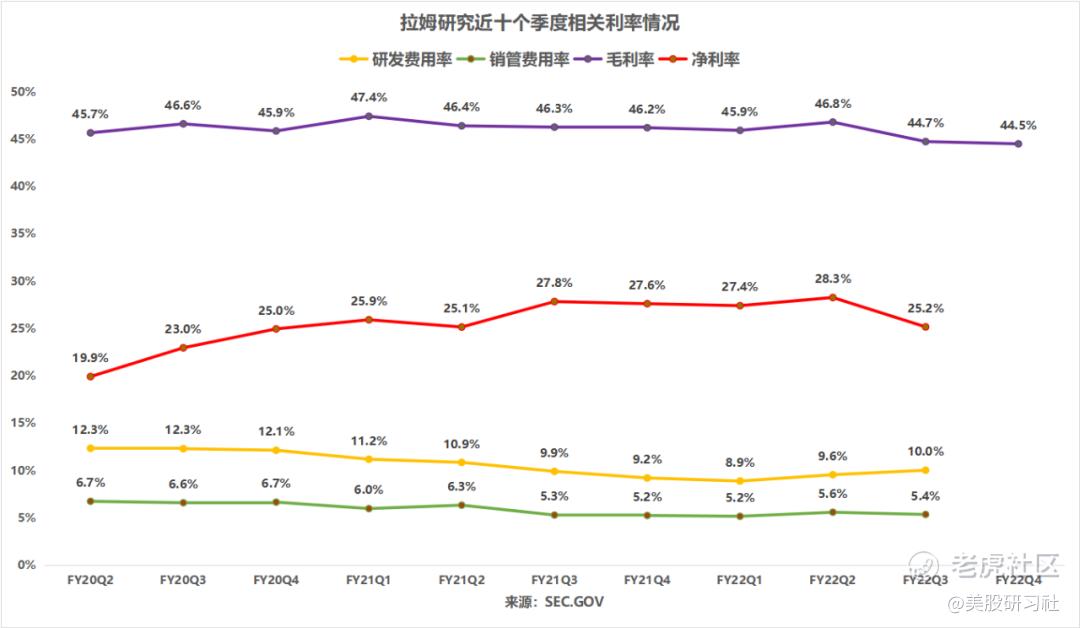

毛利率由上季的46.8%降至本季的44.7%(指引44%-46%),主要由于高通胀环境下,公司面临巨大的成本压力:运费和物流费用上涨、镍和铝等商品原材料成本上涨,以及集成电路成本的增加,拉姆研究持续面临成本逆风。净利同比降4.6%至10.22亿美元,净利率由上季的28.3%降至本季的25.2%,调整后EPS7.3美元(指引6.7-8.2美元)。

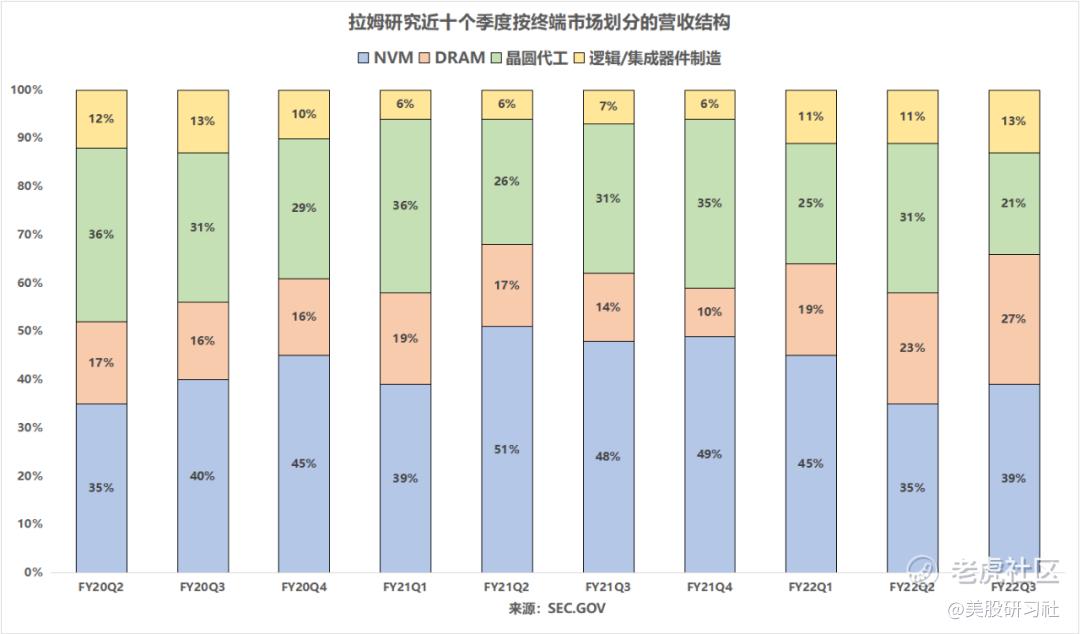

分业务来看,内存市场(NAND&DRAM)表现较为强劲,贡献了66%的系统收入(上季58%)。本季内存领域的增长主要来自DRAM细分市场,占总营收比重首次达到创纪录的27%(上季23%),DRAM的投资主要用于1z和1-alpha节点的应用及转换。NAND细分市场占收入39%(上季35%),NAND客户正在投资128层到192层设备的工具。

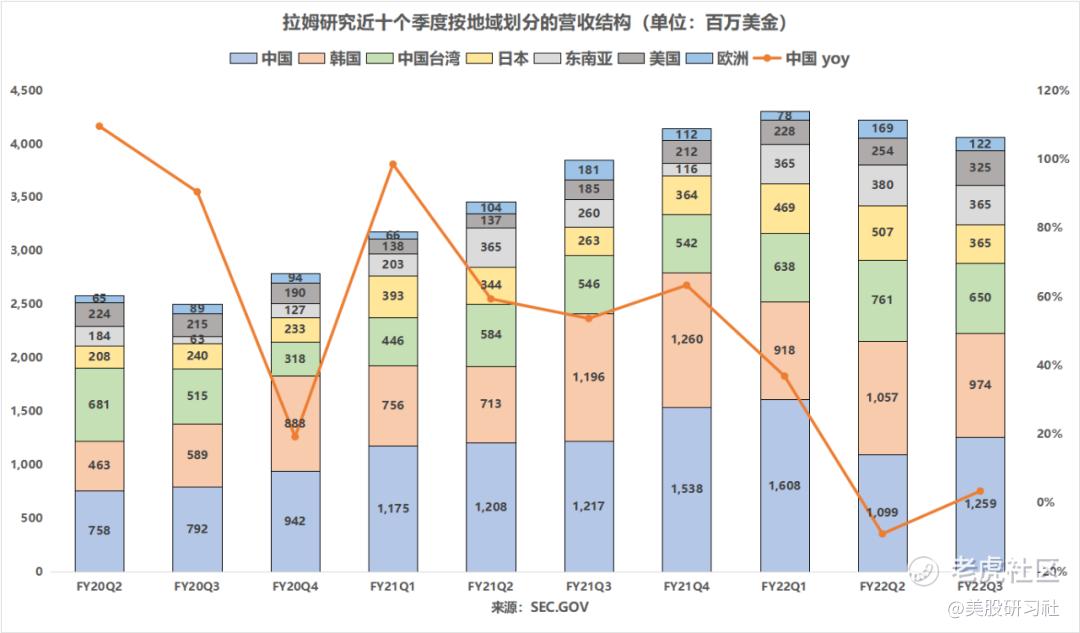

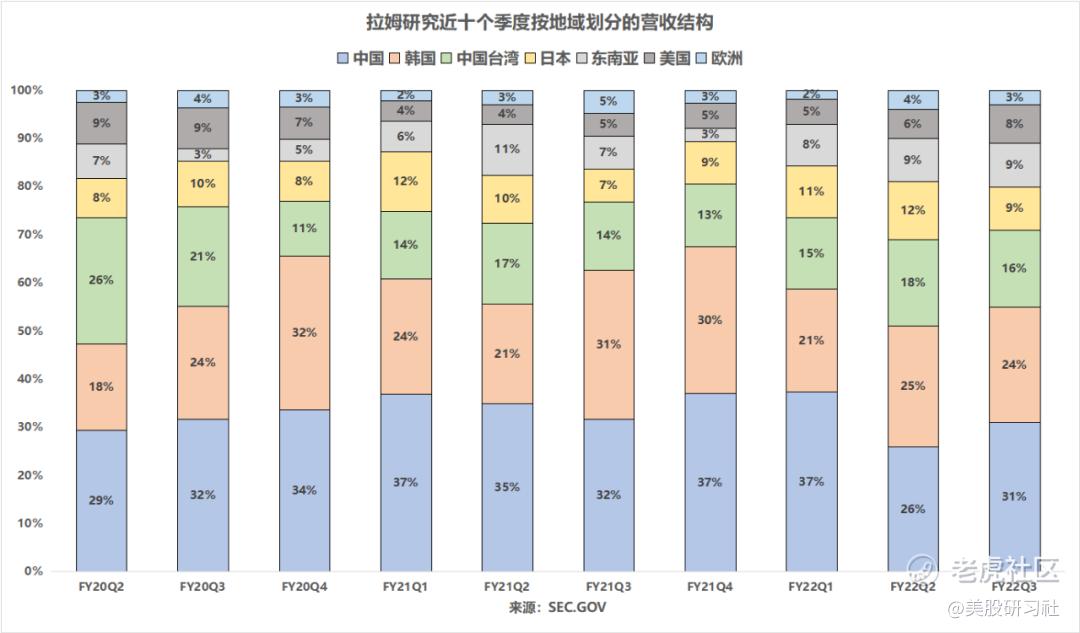

分地域来看,公司营收主要源于中国大陆、韩国和中国台湾,本季分别占总营收比重为31%、24%及16%(上季为26%、25%和18%)。中国收入的分配在国内客户和在中国有工厂的跨国客户之间相对平衡。作为拉姆研究的最大营收来源,中国的疫情防控对公司营收造成了比较大的影响。

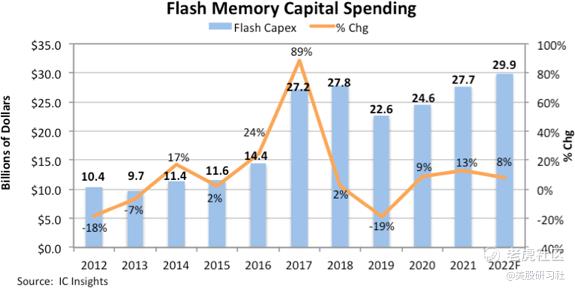

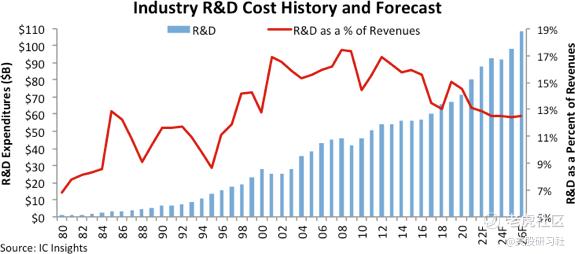

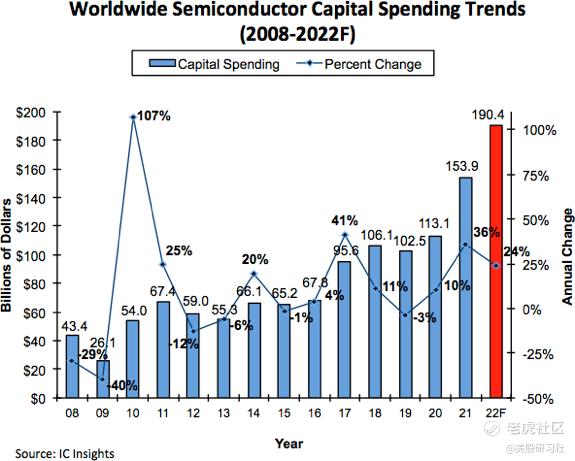

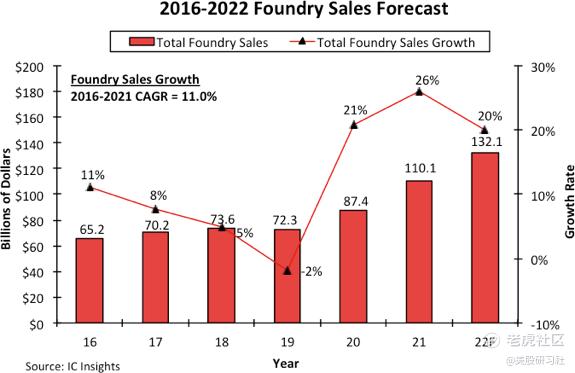

02 趋势:WFE需求持续高涨

公司预计2022 年的晶圆设备(WFE)需求将超过1000 亿美元,任何未满足的设备需求都将递延至明年。尽管供应链紧缺可能会限制22 年晶圆制造设备的投资规模,但WFE 支出的长期驱动因素没有发生改变,即终端更大的半导体使用量、不断增加的器件复杂性和更大的芯片面积。

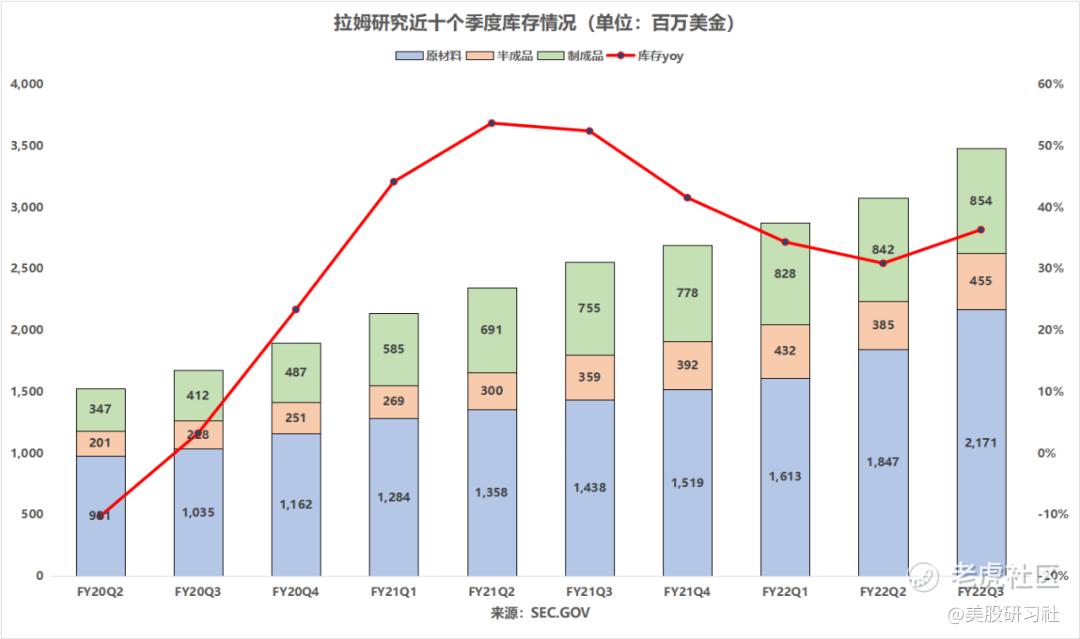

拉姆研究库存余额持续走高。为了满足激增的需求,公司不断采购能够制造的零件。本季库存周转率低于上季水平,为2.6倍。此外,由于客户发货时间安排在本季度晚些时候,公司未结销售天数为83天(上季为73天)。

03 结语

虽然客户需求持续强劲(终端需求可见性高),但供应链约束将持续下去。拉姆研究已经连续六个季度出现订单的积压,系统收入在下半年有望增长30%。预计22Q4净营收为39-45亿欧元,毛利率43.5%-45.5%,营业利润率28.5%-30.5%,每股收益为6.5-8美元。2022年WFE预期仍在1000亿美元范围内,可能受到供应方面持续延误的限制。需求不受限制,仍在1000亿美元以上。强劲的长期增长驱动因素包括半导体含量不断上升和设备复杂性不断增加。

最后来看一下估值:当前NTM PE 为13.3x,处于 10 年中性水平,如果按 18 年下行周期的估值,还有 10%-20% 的杀估值的空间。

风险提示:持续的组件短缺,以及包括与疫情相关的停工的新挑战,加剧了本就紧张的供应链状况;终端需求(消费电子)有退潮的风险。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 空对庭深·2022-05-25为什么不考虑像产业链上下游延伸,把供应链因素自主可控点赞举报

- 长歌灯火时·2022-05-25基本上属于是扼住了行业命脉,并且能够持续很长时间的优势地位点赞举报

- 完美少年·2022-05-25终端需求确实有降温的风险,最简单的手机和pc机出货量就是一个例子点赞举报

- 书煮日月·2022-05-25市场对于半导体的需求太旺盛了,基本上一直都是供不应求点赞举报

- 喵里喵气·2022-05-25产能提升的具体困难是什么,难道不是扩建工厂就能实现了嘛点赞举报

- 橘色日落00·2022-05-25疫情影响逐渐恢复了,为什么供应链还在约束业绩点赞举报

- 仙气护体·2022-05-25这已经是属于供应链上游了,下游成本上升更严重点赞举报

- 山河故人在·2022-05-25半导体行业强劲的需求好像并没有带来应有的收益点赞举报

- 月野寻兔·2022-05-25估值继续下行一点,才会有投资机会点赞举报

- 山野万里·2022-05-25掌握技术就是好赚钱,根本就不愁市场点赞举报

- 听风于野·2022-05-25主要营收果然还是靠我们的市场点赞举报