创富国际 --- 📉 百亿巨亏!比特币跌破6万,微策略崩盘?扒开财报看真相:华尔街比Saylor更慌!

$Strategy(MSTR)$ $比特币ETF-iShares(IBIT)$ $Coinbase Global, Inc.(COIN)$

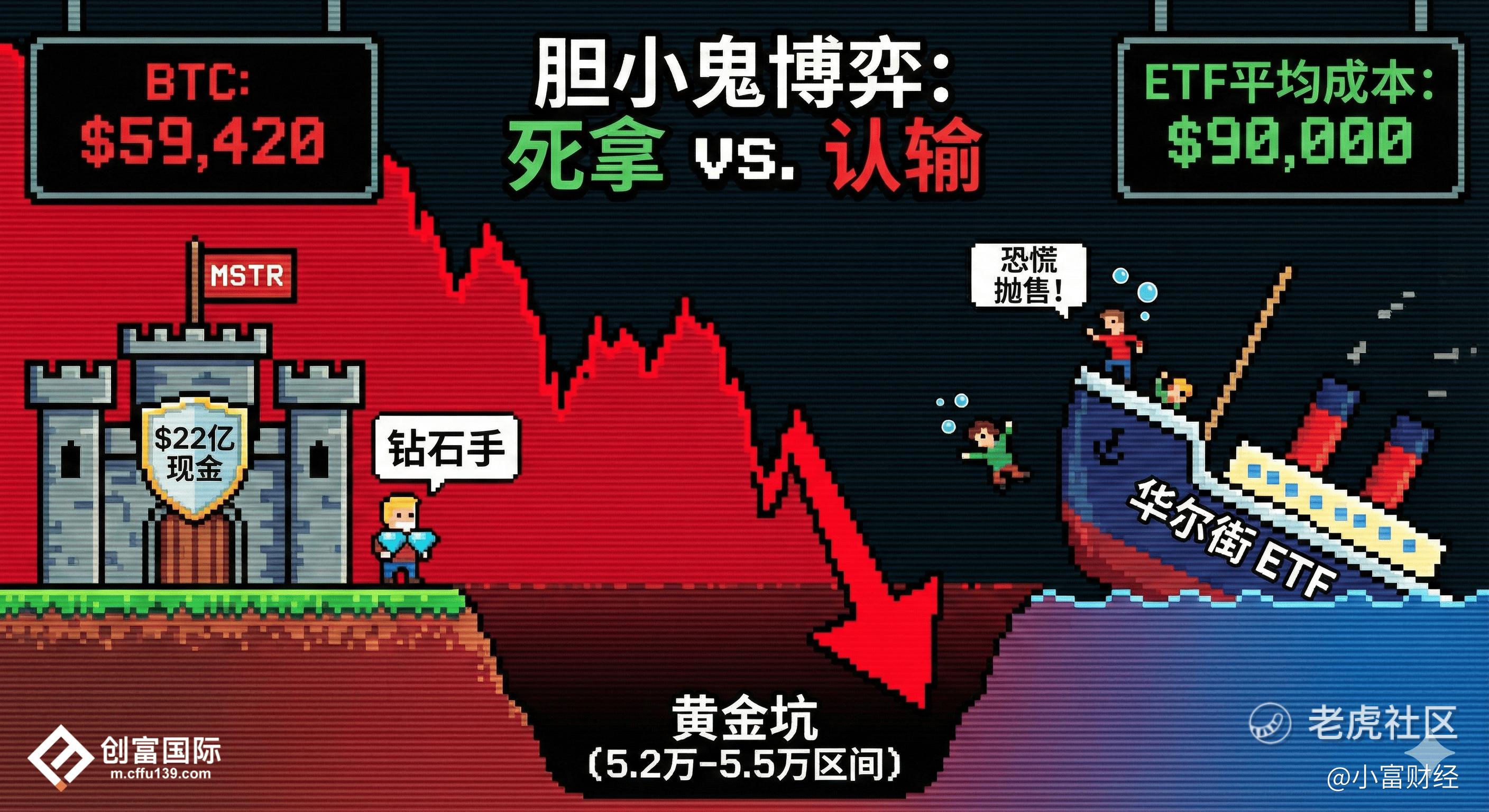

$MicroStrategy(MSTR.US)$ 昨夜交出了一份堪称“恐怖”的财报,叠加比特币(BTC)失守 60,000 美元心理关口,社区里充斥着“爆仓”、“清算”、“信仰崩塌”的声音。

这个时候,是该恐慌割肉,还是贪婪抄底?

作为一名在这个市场摸爬滚打多年的观察者,我仔细拆解了 MSTR 的 Q4 财报和目前的链上数据,发现事情并没有表面看起来那么简单。这里面藏着一个巨大的预期差。

1️⃣ 巨亏 124 亿?别被会计准则骗了!

MSTR 财报显示净亏损 124 亿美元,这数字确实吓人。但如果你因此就觉得公司要倒闭,那就太天真了。

这是“纸面亏损”: 从 2025 年开始,新会计准则要求按公允价值(Fair Value)计算资产。BTC 跌了,账面就得计亏。但这并不代表现金流出了问题。

真正的“保命符”: 财报最关键的一行字是——公司持有 22.5 亿美元的现金储备。

这笔钱是干嘛的?它是 Saylor 的“过冬棉袄”。即便比特币再跌 50%,这笔钱也足够覆盖未来 2-3 年的债务利息和运营成本。

结论: MSTR 短期内没有流动性危机,更不会被迫卖币还债。那些等着 MSTR 爆仓好去捡带血筹码的人,可能要失望了。

2️⃣ 谁才是真正的“大韭菜”?不是 MSTR,是 ETF!

这是最讽刺,也是最核心的数据对比。

大家都在嘲笑 Michael Saylor 被套了,没错,他的平均持仓成本约为 $76,052。现在 BTC 跌破 6 万,他确实浮亏了约 21%。

但是,你知道华尔街比特币 ETF 的平均持仓成本是多少吗?

根据最新的资金流向估算,华尔街现货 ETF 的加权平均持仓成本高达 $90,000 左右!

👉 这意味着,相比于 MSTR,那些在 2025 年高位疯狂追涨进 ETF 的机构和散户,现在人均浮亏超过 30%!

MSTR: 死多头,有 22 亿现金硬抗,打死不卖。

ETF 资金: 大多是跟风盘,浮亏 30% 时心理防线极易崩溃。

💡 洞察: 现在的抛压,不是来自 Saylor,而是来自那些成本 9 万美元、正在割肉离场的 ETF 投资者。如果你现在抄底,你的对手盘就是这帮恐慌的华尔街资金。

3️⃣ 现在可以抄底了吗?(实操建议)

虽然 MSTR 不会死,但并不代表股价不会跌。抄底是一门艺术,不是赌博。

🔴 风险点:戴维斯双杀

MSTR 的股价不仅仅取决于币价,还取决于溢价率。现在市场恐慌,一旦溢价率归零甚至转负,MSTR 的跌幅会远超 BTC。如果你心脏不好,别碰 MSTR,直接看 BTC 现货。

🟢 机会点:左侧 vs 右侧

左侧交易(勇者模式): BTC 在 52,000 - 55,000 美元 区间有极强的技术支撑。如果这几天继续下杀,那是分批建仓(DCA)的黄金坑。逻辑很简单:你敢在 9 万的时候喊“永远上涨”,为什么不敢在 5 万的时候捡便宜?

右侧交易(稳健模式): 等待 BTC 重新站稳 62,000 美元,或者 MSTR 股价企稳并出现放量下影线。

📝 总结:一场关于耐心的博弈

MSTR 的财报虽然难看,但却展示了其“在这个价位死磕到底”的资本。

现在的市场,就像是一场胆小鬼游戏(Game of Chicken)。

一方是被套 30% 正在恐慌逃跑的 ETF 资金;

另一方是手握现金、准备在低位继续吸筹的 MSTR 和长期持有者。

当华尔街都在流血的时候,往往是真正的猎人入场的时候。 但请记住,不要一次性梭哈,留好子弹,在这个寒冬里慢慢买。

免责声明:以上内容仅为市场信息分析,不构成任何投资建议。股市有风险,入市需谨慎。

创富调研:来比比谁跑赢了华尔街?你的BTC/MSTR持仓成本在哪个区间?(单选)

创富调研:来比比谁跑赢了华尔街?你的BTC/MSTR持仓成本在哪个区间?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- PorterLamb·02-06 11:26大佬分析犀利,寒冬抄底稳赚!点赞举报