谷歌财报前小成本看跌策略

$谷歌(GOOG)$ 将于 2 月 4 日 发布 2025 财年第四季度财报。在广告需求回暖与云业务加速增长的背景下,市场普遍预期公司本季度业绩将保持稳健扩张态势。

从核心财务指标来看,市场一致预期本季度营收约 1100 亿美元左右,同比增长约 15%;每股收益(EPS)预计在 2.6 美元上下。搜索广告仍是收入支柱,受益于 AI 技术提升广告转化效率,相关业务有望延续两位数增长;YouTube 广告收入预计保持稳定增长。

业务层面,Google Cloud 仍是投资者关注的主要亮点。在生成式 AI 与企业算力需求推动下,云业务收入增速有望维持在 30% 左右,并持续改善盈利能力,对整体业绩贡献进一步提升。

此外,资本开支指引成为本次财报的关键看点。市场预计 Alphabet 将继续大幅加码 AI 基础设施建设,包括数据中心与自研芯片投入。高资本开支对短期自由现金流和利润率的影响,以及管理层对投入回报的表述,将直接影响市场情绪。

整体而言,若广告业务保持韧性、云业务高增长延续,同时公司在 AI 投入与盈利之间给出清晰路径,谷歌财报有望继续强化其长期增长逻辑。

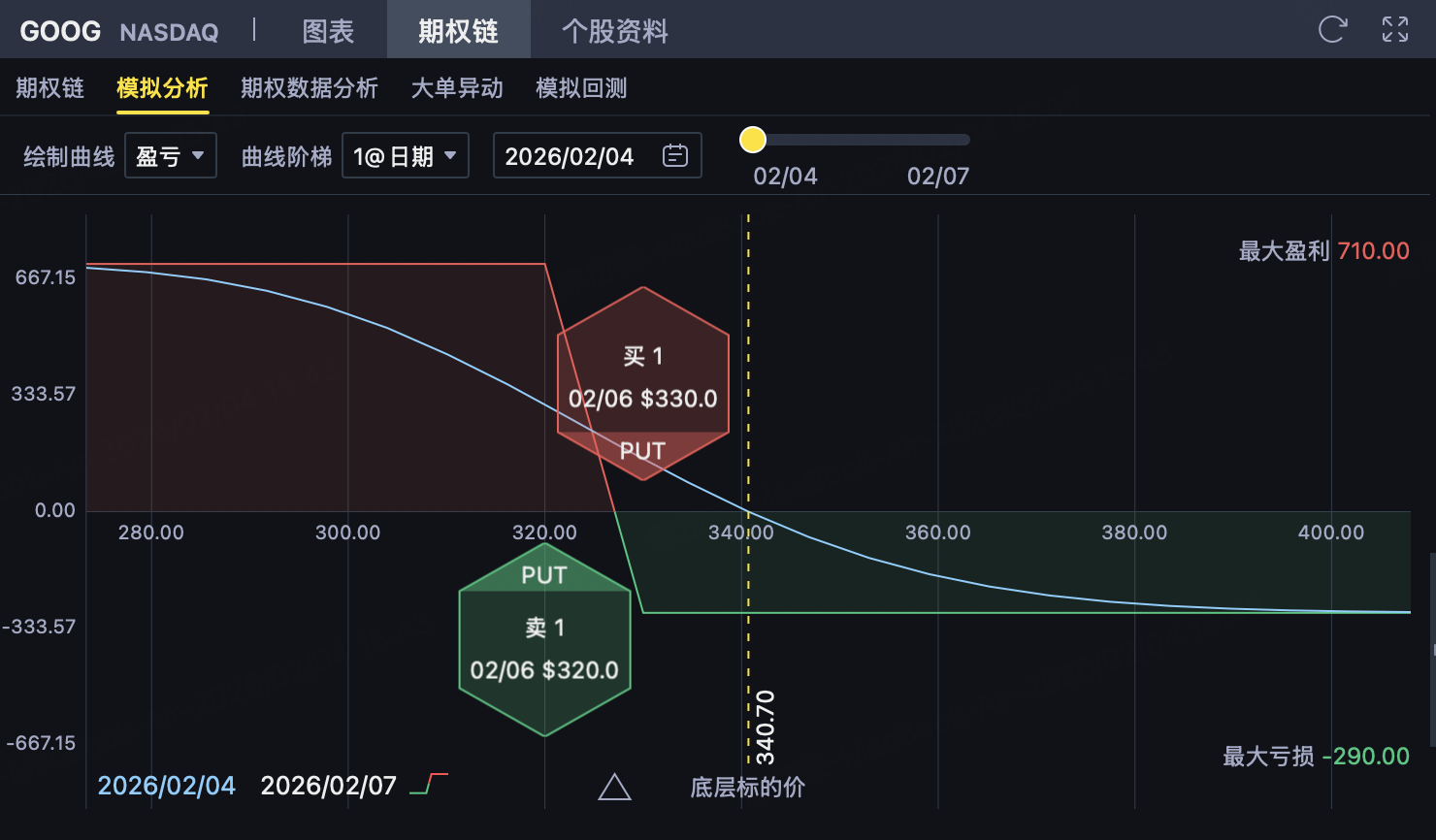

谷歌(GOOGL)熊市看跌价差策略盈亏分析

一、策略结构

投资者在 $谷歌(GOOG)$ 的期权上构建一个 熊市看跌价差(Bear Put Spread) 策略。 该策略属于 支出型(净付权利金)、有限收益、有限风险 的方向性策略,适合判断 GOOGL 在到期前 出现下跌,但跌幅有限 的情形。

1️⃣ 买入较高执行价 Put(主要方向性仓位)

-

买入 1 份执行价 K₂ = 330 的 Put

-

支付权利金 5.95 美元/股

该 Put 更接近当前股价,是策略获取下跌收益的核心来源。当 GOOGL 下跌至 330 以下,该期权将快速进入价内并产生收益。

2️⃣ 卖出较低执行价 Put(降低成本、锁定收益上限)

-

卖出 1 份执行价 K₁ = 320 的 Put

-

收取权利金 3.05 美元/股

该 Put 用于对冲部分成本,同时限制最大收益与最大风险,避免单独买入 Put 带来的高权利金支出。

3️⃣ Put 端净支出(每股)

净权利金支出 = 买入 Put − 卖出 Put = 5.95 − 3.05 = 2.90 美元/股

二、最大利润

当 GOOGL 到期价格 ≤ 320 美元 时:

-

两个 Put 均处于价内

-

执行价差被完全锁定

计算方式:

-

执行价差宽度 = 330 − 320 = 10 美元

-

最大利润(每股) = 执行价差 − 净支出 = 10 − 2.90 = 7.10 美元/股

-

每合约(100 股):710 美元

📉 发生条件:GOOGL 到期价格 ≤ 320 美元

三、最大亏损

若 GOOGL 到期价格 ≥ 330 美元:

-

两个 Put 均为价外

-

期权全部失效

此时投资者损失全部权利金支出:

-

最大亏损(每股) = 2.90 美元

-

最大亏损(每合约) = 290 美元

📈 发生条件:GOOGL 到期价格 ≥ 330 美元

四、盈亏平衡点

盈亏平衡点 = 买入 Put 执行价 − 净权利金 = 330 − 2.90 = 327.10 美元

到期判断规则:

-

GOOGL < 327.10 → 盈利

-

GOOGL = 327.10 → 不盈不亏

-

GOOGL > 327.10 → 亏损

五、策略特征与适用情境

策略特征

-

明确的 看跌方向性策略

-

属于 支出型结构,先付出权利金

-

最大收益、最大亏损在建仓时即可确定

-

相比裸买 Put,成本更低、风险更可控

适用情境 当投资者判断:

-

谷歌在财报或宏观因素影响下 存在下跌压力

-

但认为 跌幅大概率有限(不至于远超 320)

-

希望以 有限成本博取确定区间内的下跌收益

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。