卓正医疗,又是三四十亿,是入通还是骗炮?私立中高端综合医疗服务机构——(02677.HK)2026年1月新股分析

保荐人:海通国际资本有限公司 浦银国际融资有限公司

招股价格:57.70港元-66.60港元

集资额:2.74亿-3.16亿港元

总市值:37.15亿-42.88亿港元

每手股数 50股

入场费 3363.58港元

招股日期 2026年01月29日—2026年02月03日

暗盘时间:2026年02月05日

上市日期:2026年02月06日(星期五)

招股总数 475.00万股

国际配售 427.50万股,约占 90.00%

公开发售 47.50万股,约占10.00%

分配机制 机制B

计息天数:1天

稳价人 海通

发行比例 7.38%

市盈率 44.76

公司简介

卓正医疗是中国领先的私立中高端综合医疗服务机构,核心聚焦人均年可支配收入超20万元的大众富裕人群,主打个性化定制护理与高品质患者体验,深耕全生命周期的家庭医疗服务领域。2024年,中国私立中高端医疗服务机构占国内中高端医疗市场总收入66.5%、医疗服务行业总收入5.6%,卓正医疗凭借2.0%的市场份额位列中国私立中高端医疗服务机构第三,在整体中高端医疗市场的市占率约为0.1%。

公司于2012年创立,依托集中化、标准化、数字化的管理体系,已布局北京、上海、广州、深圳、成都等国内十大经济发达城市,截至最新,在国内运营19家医疗服务机构,含17家诊所、2家医院,同时在新加坡、马来西亚分别运营4家、1家全科诊所,形成海内外联动的医疗服务网络。

卓正医疗以全人医疗为核心理念,打造线上线下一体化的家庭医疗模式,开设儿科、齿科、眼科、皮肤科、耳鼻喉及外科、妇科、内科等多专科,通过各专科医生的紧密协同,全方位满足患者及家庭的多元医疗需求,实现跨科室高效转介;线上线下服务的深度联动形成显著协同效应,在提升患者满意度的同时,能经济高效地整合医疗资源、扩大各区域患者覆盖范围。

医疗团队是公司的核心竞争力,截至2025年8月31日,卓正医疗拥有387名全职医生,医生取得执业资格后平均拥有15年执业经验,其中79%在加盟前任职于国内顶级三级甲等医院,专业且资深的医疗团队为高品质医疗服务筑牢根基。

未来,卓正医疗将持续通过内生增长与战略收购双轮驱动,进一步扩大医疗服务网络,重点渗透更多新一线城市,稳步拓展海内外业务布局,持续深耕中高端家庭医疗服务市场。

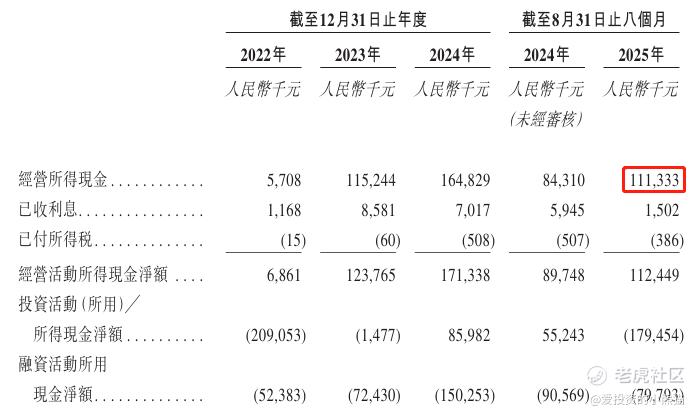

截至2024年12月31日止3个年度、2024及2025年前八个月:

卓正医疗收入分别约为人民币4.73亿元、6.90亿元、9.59亿元、6.15亿元及6.96亿元,年复合增长率为42.33%;

毛利分别约为人民币0.44亿元、1.34亿元、2.26亿元、1.52亿元及1.67亿元,年复合增长率为126.69%;

净利润分别约为人民币-2.22亿元、-3.53亿元、0.80亿元、0.52亿元及0.83亿元;

毛利率分别约为9.29%、19.34%、23.58%、24.79%及24.04%;

净利率分别约为-46.82%、-51.16%、8.37%、8.48%及11.96%。

来源:LiveReport大数据

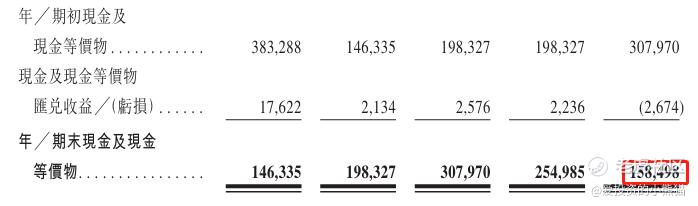

截至2025年8月31日,账上现金约人民币1.58亿元,经营现金流为1.11亿元。

二、基石投资者

基石投资者有4家,认购总占比30.44%

共有12个承销商

保荐人历史业绩:

海通国际资本有限公司

浦银国际融资有限公司

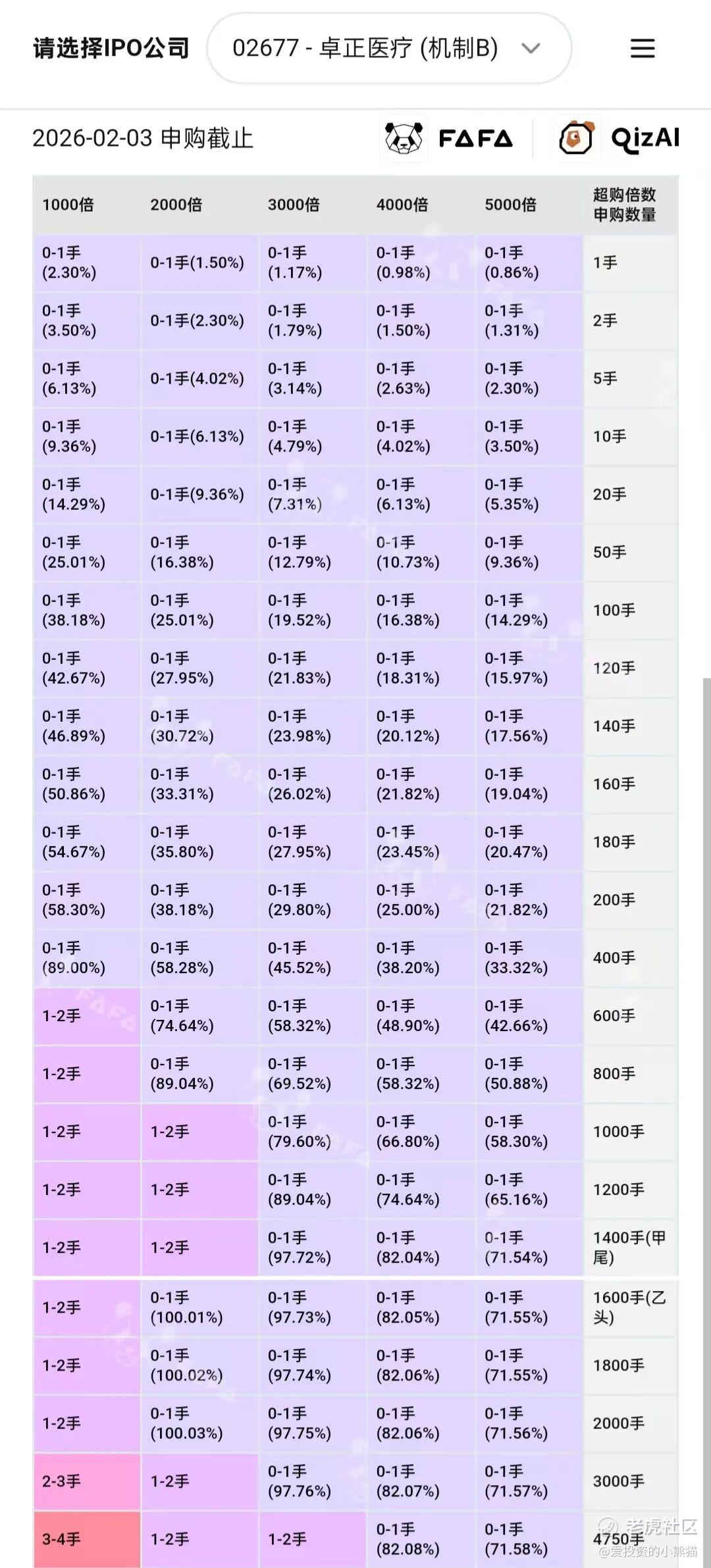

2.中签率和新股分析

(来自AIPO)

目前展现的孖展已超购172倍

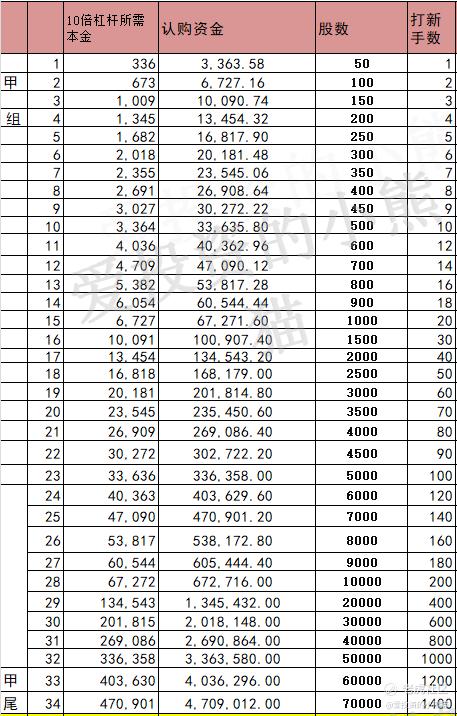

甲组的各档融资所需要的本金还有融资金额对应如下表:

这个票甲尾471万,乙头需要认购资金539万,乙组的各档融资所需要的本金还有融资金额对应如下表:

然后这个票招股书上按发售价范围的中位数62.15港元计算,公开的上市所有开支总额约为7050万港元,募资额约2.95亿港元,占比约23.90%,开支相比募资额算是比较多了。

这票打不打?且看我下面的分析:

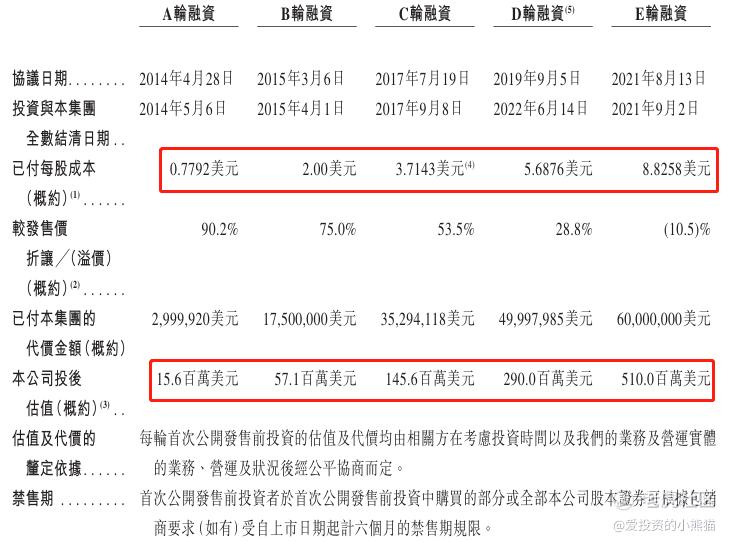

卓正医疗在IPO前共完成五轮融资,各轮融资的成本、金额及投后估值情况如下:

A轮融资于2014年4月28日签订协议,同年5月6日完成投资,该轮每股成本约0.7792美元,较发售价有90.2%的折让,公司获得约300万美元的投资资金,投后估值为1560万美元。

B轮融资于2015年3月6日签订协议,4月1日完成,每股成本为2.00美元,较发售价折让75.0%,融资额达1750万美元,投后估值提升至5710万美元。

C轮融资于2017年7月19日签订协议,9月8日完成,每股成本为3.7143美元,较发售价折让53.5%,融资额为3529.00万美元,投后估值增至1.46亿美元。

D轮融资于2019年9月5日签订协议,2022年6月14日完成,每股成本为5.6876美元,较发售价折让28.8%,融资额约5000万美元,投后估值达2.90亿美元。

E轮融资于2021年8月13日签订协议,9月2日完成,每股成本为8.8258美元,较发售价出现10.5%的溢价,融资额为6000万美元,投后估值进一步提升至5.10亿美元。

各轮融资的估值及溢价/折让均由相关方在考虑投资时点公司的业务、管理及经营状况后经公平磋商确定。此外,首次公开发售前投资者获配的股份需遵循禁售期要求,通常为自上市日期起六个月。

按发行市值37.15亿-42.88亿港元计算,对应2024年扭亏后的动态市盈率处于行业合理区间。对比同赛道的瑞尔集团(06639.HK)、希玛眼科(03309.HK),卓正医疗的估值并未出现显著溢价。

风险提示:

1. 行业竞争与政策不确定性

中高端医疗服务市场高度分散,卓正医疗仅占2.0%的私立中高端市场份额,面临公立中高端科室及其他连锁私立机构的双重竞争。同时,医疗行业受监管政策影响较大,未来若出现价格管控或资质审批趋严,可能对盈利增长形成压制。

2. 港股市场流动性与情绪波动

当前港股整体流动性偏弱,新股市场情绪分化明显,若上市前市场走弱或同类新股表现不佳,可能压制卓正医疗的首日表现。

3. 盈利持续性待验证

2024年扭亏为盈主要依赖规模化效应及成本优化,但后续能否持续提升盈利能力、跨区域扩张是否顺利,仍需时间验证。

卓正医疗这个票募资总额是2.74亿-3.16亿港元,属于典型的中小盘新股,流通盘相对有限。现在最新一期的港股通门槛已经到107亿了,这个票市值37.15亿-42.88亿港元,哪怕是定一个40元的中间定价,40-107=-66,66/40=1.65倍!

实话说离港股通目标价太远,实在是不敢奢求这样的涨幅。毕竟前面几个三十亿的票都是骗炮的暴跌下去了。

尤其是翰思艾泰和华仁生物还有明基医院这三个还都是医药股。这一类票说到底就是看背后资方的能力了,如果是国配分货都能锁定做得好,冲两三倍没问题,如果是没锁定,那就大概率又是崩盘,这个票暗盘的盘口信息就很重要了,暗盘如果就有大额国配开始砸了或者是稳不住,那这票肯定崩,反过来如果都只是公配的货在卖出,那就有机会入通。

综合下来,这个票还是要结合中签率看看,看一下最后一天最终中签率怎么样,如果是甲尾乙头都只中签几手,那就无所谓了,如果是中签多,那还是得悠着点!另一方面同期招股有这么多票,如果把机会和资金都浪费在这一个赌博的股的身上是否值得?

最后说说这个基石:

根据目前公开的公司注册资料和相关公告,Galaxy Dynasty Limited 本身并不是一个信托,而是一家注册在英属维尔京群岛的私人股份有限公司,网上写的是英属处女群岛,其实就是BVI。

不过,这家公司是何小鹏为了资本运作和持股方便而设立的全资控股实体。虽然它本身是公司,但这类公司的股权背后往往可能涉及更复杂的顶层架构(如信托),具体情况如下:

1. Galaxy Dynasty Limited 的性质

法律形式:它是一家BVI公司(英属维尔京群岛公司)。

所有权:根据小鹏汽车向港交所提交的公告,这家公司由何小鹏全资拥有(Wholly owned by 何小鹏) 。

功能:它主要作为何小鹏的投资和持股平台。例如,何小鹏近期增持的310万股小鹏汽车港股,以及部分美股存托凭证,都是直接登记在这家公司名下 。

2. 它背后是否涉及“信托”?

虽然 Galaxy Dynasty Limited 本身是公司,但请注意,何小鹏名下还有其他由信托全资持有的公司。

明确的信托架构:在小鹏汽车的招股书和年报中提到,另一家持股平台 Simplicity Holding Limited 是由 The Binghe Trust(下设 Binghe Galaxy Limited)全资拥有的 。

对比:这意味着何小鹏采用了混合架构:

一部分股份放在 Simplicity Holding(通过信托持有,可能出于家族财富传承或资产隔离考虑)。

另一部分股份放在 Galaxy Dynasty Limited(直接由个人全资持有,可能用于灵活的资本运作和增持)。

所以Galaxy Dynasty Limited 不是信托,它是何小鹏个人100%持股的离岸公司BVI公司。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。