激光类个人创意工具品牌「xTOOL」递表港交所,2025年前9月净利同比增长超50%

来源丨招股书、**大数据

招股书丨点击文末“阅读原文”

2026年1月1日,xTOOL首次向港交所递交招股书,拟在香港主板上市,联席保荐人为摩根士丹利和华泰国际。

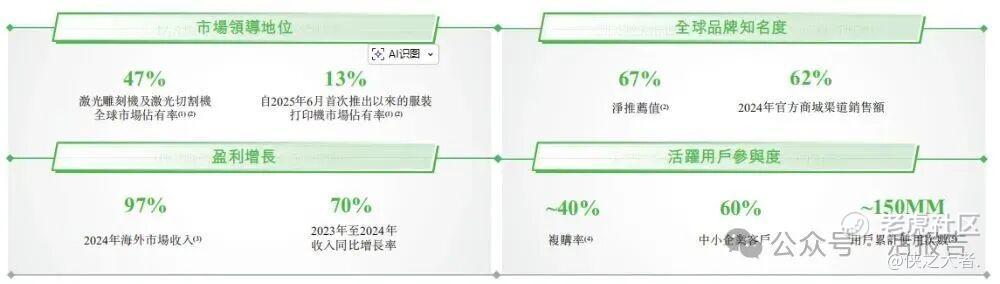

公司是全球高端消费科技品牌,2024年收入24.76亿元,净利润1.49亿元,毛利率54.44%。2025年前9月收入17.77亿元,净利润0.83亿元,毛利率55.99%,报告期内毛利率均超50%。

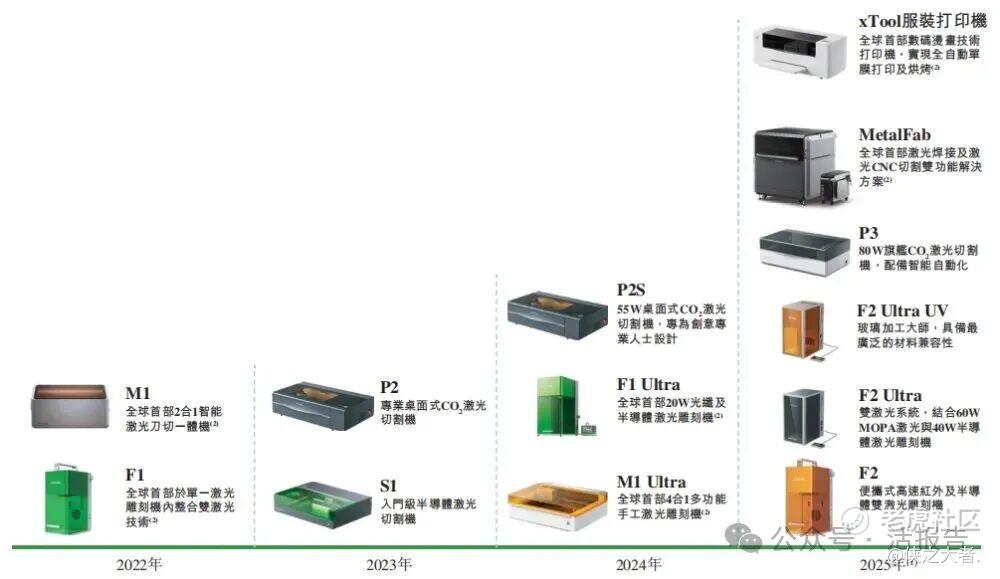

公司是一个全球高端消费科技品牌,致力于赋能从数字到实体的创意创作。公司的科技赋能产品组合包括激光类个人创意工具、材质打印机、用户友好型软件,以及配件和耗材,协助创作者将灵感化为现实。

公司是全球第一的激光类个人创意工具品牌,于2025年前九个月按GMV计拥有37%的市场份额。公司亦是规模最大、增长最快的激光雕刻机及激光切割机品牌,于2025年前九个月按GMV计占47%的市场份额,是第二大品牌的六倍,并超越排名第二至第十的品牌之市场份额总和。

公司开发并向公司的客户(主要包括个人消费者、中小企业主及品牌零售店)销售激光个人创意工具及材质打印机,以及相关兼容的配件及耗材。截至最后实际可行日期,公司的产品已销往80多个国家及地区。

公司打造了一个赋能全球的消费者、中小企业主和零售商的品牌。用户作品分享与互动推动了自然认知、信任与忠诚。这种用户能量驱动创新、扩大影响力,持续成就品牌。

为进一步加深与用户社区的联系,公司首创了独特的轻资产体验空间模式。截至2025年9月30日,公司与用户主理人合作,在32个国家建立470个xTool Squad。

财务业绩

截至2024年12月31日止3个年度、2024及2025年前9个月:

收入分别约为人民币14.57亿、24.76亿、14.98亿、17.77亿,2025年前9月同比+18.57%;

毛利分别约为人民币8.62亿、13.48亿、8.24亿、9.95亿,2025年前9月同比+20.68%;

净利分别约为人民币1.11亿、1.49亿、0.53亿、0.83亿,2025年前9月同比+58.06%;

毛利率分别约为59.18%、54.44%、55.01%、55.99%;

净利率分别约为7.62%、6.00%、3.51%、4.68%。

截至2025年9月30日,公司账上现金约11.4亿元,应收账款约1.6亿元,短期贷款4.9亿元,上半年经营现金流约-2.1亿元。

可比公司

同行业IPO可比公司:

大族激光(002008.SZ)、金橙子(688291.SH)、锐科激光(300747.SZ)

董事高管

董事会将由七名董事组成,包括四名执行董事及三名独立非执行董事。

主要股东

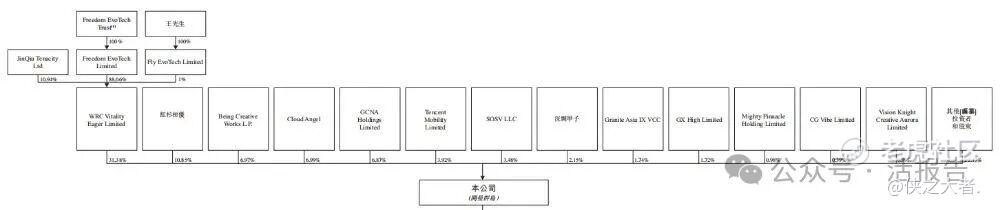

公司香港上市前的股东架构中:

公司创始人、董事长、首席执行官及执行董事王建军先生通过WRC Vitality Eager Limited行使公司约31.38%的表决权。

红杉通过红杉桓优持股10.85%;

Being Creative Works L.P.持股6.99%;

云天使通过Cloud Angel持股6.99%;

GCNA Holdings Limited持股6.87%;

腾讯控股(0700.HK)通过Tencent Mobility Limited持股3.92%;

SOSV LLC持股3.48%;

中金(601995.SH、3908.HK)通过深圳甲子持股2.15%;

纪源资本通过Granite Asia IX VCC持股1.74%;

GX High Limited、Mighty Pinnacle Holding Limited、CG Vibe Limited、Vision Knight Creative Aurora Limited分别持股1.72%、0.98%、0.39%、0.39%。

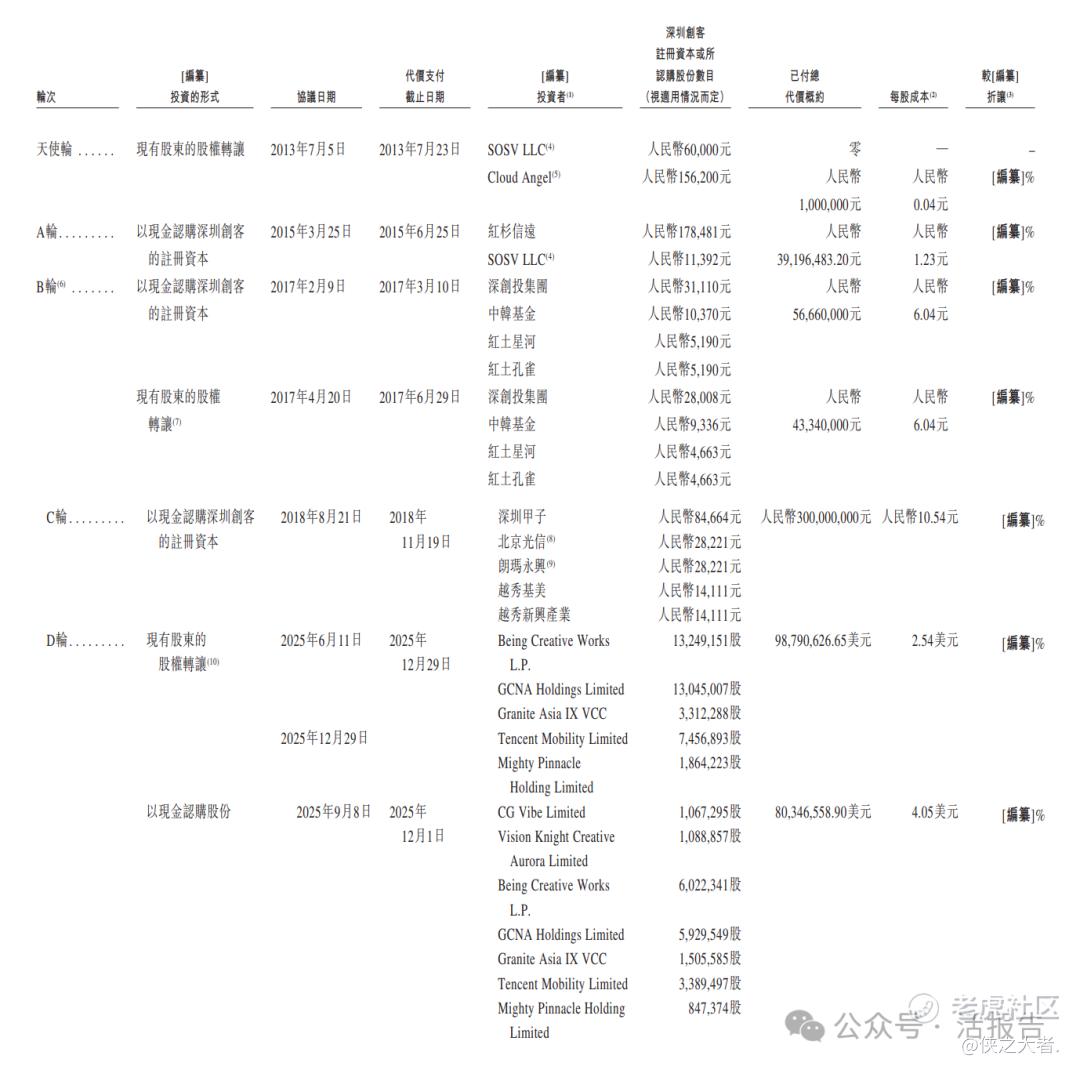

融资历程

公司上市前经历了多轮融资,在2025年下半年了完成约2亿美元D轮,即IPO前最后一轮融资,由腾讯领投,纪源资本、源一资本、高成投资、凯辉基金、嘉御资本共同参与。

中介团队

据**大数据统计,xTool Innovate中介团队共计9家,其中保荐人2家,近10家保荐项目数据表现有待提升;公司律师共计3家,综合项目数据表现尚可。整体而言中介团队历史数据表现中规中矩。

(本文首发于活报告公众号,ID:**)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。