无晶圆厂功率半导体供应商「尚鼎芯」二次递表,金联资本独家保荐

来源:招股书

来源丨**大数据

招股书丨点击文末“阅读原文”

摘要:尚鼎芯于2025年12月2日第二次向港交所递交招股书,拟在香港主板上市,独家保荐人为金联资本。

公司是无晶圆厂功率半导体供应商,2024年收入1.22亿元,净利润0.35亿元,毛利率近57%;2025年前九个月收入1.05亿元,同比增长29.09%,净利润0.30亿元,同比增长27.17%。

**获悉,深圳市尚鼎芯科技股份有限公司SUNKING SEMICONDUCTOR CO., LIMITED(简称“尚鼎芯”)于2025年12月2日在港交所递交上市申请,拟在香港主板上市。这是该公司第2次递表。

公司是一家无晶圆厂功率半导体供应商,专门从事定制化功率器件产品的开发及供应。公司为客户量身定制技术应用解决方案,提供定制的功率器件,用于安装在终端用户最终使用的电气设备及电气产品的电路板上,旨在实现特定性能或优化该等产品的功能。

公司提供的产品主要是MOSFET,其次是IGBT、GaN MOSFET及SiC MOSFET,该等产品主要由我们的技术专家设计、定制及╱或开发,专门按照客户要求量身定制,用于其下游产品。

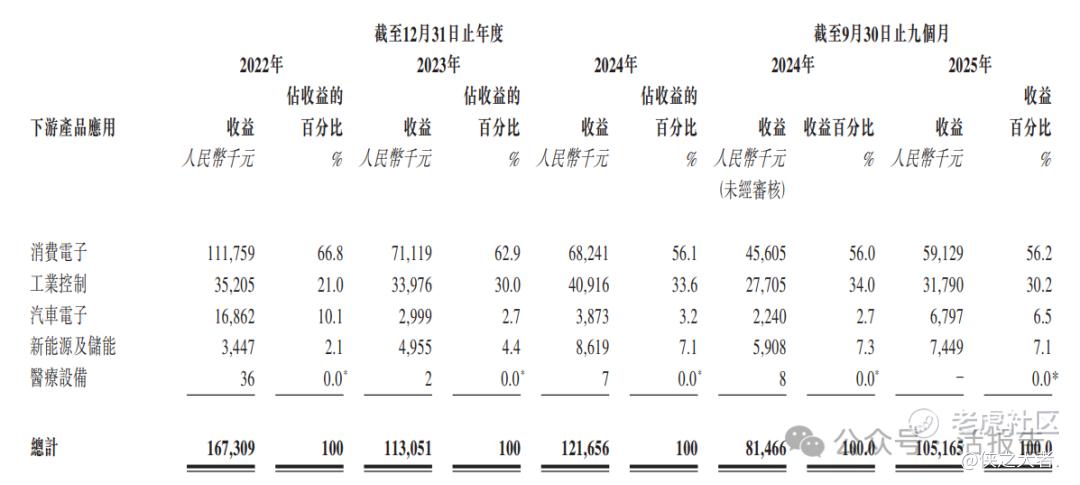

公司提供的产品用途广泛,包括电源转换器和电池管理系统。应用范围涵盖消费电子、工业控制、汽车电子、新能源及储能、医疗设备等应用场景,广泛用于扫地机器人、手持电动工具、无人机、各种消费电子适配器、LED照明、户外储能等应用产品。

来源:招股书

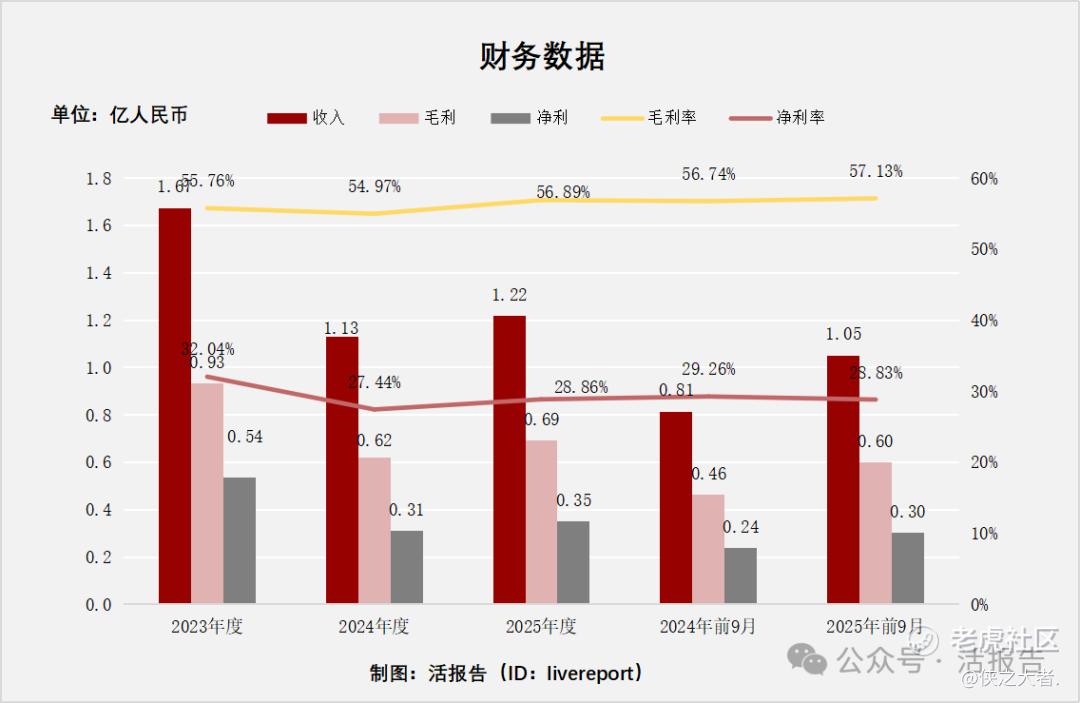

财务业绩

截至2024年12月31日止3个年度及2024、2025年前九个月:

收入分别约为人民币1.67亿元、1.13亿元、1.22亿元、0.81亿元及1.05亿元,年复合增长率为-14.73%;

毛利分别约为人民币0.93亿元、0.62亿元、0.69亿元、0.46亿元及0.6亿元,年复合增长率为-13.86%;

净利润分别约为人民币0.54亿元、0.31亿元、0.35亿元、0.24亿元及0.3亿元,年复合增长率为-19.07%;

毛利率分别约为55.76%、54.97%、56.89%、56.74%及57.13%;

净利率分别约为32.04%、27.44%、28.86%、29.26%及28.83%。

来源:**大数据

公司收入、利润先降后升,2024年收入单位数增长,毛利及净利低双位数增长,毛利率提升至近57%,净利率回升至近30%。

截至2025年前九个月,公司存货0.40亿,贸易应收0.55亿,贸易应付0.16亿,经营性现金流0.16亿,期末现金0.13亿。

可比公司

同行业IPO可比公司有:贝克微(2149.HK)、晶门半导体(2878.HK)

来源:**大数据

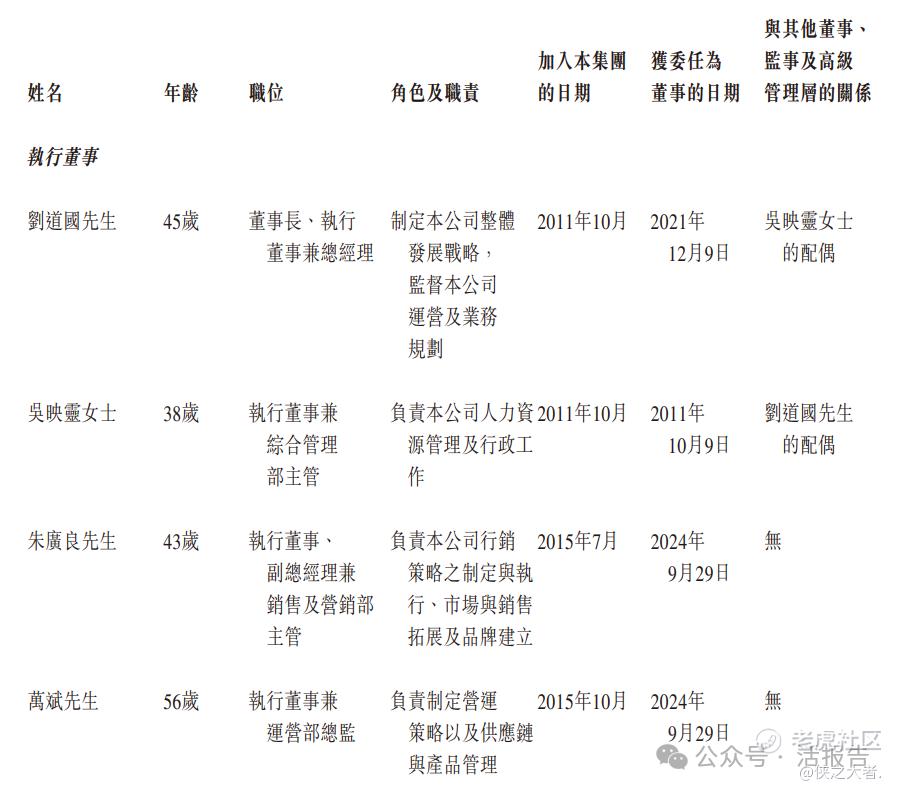

董事高管

董事会目前由七名董事组成,包括四名执行董事及三名独立非执行董事。

来源:招股书

主要股东

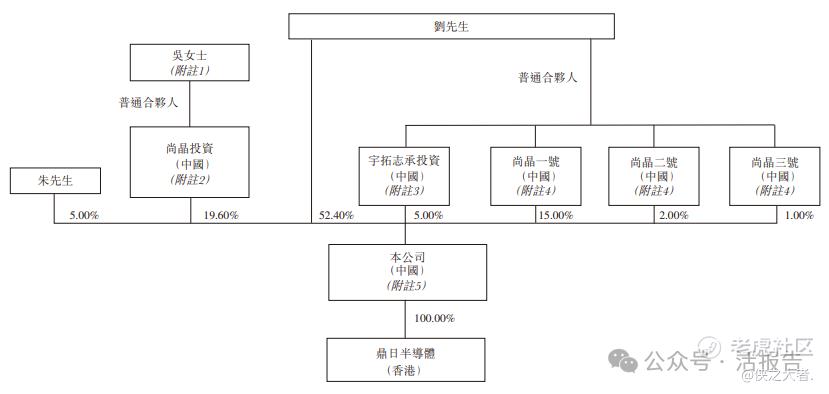

IPO前,刘先生与吴女士(刘先生的配偶)合计拥有公司已发行股本总额约95.0%的权益,刘先生、吴女士、尚晶一号、宇拓志承投资、尚晶二号、尚晶三号及尚晶投资构成公司的控股股东组。

来源:招股书

中介团队

据**大数据统计,尚鼎芯中介团队共计6家,其中保荐人1家;公司律师共计2家,综合项目数据表现欠佳。整体而言中介团队历史数据表现一般。

来源:**大数据

(本文首发于活报告公众号,ID:**)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。