纳芯微,ah股又来一个,车规级模拟芯片第一股——(02676.HK)2025年11月新股分析

保荐人:中国国际金融香港证券有限公司 中信证券(香港)有限公司 建银国际金融有限公司

招股价格:116.00港元一口价

集资额:22.12亿港元

总市值:187.45亿港元

H股市值:22.12亿港元

每手股数 100股

入场费 11716.99港元

招股日期 2025年11月28日—2025年12月03日

暗盘时间:2025年12月05日

上市日期 2025年12月08日(星期一)

招股总数 1906.84万股H股

国际配售 1716.15万股H股,约占 90.00%

公开发售 190.69万股H股,约占10.00%

分配机制 机制B

计息天数:1天

稳价人 中金

发行比例 11.80%

市盈率 -43.62

公司简介:

纳芯微成立于2013年,是一家专注于高性能、高可靠性模拟及混合信号芯片的研发设计企业,以“‘感知’‘驱动’未来,共建绿色、智能、互联互通的‘芯’世界”为使命,致力于为数字世界与现实世界的连接提供芯片级解决方案。

公司采用Fabless(无晶圆厂)模式运营,聚焦芯片核心研发与设计,将晶圆制造及大部分封装测试业务外包给头部合作厂商,构建了稳定高效的供应链体系。业务围绕汽车电子、泛能源(含光伏、储能、工业控制等)、消费电子三大核心应用领域展开,是国内唯一在传感器、信号链、电源管理三大核心品类全面布局的模拟芯片企业,形成了从“感知-信号处理-系统供电及功率驱动”的完整系统链路,为终端客户提供一站式解决方案。

在产品矩阵方面,传感器作为“真实世界-数字世界”的连接源头,涵盖磁传感器、压力传感器、温湿度传感器等,可精准捕获温度、压力、电流等物理量并转化为电子信号;信号链芯片包括传感器信号调理芯片、隔离器、放大器等,保障电子信号的精准传输与处理,其中数字隔离芯片以15.6%的市场份额稳居中国厂商第一;电源管理芯片涵盖栅极驱动、电机驱动、车灯LED驱动等,为电子设备提供稳定供电与高效运行保障。三大品类协同发力,在汽车三电系统、智能座舱、光伏逆变器、工业自动化等关键场景发挥核心作用。

凭借深厚的技术积累与产品优势,纳芯微已成为国产模拟芯片领域的领军企业。根据弗若斯特沙利文数据,2024年以模拟芯片收入计,公司位列中国模拟芯片厂商第五名,其中汽车模拟芯片本土厂商排名第一、fabless厂商排名第二,磁传感器本土厂商排名第一,是推动行业国产替代的核心力量。公司产品通过AEC-Q100、ASIL-D等严苛车规级认证,已进入比亚迪、宁德时代、**、汇川技术等头部客户供应链,汽车芯片累计出货超4亿颗,在智能汽车、新能源等高速增长领域持续领跑。

作为“车规级模拟芯片第一股”,纳芯微正通过“A+H”双资本平台布局,持续深耕核心技术研发,以全链路国产化能力、快速客户响应机制和高可靠性产品,助力下游产业实现技术升级与供应链安全,向着全球领先的模拟半导体企业稳步迈进。

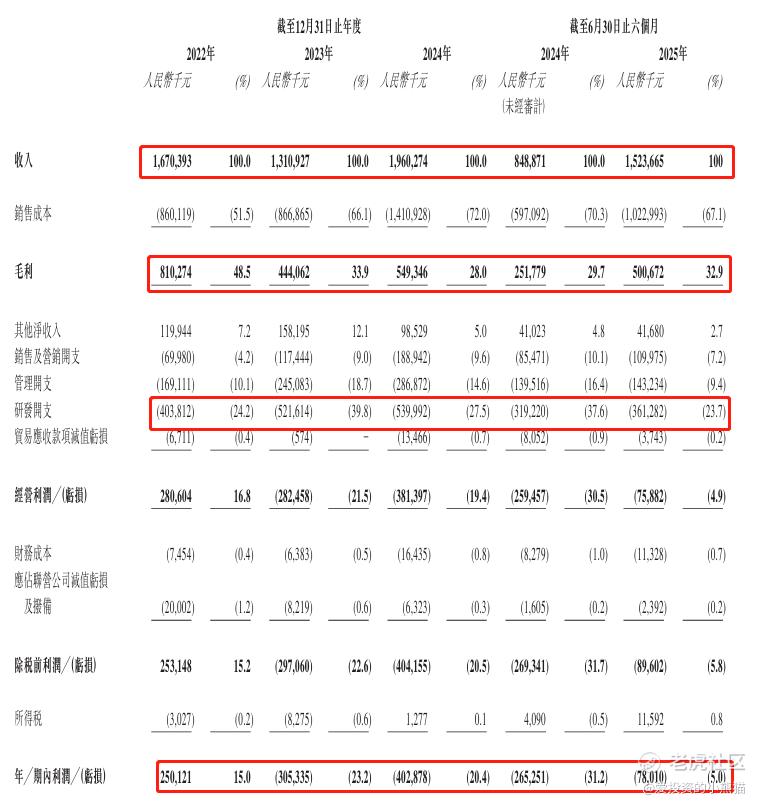

截至2024年12月31日止三个年度2022、2023、2024及2024、2025年前6个月:

纳芯微收入分别约为人民币16.70亿元、13.11亿元、19.60亿元、8.49亿元及15.24亿元,2024年同比增长率为49.53%;

毛利分别约为人民币8.10亿元、4.44亿元、5.49亿元、2.52亿元及5.01亿元,2024年同比增长率为23.71%;

研发分别约为人民币-4.04亿元、-5.22亿元、-5.40亿元、-3.19亿元及-3.61亿元,2024年同比增长率为3.52%;

净利分别约为人民币2.50亿元、-3.05亿元、-4.03亿元、-2.65亿元及-0.78亿元,2024年同比增长率为31.95%;

毛利率分别约为48.5%、33.9%、28.0%、29.7%及32.9%;

研发费用率分别约为24.2%、39.8%、27.5%、37.6%及23.7%;

净利率分别约为15.0%、-23.2%、-20.4%、-31.2%及-5.0%。

来源:LiveReport大数据

公司2024年收入增长强劲,主要因汽车电子领域增长驱动相关产品持续放量,以及消费电子及泛能源领域亦景气度回暖;但市场竞争加剧、产品售价承压导致毛利率有所下降,研发持续高投入下净亏损有所扩大。

2024年度经营现金流为人民币0.95亿元,期末现金10.12亿元,截止2025年6月30日经营现金流为-3.08亿元,期末现金7.13亿元,

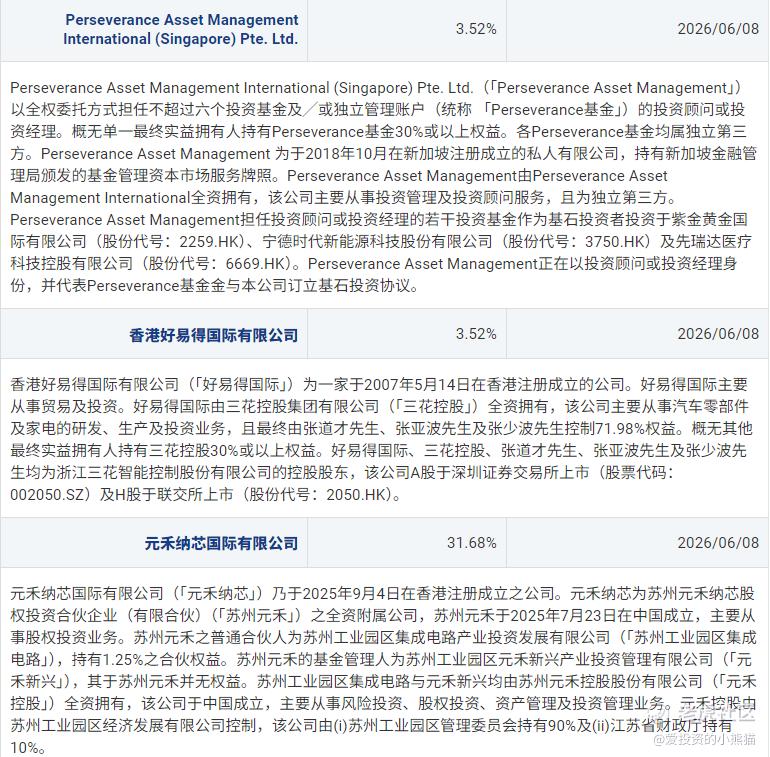

二、基石投资者

基石投资者有7家,认购占比49.24%。

共有9家承销商

保荐人历史业绩:

中国国际金融香港证券有限公司

中信证券(香港)有限公司

建银国际金融有限公司

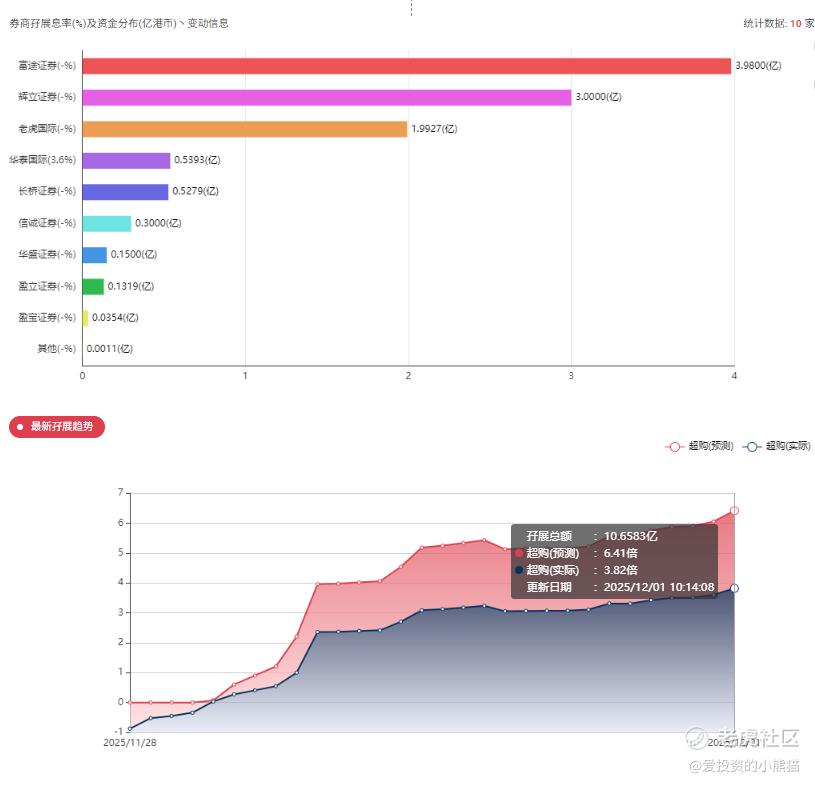

2.中签率和新股分析

(来自AIPO)

目前孖展已超购3.82倍,由于前面几个A+H股破发了,所以认购的热度没有那么高了。

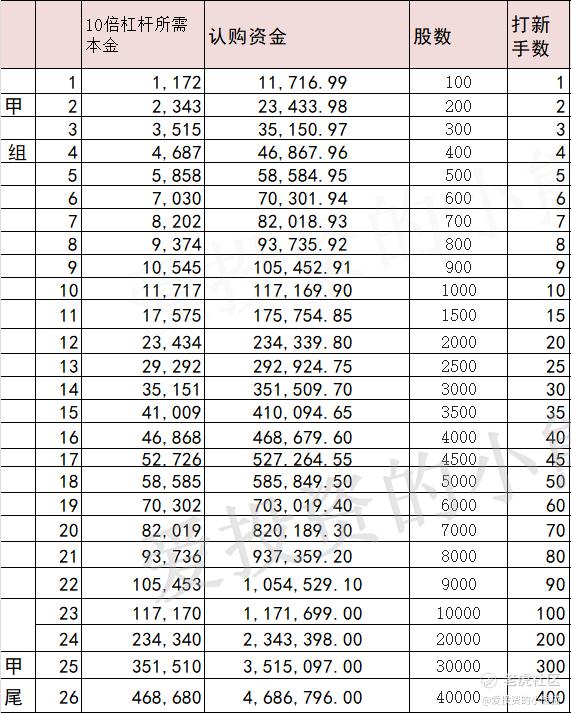

中签率分析

甲组的各档融资所需要的本金还有融资金额对应如下表:

乙头需要认购资金586万,乙组的各档融资所需要的本金还有融资金额对应如下表:

然后这个票招股书上按发售价116.00港元计算,公开的上市所有开支总额约为1.16亿港元,募资额约22.12亿港元,占比约5.23%,开支相比募资额算是比较少了。

这票打不打?且看我下面的分析:

这个票是个ah股,纳芯微A股(688052)价格:153.50元人民币(11月28日收盘) ,H股(02676.HK)发行价:116.00港元 ,AH溢价率:+41.71%,即H股较A股折价约29.43% 。

纳芯微是首只参考A股价格定价的A+H新股,H股定价折让为投资者提供安全边际。市场普遍认为合理折价在40%左右,H股定价若达50%折让则更具吸引力 。

七大基石投资者,共认购约10.89亿港元,占全球发售49.24% ,产业资本云集,有比亚迪、小米、三花控股等行业龙头背书,彰显对公司价值认可,基石认购近半,大幅减少上市后流通筹码,有助稳定股价,锁定期6个月,显示长期信心。

风险提示:

1. 持续亏损:2022-2024年连续亏损,2025年前三季度仍亏1.4亿元,盈利能力待验证

2. 估值压力:H股最高发行价对应2024年约8.7倍PS,处于行业中等水平

3. 竞争加剧:模拟芯片领域价格战,毛利率持续下滑(从2022年48.5%降至2024年28%)

4. 现金流压力:经营活动现金流持续为负,依赖外部融资维持运营

纳芯微H股折价提供安全边际,基石阵容彰显产业认可,但仍需警惕亏损持续和行业竞争风险,重点关注上市后业绩兑现情况,择机调整策略。ah股前面破发的不少,还是先观察观察看看。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。