哲学家怎么发明了金融工具赚钱?

说到哲学家,人们很自然地会联想到博学、理性、沉思等特质,他们研究存在、思辨真理、追求智慧,却常常被视为与金钱无缘,被刻画成远离世俗功利、甘于清贫的形象。

△以乞讨为生,住在陶缸里的哲学家第欧根尼 @Jean-Léon Gérôme 1824-1904

于是就有人讥讽道:“Those who can, do. Others philosophize.”

——有能力的人去实践,做不到的人才思考哲学。

对此,古希腊第一位哲学家——泰勒斯(Thales of Miletus)给出了有力的反驳。

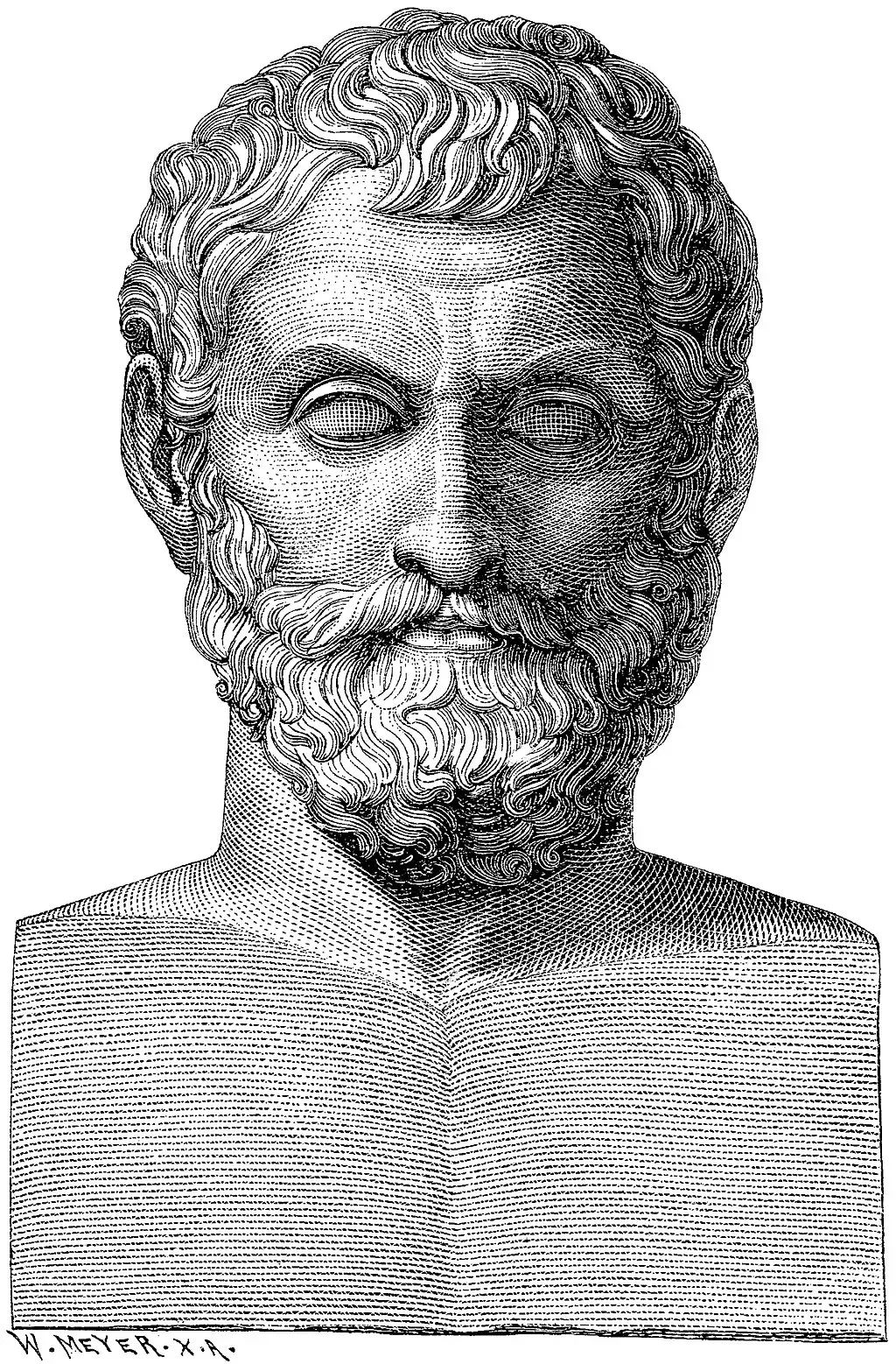

相比于苏格拉底或柏拉图,泰勒斯的名字或许不那么广为人知,但论及贡献和影响力,泰勒斯绝对是首屈一指的。他在哲学、数学、天文学乃至金融上的开创性思维,构筑了多个知识体系的原点。

△Thales of Miletus

来看看泰勒斯都做了些什么。

数学:被视为世界上第一位数学家。证明了以他的名字命名的泰勒斯定理(Thales' theorem),并引入了“证明”的方法和概念,为几何学奠定了基础;他还根据阴影测算了金字塔的高度,用木棍计算了船只离岸的距离。

科学:被称为“科学之父”。提出“水是万物之本”的思想,是第一个摆脱神话束缚、以理性与经验主义理解世界的哲学家。他强调观察与理性,而非神话与迷信,为现代科学打下了基石。

天文学:第一个准确预测日食的人,这次日食发生在公元前585年5月28日。发现了小熊星座作为导航标识相对于大熊星座的优势。研究天体运行的周期,揭示了气候变化与季节规律。

然而,即便是这位伟大的哲学家,也因生活贫困而饱受当时精英阶层的指摘和挖苦:认为他的智慧与学识如果不能带来财富,就一无是处。

泰勒斯对“哲学无用”的嘲讽感到厌倦,但身为一名哲学家,他决定“医治”这些人的无知。

他明白坐而论道没有用,最好的方法就是直接用行动证明哲学可以致富。于是就点亮了他最有趣的一项成就:成为第一个发明金融工具赚钱的哲学家。

橄榄压榨机的故事

△雅典卫城与橄榄树

亚里士多德在著作《政治学》中记载了这一故事。

某年冬天,泰勒斯通过研究星象和气候,预测他所在的地区来年将迎来橄榄大丰收。但他并没有像普通商人那样去买地种橄榄,也没想过囤积橄榄炒作价格,而是另辟蹊径,做了一件更聪明的事。

泰勒斯意识到,橄榄丰收必然导致对压榨机(用于榨取橄榄油的设备)需求的激增。谁能掌握压榨机资源,谁就能从中获利。

△(罗马时期)橄榄压榨机

因为手头资金有限,泰勒斯选择年初去租赁米利都和希俄斯两地所有的压榨机。

他向压榨机所有者提出支付一小笔押金,约定到橄榄收获季享有压榨机的优先租用权。

△类似泰勒斯租用的石制橄榄压榨机

当时正值春季,橄榄收成尚不明朗,压榨机所有者乐于提前收取押金以规避歉收风险,而此时也几乎没人会与泰勒斯竞价。因此,他极低的成本锁定了这些设备的控制权。

到了收获季,泰勒斯的预测得到应验,橄榄产量果然超出预期。此时市场对压榨机的需求暴涨,手握所有压榨机优先租用权的泰勒斯便以高价转租了这些设备,从中大赚了一笔,用实力打脸了那些嘲笑哲学“不切实际”的人。

亚里士多德评论道:“他向世人证明哲学家不是不懂赚钱,只是志不在此罢了。”

第一位期权交易员

表面上看,这是一次预测的胜利或只是运气使然,但泰勒斯成功的关键并非“预测方法之准”,而是“策略设计之妙”。

最明显的一点亚里士多德在书中也有指出:“这个故事意在显示泰勒斯的智慧,但我也说过,他的致富方式具有普适性,无非就是制造垄断。这是许多城邦的惯用伎俩,当缺钱时,就垄断物资供应。”

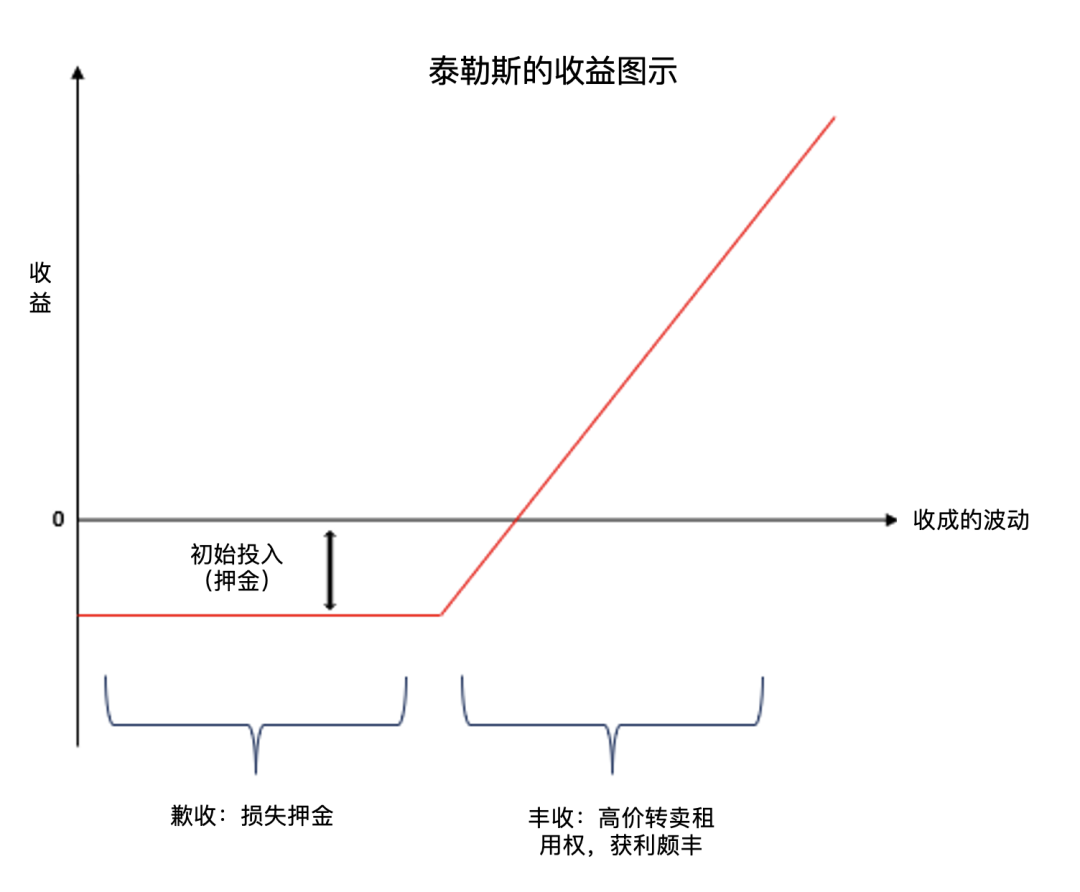

更深一层看,泰勒斯只是支付了一小笔租赁押金,获得了约定价格的租赁权。他拥有在收获季租用压榨机的权利,但没有义务一定要租。

如果橄榄丰收,他可以租用压榨机自行加工橄榄油,或以高价转租,赚取溢价;即使收成不佳,他也能通过转租收回部分成本;最坏的情况下,他放弃租用,仅损失押金。

而这就是历史上第一个关于期权(option)的记录,比华尔街早了两千多年!

根据期权的英文名“option”一词的含义,可以很直观地看出,期权是一种可选择的权利,而非强制性的义务,具体是指在特定时间段内以特定价格买入或卖出特定标的资产。

在泰勒斯的故事中,他支付的押金就相当于期权费,他拥有在特定时期内租用压榨机的权利,但没有义务一定要租用,而卖方则负有提供设备的义务,但没有其他权利。

泰勒斯的策略其实相当于一份期权合约,而他实际上购买了一份看涨期权(Call option)。

关于风险、非对称性和选择权

泰勒斯的成功并非完全依赖于预测的准确性,而是源于他对风险的精准管理。

他的策略将下行风险控制在已知的、有限的押金范围内,而潜在收益却几乎没有上限。这种非对称的风险结构,使得即使预测错误,他的损失也极为有限,而且他甚至并不需要了解太多的天文学知识去做预测。

从投资的角度来看,在这类策略结构下,即便面对不确定性,正确决策所带来的收益往往远超错误决策可能造成的损失。更重要的是,这种设计还能在长期中从波动中获利。

这与纳西姆·塔勒布提出的“反脆弱性”理念高度契合:泰勒斯通过构建选择权,将潜在的下行风险限定在可控范围内,却为自己保留了上行的广阔空间。他不仅能够规避不确定性的负面冲击,更能在不确定性中捕捉正向收益,实现风险与回报的非对称配置。

当你拥有选择权,世界与你同步运转时,你能享受其中的益处;当世界与你背道而驰时,你却能免受不良后果的影响,因为你无需承担任何责任。选择权是一种享受各种可能性,却无需承担任何责任的状态。——米希尔·A·德赛

泰勒斯的期权交易,实际上是一种对复杂世界的建模——通过抽象化处理不确定性、管理风险并重塑激励结构。这种建模能力,正是哲学的强项:从混沌中提炼规律,在不确定中寻找理性。

如今,科技日新月异,市场瞬息万变,规则未明、逻辑重构,不确定性已成为常态。哲学所强调的结构化认知、预期中的博弈关系、以及对行为逻辑的推演,或许可以帮助我们在高度不确定的环境中厘清混乱、建立判断。事实上,这也是量化投资所做的:用结构化的模型穿越非结构化的世界,在风险中定价机会,在波动中洞悉价值。

免责声明:在任何情况下,本文的内容、信息及数据或所表述的意见并不构成对任何人的投资建议。本文作者及所属机构不对任何人因使用本文的任何内容所导致的任何损失负任何责任。

往期推荐

美股暴跌:精心布局还是关税之祸?(二)

美股暴跌:精心布局还是关税之祸?

市场中的“不确定性”可以量化吗?

怎么用“熵”来衡量股市里的风险

如何量化运气对成功的影响?

为什么好的量化策略一定赚钱?

从网球赛场到金融市场:投资的内在博弈

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。