港股IPO | 江苏宏信:最高十倍杠杆,孖展新政第一股招股中

作者 | Jackie

设计 | 马田田

PART.1

发行情况

PART.2

财务情况

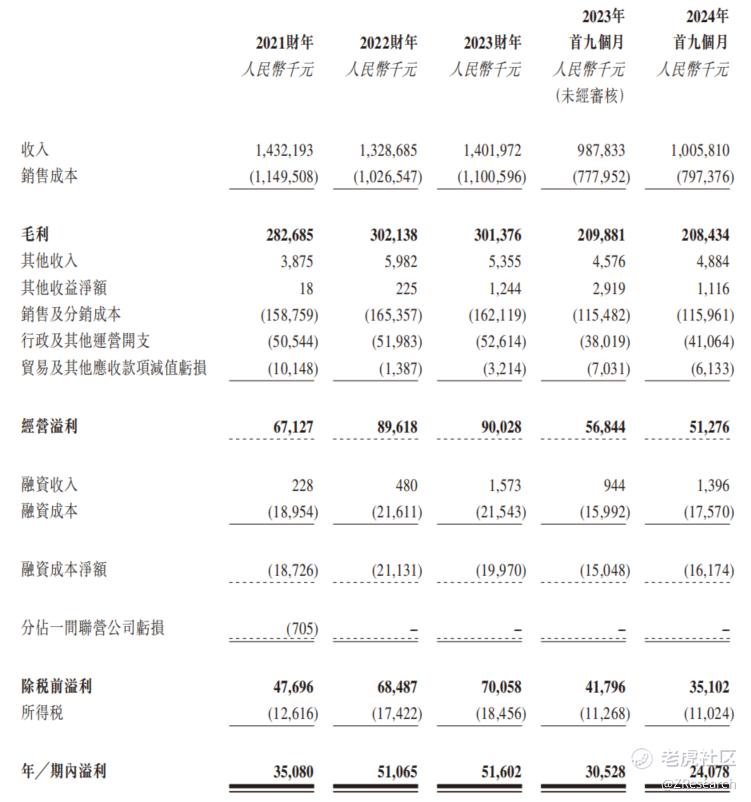

2021、2022年、2023年及2024年前三季度,江苏宏信的营收分别为14.3亿元、13.3亿元、14.0亿元、10.1亿元,2022年及2024年前三季度同比增长率分别为-7.2%、5.5%、1.8%。零售业务和批发业务为主要的收入来源,2024年前三季度占总收入的比重分别为41.6%、56.9%。2021年、2022年、2023年及2024年前三季度,宏信超市的毛利率分别为19.7%、22.7%、21.5%、21.4%,净利润分别为3,508.0万元、5,106.5万元、5,160.2万元、2,407.8万元,对应的净利率分别为2.4%、3.8%、3.7%、2.4%。

PART.3

综合评估

(一)市值

市值:5.36-6.43亿港币。

(二)估值

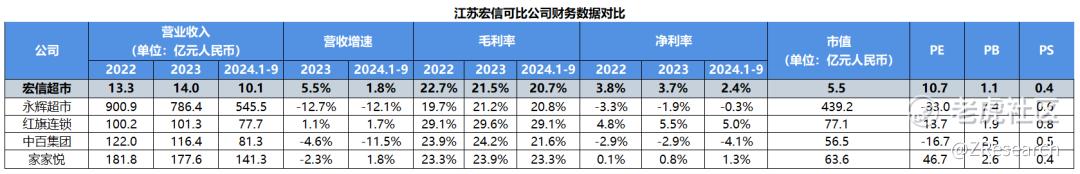

近年来,传统商超行业受消费者购物习惯变化、电商迅速发展等因素的冲击较大,行业整体增长乏力,2024年仅有38.2%的超市企业实现了销售总额的同比增长,多家上市商超企业均处于亏损状态。江苏宏信聚焦苏中地区市场,尽管在营收规模上远不及永辉、红旗等大型商超,但其凭借深耕苏中地区的本地化经营策略,成功构建了较高的品牌忠诚度;于2021年取得中国最大的粮油生产及加工集团之一益海嘉里在扬州的分销权,依托该头部供应商,成为区域粮油食品分销核心节点,2024年前九个月向益海嘉里的采购额占公司采购总额的30.5%,批发业务的收入占比也也因此超越了零售业务的收入占比;在预制菜等新兴领域的布局也为其带来了新的增长点。这些因素共同作用,使其在行业整体承压的背景下,依然能够保持业绩正增长和正利润率。按发行市值中值和2023年财务数据计算,江苏宏信的PE为10.7倍。低于红旗和家家悦,PB为1.1倍。PS为0.4倍,均处于行业低值,估值不贵。

(三)上市团队

绰耀资本暂无历史业绩可供参考。

(四)超额配售权

本次发行有绿鞋机制,稳价人为绰耀资本。

(五)发售量调整权

江苏宏信此次发售拥有15%的发售量调整权。

(六)回拨机制

截至3月24日17:00,公开发售认购0.78亿, 超购3.86倍。

(七)基石投资者

此次发行共引入一名基石,Top Legend SPC,认购500万美元,按发行价中值2.75港元计算,占此次发行的26.3%及全球发售完成后已发行股本总数的6.6%(假设超额配股权未获行使)。

(八)此次IPO前融资

自成立以来,公司共经历了三轮融资,投资者包括江都基金(其控股股东芜湖信宁投资合伙企业由中国信达间接全资拥有)、疌泉基金(由江苏省政府投资基金、南京扬子国资投资集团等多方共同参与设立的基金)、民生农业等知名机构,融资金额合计2.14亿元,最后一轮融资股价为3.85元/股,按1港元=0.92元人民币计算,较发行价中值2.75港元溢价52.17%。

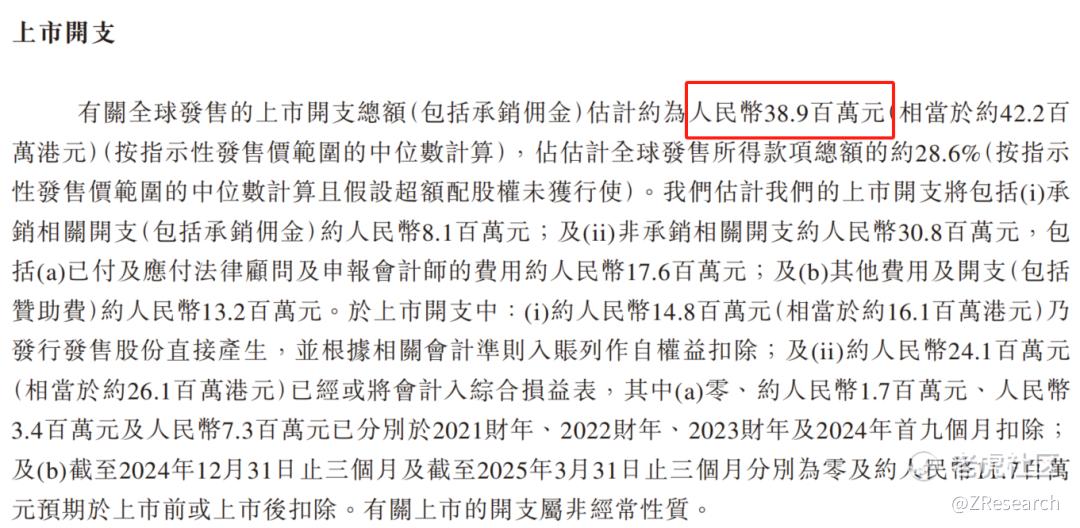

(九)上市开支

按此次发行价中值2.75港元计算,江苏宏信港股上市的费用总额约为3,890万元人民币,预计将占全球发售所得款总额的28.6%,其中包销相关开支及费用为810万元人民币,占全球发售所得款总额的6.0%。

PART.4

是否打新分析

目前传统商超行业整体承压,前景不明朗,江苏宏信尽管仍保持着正收益,但也陷入了营收增速下降、增收不增利的困境。此外,江苏宏信目前还面临着一定的资金压力,截至2024年9月底,公司一年内需偿还的银行贷款及其他借款总额为4.25亿元,而同期持有的现金及现金等价物仅为1.48亿元。综合来看,公司基本面一般,没什么亮点。

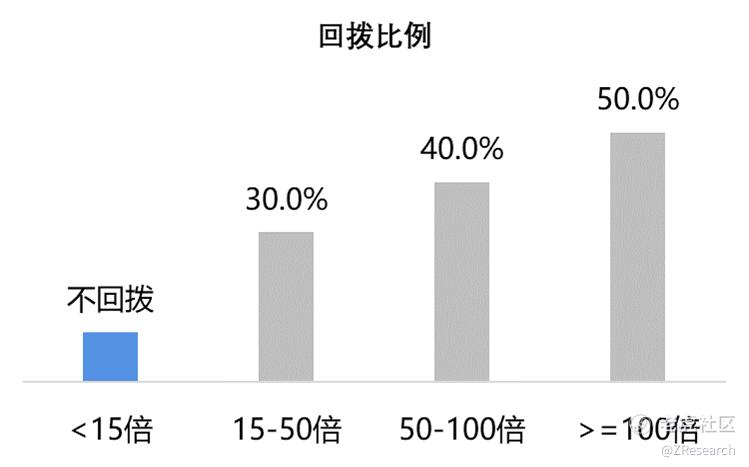

从本次发行架构来看,保荐人兼稳价人绰耀资本第一次参与港股项目,没有历史业绩可供借鉴,护盘能力未知。本次募集金额1.34-1.61亿港元,基石锁定500万美元,约3,888万港元,流通值较小,为0.95-1.22亿港元,且江苏宏信将是第一个执行港股IPO孖展新政(最高10倍杠杆)的项目,公配超购倍数很难超过50倍,按30%回拨算,掌握在散户手里的资金仅0.29-0.37亿港元,股价易受资金操控,想要入手的投资者还需持续关注项目申购热度,警惕风险,谨慎投资。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。