炒作还是实力,片仔癀凭什么比云南白药贵?

作者:刘亦文编辑:小市妹

云南白药近日公告,公司审议通过《关于调整回购价格上限的议案》,将回购价格上限由每股不超过92元调整为125元,回购资金上限不超过20亿元。

在当前时点选择上调回购价格,云南白药显然是认为公司股价被市场低估。因为和另一家中成药巨头片仔癀相比,云南白药的净利润和净资产都遥遥领先,但是市值却在今年被对方反超。

背后的真正原因,是资本市场给予云南白药的PE和PB估值,都远低于片仔癀。目前,云南白药PE(TTM)只有32.61倍,PB为4.19倍;而片仔癀的PE(TTM)高达105.95倍,PB高达22.45倍。

云南白药和片仔癀无疑都是优秀的公司,但两者为何有如此高的估值差异,是否真的合理?

【估值差异逻辑】

根据资产定价的逻辑,上市公司在资本市场的股价和估值,反映的是投资者对公司未来发展预期的判断。显然,这不是由当前利润和资产规模决定,而主要来源于成长性和资产盈利的能力。

论当前的体量规模,云南白药无疑远超片仔癀。根据2020年三季报数据,云南白药营收239亿,净利润42.5亿,净资产381亿;片仔癀营收50.7亿,净利润13.29亿,净资产79亿,两者似乎完全不在一个量级。

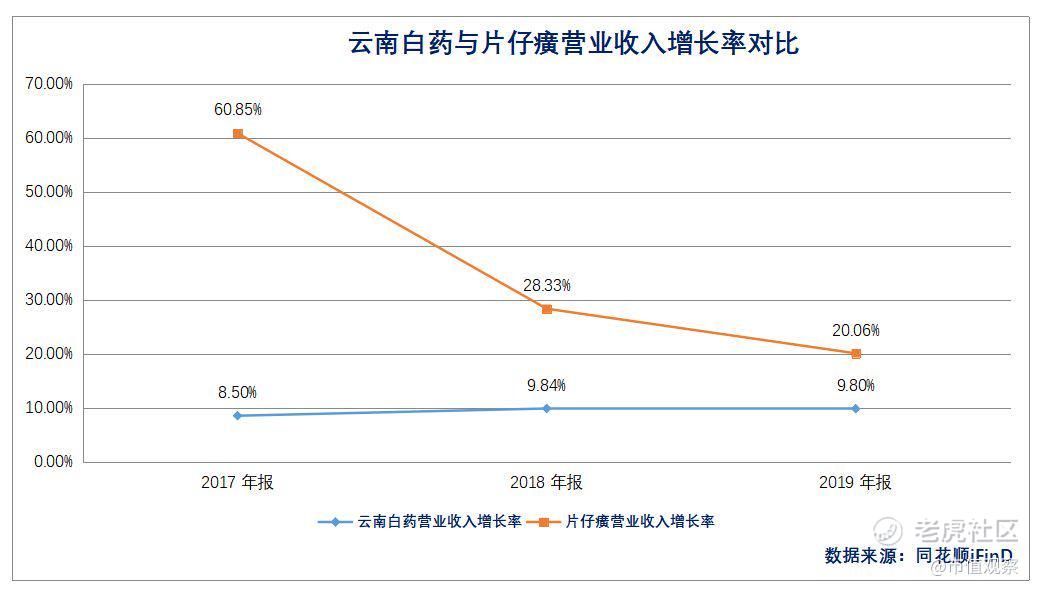

但是论及成长性、资产盈利能力,云南白药跟片仔癀有不小的差距。营收增速方面,2017年到2019年,云南白药分别是8.5%、9.84%和9.8%,复合增长率低于10%;片仔癀分别是60.8%、28.3%和20.06%,复合增长率超过35%,比前者高出两倍有余。

扣非净利润增速方面,云南白药最近三年分别为3.01%,4.91%和-24.5%,复合增长率为负;片仔癀分别为48.4%、44.97%和20.53%,复合增长率超过35%。

PE的高低主要来自业绩的成长性,从衡量PE合理性的指标PEG角度来看,再考虑到两者利润和营收增速的匹配情况,片仔癀远高于云南白药的PE估值,似乎是合理的。

再看净资产收益率,云南白药最近三年分别是16.4%、15.3%和7.69%;同期片仔癀是20.3%、24.5%和23.3%,显然后者表现出更强更稳定的盈利能力。我们通过进一步对ROE拆解发现,片仔癀盈利能力的优势,主要来源于更高的销售净利率而非经营杠杆,更彰显出公司盈利质量。

根据PB-ROE模型,PB主要由ROE决定,片仔癀远高于云南白药的PB,似乎不太合理。但是考虑到其ROE稳定性更好,而且资产负债率较低,存在加杠杆空间,ROE的提升空间相对更大。从这个角度来看,两者PB的估值差距或许也可以理解。

【片仔癀赢在哪里?】

作为中国仅有的两个具备永久保密期限的中药绝密配方,云南白药和片仔癀都是A股市场的超级大白马,上市以来涨幅均超过了100倍,是机构和价值投资者的心头好。

多年来,关于两者之间行业地位和未来前景之比较,从来没有停止过。

从品牌知名度和渠道覆盖力的角度来看,云南白药远超片仔癀。云南白药的优势主要来自其品牌和渠道。云南白药是治疗跌打损伤、止血化瘀的国民级神药,在中国家喻户晓,销售网络随处可见,甚至几乎每个中国人都用过云南白药的产品。相比而言,片仔癀仍然是小众品牌,触达消费者的渠道也比较有限。

片仔癀的竞争力主要来自品牌的高端形象,以及由此带来的产品溢价能力。在这方面,和贵州茅台有几分相似。

类似于白酒和中药这类的传统品牌,要在消费者心中树立高端的品牌形象,需要依靠长久的历史传承和民间追捧。片仔癀的历史有400年之久,相传其本为宫廷秘方,用的是上等麝香、牛黄、田七和蛇胆等名贵中药炼制而成,后被人带出宫后流传于民间,几百年来泽被世人。

片仔癀最初的功效,只是用于清凉解毒、活血化瘀、消肿止痛以及急慢性病毒性肝炎,但是有无数的民间传说其药效神乎其神,不但能保肝、护肝,而且能“有效治疗癌症”,甚至是“包治百病”。尤其1989年上海甲肝流行,更是把片仔癀推到肝病神药的位置,目前已连续6年蝉联中国肝胆用药第一品牌。

据说南方的很多富裕人家,都会在家里常备片仔癀,以备不时之需;一些有钱人在吃饭应酬的时候,必备的两样东西是茅台和片仔癀,两者消费群体具备极高的重合度;普通百姓在得了癌症之后,也会把片仔癀当作神奇的秘方和最后的希望。

消费者对于价格敏感性低,片仔癀的售价自然水涨船高。最近15年,片仔癀价格涨了15次,从120元一直涨到了目前的590元,涨幅超过4倍,产品依然是供不应求。

在产品多元化方面,片仔癀不如云南白药。经过多年的市场推广和口碑传播,云南白药牙膏目前已经成为国产牙膏的第一品牌,2019年营收超过45亿,市场份额超过20%,成为云南白药最赚钱的业务板块。

而片仔癀的日化用品虽然近年来增速较高,但是其市场占有率和利润贡献仍然较低。

从另一个角度看,云南白药的多元化似乎是不得已而为之。原因是其赖以起家的白药系自制药品应用场景较窄,可替代性也高,近年来增速有所放缓,且其毛利率不及牙膏,导致公司营收和利润都出现了较大的增长压力。

相反,伴随着品牌和渠道的拓展,高净值人群增加,以及产品更强的需求刚性,片仔癀的药品业务仍然保持较快的增速,是公司最赚钱的业务板块。

除了无需多元化,片仔癀和茅台还有更多的相似之处。比如两者的存货较高,片仔癀的存货主要是麝香等原材料,和茅台酒一样跌价风险极低,相反具备升值潜力;两者的研发费用都不高,片仔癀占营收不到2%,贵州茅台甚至只有千分之一,主要靠牢固的品牌价值维持核心竞争力;两者的外延式投资扩张很低,主要靠内生性发展。

归根结底,是因为两者同属占领了用户心智的“奢侈品”,具备一定的垄断属性。从长远来看,如果片仔癀能把品牌故事讲得够好,知名度能达到贵州茅台的程度,未来的发展相比云南白药,会有更大的想象空间。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。