远程医疗解决方案商Teladoc 投资价值分析

上个月我的人寿保险合同的业务员打来电话,提醒我还有几项年度客户服务没有享受, 包括体检, 远程医疗,法律咨询等待,如果有需要可以在年底前预约。 我突然意识到远程医疗已经开始从保险公司开始大范围普及, 而且对于一些非紧急的医疗问题,确实是非常方便的一件事情, 特别是譬如企业作为员工提供的医疗福利, 保险公司为客服提供的增值服务。 单单to B业务已经是非常大的市场,随着通过企业更多接触到个人, 以及体验的提升, 最终远程医疗2C业务也将面临非常大的市场。 今天我们来聊一下美国远程医疗龙头$Teladoc Health Inc.(TDOC)$ 的基本面情况, 这只股票自己也有建仓, 也有做过推荐。

公司概览:全球领先的远程医疗服务提供商

Teladoc成立于 2002 年,是全球领先的远程医疗服务提供商,公司通过视频、电话、移动设备、互联网随时随地提供按需医疗服务。公司目前拥有超过 5000 万的付费会员,业务覆盖超过 175 个国家和地区。公司的全球专家小组由全球 50,000 多名临床医生组成,涵盖 450 多个专科。

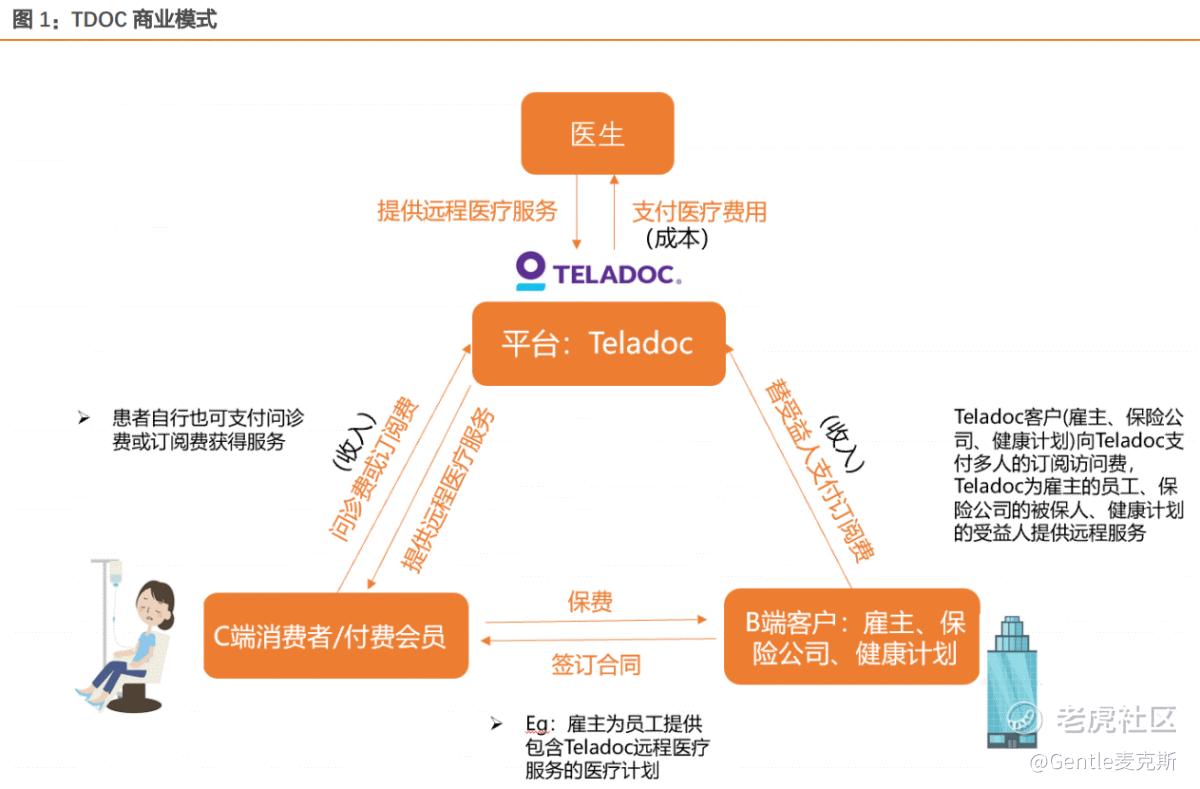

Teladoc以 B2B2C 模式提供服务:Teladoc 的商业模式主要是与大型企业或保险公司签约(B2B)并由其支付订阅会员费,同时也通过产品组合中的消费者平台直接面向消费者提供服务。

2002 年,Teladoc 成立于德克萨斯州的达拉斯,是美国第一家提供远程医疗服务的公司。

2005 年 4 月,推出「TelaDoc 医疗服务」(TelaDoc Medical Services), 即远程电话咨询项目。根据调查,70%到 75%的非紧急医疗事故都可以通过电话沟通来解决,该项服务使得用户以 35-40 美元的咨询费,通过电话随时随地与初级护理医师沟通。

2011 年,公司成功 A 轮融资 3160 万美元后,增加网页在线视频问诊的新模式。

2012 年 2 月,公司推出「TeladocConnect」项目,正式宣布提供「7x24」不间断电话和视频服务。

2020 年 1 月和 8 月,公司分别收购了卫生系统解决方案提供商 Intouch Health 和慢病管理专家 Livongo。

财务情况:收入持续高增长,占比中以订阅费为主

Teladoc 营收保持高增长。2017 年到 2019 年,Teladoc 营收分别为 2.3 亿/4.2 亿/5.5 亿美元,同比增长 89%/79%/32%,保持高速增长;2020Q3,受疫情刺激,公司单季营收 2.89 亿美元,同比上升 109%。

业务收入结构方面,公司核心业务为会员订阅,在主营构成里占绝对优势。订阅费用占整体 营 收 比 例 长 期 保 持 在 80% 左右, 2017/2018/2019/2020Q3 公 司 订 阅 费 分 别85%/84%/84%/78%,问诊费用与其他产品服务共计占比为 15%/16%/16%/22%。

地区收入结构方面,美国市场为公司收入主要来源。2020 年 Q3,公司在美国市场的营收为2.56亿美元,国际其他地区收入总计0.33 亿美元。美国地区营收占总营收比例超过88%。

公司毛利率维持高水平。2017 年-2020 年 Q3,公司毛利分别为 1.72 亿/2.89 亿/3.69 亿/1.8亿美元,同比增长 88.24%/68.46%/27.55%/93.43%;近三年来毛利率略有降低,分别为74%/69%/67%/64%,主要是由于公司收入结构的变化(问诊费占比增加)以及收购 Advance Medical(毛利率相对较低)。

公司的调整后 EBITDA 与营运现金流分别在 2018 年和 2019 年转负为正。其中 EBITDA 水平由 2015 年的-4730 万美元增长到 2020Q3 的 3951 万美元;调整后的 EBITDA 利润率也由 2015 年的-61%增长到 2020Q3 的 14%。

净利润方面,公司目前未实现盈利,但亏损金额正在缩小。公司 2017 年-2020Q3 净亏损分别为 10,687 万/9,708 万/9,886 万/3588 万美元。

Teladoc+Livongo:市场空间更广阔,成长有望加速

远程医疗行业仍处于起步阶段,行业快速发展。根据公司测算,Teladoc+Livongo 市场空间有望达到 1222 亿美元。

美国医疗支出居高不下,医疗卫生支出占 GDP 比重远高于其他发达国家。根据美国医疗保险和医疗补助服务中心(CMS)的数据,2018 年美国医疗支出增长 4.6%,达到 3.6 万亿美元,即每人 11172 美元。医疗支出占 GDP 比重达到 17.7%,预计到 2026 年该比重将达到 19.7%。

医疗卫生支出来源方面,2018 年医疗保险支付占比 75%;自付费用占比 10%。 国家卫生支出去向方面,医院费用占 33%,医生和诊所费用占比 20%,处方药费用占比 9%,三项合计 62%。

不同于别的国家商业保险仅作为公共医疗保险的补充,美国的医疗保障体制以「市场为主导」,医疗保险制度以商业医疗保险为主。

美国政府主导的社会医疗保险则集中于保障老年群体(Medicare)和弱势群体(Medicaid),工作人群的医疗保险则由商业保险机构提供。

TDOC 的商业保险为核心市场,大保险公司为重要客户,在 Medicare 等社会保险的渗透率逐步提高。2018 年商业保险支付了 34%的医疗卫生费用。商业保险中,受保人通过雇主购买或自行向保险公司投保。美国大型商业医疗保险公司包括 Aetna、UnitedHealth Group、 Centene、Humana 等。

远程医疗可以使患者获得更及时的治疗,节约诊疗成本,以及提升医生收入。

(1)美国医疗支出居高不下,医保体系有降低成本的需求:商业保险覆盖了 34%的医疗卫生费用。雇主要为员工购买商业保险,通常雇主需要支付保险金额的 80%。具体的比例取决于公司的福利制度。因此我们认为,从保险公司和雇主的角度,都有降低企业员工医疗支出的需求,并且对雇主来说,员工的健康还可以减少病假等误工时间。

(2)病人就医等待时间长,获得医生的预约平均需要等待 20 天;

(3)医生可以通过远程医疗服务提高工作效率,增加收入。

疫情提高了远程医疗的接受度与参与度

从消费者参与度方面,雇主提供了远程医疗服务的福利计划但是消费者的使用率很低,用户接受度与参与度不高。绝大多数大型雇主将远程医疗纳入了健康福利计划,2015-2020 年,提供远程医疗服务的大型公司比例从 27%提升到 89%。

而 2018 年,在门诊就诊的大型团体参保人中,仅有 2.4%的人至少参加过一次远程医疗就诊。

疫情后,76%的人现在对使用远程医疗服务感兴趣,而在 ** 之前,这一比例为 11%。

理赔数量可以体现消费者的使用情况。根据 Fair health 的调查,全国远程医疗理赔从 2019 年 3 月占医疗理赔线的 0.17%提升到 2020 年 3 月的 7.52%,增加了 4347%。

为了应对扩大服务和控制新型冠状病毒传播的压力,**、许多州政府和商业保险公司都在扩大远程医疗的覆盖范围,并放宽现有的规定。因此也快速推动了远程医疗在市场的接受度和参与度。

竞争格局

美国远程医疗和专家医疗服务市场的行业参与者还包括 American Well、MDLive、Doctors on Demand 等公司。

American well 公司(AMWL.N)$American Well Corp(AMWL)$ 2006 年成立于美国特拉华州,于 2020 年 9 月上市,截至2020 年 12 月 7 日市值 65.8 亿美元。公司以订阅方式销售 Amwell 平台,赋能客户引入远程医疗服务,同时提供按次付费的医疗服务;收入结构上,收入 84%来源于平台使用费,16%来源于问诊费。

Teladoc 作为行业龙头规模化优势明显,整合能力强

Teladoc收入主要来源于订阅费和问诊费,2020 年疫情爆发导致远程问诊需求激增,第三季度平台的问诊费占比由 2019 年的 16%提高至 18%。

(1)订阅访问费(类 SaaS 模式)订阅访问费由客户为他们的员工、保单持有人、持卡人、受益人缴纳,公司的客户包括雇主、健康计划、保险和金融服务等机构(To B)。订阅访问费是在每个成员每月(PMPM:per-member-per-month)的基础上,通过签订合同收费。2019 年公司共收取订阅访问费4.6 亿美元,占全年总收入的 84%。

在订阅访问费模式下,公司提供两种类型的订阅访问收入合同。

a.规定每个会员每月固定的访问费用和无限次问诊的合同;

b.规定每个会员每月固定的访问费用和合同规定的每次问诊费用的合同。

(2)问诊费访问费主要针对零散客户按照访问次数收费(VFO:visit fee only)。

2019 年公司共收取访问费 0.9 亿美元,占总收入的 16%。 与 American well 和 Doctor on demand 等行业参与者仅收取单次问诊费不同,Teladoc 主要采取收取 B 端企业客户会员订阅费的模式开展服务。

公司营销和销售以企业为中心,营销计划主要针对人力资源、福利和财务主管。我们认为,这种将重点放在服务管理企业客户上的模式,既保证了收入的经常性和稳定性,也有利于公司营销的轻量化。

与大型客户合作进一步拓展,业务规模扩大

- 2018 年 Teladoc 与 CVS 签订 3 年期合同,通过 CVS 的 mHealth app 向其会员提供远程服务,视频问诊费为$59 美元/次。截至 2019 年四季度,CVS 已经将其远程诊疗扩展到 39个州,我们认为未来有望继续扩张覆盖到全美 50 个州。

- Teladoc 与 Aetna 最早于 2011 年就开始进行远程电话问诊合作,目前合作模式为仅收取问诊费(VFO),每次问诊将为 TDOC 带来$150 的收入。

- 与 Teladoc 合作的 UNH 1500 万商业会员中,有 1000 万会员是仅收取问诊费模式(VFO),另外 500 万会员采用每月收取订阅费的方式。

- Teladoc 与 BCBS FEP 合作,为其会员提供 24/7 的远程医疗服务,包括普通医疗、行为健康、皮肤病、营养咨询。公司与 FEP 的合作模式为仅收取问诊费(VFO),每次问诊 TDOC将收取$45 美元。

- 未来在政府健康计划中的渗透率将持续扩张。2019 年公司宣布与 4 个州的 Medicaid 合作,并首次在九个州发布 Medicare 的合作,并成功为客户节约了$2000 万美元医疗支出。

看好 Teladoc 与保险、雇主、健康计划等大型客户合作关系的进一步拓展,以增加更多付费会员和更多全套产品线的交叉销售和向上销售的机会。

唯一综合远程医疗解决方案平台,规模效应可节约成本

Teladoc 是市场上唯一一家能够提供全面综合的远程医疗解决方案的公司。Teladoc 根据用户需求实时匹配医生提供医疗服务,既提高了医疗服务可获得性,也为雇主、保险公司、消费者节省了高昂的医疗费用。且 Teladoc 服务的广度和深度可以带来显著的规模效应,提高付费会员使用率。

规模效应在远程医疗中十分重要,因为其增加了平台的价值和粘性。对医生来说,更多的问诊可以平台合作医生减少等待时间,提高时间分配效率,可以覆盖更多的细分领域的医疗服务并提供更好的护理。

截至 2020Q3,目前付费会员数量已经达到 5100 多万人,同比增长 47%,另外问诊数量达 到 284 万次,同比增长 206%。

昨天的收盘价为200.97美元, 2020年的营收预计在10-11亿美金左右, 对应的PS为20左右, 对于营收增速在100%左右的SAAS 企业, 估值不高, 未来上涨空间大。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 173b875·2021-01-13今天还来得及么点赞举报

- 这是个响当当的名字·2021-01-06就不知道何时启动点赞举报

- 杨柳大顺·2021-01-07远程教育系统优秀点赞举报

- 不会飞的猪·2021-01-06喔,很详细啊!谢谢点赞举报

- 一航Rex·2021-01-06干点赞举报