蚂蚁集团上市申购防割考试(第2级)——蚂蚁的爹是谁?

蚂蚁的爹是谁?

马云,

还是井贤栋?

马云已乘黄鹤去,

此地空留井贤栋。

作为董事长的井贤栋,

2019年自蚂蚁获得的薪酬为1.05亿元,

作为对比的是,

同为金融科技巨头的中国平安董事长马明哲,

2019年薪酬为886万元。

井贤栋的薪酬约等于12个马明哲,

那蚂蚁相当于12个中国平安吗?

简答题来了:请问,

上市前夕,

“蚂蚁金服”为何要改名为“蚂蚁科技集团”?“蚂蚁集团”到底等于多少个中国平安?

井贤栋最近再三强调,

“蚂蚁的基因不是金融,

而是科技”,

所以要改名叫蚂蚁科技。

这不由得让人想起,

你乔峰抗辽多年,

最后却说契丹人是你爹?

蚂蚁的爹到底是谁,

蚂蚁到底流淌着谁的基因,

不仅关系到姓甚名谁,

还关系到真金白银。

金融行业主要靠吃利息差,

一个货币政策调控周期下来,

利润能够走个过山车,

因此普遍按P/B估值,

且估值普遍低得吓人。

此次蚂蚁集团上市,

在国内并没有好的参考标的。

而大洋彼岸的美利坚,

则给出了一个科技同业参考。

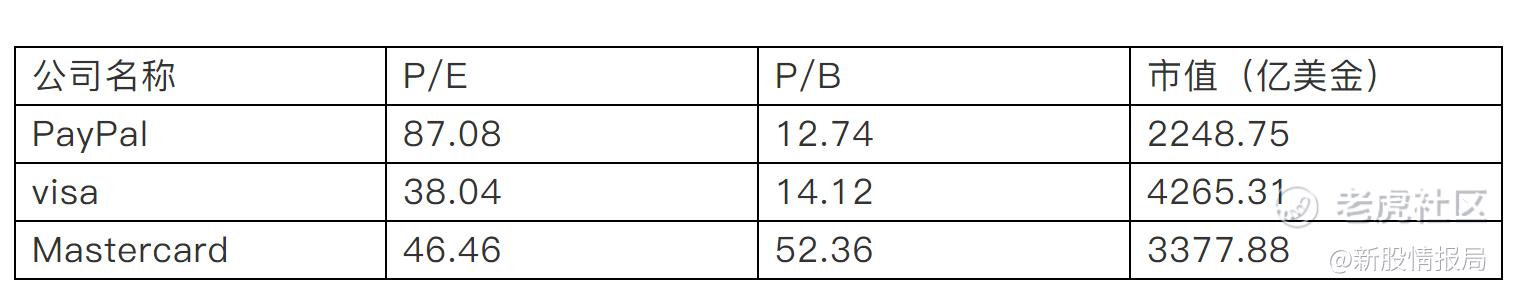

以美国支付宝PayPal为例,

由于成长性喜人,

PE高达87.08倍。

因此,

答案很明显,

若按照香港金融行业约1倍PB计算,

那蚂蚁集团的市值仅约为2194.3亿港币。

若按照美国同业科技大佬PayPal 87倍的市盈率计算,

则蚂蚁集团的市值高达约2.22万亿人民币。

跟着金融爸爸的基因,

你得2194.3亿,

跟着科技爸爸的基因,

你拿2.22万亿?你选谁?

成年人的世界,

没有好爸爸坏爸爸。

只有穷爸爸,

富爸爸。

当然,

从主营业务构成来看,

蚂蚁确实流淌着科技的基因。

63.39%的营业收入,

来源于数字金融科技平台,

而其中39.41%来源于花呗和借呗为主的微贷科技平台。

但是,

蚂蚁,

并不直接向消费者放贷,

而是将消费者的信贷需求,

对接给100余家银行。

截止2020年6月30日,

17320亿元的消费信贷余额中,

98%都由合作伙伴银行发放,

蚂蚁仅占约2%。

所以,

就算叫马云做爸爸,

欠的花呗借呗也必须还啊!因为韭菜们叫错爸爸了,

债主是银行爹啊!

但2:98的比例,

是否也意味着,

如果摆脱助贷平台的定位,

亲自撸着袖子下场干消费信贷业务,

蚂蚁有巨大的市场空间呢?

假设17320亿元消费信贷余额,

5000亿由蚂蚁自行发放,

以花呗借呗当前15%的年化利率计算,

则蚂蚁可以增加约750亿的收入,

相当于2019年营业收入轻松可以提升62%,

而这只需要旗下的蚂蚁小贷扩充相应的资本金即可。

所以,

总结一下,

蚂蚁改名,

不仅明确了“科技优先”的定位,

享受TMT行业的高估值,

并且保留了“金融现金牛”的后手。

实在是一石二鸟之计。

井贤栋不愧是拿大A股最高薪的男人。

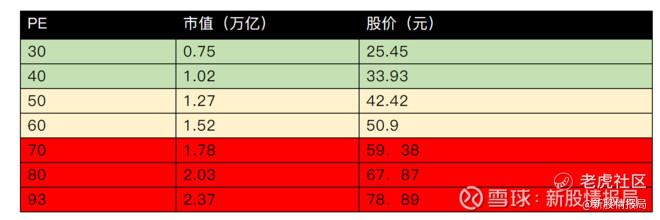

所以明确了科技行业的定位后,

结合当前大科创板高达93倍的市盈率。

我们不难得出,

蚂蚁在大A的市值约2.37万亿元,

约等于1.7个中国平安(市值1.39万亿元)。

而蚂蚁港股的估值,

我们可以对标美国同行,

取50倍市盈率,

得蚂蚁H股市值约为1.27万亿元,

约等于1.14个中国平安(市值1.39万亿HKD)

因此,

根据上节课我们习得的薛定谔估值法,

蚂蚁的市值在1.27亿元(H股)~2.37亿元(A股)之间。

A/H比值约为1.72倍,

与当前的AH溢价相差不大。

如果你嫌弃上述估值范围过于广阔,

说了等于没说。

那么不妨参考万能的外星人泄露的答案!

蚂蚁值多少?2万亿!欧耶!

附上一张个人推测的蚂蚁上市时间表。

该准备钱申购的,

得提前准备起来啊!要做个风风火火的韭菜哟!

然鹅,

这样的蚂蚁,

能买吗?该买多少?

欲知后事如何,

且待参加蚂蚁集团上市防割考试第三节

老弟,

来都来了,

不关注一个?同名公众号——新股情报局,

等你哟!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- LucienY·2020-10-13可以的 棒点赞举报

- 新股情报局·2020-10-08竟然没人看点赞举报

- 7422896fg·2020-10-18666点赞举报