META提升指引的底气来自哪里?

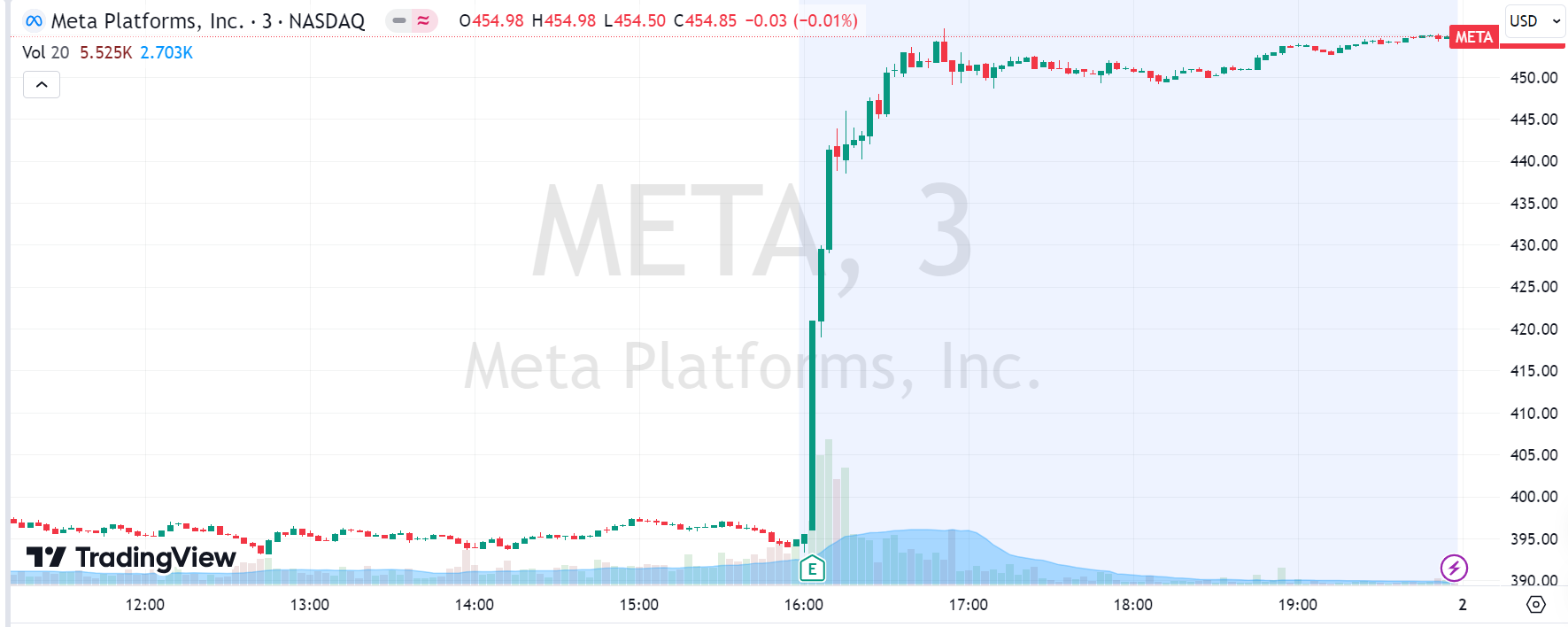

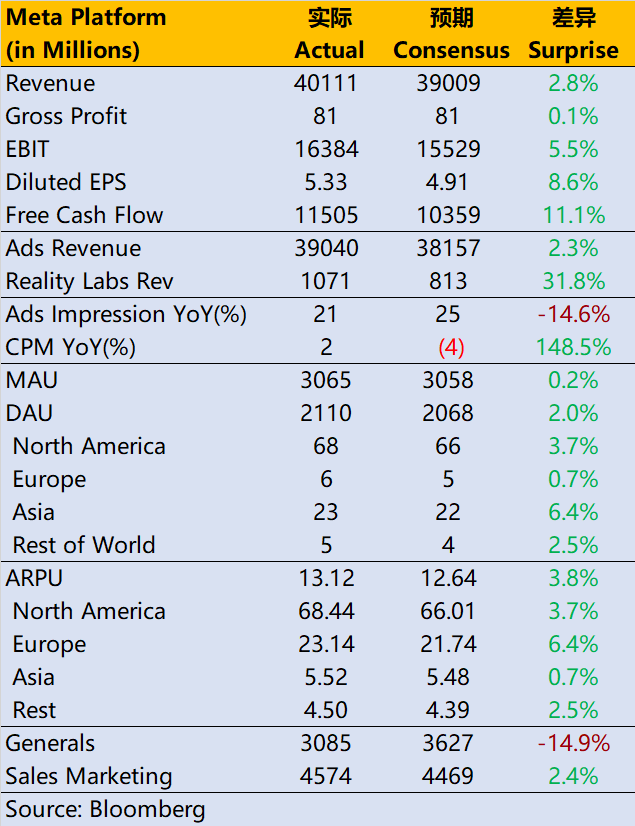

23Q4业绩超预期,并大幅提升了24Q1的指引,同时开启首次500亿美元回购和每股0.5美元的分红,以广告为绝对来源的 $Meta Platforms(META)$ 交出了令投资者非常欣喜的财报。

在前日Google比预期稍差的广告业绩(主要是浏览器和联盟广告)之后,一些投资者认为尽管Q4经济形势不错,但广告行业整体增长不及预期,因此也降低了对META的预期。

然而,META的超预期,也证明了社媒以及短视频类的广告,凭借其更广的受众以及更高效的转化率,加上AI的辅助,反而更被青睐。

META也大幅提升下一季度(24Q1)的广告预期,成为最大的意外。

投资要点

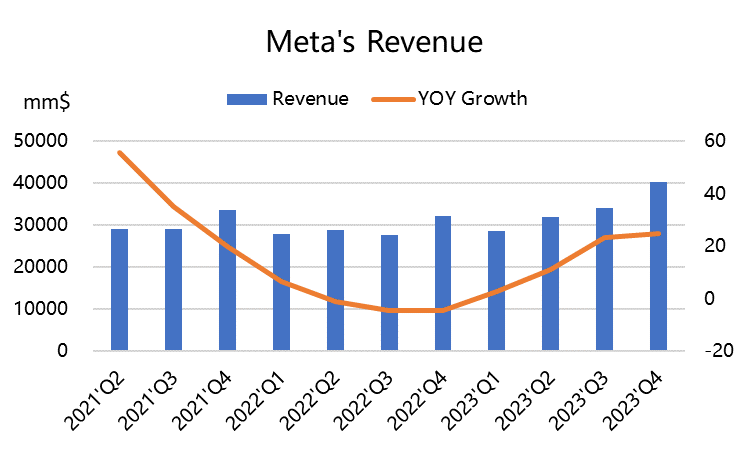

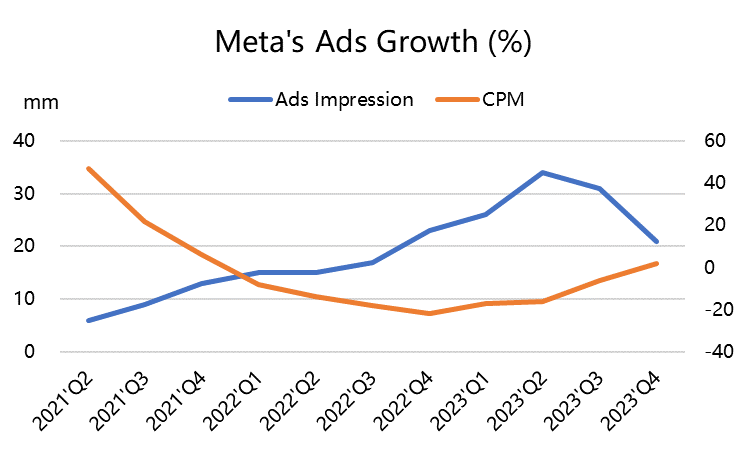

1、高基数下的用户规模仍然还能扩大,支持广告收入量价齐升。Meta在Q4的社交矩阵的月活增长了6.4%,在30亿的基数下还能有如此的增长也是非常优秀。广告业务收入390亿美元,同比增长,高于市场预期的382亿美元。

同时,每广告价格变动(CPM)上升了2%,市场预期会下降4%;广告发送量(Impression)同比上升了21%,市场预期为24%。整体而言都是量价齐升。

这也很能说明Reels商业化进展顺利,因为这块不但是主要增量,也是因为此前推广周期中拉低整体定价的部分,现在价格增长回归。

一方面说明美国经济增长,尤其是消费行业韧性很强,

另一方面也说明广告主的竞争激烈,尤其是消费行业品牌。

2、VR产品仍然在等待周期,亏损在预期内。由于占比较低,目前整个VR行业仍需要等更成熟的产品来铺开开发者生态环境,Apple的Vision Pro也许能带来一定的刺激,但要成为现象级产品为时尚早。因此VR业务短期内以减亏为目标更切实际。

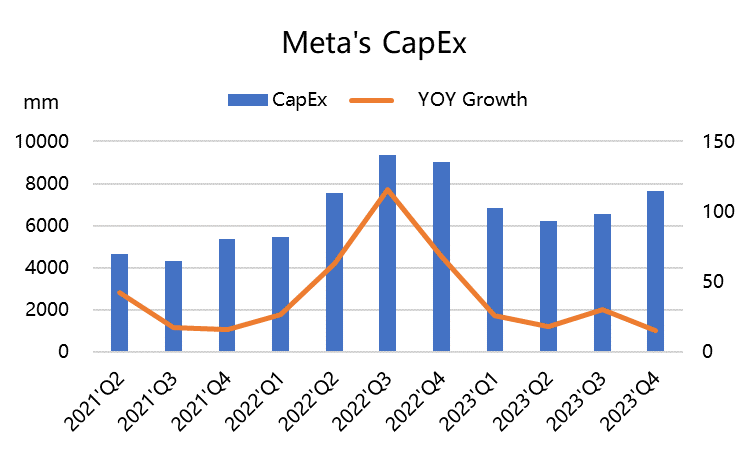

3、降本增效极致,成为AI平台却不做冗余支出,META更像是一个“获利者”。资本支出维持在79亿美元,比22Q4的92亿美元(GPT爆发前)还有所下降。在开源Llama 2大模型后,Meta更注重整体生态的培养,而在AI业务下,广告可能是最容易变现或者提升变现效率,反而反哺Meta成为“躺赚”的获利者。

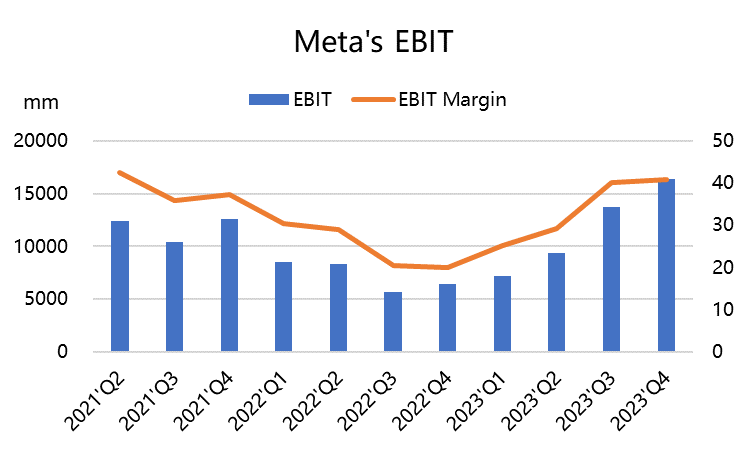

4、提润了提升还有空间。广告价格提升,也使得整体毛利率同比上升7个百分点(74%至81%),也超过了iOS隐私政策变化之前的新高。净利润也达到140亿美元,进一步增强本就非常强势的现金流和资产。由于美元资产在高利率周期更保值,也给公司估值提供强有力的支持。Q4仍然在裁员,同时包括重组在内的费用环比有所上升。预计后期利润率仍有上升空间。

为何硬气提升指引?

1.稳定向好的运营数据支持。包括短视频Reels以及试图挑战X(原Twitter)的Threads。Facebook Family的MAU同比增长6.7%,DAU同比增5%,亚太是新增活跃用户的主力,这点挺有意思的。

2.中国公司的出海礼包。不仅Temu、Shein等大厂出海,而更多的跨境电商、游戏公司成为出海的主力,由于中国国内的“Deinflection”市场环境,使得海外市场更为重要,因此竞争也激烈。由于这类公司现金流都不错,长期广告投入持续性较强。

3.大选年支出的优势。今年很多国家都有大选需求,不仅Facebook这种传统社媒是重要阵地,Threads也承载了不少从X来的“政治溢出需求”,也有望带来收入。

4.坐享其成的AI开发成果。24年资本开支预计300-370亿,主要方向还是AI。不仅是Llama 2的开源可以提升整体开发者环境,也可以促使更成熟的AI产品通过社媒平台变现。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 聪明的婧池·02-03请解释一下Meta的广告业干的过google吗?涨的这么凶什么在支撑点赞举报

- 昀昀昀·02-02语言的艺术点赞举报

- 昀昀昀·02-02语言的艺术!点赞举报

- 超越666888·02-02阅点赞举报