态度180度大转弯,比尔·阿克曼押注降息

亿万富豪比尔·阿克曼押注大幅度降息,早前因为押注长期利率飙升,阿克曼大赚了20亿美元。如今,他又下了新赌注,对此,来看空外国分析师怎么看。

作者:Logan Kane

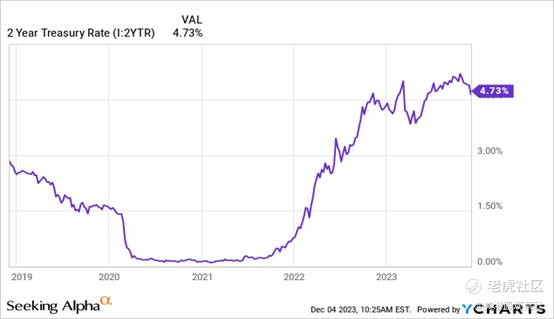

亿万富翁比尔•阿克曼今年夏天上了新闻,原因是他押注长期利率飙升,然后在10月份套现。现在,阿克曼的态度来了180°大转弯,押注美联储最早将在第一季度降息,因为对经济硬着陆的担忧加剧。上周,阿克曼在接受David Rubenstein采访时透露了这笔赌注,引起了轰动。2020年3月,阿克曼在CNBC上宣称“地狱要来了”,然后兑现了他的空头头寸,获得了大约20亿美元的利润。虽然他并不是总那么成功,但他确实正确地预测了2023年的利率飙升。

态度180度大转弯,阿克曼押注降息

如果你看一下比尔•阿克曼8月份的原始分析,并将其与现在的分析相比较,就会发现有些矛盾。8月份推动利率走高的许多催化剂因素仍然存在。彭博社专栏作家Jonathan Levin今年8月指出,阿克曼或许是对的,但理由是错的。支持阿克曼的一点是,阿克曼之前押注的是长期利率,而这次押注的似乎是短期利率。阿克曼可能押注于衍生品,但最接近的公开交易代理是短期国债期货策略ETF(TUA)。与普通债券基金相比,这只基金的风险更大,因为它对两年期国债进行了杠杆押注,但这是在没有衍生品的情况下进行类似阿克曼押注的最佳方式。在长期国债上涨了近12%之后,你不会想在长期国债上大举押注,然后意识到,如果阿克曼大举套现,而你因为押注于不同的工具而蒙受损失,你甚至没有和他押注的一样多。

当名人和亿万富翁在电视或社交媒体上谈论他们的交易时,你应该意识到其中存在内在的利益冲突。如果你跟踪名人投资者的押注,他们就会获利,而且他们能够随时套现,随时走人。所以,当你看到名人或对冲基金经理推荐的投资时,肯定不能无脑跟从,而是自己要盘算这笔买卖值不值得。不应该仅仅因为一个人手气很好就把他捧上神坛,不管他是大V,还是亿万富翁。

阿克曼的观点是,5.5%的联邦基金利率过高,核心个人消费支出通胀率仅为3.5%,因此美联储需要开始降息。阿克曼补充说,他已经看到了经济疲软的迹象。作者不知道这是怎么回事。阿克曼的赌注可能是通过访问卫星数据或实时信用卡数据等高频数据来确定的。这对对冲基金来说并不罕见。但对对冲基金经理来说,押下巨额赌注也是很常见的,尤其是当他们知道成千上万的交易员会蜂拥而入,如果他们选择退出,就会有充足的流动性。

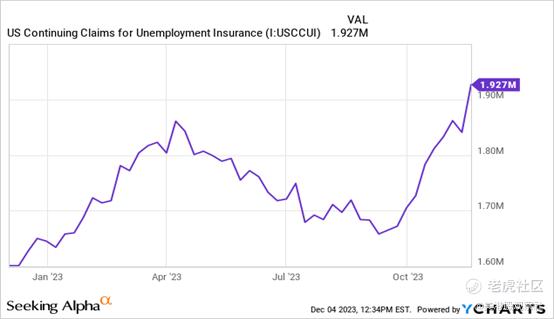

作者认为阿克曼在这里的说法并不正确,即5.5%的现金利率和3.5%的通货膨胀率并不相矛盾。话虽如此,他可能会因为其他原因而正确。自2022年初以来,领先的经济指标一直在发出麻烦的信号。由于招聘减缓,最近几周失业救济申请人数急剧上升。这与学生贷款重新启动、利率上调的滞后效应以及房地产行业的紧缩相一致。富达(Fidelity)最近的一项研究显示,其客户的平均401k余额与五年前几乎没有变化(经过通货膨胀调整后大幅下降),个人储蓄率接近历史最低。未来的消费与现在的消费竞争,而美国人正在消耗他们的种子玉米。

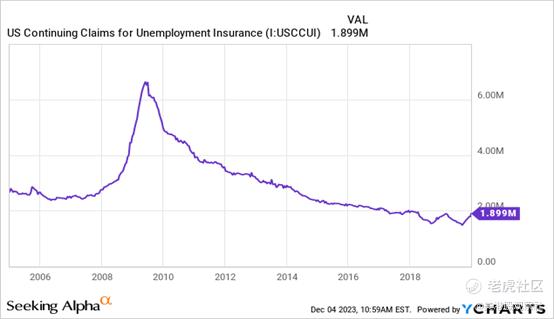

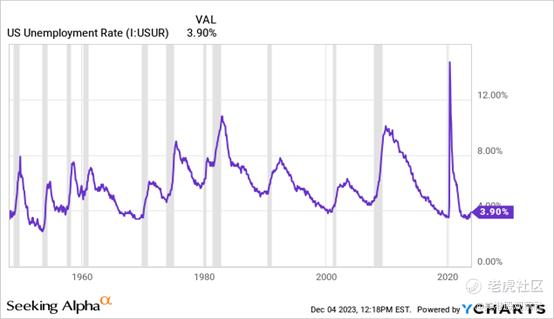

你可能仅仅通过看到这一点并不会被说服,但如果你把新冠的不连续性移除,你会发现自2008年衰退后,继续失业救济申请基本上只在经济复苏后才下降。目前的失业申请比2020年1月还要高,每周上升3万到4万的水平。这里雇佣的变化速度松散地暗示着未来12个月内的失业率可能在5%到5.5%之间。如果失业开始出现多米诺效应——通常情况下会出现这种情况,我们可能会看到失业率在经济衰退的谷底达到正常水平——在7%,8%或更高。

美国连续失业救济申请,2005-2019年

有相当多的季节性因素需要考虑——裁员往往集中在假期后的任何一年的第一季度,这个数据是经过季节性调整的,但无论如何,失业率似乎都在上升。官方失业率是一个滞后指标,但它已经上升到与过去经济衰退初期一致的水平。

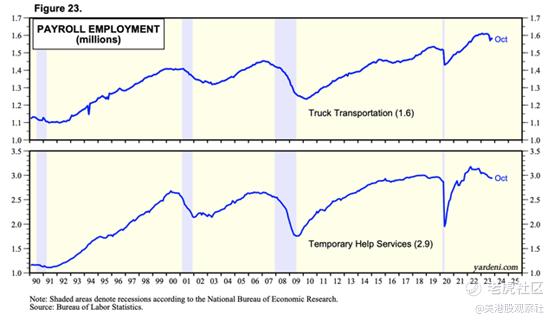

两个典型的领先劳动力市场指标是运输业和临时工的就业人数变化。这两个指标都已降至与以往衰退早期阶段一致的水平,而且在1994年的软着陆中,这两个指标都没有发出错误的警报。

如果你回顾一下当时的领先经济指标,你会发现1994年根本没有任何衰退的迹象。当时的美联储主席阿兰·格林斯潘提高了利率,以降低通胀预期,然后当他对市场理解了这一信息感到满意时又下调了利率。这与商业周期截然不同——当资本和劳动力在繁荣期被闲置,然后在衰退期被淘汰。美联储并不创造商业周期,它只是对其作出反应。苏联的经验表明,哪怕经济完全由政府主导,他们也有商业周期。

作者不相信失业率缓慢上升会说服美联储大幅降息,尤其是因为他们不希望被视为在大选前试图刺激经济以帮助民主党。如果他们这样做,共和党人赢得了白宫和国会,美联储的使命可能会缩水。在2024年美国总统大选之前,政治将对货币政策产生影响,美联储不得不走钢丝。通货膨胀仍然远高于目标,如果要降息的话,美联储没有充分的理由大幅降息。

因此,如果阿克曼是对的,很可能需要出现某种信贷紧缩或失业率开始迅速上升的情况。历史表明,通货膨胀和失业可能同时发生(滞胀),这对股市多头和美联储来说都是噩梦。

市场的看法

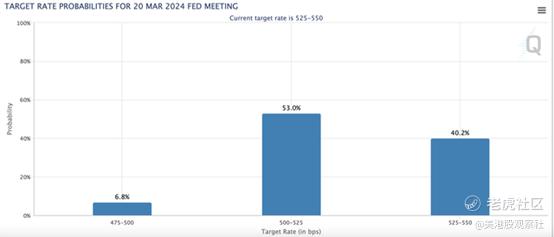

目前市场预计,美联储将在三月份降息,这与阿克曼的论点相一致。

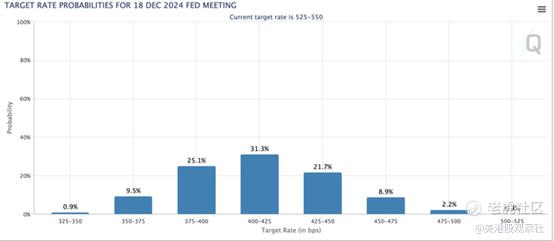

如果延伸到十二月,市场目前预计总共会有五次降息。

由于这些期货的定价方式,阿克曼或任何押注12月联邦基金期货的人现在将需要五次或更多的联邦基金降息,才能在当前价格下获得回报。这与软着陆不符。

但是,如果你查看来自Truflation的数据,通货膨胀在6月触底,为2.1%,现在已经增长到每年约3%的速度。由于计算租金和房屋价格存在滞后,官方政府通货膨胀报告显示的数字较高。美联储在控制通货膨胀方面的进展停滞不前,因此除非失业率开始迅速上升,否则没有理由大幅降息。

美联储的说法

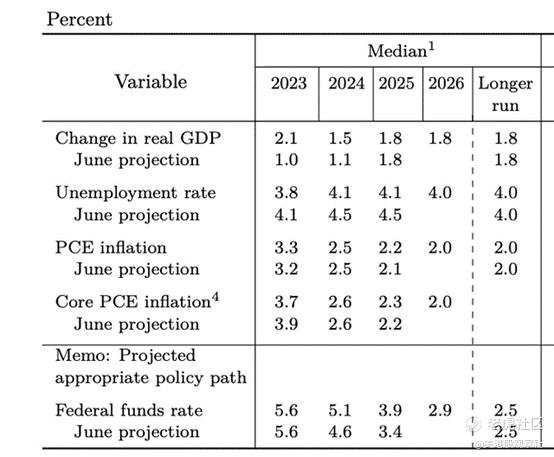

美联储知道通货膨胀正在下降,但战斗还没有结束。多年来,随着美联储透明度的提高,我们现在对政策制定者在货币政策和通胀方面的想法有了更多的了解。美联储在其经济展望摘要中对每个季度的利率给出了宽松的预测。在下周的会议上,应该会有另一个最新情况。

在这里,我们看到美联储自己预测2024年底的联邦基金利率为5.1%。他们还预测核心个人消费支出通胀率为2.6%。这意味着美联储将实际利率目标定在2.5%以降低通胀。在通胀率为3.5%的情况下,当前的实际利率约为2%。

人们普遍认为美联储在撒谎,白宫让他们做什么他们就会做什么,但让实际利率达到2.5%以阻止通货膨胀似乎是相当合理的。通胀仍远高于目标。美联储不希望因过早降息导致第二次通胀飙升。这将对经济和消费者的福祉造成更大的损害。通货膨胀保值债券市场认为,美联储未来10年的通胀率将达到2.25%左右,而作者上次计算的结果是,过去25年的通胀率约为2.5%。

有了这个,我们可以大致估计美联储何时开始降息——它可能倾向于在夏季之前保持利率稳定,降息幅度比市场预期的要小。当然,由于美联储降息是押注经济衰退的一种廉价方式,因此市场将会对像阿克曼这样的押注所导致的大量降息进行定价。不过,他们在寻求更多量化宽松和超低利率方面可能会感到失望,尤其是考虑到通胀数据。

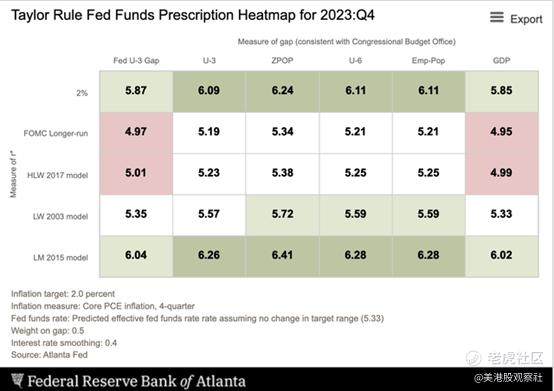

另一种观察美联储行为的方法是使用泰勒规则运行模型。泰勒规则是一种数学模型,在给定任何失业率和通胀水平的情况下,美联储用来平衡经济中的供求关系。

在30次模型运行中,4次显示美联储应该降息,14次认为美联储应该继续加息。作者认为美联储最近已经结束了加息,但这里没有任何迹象表明开始降息是个好主意。泰勒规则模型并不是美联储的官方政策,但每当美联储与之相距甚远时,他们往往就会犯错误。在这里,我们看到正确的行动方针是保持利率稳定。

市场的影响

历史上最令人期待的经济衰退到来了吗?近两年来,经济信号不断恶化,但股市从历史高点下跌了不到10%,许多交易员认为商业周期已不复存在。然而,疫情带来的过剩储蓄现已基本耗尽,失业率正在上升。历史表明,这通常不会给股市带来好结果。

美联储会在第一季度开始降息吗?作者的通胀数据显示,通胀仍然过高。如果美联储真的想要降低通胀,他们可能会被迫在经济疲软的6-9个月内保持利率稳定。

哪里最有价值?股票、债券还是现金?考虑到美联储的地位和经济状况,作者认为现金仍然是最好的选择。在经济衰退中,企业利润往往会大幅下降,而股票对少数有现金购买的人来说,折扣也很大。是的,美联储会降息,你的现金收益会减少,但那时市场上会有很多机会。作者个人不会追随阿克曼的具体押注,因为作者认为,如果通货膨胀持续到经济走弱,美联储很容易将利率维持在较高水平,但TUA ETF是跟随他的最佳方式。

总结

阿克曼因另一项重大宏观押注而登上新闻头条,这次押注的是美联储的快速降息。鉴于我们从通胀数据中看到的仍高于目标的情况,这种押注唯一可能得到回报的方式是失业率迅速上升。阿克曼似乎在硬着陆上押下了重注,时间将证明他是否正确。

$标普500ETF(SPY)$ $纳指100ETF(QQQ)$ $SIMPLIFY SHORT TERM TREASURY FUTURES STRATEGY ETF(TUA)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$标普500ETF(SPY)$ $纳指100ETF(QQQ)$ 我很喜欢

美联储的动作还是别猜了,等出结果再操作不好吗?

突然间觉得ETF比股票更有搞头

让子弹飞一会,现在还不好说什么