B站:日活过亿,上岸在即?

日活用户数DAU在三季度突破1亿对B站而言重要吗?很重要。

在B站的营收结构中,会员收入和直播收入合并归入“增值服务”,占比第一。但如果拆开来看,广告业务已经坐上单一营收项目的头把交椅。B站此时经营现金流的转正,也是高毛利率业务成长结果的体现。

更何况,在广告主眼里,几千万DAU和1亿DAU在投放价值的认知上有本质差异。自从“出圈”战略跳出舒适区后,B站正式在广告这一高毛利率的商业变现上“立住了”,逻辑已经跑通。YouTube不就是靠这个营生的吗?

接下去,就要看B站这个流量价值的可持续性究竟如何?这也是分析重点。毕竟,它过去两年为拉新和品牌建设投入过数十亿元;毕竟,广告增多可能会影响用户体验,需要找到一个负载平衡。

用户:泡在B站上

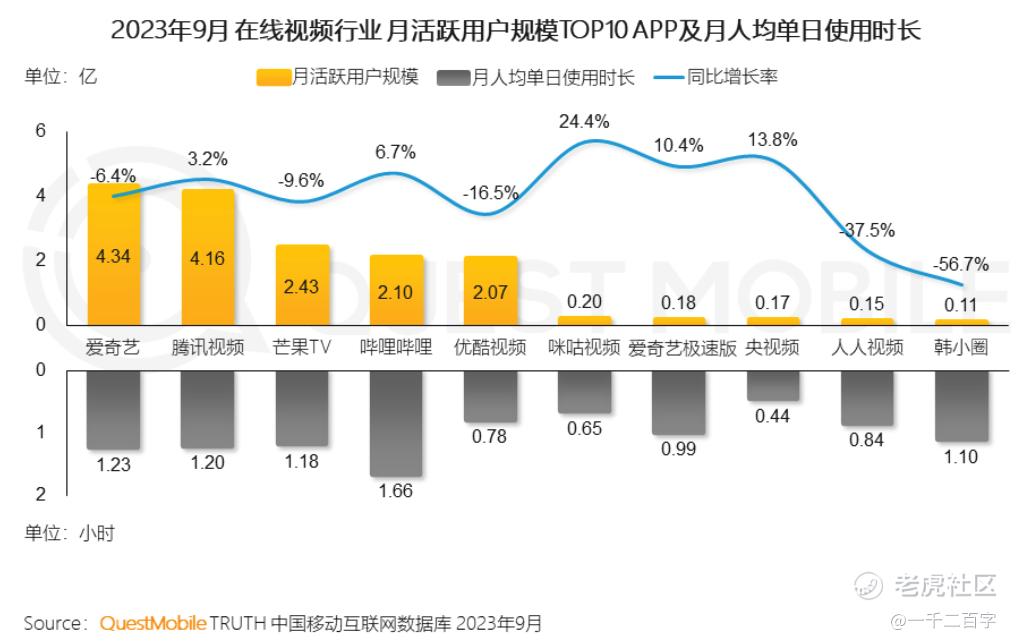

根据下图QuestMobile对9月份在线视频App(不包括短视频)人均单日使用时长的监测,B站是这些平台中时间消耗最长的,平均每天1.66个小时泡在上面。这与Q3财报中披露的数据相吻合,该季度B站首次在用户日均使用时长上增至100分钟,创下历史新高。

使用时长增长,再叠加日活跃用户数DAU同比增长14%的因素,使得“用户总使用时长”(两者相乘)同比增长了19%。

一方面是受直播、动画及OGV这些消磨时间的内容推动,还有一个容易忽略的是主动搜索行为的逐渐养成。像B站、小红书这类平台正在成为传统搜索引擎的强力补充,甚至在一些用户的使用习惯上超过了传统搜索引擎,因为它们的KOL内容更能提供决策参考,无论是想看车评还是要买奶粉。

这说明B站的使用黏性在增强。用以反映这个现象的数据DAU/MAU在Q3首次突破了30%,意思是一个月内打开B站一次以上的用户中,平均有三成每天都要打开它。

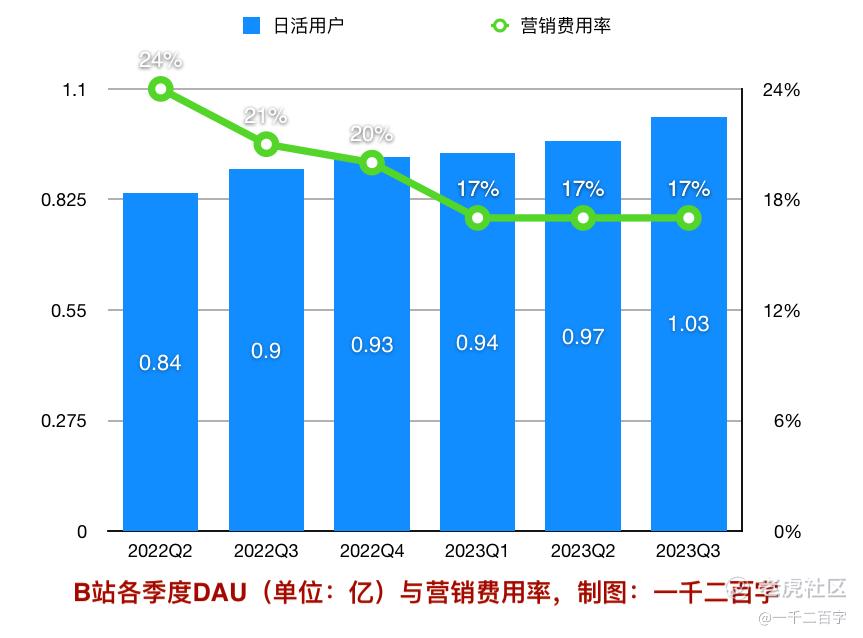

那么这是怎么形成的呢?下图用历史财报数据来说明B站用户数(单位:亿)和营销费用率(剔除股权激励等项目之后的营销支出/总营收)之间的关系。

可见,在降本增效策略下,公司营销费用率近几个季度一直呈下降趋势,实际上早在2022年一季度开始,营销投放就已收紧。而DAU一直稳步增长,没有受到营销投放变化的影响。

这说明,B站用户数、特别是每天都登陆App的用户已经形成了自然增长趋势。翻回头看,得亏B站在港交所二次挂牌后采取了较为激进的营销策略,在互联网环境快要进入这一轮上升势头的尾声时圈得大批用户,才有现在这些MAU慢慢转化为使用黏性更高的DAU。

针对公司是否会在未来加大获客投入的提问,B站董事长陈睿在财报分析师会议上这样回答,视频产品做好了,它的用户本身就应该越来越大,而不是靠增加获客投入,营销投入会有严格的ROI考核。DAU突破1亿是一个新的开始,用户数增长会带动创作者群体活跃,像广告、直播等一部分收入会分给创作者变现,以服务更好的内容生态。现在已经跑通了从用户规模增长到商业增长的正循环。

广告:抓住电商与游戏

本周三晚间,拼多多美股市值一度超越阿里巴巴,这意味着国内电商格局的重新调整,也将带来更激烈的竞争与营销投放。拼多多这两年一直是B站UP主商单广告投放的大户,而B站星火计划是与淘宝联盟的推广合作。据B站管理层最新透露,双11期间星火计划创造的广告收入环比6.18期间增长160%,合作品牌超过70家,为商家带去更多新客。目前这种模式也延续到与京东的合作中,双方已在双11 期间上线了“京火计划”。

B站目前不太适合组建供应链式的重资产模式电商,它采取“大开环”的电商合作策略与市场上的其他玩家不同,但更匹配自身禀赋,模式更轻。大开环策略也给直播带货UP主提供了灵活的平台选择,这次双11期间,家装UP主“MR迷瞪”直播带货的累计GMV达到16.8亿元,同比增长400%。家装属于高客单价、重决策的领域,带货更考验粉丝的信任度,所以才让以中长视频为主、粉丝关系更偏私域化的B站UP主在细分赛道崭露头角。

据管理层透露,Q3来自电商客户的广告投放收入同比增长了90%。这应该是B站21%的整体广告收入同比增速中最快的一个垂类。

另外在游戏广告领域,据行业监测,随着今年上半年游戏版号常态化,新游戏陆续上线,整个游戏买量营销行业出现了加速回暖迹象,Q3季度营销投放产品数有明显增加。在这个背景下,B站游戏直播观看热度和电竞赛事成绩的提升,以及视频与直播的一体化运营有助于它的游戏广告投放。而游戏和电商是它目前广告收入中的前两位客户,潜力客户是汽车、数码、母婴等。

这里可以参考腾讯视频号广告的表现。腾讯Q3整体网络广告的同比增速是20%,相比于一年前的下滑已有回暖迹象,腾讯视频的媒体广告依旧低靡,主要拉动因素是视频号信息流广告等。Q3微信的“泛内循环广告收入”,包括以小程序、视频号、公众号、企业微信为落地页的广告同比增长超过30%,贡献了微信一半的广告收入。目前B站与微信视频号类似,在广告负载上相对比较克制,仍保留了扩张空间。

减亏:依靠毛利率

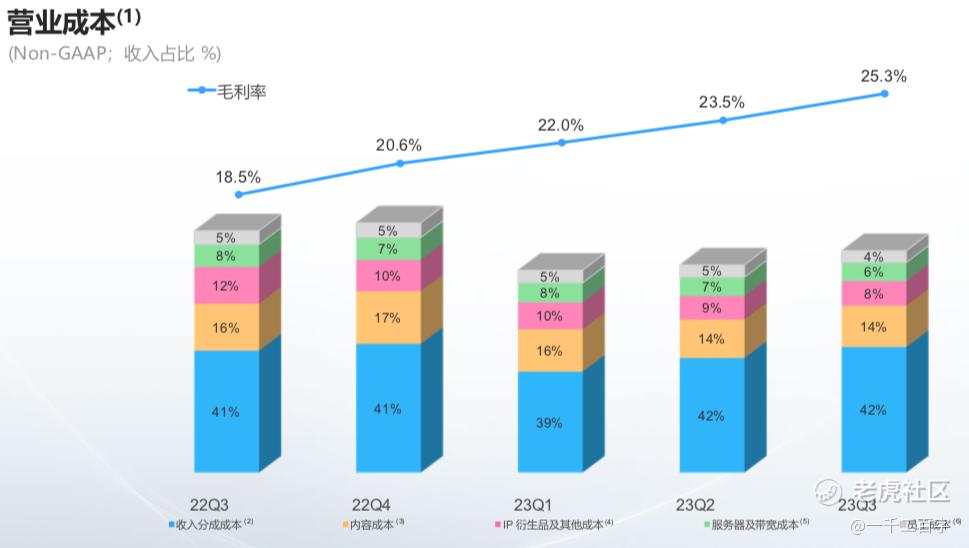

短期内,B站通过缩减营销投入(Q3同比降19%)、调整人员结构降低研发人员成本(Q3同比降6%)、控制股权激励水平等方法缩减经营开支,实现Q3经营亏损同比收窄40%,达到单季度经营亏损11亿元。由于业务架构有所调整,2024年研发费用预计会持续下降。但长期看,为实现盈亏平衡更主要依靠毛利率的提升。

B站Q3整体毛利率为25%,去年同期是18.2%,环比连续五个季度提升,近一年来成本优化效果显著。由于B站采取多业务营收模式,导致它的成本结构比较复杂,与商业化成熟的公司相比,当前毛利率水平还有较大提升空间。视频类里,像腾讯的网络广告分部、芒果TV、奈飞、YouTube的毛利率大概在40%-50%。当然这一水平与Facebook、Instagram这种社交类广告平台的毛利率相比算低的。

这也是为什么说广告业务的成长对B站毛利率及商业化具有重要的远景价值。在其现有成本结构中,与创作者、直播博主和游戏开发商的收入分成是占比最大的一块成本项,短期内似乎看不到下降趋势。部分原因是B站在广告、直播(打赏及带货)两个业务的成长期内采取了低抽佣、甚至零抽佣的扶持策略,但随着业务的成熟,这部分的货币化率有理由会提升。

成本中的第二块是对自制内容和版权内容(归属无形资产)的投入,直接对应的营收项目是付费会员。公司对这部分成本占比的调控相对更灵活。从资产负债表中看到,年初至今B站制作成本保持稳中有升,无形资产净额略有缩减。与引入番剧相比,B站对自制国创动画投入了更多精力。它采取的是精品化策略,在今年9月举办的第六届国创动画发布会上给出了68部作品的片单,包括即将发布的高人气作品《中国奇谭第二季》。

另外的成本项中,IP衍生品属于自营电商部分,后续占比走势与公司业务调整方向相关,需要再观察。

综上可以看出,正如陈睿所说,1亿DAU是一个新的开始,B站专心做好视频与用户自然增长,依靠广告去提升毛利率、增加整体收入并进一步减亏是可预期、可持续的。前九个月广告收入大约是45亿元,以双11表现推测,全年广告收入区间可能在65-70亿元,广告主已给予B站商业化信心。另外,该公司Q3已实现正向的经营现金流,预计Q4将保持正向。这是实现整体盈亏平衡的前提条件之一。

B站的商业模式决定了它不会像长视频平台一样长期入不敷出,它的内容来源主要依赖UP主,这是相比于长视频的核心成本优势。以前它经常被调侃“为爱发电”,但当它迈过一个更大平台的门槛后,需要理顺创作者变现的路径,以更标准化、工业化的投入产出逻辑来运营,让UP主赚到钱,商业化前景就会更加明了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

日活用户数DAU在三季度突破1亿是资本看好的根基

除了K线走势不好,其余的一切都很好

今年很多UP主,那种优秀的流失了

人家抖音的日活已经有7亿