内地人还在过节的时候,可能并没有注意到有这么一条动向。

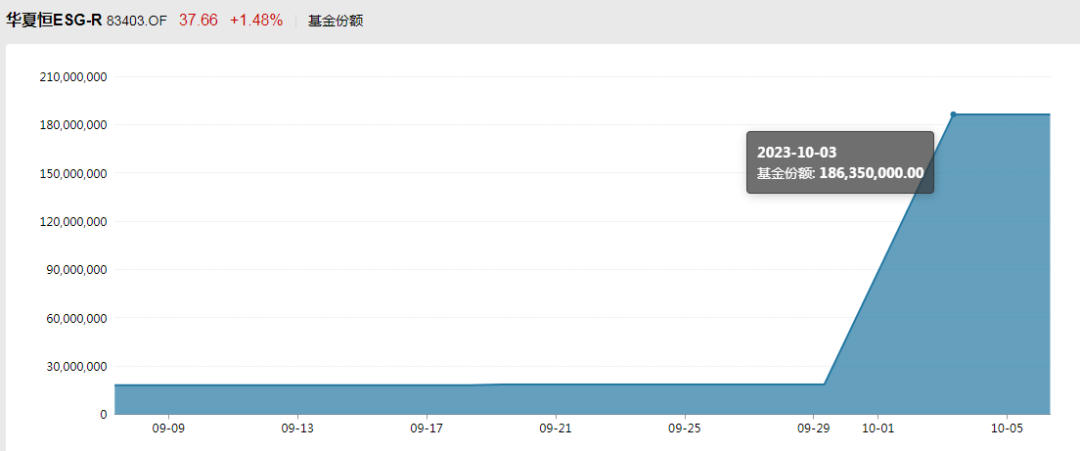

港交所上市的华夏恒指ESG ETF,于10月3日获得大额资金净申购,在市场大跌的情况下,最新净值规模却由9月29日的7.6亿港元飙升至74.4亿港元,资金净流入近67亿港元。这是香港近十年来最大规模的机构投资者认购。

(图片来源:Wind)

这神秘的申购方是谁呢?

据华夏基金(香港)透露,是香港领先的MPF机构投资者。

香港领先的MPF机构投资者,是友邦强积金公司、信安强积金公司、宏利强积金公司?或者是永明强积金公司、中国人寿强积金公司?不管是哪一家,这个动作的意义都非同小可。

什么是MPF?是指香港强制性公积金。其作用相当于内地的社保基金。

香港自2000年12月起正式推行强积金制度。该制度为强制性参与,在收入的上下限范围内,雇员及雇主双方须分别向强积金账户缴纳雇员收入的5%作为供款,自雇人士也需要按个人收入的5%比例缴款。根据相关安排,香港居民在65岁退休后方可提取强积金。

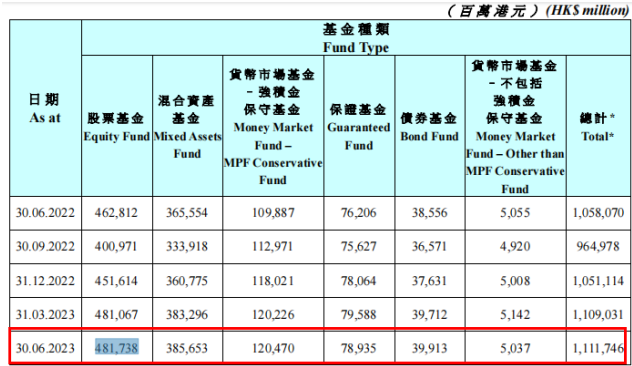

香港积金局于7月30日发布《2022~2023年报》报告显示,截至今年3月底,强积金总净资产为11100亿港元,其中8510亿港元为净供款,占比77%,自强积金制度设立来,香港强积金已累计为供款人赚取2580亿港元,为香港居民养老提供了重要保障。

香港积金局发多次强调,强积金是跨越40年的长线投资,透过“平均成本法”以定期定额进行投资。

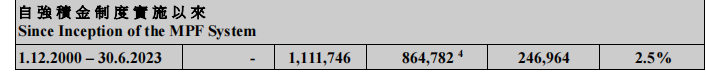

什么是平均成本法?简单理解为“上涨买少 下跌买多”。强积金的“平均成本法”是每月以固定金额购买基金单位;不论当时市场价格如何,都按照相同的金额投资,而每次定期定额投资所购买的基金单位数量,会因市场价格不同而有所不同,让投资成本均化,降低投资成本及减低风险,只要投资的项目并非持续下跌,最后仍可望获利——自强积金制度实施以来,实现了平均年化2.5%的内部净回报率。

香港积金局资料显示,截至2023年6月底,MPF的股票基金占强积金总资产逾43.3%,绝对是强积金体系中最重要的资产类别。

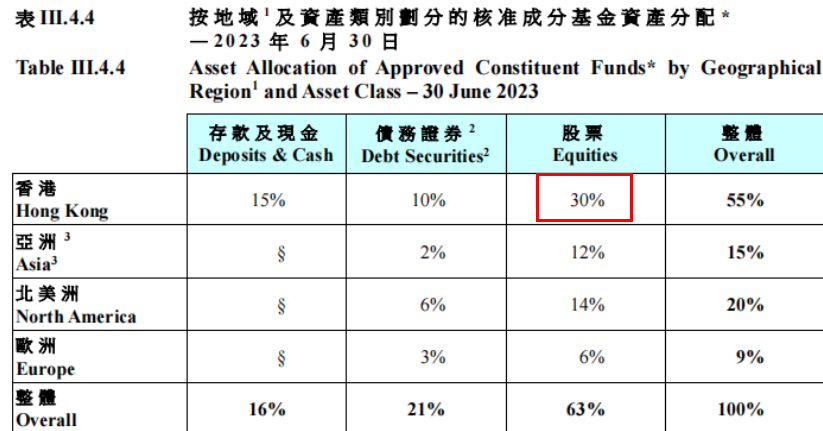

按照地域来划分,MPF基金的资产,有55%投资于香港(其中30个百分点在港股市场),另有15%分配在亚洲,北美和欧洲市场股票分别只占14%和6%。

对于香港人来讲,投资于强积金的每1港元中,就有30%投资于香港本地股票市场。

香港市民与港股,可以用“同呼吸共命运”来形容。

强积金的历史表现,也与香港股市密切相关——

疫情三年,香港经济备受打击,港股跌跌不休。特别是去年,在第五波疫情、美国加息和国际政治因素叠加影响之下,恒指一度跌至1万6千点以下,比高峰时拦腰折半,哀鸿遍野。强积金表现惨淡,整体亏损一度高逾2千亿元,写下2008年全球金融海啸以来最差的纪录,人均损失超过6万元。去年十一月后,香港步入复常之路,股市迅速回暖,强积金止跌回升。2022年,港股累积下跌15.5%,强积金累积下跌15.66%,旗鼓相当。

到今年1月份,随着港股的大涨,1月份的强积金回报率约为5.1%。计入1月份的强积金供款和估算的市场回报后,全港457万名强积金成员的平均账户结余比上月增加约7.84%,人均入袋1.8万元,香港市民都收到这份丰厚的新年“大红包”。

事实上,在香港的现行框架下,MPF供款人的投资组合未必需要集中于“中国内地及香港股票基金”,是可以转仓至涨幅相对显著的美欧日等股票基金的。

尽管今年上半年中国内地和香港股票基金表现不尽如人意,但该类别基金的吸金力度仍位居17个基金类别之首。

数据显示,二季度,在全部强积金基金中,中国香港和中国内地类基金贡献了23.1%的净流入,上半年整体的贡献度达到28.8%。

可以说,香港市民无疑是港股最忠贞的支持者。这一点在强积金的配置上体现得淋漓尽致。

国庆节期间,港股通渠道关闭。在没有北水支援的情景下,港股大跌两个交易日后顽强反弹,这背后的力量中,也许离不开强积金加大了配置力度:除了华夏恒指ESG ETF于10月3日获得近67亿港元的大额净申购外,恒生投资管理旗下的恒生中国企业ETF也获得超过24亿净申购。

客观来看,当前恒指12个月前瞻PE处2013年来历史分位值约2%;恒指相对MSCI全球指数PE,处于历史分位值的7%。在这个极低的估值位置,香港人的信心仍在,大家期待着港股的反弹。

超过1.1万亿港元规模的强积金,是香港金融市场的重要力量。强积金更多进入股市,增强市场信心、港股实现反弹、强积金赚到钱,才能形成良性循环。香港政府官员最近成立了一个特别工作组,以改善股市的流动性。也许对香港特区政府而言,如何管理好、利用好强积金,是个还可以继续思考和开发的课题。